来源:证券市场周刊

经过2020年调整期的考验,兴业银行基本面保持稳健,资产端具备较强的资产获取能力,负债端存款基础也在逐步夯实,加上经过近期的持续下跌,兴业银行目前估值不高,资产质量未来增量风险较小。

本刊特约作者 刘链/文

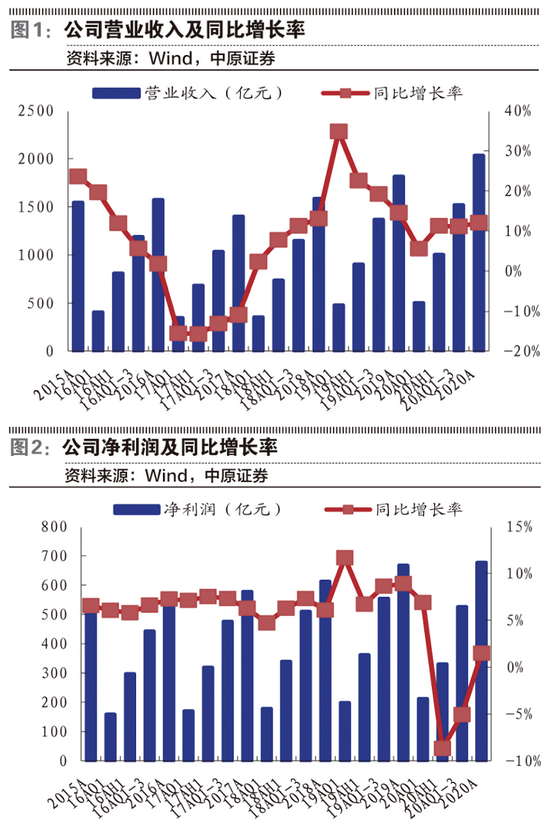

3月30日,兴业银行披露2020年年报。2020年实现营业收入2031.37亿元,同比增长12.04%;实现归母净利润666.23亿元,同比增长1.15%。截至2020年四季度末,不良贷款率为1.25%,季度环比下降22BP;拨备覆盖率为218.83%,季度环比提高7.14个百分点。总体来看,兴业银行业绩和资产质量符合预期。

2020年,兴业银行净息差为2.36%,同比上升11BP,比2020年前三季度提升74BP,净息差改善明显。从资产端来看,虽然投资收益率受高收益资产到期影响有所下降,但由于兴业银行强化资产组合与负债结构管理,合理摆布信贷资源的投放节奏,抓住利率相对高点时机加大信贷资产投放力度,同时合理控制存放同业、买入返售等低收益备付类资产规模,一定程度减缓资产收益率下降幅度。从负债端来看,一方面,兴业银行对高成本存款到期不续做,降低高成本存款在负债中的占比,带动存款付息率稳步下降;另一方面加强前瞻性分析,把握市场利率低位窗口,加大长期债券发行和中长期同业资金吸收力度,显著降低长期负债和同业资金成本。

截至2020年年末,兴业银行不良贷款率与不良余额环比均大幅改善,其中,不良贷款率环比下降22BP至1.25%,为2015年第二季度以来的最低水平,不良贷款余额环比下降71.21亿元至496.56亿元。在前瞻性指标方面,兴业银行关注类贷款占比较三季度末大幅下降32BP至近年新低1.37%,逾期贷款占比与余额分别较二季度末下降60BP与201.02亿元至1.32%与523.19亿元。在逾期贷款中,逾期3个月内的贷款余额、逾期3个月至1年与逾期1年以上3年以内贷款余额较二季度末分别下降51.56亿元、89.69亿元与60.66亿元。此外,截至四季度末,兴业银行逾期90天以上贷款偏离度较二季度末大幅下降 20个百分点至65.66%。

在不良资产大幅出清且资产质量达到2015年第二季度以来最好水平的同时,兴业银行计提充分,拨备覆盖率环比继续改善。2020年四季度,兴业银行保持充足的计提力度,单季计提各类资产减值准备166.57亿元。截至四季度末,兴业银行减值准备提升至754.27亿元,不良贷款拨备覆盖率环比提升7个百分点至218.83%。

值得注意的是,2020年四季度,兴业银行资产质量指标全面大幅改善,净利润增速继续明显提升。加上当前银行所处的宏观环境和监管环境持续向好,按照目前公司经营的发展趋势,预计兴业银行未来基本面改善可持续;而且,由于当前公司不良资产已被明显消化,预计未来业绩增长将明显恢复。

表内表外业务齐发力

根据兴业银行发布的2020年年报,全年实现营收2031.37亿元,同比增速为12.04%,实现营业利润765.47亿元,同比增速为3.07%;实现归母净利润666.26亿元,同比增速为1.15%。截至2020年年末,兴业银行总资产达到7.89万亿元,同比增长10.47%;存款规模为4.04万亿元,同比增长7.55%,贷款规模为3.97万亿元,同比增长15.23%。公司净息差为2.36%,年化ROE为12.62%,同比下降1.4个百分点。

2020年,兴业银行实现营收2031亿元,同比增速达到全年高点的12.04%,较前三季度的11.1%进一步提升,其中,利息和手续费净收入增速分别为17.4%和24.2%,量价齐升下全年利息净收入增速逐季提升,同时手续费收入高增长锦上添花,主要来自投行和大资管业务上的靓丽表现。

具体来看,兴业银行代理和咨询顾问类手续费收入同比分别增长51.4%和46.8%,源于2020年公司包括固收、信托等的投行业务手续费收入增速达33.85%,理财业务和零售财富代销手续费收入分别高增68%和79.7%。而且,随着2019年302亿元的银行卡手续费收入有193亿元划入利息收入,目前手续费收入中咨询顾问类业务贡献度最高,占比达到 31.5%。

兴业银行2020年全年实现归母净利润666亿元,与前三季度-5.5%的增速相比,转正为1.2%,四季度单季利润增速为34.6%,主要是四季度营收增长的同时,减值计提力度边际减弱。四季度单季减值计提规模基本与2019年同期持平,尽管与前三季度累计同比多提41.3%相比趋势有所放缓,但2020年全年仍同比多计提30%,这或许是兴业银行2020年业绩增速转正的重要原因。

从资产负债两端的情况来看,兴业银行在2020年极端困难的前提下仍有所作为,存贷占比提升和严控负债成本,使得息差回升超预期。尤其是2020年兴业银行贷款投放提速,全年扩增15.2%,高于总资产增速4.7个百分点,带动在资产端的比例提升2.1个百分点至49%。从投向来看,净增的5242亿元贷款中50.5%投向零售业务,带动零售贷款占比同比提升1.1个百分点至43.2%。另一方面,带有政策性质的普惠小微贷款增幅高达61.25%,也在一定程度上助推兴业银行贷款占比的提升。

再来看负债端,2020年,兴业银行负债结构与资产端几乎保持同步改善,一方面,全年存款规模增加7.6%,且活期存款率与2019年相比再获提升;另一方面,低利率环境下兴业银行择机加大对低息同业负债的配置,同业存放余额同比增幅超过20%。

兴业银行2020年净息差为2.36%,同比提升11BP,也是目前已披露年报的14家大行和股份制银行中唯一一家实现同比提升的银行。优于同业的息差表现主要由负债端驱动,2020年,兴业银行披露的计息负债成本率为2.36%,同比大幅降低30BP,源于同业负债成本显著下行以及对存款成本的把控。2020年,兴业银行存款成本率为2.26%,同比下降13BP,一方面,高息结构性存款规模较年初压降30%,另一方面,以“结算型、投资型、交易型”银行为战略导向,结算性存款沉淀能力增强,对公和零售定期存款付息率同比、环比均下行。

从季度趋势来看,由于信用卡分期收入重分类后年末净息差重述不可比,但根据年报“全年净息差逐季提升”,且期初期末余额均值测算的一至三季度单季净息差分别为 1.56%、1.60%、1.76%。根据华西证券的预计,市场利率已经回升至疫前水平,主动负债成本有压力,但我们认为资产端高息资产的投放和利率的回升、叠加存款成本的把控赋予息差更多韧性。根据2019年重述数据,信用卡分期收入重分类一次性提升净息差31BP,其中个贷收益率由4.78%增速为6.27%,同口径下2020年个贷收益率同比也提升了32BP至 6.59%,高息产品对兴业资产端的拉动效应更明显。

因此,兴业银行年报增量的看点主要包括四个方面:第一,表外贡献全年手续费收入表现靓丽,代理和咨询顾问类手续费收入增速高达51.4%和46.8%;第二,在扩表提速的同时,资产负债两端存贷占比均提升,净息差表现优于同业,同比回升11BP超预期;第三,加大核销做实资产质量,在认定趋严的同时,不良、逾期、关注类贷款均实现余额和占比的双降,不良生成率拐点向下;第四,表内外齐发力,业务规模和客群覆盖面均实现快增。

总体来看,兴业银行核心盈利持续提升和拨备计提放缓贡献2020年四季度利润的高增长,全年业绩增速转正、不良双降,与业绩快报保持一致。兴业银行战略特色鲜明、金融同业禀赋突出,公司管理层的稳定有助于商投联动战略的扎实推进,未来,在打造“场景、投行、投资”三大生态圈的预期下,兴业银行表内外均有较大提升空间。

负债端成本控制得当

2020年,兴业银行营收和拨备前利润同比增速居股份制银行前列,营收、拨备前利润同比分别增长12.04%、14.82%。根据中银证券的分析,兴业银行营收表现向好和四季度拨备前利润大幅提升的原因主要有两点:公司规模扩张提速的同时不断调整资产负债表的结构;公司做强表外业务带动手续费收入的稳健增长。截至四季度末,兴业银行实现归母净利润同比增长1.15%,与三季度-5.53%的增速相比大幅提升6.68个百分点。

表内表外齐发力主要表现为打造投行和投资生态圈,2020年,兴业银行表外对公融资总量(FPA)占比超过表内,全年手续费净收入同比增长24.14%,增速为股份制银行靠前水平。细拆手续费收入来看,同比多增的项目主要来自于咨询顾问和代理业务,同比分别增长47%、51%。中间业务收入的强劲增长,是兴业银行通过投行生态圈和投资生态圈的建设发力表外,从而带动客户规模以及资产管理规模快速增长所致。

截至2020年年末,兴业银行对公融资总量余额比2019年年末增长12.47%至6.06万亿元,且表外传统和非传统对公融资规模占比提升至51.8%。另一方面,负债端成本率优势凸显,促全年息差同比走阔。兴业银行2020年全年息差比2019年提升11BP至2.36%;其中,负债端成本率降幅(30BP)大于资产收益率(15BP),根据中银证券的分析,兴业银行负债端成本率的优异表现来自于以下三个方面:

一是“结算型银行”推动下沉淀低成本的结算性存款沉淀,活期存款占存款比重提升;二是公司压降高成本存款产品;三是受益于2020年市场资金利率下行。展望2021年,在市场资金利率上行预期下,兴业银行负债端成本优势较2020年或有所减弱,预计公司将强化低成本结算性存款的拓展,优化期限结构来减缓负债端成本率的上行压力。

从2020年年报数据来看,兴业银行资产负债结构优化基本到位,“金融降杠杆”阵痛已过,而稳健扎实的资产负债表是强劲盈利能力的基础。

数据显示,2020年,兴业银行营收、PPOP同比分别增长12%和14.8%,较三季度进一步提速,在可比股份制银行同业中名列前茅。走出2017年金融降杠杆的“阴霾”,兴业银行资产负债结构已经调整完毕,截至2020年年末,兴业银行贷款、存款占比分别达到50.2%、55.6%,均超过50%,未来面对金融市场利率波动将更加从容。

从贷款端来看,兴业银行零售贷款占比较中期提高2.2个百分点至43.2%,为历史最高水平,2020年,兴业银行零售贷款收益率同比提高32BP至6.59%。从存款端来看,兴业银行在金融同业优势的基础上进一步构建场景生态圈,拓展低成本结算性负债。2020年,兴业G端(政府端)、B端(企业端)日均结算性存款分别为3687亿元、1193亿元,合计占日均存款比重达到12%。2020年,兴业银行存款成本同比下降13BP至2.26%。资产负债两端结构改善叠加同业负债利率下降的利好,使得兴业银行2020年净息差同比提高11BP至2.36%。

兴业银行2020年全年盈利同比增长1.2%,盈利重回正增长,前三季度盈利增速为-5.5%,盈利增速回正叠加营收稳中有升符合市场预期,尤其是四季度单季盈利增速为34.6%略超市场预期,平安证券认为,四季度单季盈利增速的大幅提升主要归因于营收增长的提速和拨备计提力度的边际减弱。

2020年,兴业银行营收增速为12%,与前三季度11.1%的增速相比,稳中略有提升。具体来看,净利息收入2020年全年增速为17.4%,比前三季度13.5%的增速有所提升,手续费净收入全年同比增速为24.1%,与前三季度27.4%增速相比有所下降,主要是受到兴业银行将信用卡手续费收入重分类至利息收入的口径调整影响。兴业银行全年中间业务收入依然保持了20%以上的高增长,主要归因于投行业务和零售财富代销业务的景气度提升。另一方面,兴业银行四季度拨备计提力度边际放缓也对盈利增速提升做出正面贡献,全年拨备计提同比增长29.8%,而前三季度同比增长41.3%。

此外,负债端成本下行助力兴业银行息差逆势扩张,资产结构持续优化。兴业银行2020年重分类后净息差为2.36%,同口径下同比增长11BP,息差表现优于同业,息差的提升主要来自负债端成本的优化。2020年全年计息负债成本率为2.36%,同比下行30BP,驱动主要归因于存款成本的有效管控以及公司同业负债成本的下行。受益于高息存款的压降,兴业银行全年存款成本率为2.26%,同比下行13BP,全年同业负债利率为2.17%,同比下降66BP,这主要归因于公司2020年上半年抓住同业利率大幅下降的窗口择机加大中长期同业资金的获取力度。

从资产端来看,兴业银行2020年全年贷款收益率同比下行4BP至5.30%,与行业整体趋势基本相符。但值得注意的是,兴业银行资产端结构持续优化,贷款全年同比增速为15.2%,高于同期资产10.5%的增速,贷款在总资产中的占比同比提升2.1个百分点至49%。从贷款结构来看,高收益资产投放力度加大,个人经营贷款、信用卡贷款2020年同比分别增长64.5%、17.3%。

风险抵补能力增强

四季度,兴业银行实现归母净利润同比增长32.4%,一举将2020年全年净利润增速拉为正数,主要得益于四季度减值损失计提力度的放缓,这与兴业银行加强负债管理,净息差逆势回升有很大的关系。

2020年,兴业银行净息差为2.36%,同比上升11BP,在全行业息差下行的大背景下尤为亮眼。兴业银行息差提升主要得益于资产组合和负债结构的管理:首先,通过择机调整负债期限结构,应付债券、同业负债等负债项目成本下降较快,全年计息负债成本率下降30BP,降幅大于资产收益率降幅,从而带动息差回升。其次,抓住利率相对高点加大信贷投放,同时合理存放同业等低收益资产规模,使得资产端收益率降幅趋缓,2020年生息资产收益率下降15BP。

而不良贷款余额和占比的双降和资产质量指标全面向好更是锦上添花。2020年,兴业银行不良贷款率下降29BP至1.25%,不良贷款余额为496.56亿元,较上年末下降33.66亿元。不良率、不良余额为近五年来首次双降,拨备覆盖率重回200%。关注类贷款占比、逾期60天以上贷款占比、不良贷款占比、迁徙率等指标全面改善。在当前宏观经济改善的环境下,资产质量将继续向好,且2020年不良处置较为充分,为今后几年减轻了负担,未来或将实现拨备反哺利润。

随着不良率的大幅下降,兴业银行风险抵御能力不断增强。兴业银行2020年四季度不良率环比三季度大幅下行22BP,绝对水平在上市银行中居相对低位。截至四季度末,兴业银行逾期90天以上贷款与不良贷款的比值为66%。展望未来,公司轻资本、轻资产的经营策略为表内资产质量的进一步改善向好奠定了坚实的基础。随着兴业银行拨备覆盖率环比提升7.14个百分点至218.8%,公司抵御风险的能力也在持续增强。

不良处置力度加大,拨备覆盖保持充足。截至2020年年末,兴业银行不良率为1.25%,同比、环比分别下降29BP、22BP,不良率的大幅下降主要系兴业银行四季度不良核销和处置力度加大所致。

值得注意的是,根据平安证券的测算,兴业银行2020年四季度单季年化不良生成率为2.16%,环比三季度提升30BP,表明公司不良生成率仍维持高位。不过,结合前瞻性指标来看,兴业银行2020年年末关注类贷款率为1.37%,同比、环比分别下行41BP、32BP,基于此,兴业银行未来潜在的不良生成压力整体可控。由于公司不良核销和处置力度的加大,兴业银行2020年年末的拨贷比为2.73%,同比、环比分别下降33BP、38BP,年末拨备覆盖率为218.8%,同比、环比分别提升19.7个百分点和7.1个百分点。

由于负债端驱动息差扩张,而资产质量指标全面向好助力息差逆势上行,且资产质量持续夯实,因此,把握优质赛道的兴业银行盈利能力持续优于同业。

存款基础仍有夯实空间

根据中泰证券的分析,兴业银行2020年年报的亮点在于以下四个方面:

第一,兴业银行营收、拨备前利润同比增速向上,全年实现同比12%和15%的高增长,在已出业绩的股份制银行中位列第一。净利润同比增速在拨备边际少提的背景下,由负转正、全年同比增长1.2%。第二,净利息收入累积同比向上,净息差同比正贡献走阔,负债成本保持下降。时点累积净息差1.93%,较2019年同期上升14BP(前三季度净息差同比提升7BP,净息差同比走阔主要为负债端成本下行贡献)。兴业银行的负债端成本在四季度仍呈改善趋势:单季负债付息率环比下降2BP至2.25%,预计是主动负债与存款的共同贡献。第三,中间业务收入保持靓丽高增速,尤其是财富代理业务和投行业务收入。2020年,兴业银行中间业务收入同比增长24%,其中,代销和咨询顾问实现超高增速,同比增长52%和47%,显示公司财富代理业务、投行业务发力下的增长潜力。第四,资产质量优化夯实,不良、关注、逾期实现“三降”,增量风险小。新生不良在低位,存量不良大幅减少。公司单季年化不良净生成率为1.11%,环比微升7BP,在不良认定更加严格的背景下,不良绝对值在相对低位。而且,逾期贷款余额和占比也实现双降,更为真实的逾期净生成率下降,仅为0.52%,较半年度下降1.3个百分点。拨备对不良贷款和关注类贷款的覆盖程度明显提升,非标减值准备对非标资产的覆盖程度也在提高,兴业银行整体安全边际在逐渐提升。

值得一提的是,兴业银行2020年不良贷款、关注类贷款、逾期贷款实现“三降”,资产质量相当扎实,且增量风险较小。兴业银行资产质量实现2014年来的最优水平,不良、关注与逾期实现绝对值和比例的双降。

从不良维度分析,新生不良在低位,存量不良大幅减少。兴业银行2020年四季度单季年化不良净生成率为1.11%,环比微升7BP,绝对值在相对低位,且这一不良净生成率是在不良认定更加严格背景下实现的低位,一定程度上反映公司资产质量新增压力不大。最新不良率为1.25%,环比大幅下降22BP,是公司2015年来的最优水平。从未来不良上升的压力看,关注类贷款占比环比下行32BP至1.37%,是兴业银行2014年来的最优水平,不良+关注类贷款占比下行54BP至2.62%的低位,未来不良压力较小。

从逾期维度分析,不良认定更加严格,逾期双降,逾期净生成率下降。兴业银行对不良的认定更加严格,逾期占比不良的105%,比半年度进一步下降了25%,几乎将全部逾期认定为不良。逾期率较半年度下降60BP至1.32%,是2014年来的低位。更为真实的逾期净生成率也仅为0.52%,较半年度下降1.3个百分点,显示公司新增不良压力较小。

从拨备维度分析,安全边际相对较高,未来增量风险小。拨备对不良贷款、不良+关注类贷款的覆盖程度提升,非标减值准备对非标资产的覆盖程度也在提高,公司整体安全边际在提升。2020年,兴业银行拨备覆盖率环比提升7个百分点至219%,拨备对不良和关注类贷款的覆盖程度为104%,较半年度提升6个百分点;非标减值准备对非标资产的覆盖比例在2%,较半年度提升0.2个百分点。由于拨备计提力度在高位边际递减,拨贷比环比下降37BP至2.74%。

如果说兴业银行年报有不足的话,那就是存款基础仍有夯实的空间,兴业银行2020年,全年存款同比增长7.6%,与存款基础扎实的同业相比仍有一定的提升空间,即使与兴业银行贷款全年同比15%的增速相比,也有一定的差距。

从期限上看,兴业银行活期存款占比在上升。2020年活期存款占总存款的比例为39.9%,较上半年提升0.5个百分点,其中,企业活期存款和个人活期存款占比分别提升0.2个百分点和0.3个百分点点。从客户结构来看,居民存款占比上升,占存款的比例小幅提升0.6个百分点至17.9%,其中个人定期存款占比提升0.3个百分点。

兴业银行2002年全年净利息收入同比增长17.4%,较前三季度同比增速回升3.8个百分点,时点累积净息差为1.93%,较2019年同期上升14BP(前三季度净息差同比提升7BP,净息差同比走阔主要为负债端成本下行贡献)。由于信用卡分期收入由手续费重分类至利息收入,使得公司的净利息收入单季环比不可比,同比的可比性也相对较弱,因此,我们需要着重分析兴业银行的负债端情况。兴业银行的负债端成本在四季度仍呈改善趋势,单季负债付息率环比下降2BP至2.25%,预计是主动负债与存款的共同贡献。不过,兴业银行相对较高成本的主动负债持续替换,行业结构性存款在下半年开始压降,同时新发结构性存款利率下行对公司存款压力有一定的缓解。

总体来看,经过近期的持续下跌,兴业银行目前估值不高,加上公司基本面稳健,资产端具备较强的资产获取能力,负债端存款基础也在逐步夯实,资产质量未来增量风险较小。如果兴业银行盈利能保持高增长,表内净利息收入维持平稳,表外在直接融资发展的大背景下中间业务收入增长有望打开空间。

扫二维码,3分钟极速开户>>