来源:红刊财经 记者 | 张桔

因军工股的持续不振,今年以来有多只重仓军工的基金产品净值表现不佳,甚至有的产品双基金经理因此而“下课”。

2021年以来,在内地公募基金净值表现排行榜上,排在前列的基金大多是重仓煤炭、钢铁、有色等资源类股票,而排名居后的无论是股票型还是混合型基金,多因重仓军工股而被拖累。

《红周刊》记者发现,这些基金产品大致可以分为两类:一类是全市场风格的基金,如长城双动力、大摩万众创新自去年四季度开始加大军工股配置以来,结果收效甚微;另一类是华夏军工安全、国投瑞银国家安全等军工主题类的产品,他们因严格按照基金契约来配置,最终遭遇到今年业绩“垫底”命运。那么在今年军工股不振下,他们为何不选择适度的风格漂移呢?

上海某券商分析师王晓明指出:“军工板块就是一个高beta的板块,走势与大盘关联度较大,同时弹性也更高;此前市场普遍预期军工板块盈利能力在不断提升,而近期上市公司 季报也显示,行业整体营收同比增长8.2%,归母净利润同比增长34.8%。因此在2020年年末时,在流动性充裕和业绩预期爆发的叠加下,看多军工股的情绪被明显放大,进而推高了行业整体估值。然而春节后市场整体回调下,军工股的长期增长逻辑以及业绩持续兑现能力开始受到质疑,其跟随市场调整而调整。”

长城双动力两位基金经理“下课”

“零经验”新人接班留下隐患

“五一”之后,长城基金公告旗下的长城双动力更换基金经理,此前联手管理的基金经理尤国良和龙宇飞均卸任,继任者为苏俊彦。天天基金网公开信息显示,苏俊彦是一位不折不扣的新人,目前在基金经理岗位的任职天数仅在10天左右。

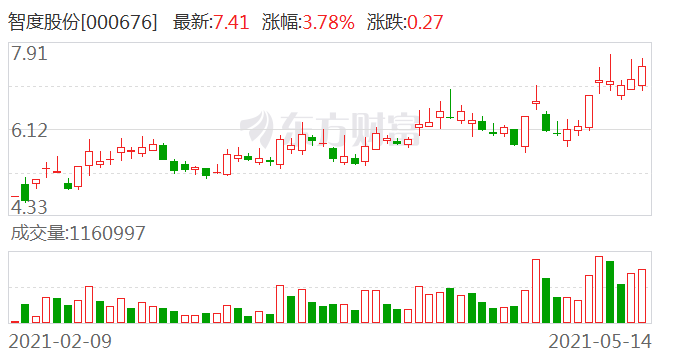

那么,新人苏俊彦掌管的长城双动力是一只怎样的基金产品呢?从规模上来看,长城双动力规模在2015年时曾达到过14.47亿元的高点,但此后便持续萎缩,至今年一季度末,规模仅有1.11亿元。

规模的持续萎缩应和产品业绩不佳有密切相关的。Wind资讯显示,在近五个完整交易年度中,长城双动力除去2019年凭借大约4成的收益率排在同类产品中游外,余下年份中,业绩和排名均不佳,特别是2020年的1.62%的净值增长率排在了同类983只基金中的第981位。进入2021年,长城双动力净值表现依然不佳,其净值增长率为-23.12%,在同类1654只基金产品中排在了倒数第二位。

其实,面对这样1只“岌岌可危”的老基金,理论上如果安排类似杨建华、廖瀚博、谭小兵等名将来接手,或许效果更好,但公司却选择了一位基本“零经验”的新人来接手。

从基金一季报持仓情况看,前任的两位基金经理在实战过程中是存在着明显误判的。数据显示,基金经理在一季度进行了较大幅度的调仓,将上一季度几乎全数重仓的军工股压缩了一半,保留鸿远电子、航发动力、航发电器三只原重仓股的同时,新进了新雷能和中航重机,使得军工股数量仍保留5只。从持仓占净值比排名看,这5只军工股占据了前六大重仓股中五个席位,它们的市场表现好坏对基金组合的影响显然很大。然而遗憾的是,开年至今,除去新雷能股价成功实现上涨外,余下的4只军工股不仅下跌,且3只“航天”系标的的跌幅甚至超过了30%。

当然,两位基金经理在一季度还新进了多只顺周期股票,如紫金矿业、抚顺特钢、赤峰黄金、赣锋锂业、银泰黄金,除了抚顺特钢之外,其它4家公司在年内均实现上涨,然而或因它们相比军工股的持仓占比有限,且布局资源股的时间点较晚原因,即使有4家公司股价上涨,对基金组合业绩贡献仍有限。

在基金季报总结中,时任基金经理表示:“本产品配置比例较多的军工板块年初跌幅较大,对净值拖累明显,但考虑到该行业景气度仍旧向好,估值已快速跌回合理区间,一季度继续重点

持有。此外,本产品一季度减持了消费电子等板块个股,换入了部分受益于通胀预期的大宗商品类周期股。”

济安金信基金分析师程颖指出:“比较龙宇飞和尤国梁旗下基金的持仓可发现,两人选股喜欢以成长股为主,配置较为保守,此外两人交易频繁,经常进行波段操作。”

国投瑞银国家安全从波峰坠入谷底

头号重仓股比例超限疑似违规

除去主要配置军工股的全市场类基金外,军工主题类产品则属于今年业绩整体“糟糕”的一类。Wind资讯数据显示,截至5月12日收盘,除了国投瑞银国家安全、华夏军工安全、博时军工主题年内净值下跌幅度超过22%外,长盛航天海工装备等军工主题基金的年内跌幅也接近20%。

《红周刊》记者注意到,上述年内落寞的军工主题产品在去年基本上是有过辉煌表现的。譬如国投瑞银国家安全基金,其在2020年实现了9成净值增长,一举跃居同类排名前100位。然而进入2021年后,表现却非常低迷,截至最新收盘,其净值增长率为-22.32%,在同类1991只基金中排名1989位。

净值表现不佳,除去大盘不给力因素外,或与其集中重配且超高比例持有单一标的有关。首先从当季的股票仓位来看,基金经理将股票仓位从上一季的92.30%调高至92.91%;其次,基金经理敢于在首季逆市加仓军工股甚至不惜比例超限,如头号重仓股中直股份的持仓占比就达到了10.23%,一举突破单一持股不得突破10%的上限规定。问题在于,中直股份股价表现并不给力,年内跌幅超过了20%。

除去第一大重仓股中直股份外,基金经理对另三大重仓股的持股比例也突破了9%,分别是中航沈飞、中航机电和航发动力,然而这3只股票年内跌幅也均大于10%,尤其是航发动力跌幅在30%以上。其实,这还不是十大重仓中下跌最大的,重仓股洪都航空的下跌幅度已经超过了45%。

对此,王晓明分析指出:“权益类基金中,军工行业投资市值占基金资产净值比的平均值,在2020年末提升到过去10年高位,一季度这一比例出现了小幅调整,未来军工板块的配置比例可能随着板块盈利的边际减弱呈现均值回归的过程。”

军工主题基金经理现状堪忧

经验有限、半路出家掣肘主题投资

据《红周刊》记者不完全统计,目前内地公募基金经理中,毕业于国防军工专业的掌门人几乎没有,部分军工主题公募的基金经理仅有过卖方做行业分析师的经验,或是半路出家、非科班出身原因,掣肘了主题投资结果。整体上,军工主题产品在各家公募权益产品中的地位不高,某种程度上有沦落为给新人练手的嫌疑。

除去上文提到的“零经验”新人苏俊彦外,同样在基金经理岗位从业经验寥寥的还有中邮军民融合的现任基金经理郑玲。作为该基金的第三任基金经理,这位女将目前的累计任职时间尚且不足1年。作为金融硕士出身的她,早年曾在航天科技财务有限责任公司担任过投资经理,或许这也是她简历中惟一与“军工”有过的交集。对比今年一季报和去年四季报的持仓情况,在全数重仓军工的同时,重仓股变化并不大,仅用振华科技和菲利华替代了航天电器和派克新材。

此外,易方达国防军工的现任基金经理何崇恺同样是一位出道不久的“新秀”,天天基金网显示,其目前累计的任职时间大约是1年半。而更值得一提的是南方军工改革,自明星基金经理茅炜卸任后,当前搭档管理该基金的两位基金经理均为新人,其中金融学硕士出身的郑晓曦任职将近两年,她与军工的缘分来自于在公司曾经负责过军工等行业的研究;而另一位基金经理邹承原当前任职尚不满1个月,他同样是非科班出身,从军工行业研究员直接上位的。

对比来看,在军工主题基金的掌门人中,《红周刊》记者还是发现了几位相对经验丰富的人士,然而他们在实战中同样遇到了各自的问题。譬如上文提到的国投瑞银国家安全基金,该基金自成立以来的惟一基金经理就是李轩,这位毕业于英国利兹大学管理学硕士的海归基金经理,目前在管的产品仅此1只,此前他曾短期参与管理过公司的1只保本基金,但最终黯然收场。对于李轩来说,当前的当务之急是如何解决产品将近67亿元庞大规模所带来的投资不便,毕竟在主动军工主题产品中,一季度末仅有易方达和富国的产品规模在其之上。

当然,在一众军工主题舵手中,去年所管产品实现业绩翻番的兰乔或许是最受瞩目的,他在基金经理岗位任职时长大约5年半,是这一阵营中最为经验丰富的一位。然而去年以来,他所管理的产品数量在快速增多的同时还是留下了一定的业绩隐患:去年迄今,他先后接手了3只新基金,目前已成为公司权益团队中“一拖五”的基金经理。

对于军工股的前景和重点投资方向,王晓明表示:“从财报上看,过去几年上游军工电子和新材料公司成长性较强,对应的航天电器等个股也是公募基金等机构配置军工行业时的择股重心。基于基本面角度上看,这类上游军工电子和新材料公司因为军民融合、对应的新能源车景气度还在上行区间,这类板块依然是行业中值得关注的方向。”

爱方财富总经理庄正提醒:“从申万国防军工指数的成分股来看,在总共87只的成份股中,纳入指数超过5年的股票仅有10只,这说明大部分成分股因为业绩持续性较差而被剔除了。”

(本文已刊发于5月15日《红周刊》,文中提及个股、基金仅为举例分析,不做买卖建议。)