基金季报又现土豪基民!

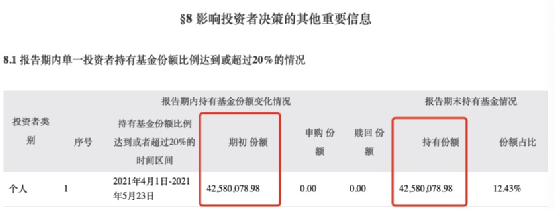

恒越基金公布的产品二季报显示,在恒越研究精选的持有人里面,有一位土豪去年以来一直加仓(今年5月暂停大额申购前),截至到今年一季度持有4258万份,二季度仍持有这么多。按最新净值3.01元计算的话,持基市值为1.28亿元。

据知情人士透露,此人为恒越的一位高净值个人客户,但客户身份信息不便透露。在单只产品上投那么多钱,这种高净值客户应该是冲着基金经理本人来的。目前,恒越研究精选持有人结构大致是个人客户约占70%,机构客户约占30%(详情以最新披露半年报信息为准)。

Wind数据显示,截至7月16日,近一年来,高楠管理的恒越研究精选收益高达108.83%。恒越研究精选二季末最新规模9.79亿元,约为一年前的17倍,相比今年一季末的单季度增幅也超过200%。

公开资料显示,高楠2017年至2020年初曾在国泰基金担任基金经理,期间业绩回报同样非常突出。而恒越基金今年上半年新发的恒越内需驱动混合、恒越成长精选混合也均由高楠掌舵,除嘉鑫债券外,高楠管理的4只权益类基金最新规模共106.4亿元,成为行业内又一位管理权益类基金规模超百亿的基金经理。

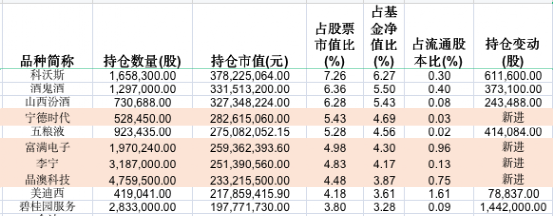

根据二季度调仓情况,高楠管理恒越核心精选紧追热点,在最新前十大重仓股中,以可选消费、新能源、科技、医疗健康等为主。相比其一季报,新增了宁德时代、晶澳科技、富满电子和港股的李宁,宁德时代和晶澳科技均为新能源产业链的龙头,富满电子为半导体芯片细分龙头。而茅台、泸州老窖、中国中免等已不在其前十大重仓中。

数据来源:基金二季报

果然“炒股不如买基金”!

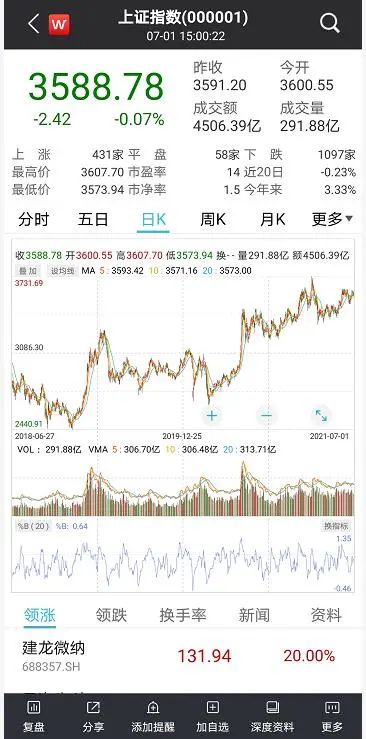

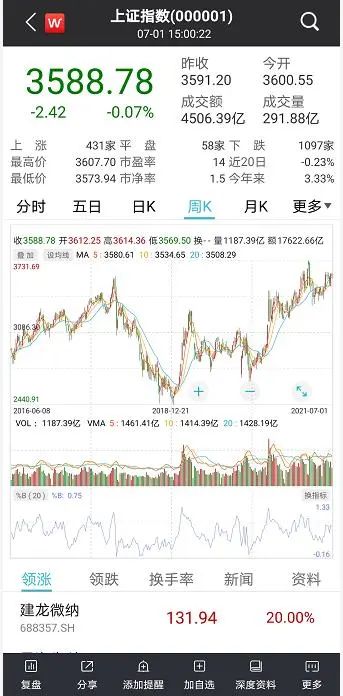

近三年以来,A股从2018年下半年最低跌至2400点附近,过渡到2019年初的超低反弹,并在2019年7月科创板开市掀起科技股的投资热潮,2020年初疫情带来股市的大幅波动,并在随后开启消费、医药、科技、高端制造等板块的行情,A股市场在各类因素影响下,近三年斩获不错的市场涨幅。

其中,上证综指近三年上涨800点,到目前站上3500点,涨幅为26%;中证500、沪深300指数同期涨幅分别为31%、49%,在新能源、医药等成分股的抢眼表现下,创业板指近三年涨幅116%,成为表现最为抢眼的宽基指数。

而在近三年股市巨震中,主动权益类基金依然凭借主动管理能力,斩获了超越市场的投资收益。

Wind数据显示,截至6月30日,主动权益类基金近三年平均收益率为94.22%,超过了绝大多数主流指数。分产品类型看,持股比例超过80%、高仓位运作的普通股票型基金业绩最好,近三年平均回报126%,相对涨势最猛的创业板指仍然有近10个百分点的超额回报;持股仓位相对较重的偏股混合型基金,同期战绩不俗,近三年平均收益率113%,仍然可与同期创业板指相媲美。

而在混合型基金大类中,由于还包含了持股相比灵活的灵活配置型基金,持股仓位较低的偏债混合型基金,以及相对均衡配置的平衡混合型基金,混合型基金近三年整体的平均战绩为90%,依然大幅超过了主流市场指数,体现了很好的赚钱效应。

将投资视角拉长到更为长远的五年视角,主动权益类基金的长期投资业绩,相对主流指数更是碾压式的优势。

从2016年下半年至今,A股更是经历了“漂亮50”、二八分化行情、2018年中美贸易争端等因素,在股市巨震中,近五年沪指涨幅仅超过22%,表现较好的沪深300、创业板指同期涨幅分别超过50%和60%。

然而,经历了近五年市场风格的多次轮换,国际政治风云变幻,行情结构的几轮变迁,主动权益类基金近五年平均回报高达109%,远远超过了主流宽基指数的表现。

其中,持股比例最高的普通混合型基金,同期收益率144%,超额收益能力最为优秀;偏股混合型基金和混合型基金大类,近五年的平均回报也都实现了翻倍式增长,展现了公募基金在长期投资中的优势。

(21金融圈综合Wind资讯、证券时报、恒越基金季报等)