市场步入调整期,避险资产或重新获得青睐,机构又开始看多黄金。

最近一期的基金周报提醒大家“短期投资需要把握好节奏”,但调整强度还是超出了预期。

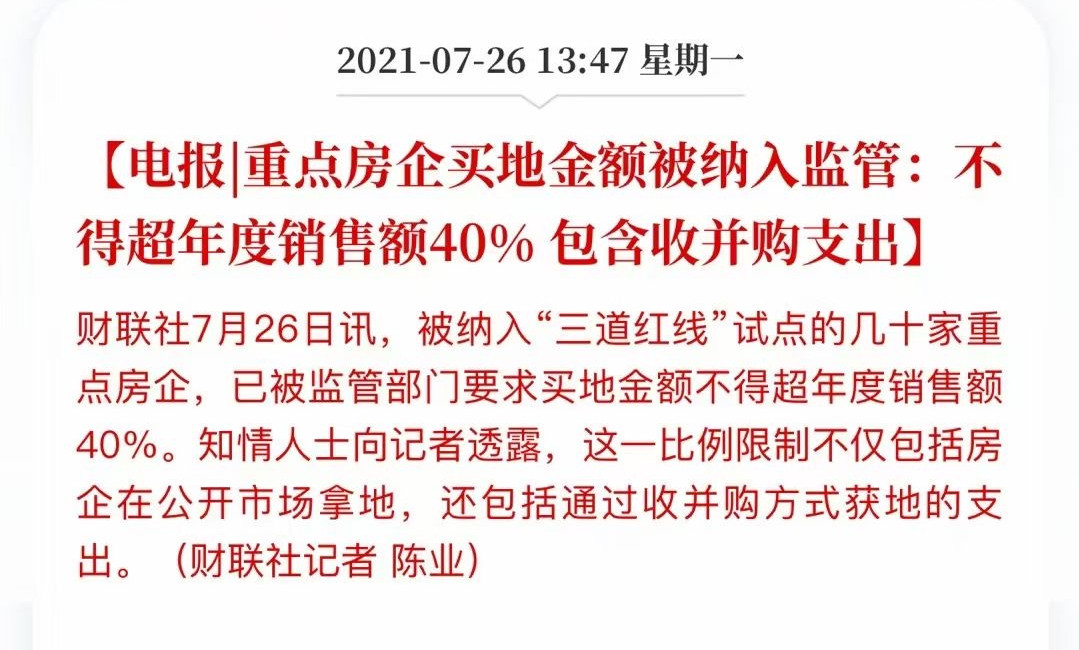

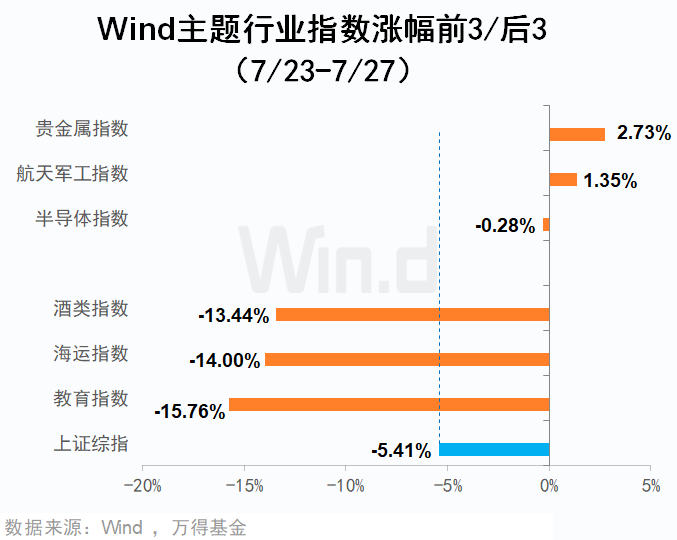

Wind数据显示,近三个交易日(7月23日至7月27日),67只Wind主题行业指数,仅贵金属、航天军工上扬,其余65只均下跌,其中,生物科技、软饮料、医疗保健、酒类、海运、教育跌幅超过10%。值得关注的是,在下跌过程中,贵金属概念股表现最为强势。

7月27日,国债期货临近收盘大幅跳水,全线收跌,10年期主力合约跌0.35%,5年期主力合约跌0.29%,2年期主力合约跌0.17%。

中信固收表示,考虑到当前的市场利率与政策利率的利差已经收窄到了较为极限的水平,随着流动性利好过去,资产荒慢慢缓和,需关注下半年利率逐渐上行的风险。

7月27日,北京时间15点15分许,离岸人民币兑美元短线跳水逾200个基点,连续跌破6.50、6.51关口,创4月以来新低。交易员称,全球疫情有所反弹,避险货币走强。

分析认为,A股连续三日放量下跌,市场情绪回暖或需要一些时日,后续可能呈箱体震荡格局,中报业绩不如预期的高估值板块仍存下跌风险。

在通胀高企、市场波动加大的当下。瑞信全球股票策略师Andrew Garthwaite认为,现在是时候买黄金了。

瑞信指出,黄金相对白银或工业大宗商品也处于10年区间的低位,实际价格比2011年的峰值低20%。

Andrew Garthwaite认为,黄金被严重低估了。比如,央行失控和股市大跌,“黄金是对冲极端金融去杠杆”。具体来看有两大因素支撑金价上涨。

首先,政府债务、赤字和企业债务的水平是极端的。如果美债收益率远高于零,将开始引发市场对债务陷阱的担忧,进而可能导致交易面临重大风险。这可能会促使美联储做出反应,压低实际收益率(并使美元贬值)。

其次,黄金也是对冲全球货币供应爆炸性增长的工具。而且,货币供应爆炸性增长,也会促使央行购买更多黄金,因为很多国际货币的比值已经被“稀释”了。目前,央行占全球黄金需求总量的12%。瑞信测算,如果所有的中央银行的黄金占外汇储备提高到10%,那么全球央行的黄金需求将增加1.6倍。

最后,黄金的技术指标也暗示了可能的上行突破,投机头寸为中性,而黄金的交易价格接近6个月的最大值。

如何配置黄金资产?人们可以通过黄金期货、金交所购买黄金,但期货黄金风险大、现货黄金门槛高。公募黄金主题基金认购多以1元起步,而且交易规则透明。从门槛高低和便捷性来看,公募黄金商品基金更具优势。

公募基金现有18只黄金商品基金,因为产品同质,费率低的产品更具吸引力,比如:华安易富黄金ETF联接A(000216.OF)、国泰黄金ETF联接A(000218.OF)等,费率处于该类产品的最低水平。

另外,2021年基金二季报显示,截至一季度末前海开源旗下多只基金大幅重仓黄金股,比如:前海开源金银珠宝、前海开源鼎裕A、前海开源事件驱动A等,其中前海开源金银珠宝(001302.OF)是最纯粹的黄金概念股基金,十只重仓股均是黄金概念股。

最后还得提醒投资者,黄金不生息,在多数时间并非投资首选,是大类资产中的另类资产。不过,黄金是对抗资产荒和汇率贬值的重要工具,尤其在货币泛滥、汇率贬值、避险情绪高涨的环境下,黄金配置价值凸显。