全文3023字,阅读约需5分钟

嘉实财富研究与投资者回报中心

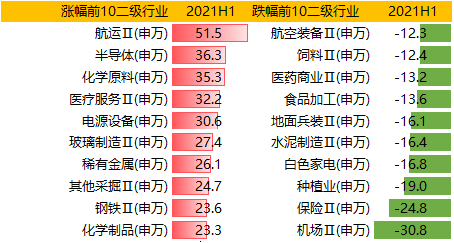

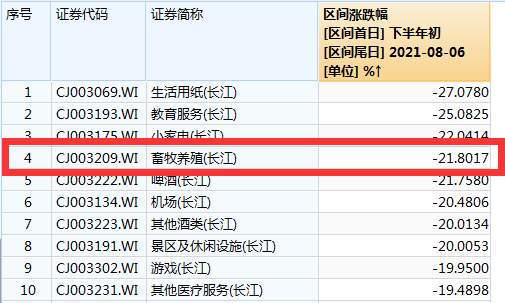

2021年以来,尤其是春节以来,以贵州茅台、腾讯等为代表的价值股出现了持续的下跌。与此同时,以宁德时代、赣锋锂业、隆基股份等为代表的新能源产业链板块在春节后的调整后很快修复失地并且持续创新高。因为价值基金的持续回调,我们深切的感受到,投资者心中的疑虑和担忧与日俱增,甚至有演变为焦虑和恐慌的地步。此时,我们依然在您身边。我们想借助公开信的方式,向您阐释我们对价值投资的理解以及基金投资建议。希望我们的分析能够给您信心和鼓励,减少心中的难受和郁闷,重拾对价值投资的信心,静候时间的玫瑰!

一、当前我们面临的局面

其实是有利的

我们最先想和广大投资者说的是,当前我们面临的局面并不糟糕!我们面临的问题不是个别价值基金的业绩落后问题,而是大部分价值基金的业绩落后问题。这至少说明,价值基金的下跌可能不是基金经理的问题,而是市场风格切换的问题。从过往经验来看,物极必反,过于极致的市场风格不可持续,未来市场风格大概率还会切换。我们唯一需要的是时间和耐心。既然如此,我们应该有勇气和信心鼓励自己,当前的浮亏不是亏损,未来可能会涨回来的。浮亏不是风险,本金不可逆的亏损才是风险。只要底层所选价值基金是优质的基金,本金出现不可逆的亏损的风险是比较低的。

当然,持有价值基金也要有正确的持有方式。投资股票就是投资企业股权,通过持有优质股权享受企业增长的红利。按照这个逻辑,既然是投资企业股权,那么投资的效果取决于企业的经营效果。一般而言,好的管理层的经营效果的兑现时间肯定不止半年,甚至不是一年,至少是需要2-3年。也就是说,价值投资的玫瑰不是一年半载,而是三年五载才能绽放。价值投资的信仰是,市场长期是称重器,长期受企业盈利的质量驱动并正确定价。因此阶段性价值投资风格的基金出现收益落后,甚至收益为负的情况是完全正常的。客观的说,当我们选择价值投资基金的那一刻,我们就应该做好长期持有的准备。

具体到当下,我们也不建议您赎回价值基金。多种迹象表明,此时的赎回很可能卖到了低点上。首先,经过上半年的回调,很多价值股的投资价值变得更具确定性和显著性。其次,从市场的整体情绪来看,从部分投资者和价值基金经理出现的争论来看,市场对于价值基金的情绪可能处于最低点。所以不论是长期视角来看,还是短期,我们都不建议您现在赎回价值基金。

二、价值投资在投资方法论

层面没有问题

投资者可能会问,价值基金的全面落后是不是意味着价值投资这个方法论就有问题。对此,我们是坚决不认同此观点的。

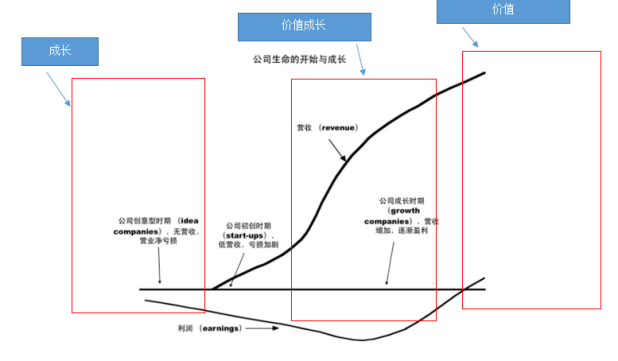

图1 根据参与企业生命周期的不同阶段划分投资风格

图1 根据参与企业生命周期的不同阶段划分投资风格从投资哲学上讲,价值投资和成长投资没有优劣之分,背后反映了两种不同的投资方法论。

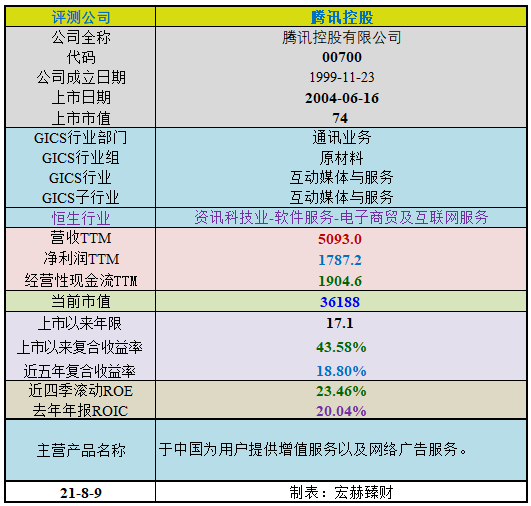

价值投资重点参与企业生命周期的稳定期阶段。此阶段,企业的盈利模式已经稳定,行业竞争格局已经尘埃落定,往往是呈现寡头垄断局面,未来行业的成长空间仍然存在但出现指数级别的增长可能性很低了。目前的获胜者往往表现出较强的竞争壁垒、充沛的现金流和较高的盈利能力。不排除这些企业在积累一定利润之后,会有二次价值创造阶段的出现(也被称为第二增长曲线),也就是再次出现新的较高的增长。比如腾讯,在推出微信之前就已经垄断了中国的即时通讯市场,但2010年之后又推出了微信,实现了二次价值创造,带来了股票市值的进一步快速增长。腾讯、美团、贵州茅台、同仁堂等公司更像是价值投资者喜欢的标的。换句话说,价值投资者优先考虑的是胜率,其次是赔率。因为他们的投资视野更长,所以对于未来的不确定性保持充分的敬畏。

成长投资参与企业生命周期的早期阶段,通常来说,此阶段,企业的盈利模式还不稳定,行业竞争刚刚开始,竞争格局还不清晰,行业的成长空间巨大,行业竞争的胜者有望获得非常丰厚的利润。也就是说,成长投资的赔率比较高,胜率比较低。比如当下的新能源汽车产业链的投资。

因为投资视野较长,价值投资者对公司质地的追求到了几乎苛刻的地步。他们所选中的公司,往往具有较高的盈利能力和稳定的现金流。通过合理的价格买入,长期大概率会给投资者带来丰厚的回报。格雷厄姆开创的,巴菲特、芒格发扬光大的价值投资在美国的长期成功已经证明了这一点。

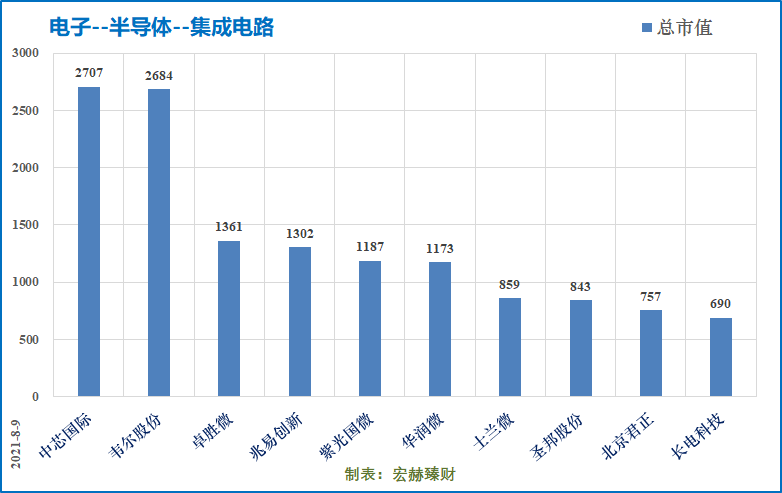

对于中国未来的经济发展展望的角度来看,电动车赛道、光伏赛道、半导体赛道应该会脱颖而出一批胜利者,这是值得投资的方向。与此同时,我们也应该清醒的认识到,根据人类经济发展的规律,未来5-10年的维度,中国经济增速仍将缓慢下行。盈利增速适中但稳定,现金流充沛的企业仍然是稀缺的,从较长的时间维度来看,这些股票一定是具有很好的投资价值的。

而且从国内外资本市场发展历程来看,价值投资这一方法论已经被证明是有效的。在美国市场,以巴菲特、芒格为代表的投资经理已经证明,价值投资即使在美国这样成熟有效的资本市场依然可以做的很成功。也就是说,在更遥远的未来,成为了发达经济体的中国,价值投资仍然有可能是重要且有效的投资方法。

综上,我们认为,价值投资从投资哲学上并不存在明显的问题。价值投资淡化了难以捉摸的短期市场博弈因素,把有限的注意力集中在企业的中长期基本面的分析上。按照巴菲特的话,价值投资投资的是那些能安心睡觉的公司。从这一点,我们甚至认为,价值投资的体验也是不差的。因此,价值投资依然是我们投资权益市场中重要的配置。

三、我们的建议:长期持有+

动态再平衡

市场短期的涨跌,风格的切换受很多因素影响。投资者的情绪,媒体的渲染,基金管理人的短期排名的压力等等都可能促使某一种投资风格过于极致。但极致的市场特征往往是不可持续的。此时我们更应该回到事物的本源,回到投资的本质上来。投资股票基金的本质是投资优质企业的股权。不论这个企业是优质的成长型企业,还是优质的价值型企业,都应该是我们投资组合的一部分。从投资组合的构建上,战略上,我们建议大家整体保持价值、成长均衡配置,长期持有并适当动态再平衡。当下价值基金持续跑输成长基金的局面不可持续。事实上,任何风格的基金的持续上涨可能会积累一定的过热的风险,这恰恰是需要我们保持警惕的。而与此同时,任何风格的持续下跌,往往意味着的是机会。