见习记者 柳川 华夏时报(www.chinatimes.net.cn)记者 陈锋 北京报道

9月30日,宁德时代(300750.SZ)收到582亿定增问询函,要求公司说明在持有大额货币资金、较高现金流入,且持续大额对外投资的情况下,定增的必要性及规模合理性等问题。

《华夏时报》于8月26日发布《宁德时代巨额定增能否成行留悬念:投资股权+众多LP身份,“撞线”融资监管要求》,就宁德时代定增中存在的问题进行了质疑。

《华夏时报》记者注意,在2020年宁德时代196亿元的定增中,定增资金的到账日期为2020年7月9日,而在本次582亿元的定增案中,宁德时代董事会审议通过定增的日期是2021年8月12日,间隔为13个月。

根据最新《发行监管问答——关于引导规范上市公司融资行为的监管要求(修订版)》第三条显示,上市公司申请增发、配股、非公开发行股票的,本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月。

对于本次定增存在的不满18个月的“硬伤”,宁德时代将如何作答?记者将继续关注。

融资间歇期不满18个月

9月30日,监管层向宁德时代发出问询函,就之前发布的582亿元定增案发出“灵魂”五问。

具体来说,监管层要求宁德时代,详细论证说明在持有大额货币资金、较高现金流入,且持续大额对外投资的情况下,本次发行融资的必要性及规模合理性。同时,要求结合报告期内运营资金缺口情况、研发投入情况,说明本次发行募集资金用于补充流动资金和研发项目的必要性和规模合理性。

记者注意到,在这之后,监管层问出了致命问题,即本次定增是否符合18月融资间歇期的规定。

《发行监管问答——关于引导规范上市公司融资行为的监管要求(修订版)》第三条显示,上市公司申请增发、配股、非公开发行股票的,本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月。前次募集资金基本使用完毕或募集资金投向未发生变更且按计划投入的,可不受上述限制,但相应间隔原则上不得少于6个月。前次募集资金包括首发、增发、配股、非公开发行股票。上市公司发行可转债、优先股和创业板小额快速融资,不适用本条规定。

记者注意到,2021年8月13日,宁德时代公告称,公司于2021年8月12日召开第二届董事会第三十二次会议并做出董事会决议,审议通过《关于公司向特定对象发行股票方案的议案》。

而根据公司之前的公告,2020年7月9日,保荐机构(主承销商)中信建投证券股份有限公司已将扣除保荐费及承销费(含增值税)后的募集资金196.15亿元划至公司指定账户。2020年7月10日,致同会计师事务所(特殊普通合伙)出具了《宁德时代新能源科技股份有限公司验资报告》(致同验字〔2020〕第351ZC00213号),对公司截至2020年7月9日的募集资金到账情况进行了审验确认。上述募集资金全部存放于募集资金专户管理,并与保荐机构、存放募集资金的商业银行签署了募集资金监管协议。此外,截至2021年6月30日,公司该次募集资金有67.93亿元未投入使用。

也就是说,宁德时代2020年196.18亿元定增,募集资金到位日距离本次发行董事会决议日不满18个月。

对此,监管层要求宁德时代,在前次募投项目资金尚未使用完毕的情况下,开展本次募投项目的必要性、合理性,本次发行是否符合《发行监管问答——关于引导规范上市公司融资行为的监管要求》关于融资间隔期的规定,是否存在过度融资的情形。

财务性投资被问询

截至2021年6月30日,宁德时代持有交易性金融资产22.15亿元元、长期股权投资92.4亿元、其他权益工具投资35.22亿元。对此,监管层要求宁德时代详细披露上述投资的情况,并要求说明是否属于财务性投资。若未认定为财务性投资的,详细说明原因及合理性。

记者注意到,在去年196亿元定增资金到位后,宁德时代开始在一、二级市场大把撒钱。

2020年9月15日,先导智能公布定增案,募资金额不超过25亿元(确定金额为24.87亿元),宁德时代全额认购。当日收盘,先导智能股价为26.88元/股,之后其股价最高攀升至84.05元/股。

当地时间2020年9月14日,加拿大多伦多V板上市的NeoLithium宣布,宁德时代将投资约858万加元(约合人民币4400万元)认购其股份;2021年1月8日,宁德时代通过福建闽东时代乡村投资发展合伙企业斥资1亿元参与星云股份的定增,认购价格为32.3元/股;2021年5月21日晚间,北汽蓝谷发布定增报告书,募集的55亿元中,宁德时代获配金额3亿元。今年7月,寒武纪的子公司增资扩股,增加注册资本1.7亿元,宁德时代全资子公司问鼎资本是增资方之一。

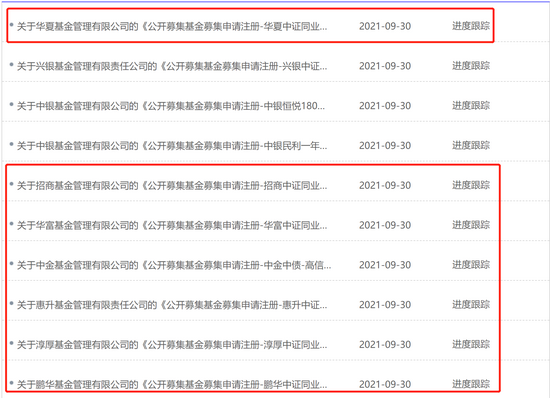

此外,宁德时代还大手笔认购多家基金的LP份额。2021年2月10日,5.48亿元认购福建时代闽东新能源产业股权投资合伙企业(有限合伙) LP份额; 4月16日,10亿元认购宜宾晨道新能源产业股权投资合伙企业 (有限合伙) LP份额;5月26日,3亿元认购博裕四期(厦门)股权投资合伙企业(有限合伙)LP份额;6月28日,1亿元认购山东绿色发展股权投资基金合伙企业(有限合伙)等等。

在实际操作中,关于财务投资对定增的影响,知名投行人士王骥跃对记者表示:“这个规则是明确的。如果财务投资规模太大,会有融资必要性问题,从而成为发行障碍;如果规模不大,不会成为障碍,但6个月之内的财务投资会被要求从募集资金总额中扣除。”

产业投资变炒股票

2020年8月12日,宁德时代发布公告称,拟围绕主业,以证券投资方式对境内外产业链上下游优质上市企业进行投资,投资总额不超过 2019 年末经审计净资产的 50%, 即不超过190.67 亿元,有效期一年。

《华夏时报》记者发现,在实际操作中,宁德时代却将产业投资做成了“炒股”的财务投资。

2020年12月8日,永福股份公告称,公司控股股东博宏投资、恒诚投资、博发投资当日与宁德时代签署《股份转让协议》,将其所持有的1456.79万股股份,占公司股份总数的 7.9998%,协议转让给宁德时代,转让价格为14.52元/股,相应的金额2.12亿元。

随后,2020年12月29日,永福股份发布董事变更公告,宁德时代提名的梁成都,接替原董事黄肇敏,出任公司董事。

之后,永福股份便成了宁德时代概念股。股价一路走高,最高到达126元/股,涨幅近8倍。市场憧憬,和宁德时代绑定,永福股份未来将有源源不断的订单和业绩。

但2021年8月13日,永福股份公告称,宁德时代将减持546.31万股,减持原因为自身资金需求。同时,8月24日,永福股份公告称,梁成都将辞去董事职位。

仅过了8个月,宁德时代对永福股份的产业投资就“变味”了,变成了利用自身在资本市场造概念的能力炒股。

“这或将成为宁德时代582亿元定增的绊脚石。”一位资深PE人士对《华夏时报》记者表示,宁德时代的“炒股”操作,使其名义上的产业投资,变得和财务投资难以区分,并且难以保证未来不再发生类似永福股份的“炒股”操作。而监管层又对再融资企业的财务投资做出了严格的规定。

此外,监管层还就毛利率下滑、募投项目成本差异、安全事故等进行了问询。

北京证券交易所来了,如何开户>>