2月16日深夜,一则消息在基金圈内传开——某国内头部量化私募的某海外产品,1月份巨亏近40%,该产品为量化对冲产品,加了一定的杠杆,从离岸市场反投A股。业绩如果去掉高倍数的杠杆,与国内产品业绩相当。

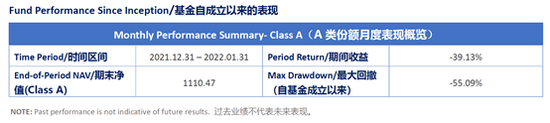

第一财经记者从业内知情人士处获悉,该量化机构正是成立于2012年的百亿私募九坤。除了在国内募资并发行布局A股的量化产品,九坤亦在海外市场募资并通过离岸市场反投A股,而上述1月回撤高达40%的产品正是九坤的Ubiquant Asia Pacific Quantitative Hedge Fund Class A 。该私募于2月16日发布的一份“UBIQUANT 亚太对冲基金 2022 年 1 月 Class A 投资报告”显示,该基金1月的收益为-39.13%,产品自2019年4月成立以来的最大回撤为-55.09%。

九坤方面于2月17日凌晨独家回应第一财经记者称:“本次回撤主要来自超额回撤和市值敞口暴露。今年以来A股波动加剧,市场环境剧烈变化,多个行业板块出现巨大反转,不管是公募基金还是私募基金,业绩都颇为惨淡。我们经历过多次海内外资本市场动荡阶段,已经有成熟的机制妥善应对,未来我们也有信心也有能力应对各种风险挑战,持续有效维护广大投资者利益。”

年初至今(截至2月16日收盘),创业板指数跌幅高达13.28%,中证500跌7.92%,沪深300跌6.1%。不过,九坤海外产品短期内出现如此巨大的回撤仍与杠杆有关。

国内众多私募机构都在香港设有分支,香港证监会(证券及期货监察委员会)SFC去年披露信息显示,九坤投资旗下的Ubiquant Asset Management已于2021年11月获得香港证监会SFC颁发的9号牌。

据悉,目前九坤境内多个产品今年以来的回撤都控制在13%以内,但海外产品主要因为加杠杆而导致回撤放大。 该基金产品本身就已经表明了“高波动的风险特征定位”,即意味该产品在创造较大收益空间的同时,也可能面临较大幅度的回撤与波动,盈亏同源。

根据记者获得一份九坤产品投资报告显示,“在不考虑杠杆因素的情况下,总体收益回撤约-7.8%,其中-4.7%来自alpha,-2.1%来自市值敞口暴露,费用和基差(对冲成本)分别贡献-0.5%左右的亏损。叠加杠杆(一月份杠杆维持在5倍左右),本基金回撤管理人预估为-39.13%。” 1月的第四周,也就是A股跌幅最为剧烈的一周,当周中证 500 指数下跌约-5.6%,市场成交显著缩量,从万亿以上回落到7000-9000亿之间,其中该基金市值敞口暴露在单周市场大幅下跌的影响下,贡献了50%的亏损。Alpha和基差贡献其余亏损。

某从事宏观对冲的私募投资经理对第一财经记者表示:“如果1月时机构方向做反了,例如买成长、空价值,再加上杠杆效应,的确足够他们亏了。” 去年四季度以来,以新能源、半导体为代表的景气赛道遭遇大幅杀跌,机构换仓、估值过高等都是主因。

上述投资报告也显示,基于对策略组合的长期信心,九坤表示已于2022年2月4日以自有资金3000万美元申购本基金,称“与投资人共担风险,共享收益”。面对基金净值出现的连续大幅下跌,九坤表示在基金后续运作中,将保持对风险因子暴露的更严格的管控。

今年以来,头部机构发行的产品普遍难敌市场集体下挫的压力,新发行产品净值在“水上”(1以上)的寥寥,量化策略(宏观对冲、指数增强)、基本面多头皆难幸免。早前关于正心谷300亿产品净值跌至0.66的消息一度在市场上发酵,而近期的相关数据显示,截至1月底,朱雀今年以来收益-11.46%,聚鸣-11.54%,高毅(冯柳)-9.41%;就量化策略来看,衍复指增今年以来收益-7.37%,灵均中证500收益-10.01%,天演中证500收益-11.02%,幻方中证500收益-12.27%,九坤中证500收益-12.37%。

自去年四季度以来,随着市场下行,“指数增强”变成了“指数减弱”。某FOF机构基金经理对记者表示,观察到部分量化策略可能在下跌当中触发止损的点从而形成“多杀多”,这都会在短期内加大市场的跌幅,甚至导致部分股票超跌。

“2022年对量化产品的投资也需要做一定的择时,当指数跌出安全边际或跌到长期均线时,投资者可以适度参与指数增强产品。同时,一般当市场恢复信心,并存在一定动能时,相关量化策略表现会更好,因为往往这些策略赚取的就是投资者情绪面上追涨的钱。”

此外,规模掣肘不容忽视。经历了2021年的规模扩容,百亿级私募数量大涨。但问题在于,目前私募量化机构相当一部分超额收益仍来源于交易性阿尔法,策略上也已不是纯粹的进行日频调仓叠加T+0策略,而是到了日内多次调仓的程度,对交易性阿尔法愈加依赖。但随着规模的扩张,再要频繁换仓就意味着交易价格会比起始的目标价出现较大偏离,因此摊薄到每个产品上的交易性阿尔法会持续下降。因此,机构也建议关注一些有策略容量限制的机构产品,或是一些更为小众的量化策略。例如,目前已经有越来越多的机构考虑到单一资产的局限性,希望选择通过多资产组合(例如配置股、债、商品)来尽力实现穿越周期。