本报记者 顾梦轩 夏欣 广州 北京报道

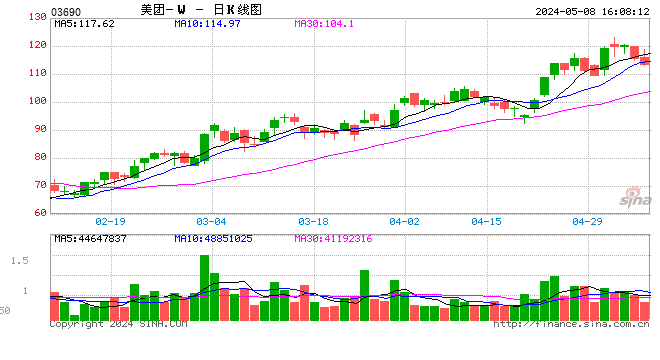

2022年开年第一个月,A股出现了大幅下跌,让期待跨年行情的投资者陷入恐慌。截至1月28日收盘,创业板指、上证指数、深证成指分别下跌12.45%、7.65%、10.29%。

Wind数据显示,全市场6135只主动权益基金今年以来平均收益为-8.25%,其中只有297只基金取得正收益,占比仅为4.8%。万家基金包揽前三,其中,收益最高的是万家宏观择时多策略,今年以来收益11.83%,万家新利和万家精选,今年以来收益率分别为11.08%和10.38%。

《中国经营报》记者注意到,在2022年初至今基金业绩排行榜中,排名前十的基金虽然短期业绩表现好,但长期业绩并不理想。而在排名在15~30名的基金中,却有多只短期业绩与中长期业绩双优的产品。

重仓传统能源和地产

在短期业绩和长期业绩均不错的基金名单中,第一名依然归属万家基金。Wind数据显示,万家颐和基金2022年以来收益为7.44%,同类排名第7/2221;最近一年收益为9.68%,同类排名184/2080;最近两年收益为80.76%,同类排名为150/1944。

在复杂多变的市场环境中,基金可以在短期和长期皆胜出,其投资思路值得研究。值得注意的是,万家颐和基金在2021年一整年的投资中,基金经理章恒并没有追捧热度高涨的新能源等热门赛道,而是通过自己的判断锁定了传统能源行业以及经历了相当一段“严寒”的地产行业。

天天基金网显示,截至2021年四季末,万家基金的前十大重仓股分别为:金地集团、石头科技、保利发展、兖矿能源、中国神华、金科股份、中海油服、陕西煤业、杰瑞股份和中煤能源。其中包括多只传统能源股票和地产股票。前十大重仓股中,房地产股3只,可选消费1只,其他6只均为煤炭或石油等传统能源股。

“在所有的周期股中,我选择了政策影响最为敏感的房地产板块和行业基本面已经发生重大利好变化的煤炭板块。自从2020年全球主要国家提出碳中和政策之后,我就开始重视传统能源的价值。”章恒在接受记者采访时表示。

章恒在万家颐和基金2021年二季报中表示,进入二季度以后,随着大宗商品价格的持续上涨,我们预计化工产品的利润会受到上游原油价格上涨的抑制,比如煤炭;同时受碳中和政策影响,那些碳排放量高的传统产业,其产能会长期受到政策抑制,这会使得煤炭、钢铁等行业出现类似 2017 年的情景,且政策可持续性会更高。因此,(万家)颐和重仓行业逐渐转变为油服、煤炭和钢铁。

在万家颐和基金2021年三季报中,章恒认为后续 A 股市场的整体性机会不大、结构性机会较大。因此该基金除了继续重仓原油、油服板块外,还持有煤炭、铜等板块。

受2020年一年基数效应影响,2021年经济走势前高后低;2021年9月出现“拉闸限电”现象后,全国经济下行压力开始增加,房地产销售连续多个月出现较大幅度的负增长。这一时期,股票市场出现了剧烈的波动,并呈现出明显的结构性分化现象,即新能源、光伏、军工等科技赛道呈现资金进一步抱团的现象,而地产、煤炭等诸多周期板块加速下跌。

“考虑到当时周期股的估值水平,我认为其中很大一部分已经具备极好的长期投资价值,一旦政策出现一些变化,那么这些资产就很可能会获得估值重新定价的机会。”章恒在接受记者采访时说。

在万家颐和基金四季报中,章恒指出,近几年新能源发生了重大的科技进步,受益于政策,也将获得快速的发展。但新能源想全面替代传统能源可能还存在诸多问题。而这一时期,由于传统能源已经很难吸引到新的投资,形成新的增量,随着现有资源的枯竭,传统能源供给会下降,因此,很有可能,传统能源在未来数年会呈现“量缩价升”的情况。能源价格的上涨,必然将推动能源板块价值的提升。

英雄所见略同的还有中庚价值领航基金经理丘栋荣,也看好能源板块和地产板块。Wind数据显示,中庚价值领航基金的业绩表现不俗。其2022年以来收益为7.27%,同类排名第8/2670;最近一年收益为45.15%,同类排名7/1690;最近两年收益为72.38%,同类排名125/925。

中庚基金投研团队在接受采访时向记者指出,之所以配置煤炭、能源类、资源类公司的原因是:首先,政策将持续纠偏,认识到追求经济整体的稳健增长即追求能源、资源增长,经济缓步降速的过程中,需求仍是长期且持续增长的;其次,从严重过剩到供给侧改革,市场出清情况较好,但国内外诸多商品长期资本开支不足,供给收缩情况比较严重,供给弹性不足,供给恢复非一朝一夕,落实到真实有效的供给增长往往体现为短缺导致的价格中枢上行。

此外,从中长期来看,中庚基金指出,环保和碳中和因素影响下,中期的供给约束和边际成本会上升,商品价格中枢不可避免的抬升,且新应用不断拓展,导致存量资产价值显著提升。“从市场定价和估值来看,这类公司视为周期类资产,估值极低、现金流好、资本开支少、分红收益率较高、现价对应的预期回报率高。因此,碳中和背景下,我们继续看好能源、资源类存量优质资产的投资价值。”中庚基金投研团队表示。

不追热点、不随大流、不抱团

苏宁金融研究院研究员耿逸涛指出,章恒是从业时间达14年之久的老将,分析其持仓结构可以看出,不追热点、不随大流、不参与抱团是重要因素,其重仓股几乎都分布在低估值板块。不追逐热门行业、不执着于个股,能够自上而下从产业发展的趋势中把握机会,重点关注公司的成长性和确定性,寻找价值被低估的标的,是章恒的投资风格和特点。

济安金信基金评价中心主任王铁牛指出,章恒投向传统能源的基本逻辑是从社会变迁(碳中和)的大视野出发,认为碳中和不仅会给新能源带来投资机会,也会给传统能源带来投资机会;至于说地产板块,则主要是基于其逆向投资思维。

王铁牛通过分析万家颐和基金之前的持仓指出,章恒一是更多依靠自上而下、宏观视角来寻找“发生变化的行业”中的投资机会;另一个则是不追热点。二者逻辑相通,有了“自上而下框架”,才能坚守本心,才可以不追热点。也因此使得该基金保持了短期业绩和长期业绩都好。

在万家颐和基金的2021年三季报中,章恒也表达了自己对地产行业的信心。他指出,考虑到“逆周期调节”政策实施的可能性,万家颐和基金也加仓了地产板块。

2021年可谓地产行业“寒冬”,2021年上半年,地产指数下跌14.01%,跑输大盘近20%,2021年上半年100家典型房企的融资额为6090亿元,同比下降34%,环比下降29%,是2018年以来的最低水平。三条红线出台叠加房贷集中度管理政策出台后,房企融资环境持续收紧,房企融资压力持续凸显。

但章恒认为,2021年12月中央经济工作会议之后,市场对经济发展充满了信心,并认为2021年经济大概率会在一季度完成筑底回升,并实现全年较好的增长。

章恒分析,地产行业作为中国过去四十年经济发展的支柱产业,正经历着极为艰难的调整期。章恒认为房地产行业带有着非常明显的“金融属性”,是需要较高的“信用背书”的。当经济下行压力加大、房地产销售陷入困难的时候,行业是很容易出现资金链周转压力的。而2021年,行业的资金压力达到了某种极值,最终引发了“信用危机”,导致了明显的“信用挤兑现象”。

章恒认为,随着“逆周期调节”政策的实施,经济会逐渐回暖,房地产行业的资金链问题也会冰解,届时留存下来的企业将成为行业内更有风险意识、更有韧性的领军企业,并获得市占率的提升。

记者注意到,截至2021年四季末,中庚价值领航基金的前十大重仓股中也出现多只金融股和地产股。而事实上,中庚基金表示,早在2021年二季度,中庚价值领航基金就已经关注到了金融、地产等相关产业链的投资机会。

中庚基金投研团队在接受采访时表示,不论是金融行业还是地产行业,龙头公司的估值都比较低,基本面、供需和盈利能力的风险不断释放,且具有不错的成长性。“地产类公司我们看好具有高信用、低融资成本优势的央企龙头公司。我们认为房地产长期需求仍在,随着政策风险的缓释和经营风险的暴露,该类公司抗风险能力更强,外延扩张可能性高,在估值极低的情况下,未来房地产市场平稳后,仍具有较好的回报潜力。”

此外,中庚基金投研团队还看好与制造业产业链相关、服务于实体经济、有独特竞争优势的区域性银行股。中庚基金认为,这类银行经营稳健、基本面风险较小、估值极低,成长性较高。

耿逸涛指出,丘栋荣也是元老级的基金经理,属于持股时间较长,持股集中度适中,不做仓位择时,不做风格择时的基金经理,目前重仓小盘风格的股票,持仓行业非常分散。高低估值极度分化的情况下,低估值行业往往迎来行情,这成为丘栋荣博取收益的关键。在市场火爆、各种概念齐飞时,丘栋荣并不出彩,但一旦市场调整,他就能显露出自己的价值。

王铁牛也指出,丘栋荣也是市场为数不多的坚持低估值投资的基金经理。在2014年到2018年一直判断大盘蓝筹股,但是在2020年核心资产大幅上涨之后,预判风险收益特征,投资转向了低估值的小盘成长股,2021年更是精准预判了大盘成长股高位,选择了大盘价值股和小盘股,敢于放弃系统投资思维转向低估值领域,可以说是其独特的低估值价值投资策略功不可没。

股民福利来了!送您十大金股!点击查看>>