4月10日晚间,稳健医疗(300888.SZ)公告,公司拟使用自有资金7.28亿元向吴康平、黄乐培和吴狄收购其持有浙江隆泰医疗科技股份有限公司(简称“隆泰医疗”)共计55%的股权。

4月11日开盘后,稳健医疗盘中一度涨超5%,随后涨幅收窄,截至收盘,报60.40元/股,涨1.68%。

据了解,此次收购的隆泰医疗与稳健医疗具有一定的业务协同性。稳健医疗表示,此次收购与稳健医疗打造高端伤口敷料行业龙头的战略高度契合,借助双方在客户、市场、产品、研发与生产的优势,形成规模与协同效应。

但细究发现,在高达271.86%的评估增值率背后,该笔收购存在诸多疑点。

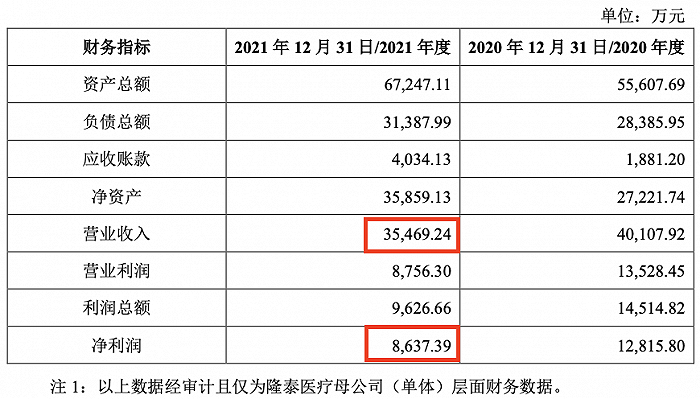

其一,高溢价收购下,交易标的隆泰医疗盈利能力却明显下滑,2021年营业收入和净利润双双下滑。

图片来源:稳健医疗关于收购隆泰医疗 55%股权的公告

图片来源:稳健医疗关于收购隆泰医疗 55%股权的公告 据公告,隆泰医疗总部位于浙江省湖州市,是一家以高端伤口敷料OEM出口为主的企业。疫情常态化后,公司业绩开始下滑。

2021年,隆泰医疗实现营业收入3.55亿元,较上年下滑11.67%,实现净利润0.86亿元,较上年下滑32.60%。

营业收入与净利润下降主要是2021年非常规产品即防疫产品收入下降所致。其中,2020年的防疫产品收入约1.3 亿元,占收入约35%,2021年防疫产品收入约500万元,占收入约1%。

其二,该笔交易采用两种评估方法,最终选取估值较高的收益法作为评估结果,增值率高达271。86%。

公告显示,深圳市鹏信资产评估土地房地产估价有限公司对隆泰医疗股东全部权益进行了评估,评估采用了资产基础法和收益法,这两种方法的估值相差8.78亿元,增值率分别为27.97%和271.86%。

具体来看,采用资产基础法估值的隆泰医疗股东全部权益于估值基准日的市场价值为4.59亿元;而采用收益法估值的上述市场价值为13.37亿元,相对其于估值基准日的账面值3.59亿元,增值9.76亿元。

本次交易最终以收益法的估值结果作为本估值报告之估值结论。考虑到隆泰医疗旗下其他与高端伤口敷料业务无相关性的子公司将在本次交易交割日之前进行剥离。经双方协商,隆泰医疗55%股权的转让价格确定为合计7.28亿元,均由稳健医疗以现金方式支付。

其三,隆泰医疗旗下三家子公司有2家净资产为负,其中一家于本次交易交割日之前才注入隆泰医疗。

据介绍,被收购的隆泰医疗旗下拥有三家全资子公司,分别为西安隆特姆医疗科技有限公司(简称“西安隆特姆”)、德清隆泰医用硅胶制品有限公司(简称“隆泰硅胶”)和杭州盛医科技有限公司(简称“盛医科技”)。

稳健医疗称,隆泰医疗、西安隆特姆及隆泰硅胶主要从事高端伤口敷料业务。盛医科技主要从事隆泰医疗产品在电商平台的销售和运营业务,

值得注意的是,西安隆特姆、隆泰硅胶、盛医科技三家全资子公司2021年收入规模并不大。西安隆特姆业务为隆泰医疗办理医疗器械证书的注册,2021年未经审计的营业收入为0元,净利润为亏损47.87万元,2020年为亏损48.14万元;隆泰硅胶为隆泰医疗内部服务,生产加工原材料,尚未独立开展业务,无营业收入及利润;盛医科技2021年营收和净利润分别为516万元和3.6万元。

截至2021年年底,这三家子公司有2家净资产为负。隆泰硅胶截至去年年底净资产为156.21万元;西安隆特姆的总资产仅5.03万元,净资产为-96万元;盛医科技总资产为121.79万元,净资产为-217.96万元。

值得注意的是,盛医科技由本次交易对方之一的吴狄100%持有,将于本次交易交割日之前变更为隆泰医疗的全资子公司,将由隆泰医疗持有其100%的股权。

其四,截至本协议签署之日,交易对方尚未完成对目标公司注册资本1400万元的实缴。

天眼查显示,隆泰医疗于2012年8月9日在湖州市工商行政管理局登记成立,注册资本为5000万人民币。

本次股权收购中,稳健医疗同意分别以3.64亿元、2.91亿元、0.73亿元的价格购买吴康平、黄乐培、吴狄持有的隆泰医疗27.50%、22.00%及 5.50%股权,对应隆泰医疗注册资本合计2750亿元。

而交易对方尚未完成对目标公司注册资本1400万元的实缴。由此,经交易各方协商确定,交易对方在此委托稳健医疗在本次交易的股权转让价款中扣除交易对方应缴付至目标公司的实缴出资1400万元,并按照交易对方在本次交割前的持股比例将相应的出资额出资至目标公司,完成交易对方的实缴出资义务。

稳健医疗还给出了后续交易承诺。如果目标公司2021-2026年经审计合并扣非净利年复合增长率不低于5%或2022年-2026年累计扣非净利不低于4.75亿元,且稳健医疗持有目标公司股权并经过监管部门核准,2027年稳健医疗将以目标公司2026年扣非净利以相应倍数作为估值收购剩余全部股权。

界面新闻梳理发现,此次收购的隆泰医疗与稳健医疗具有一定的业务协同性,主要体现在高端伤口敷料业务上。但随着疫情防控常态化,稳健医疗的医用耗材业务已拖了后腿。

据公告,隆泰医疗的主营业务为高端伤口敷料,包括硅胶泡沫、水胶体、硅凝胶、水凝胶、薄膜敷贴及造口等产品的研发、生产和销售,产品以出口外销为主。

而稳健医疗医用耗材板块主要产品线覆盖伤口护理、感染防护及消毒清洁,其中具体产品就包括高端伤口敷料产品。但随着疫情常态化,稳健医疗的医用耗材板块2021年营收较上年已经腰斩。

稳健医疗有两大业务板块医用耗材和健康生活消费品。据公司发布的2021年业绩预告,医用耗材业务2021年营收较上年下滑55.16%至56.28%,实现收入39亿元至40亿元。而健康生活消费品营收则同比有所增长,营收反超前者,为40亿元至42亿元。

受医用耗材业务拖累,稳健医疗预计2021年营收同比下滑34.07%至36.48%;归属于上市公司股东的净利润同比下滑64.57%至68.51%。

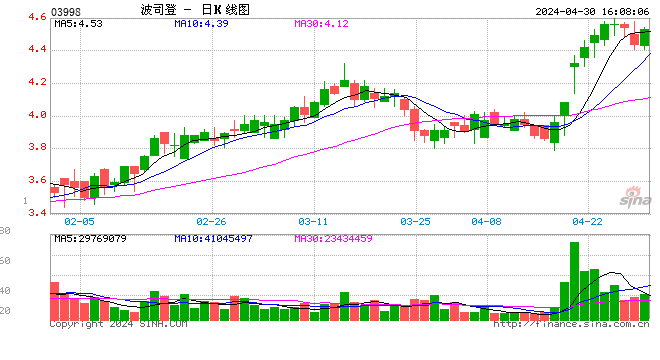

二级市场方面,稳健医疗最新股价较峰值已缩水七成,总市值也由最高时约919亿元跌至如今的258亿元。稳健医疗于2020年9月上市,发行价为74.30元/股。彼时,作为防疫概念股,公司股价一度上冲至214.44元/股。而自2021年2月起,公司股价开始回落。目前股价已破发。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>