刘 晓

国海富兰克林基金经理

15年证券从业经验,5年基金经理年限

从业经历|历任国海富兰克林基金管理有限公司研究助理、研究员、研究员兼基金经理助理、基金经理兼研究员。

现任职务|现任国海富兰克林基金管理有限公司国富深化价值混合基金、国富新机遇混合基金、国富天颐混合基金、国富焦点驱动混合基金、国富匠心精选混合基金的基金经理。

------ 观点速递 ------

Q1

新能源已经涨了很多,还看好吗?

A:到目前位置,我还是比较看好新能源,主要是从个股角度出发,看成长性。目前来看,新能源行业的估值是合理的,可以去找有成长性逻辑的个股,因为去年已经挖掘的比较充分了,所以现在更多的是在寻找预期差。

Q2

新能源的预期差在哪儿?举个例子

A:例如,之前我们更多在减碳的体系下考虑新能源的发展,但现在,尤其是欧洲,更多的是在能源安全的角度考虑新能源的发展,这完全不同。旧能源的波动性太大,并且掌握在部分国家手中,成本端非常不可控,无论是对于运营类公司,还是对于整个国家的能源安全,影响都是巨大的,所以,解决能源安全非常急迫。新能源在经济性上也是非常优的选择,光伏、风电、核电、水电的统一特点是,在装机完成的一刻,大部分成本已经固定下来了,未来20年的生命周期里,每年的成本可以稳定测算,对电力运营公司的盈利性、可测性会友好很多。市场还没有特别反映比较长期的故事,更多的是从短期1-2年的维度来看,但从更大的格局上来看,我对这方面更有信心。

Q3

新能源汽车,还能上车吗?

A:短期我对新能源车偏谨慎一些,去年市场对板块挖掘的非常充分,估值、盈利预测给的非常高,今年可能有下修的过程。今年变化比较大,年初锂价、镍价暴涨,今年松动的可能性比较小,电池厂商没办法抗住成本大幅上升,成本必然会传导到新能源车,而整车的毛利比较薄,所以需要保持谨慎。但如果从2-3年的维度看,新能源车仍然是增长较快的赛道,对于格局确定性较高的龙头,调整到合适的位置时会是好的买点,我不会回避这个板块。

Q4

有什么被市场忽略的新能源机会?

A:新能源运营,就是公用事业板块。这个板块的弹性也许不是很大,但它的长期逻辑和成长性,在未来的五年有望被市场认可。板块本身的老业务盈利在恢复,新能源的利润占比也在大幅提升,但市场对它的成长性看得不够多,有低估。另外,能源的价格一直处在高位,电价也在上调,整个电力改革的机制也比较顺,这个板块是有比较有机会的。长期来看,因为它有比较好的成长性,只要价格合适,很多电力运营公司可以作为比较好的投资品种保留在组合里。

Q5

对这些看好的板块,会大手笔买入吗?

A:我投资的主要特征是行业均衡、个股分散、低换手率,不在任何时间点去赌行业或重点的几只个股。从行业的角度讲,第一大行业占比不会超过15%,大部分行业都是在5-10%左右。在选股方面,我寻找2-3年维度的未来有成长性、有希望翻倍的成长股,无论是哪个行业,选的个股都是成长股,所以换手率会低一些,换手率反映的是对于个股的持有周期,也就是说,换手率越低,个股持有期越长,我比较有信心在保胜率的情况下尽量陪伴企业成长,所以持有时间都比较长。这也是我未来希望继续保持的目标,希望每年能够给客户比较稳定的预期和稳稳的幸福。

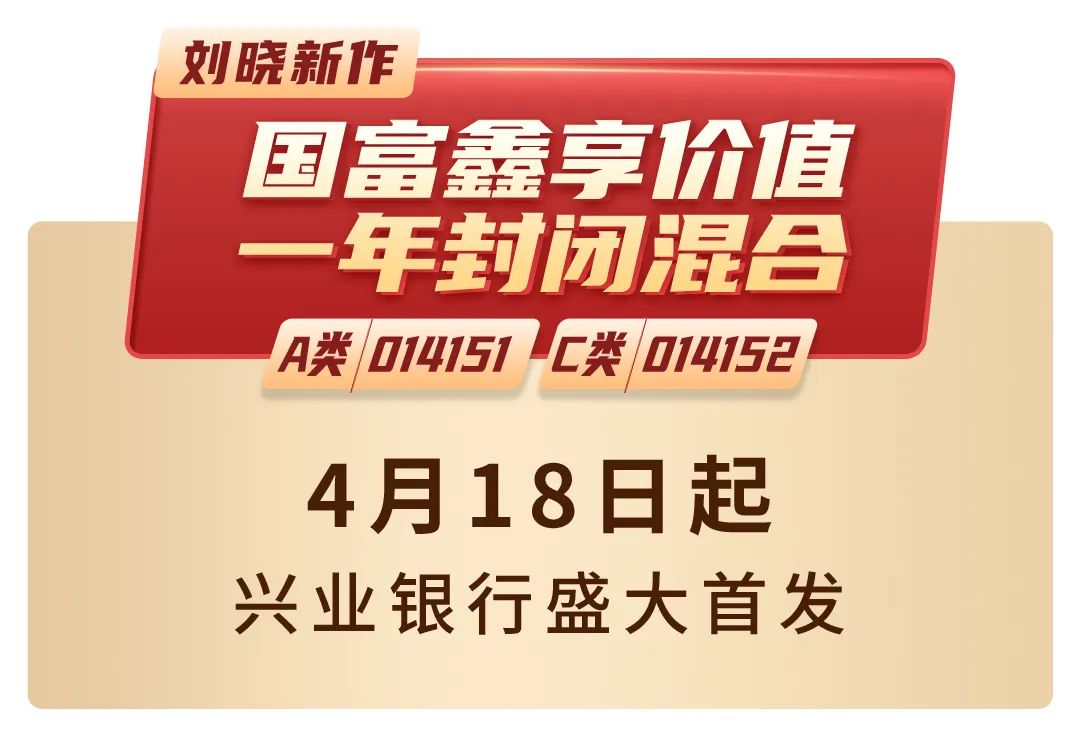

注:国富鑫享价值一年封闭混合基金具体代销机构请见基金公告。本产品由国海富兰克林基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

风险提示:本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金资产。本基金不保证盈利或最低收益,基金的过往业绩不代表未来业绩表现。基金投资买者自负,投资前应认真阅读基金法律文件,选择适合自己的产品。投资者可登录国海富兰克林基金管理有限公司官网查询关于本产品的更多相关信息,网址:http://www.ftsfund.com/。本基金为混合型基金,其预期收益及预期风险水平低于股票型基金,高于债券型基金及货币市场基金。国富鑫享价值基金可通过港股通投资于香港市场股票,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。基金有风险,投资需谨慎。