古有云:“不谋全局者,不足谋一域,不谋万世者,不足谋一时”。

投资某种程度上也是一场“没有硝烟的战争”,甚至可能是如何战胜自我的战争,如果我们过度关注和放大眼前的细节,可能会失去对全局的掌控。

01

叙述变化,而非预测

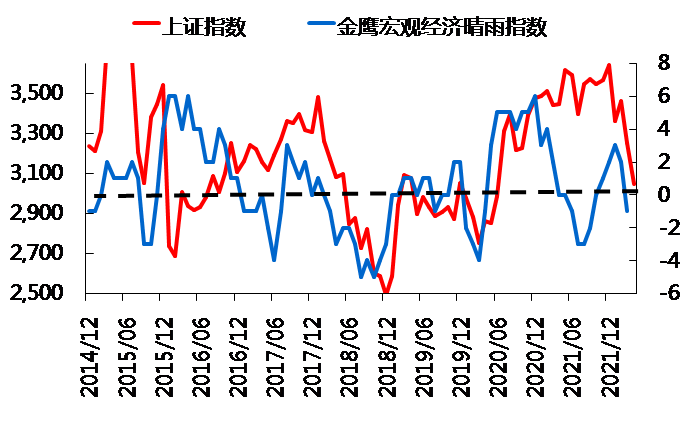

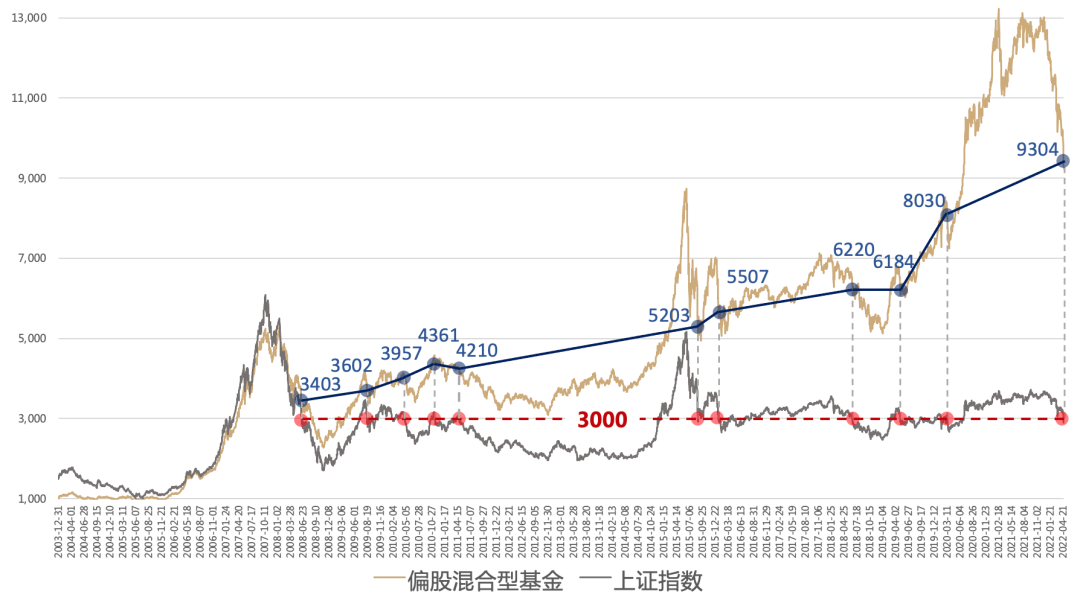

近期上证指数重新在3000点上下波动,把我们一下子拉回了2008年,彼时上证指数在2008年6月份跌破了3000整数点,开启了A股历史的第一轮3000点保卫战。

3000点的整数位置固然重要,它代表了投资者的心理关口。但回看过去的历史,是否会有不同?下图黄色的走势线为偏股混合型基金指数(885001),灰色的线是上证指数,可以看出,上证指数长期围绕3000点波动,但是对应的偏股混合型基金指数(885001)的点位却是在慢慢一路走高。

数据来源:wind,偏股混合型基金指数,

数据来源:wind,偏股混合型基金指数,统计周期:2003年12月31日-2022年4月26日

这其中有基金产品本身管理能力所带来的超额收益,同时也有上证指数在编制上面的一些规则所带来的影响,包括从总股本加权出发、未计算股利分红、新股上市第11个交易日才纳入指数等。

所以,投资时选对标的、找对方法并坚持长期主义是有效的。真正的投资者是以十年以上的维度在思考,而不是以季度来评价,这才是真正意义上的长期主义。每次忍受本金浮亏、收益减少是我们通往长期制胜的成本和历炼,投资某种程度上来说也是一场修行。

而这其中最大的难度在于对人性的挑战,从在荷兰诞生第一家证券交易所之后的这400年里,人的贪婪和恐惧没有什么变化,都是看见跌就害怕,看见涨就蠢蠢欲动。人从恐惧到贪婪再到恐惧,每隔几年就是一个循环。数学不能控制金融市场,心理因素才是控制市场的关键。

02

忽略事实,探寻规律

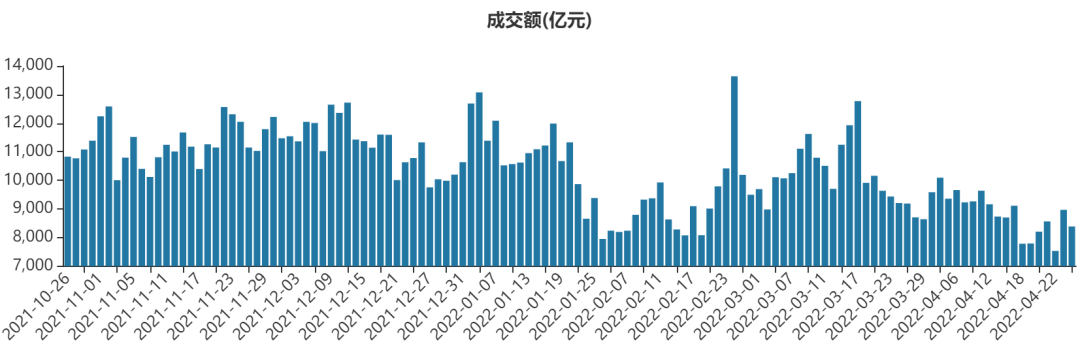

股市近视症一直都在,投资者总愿意把大部分时间去观察市场每天的涨跌,也许我们可以总结出一些市场潜在变化,但很难把握。但如果格局再大一点,我们去观察几年甚至更长时间的市场,又会看到不一样的趋势。

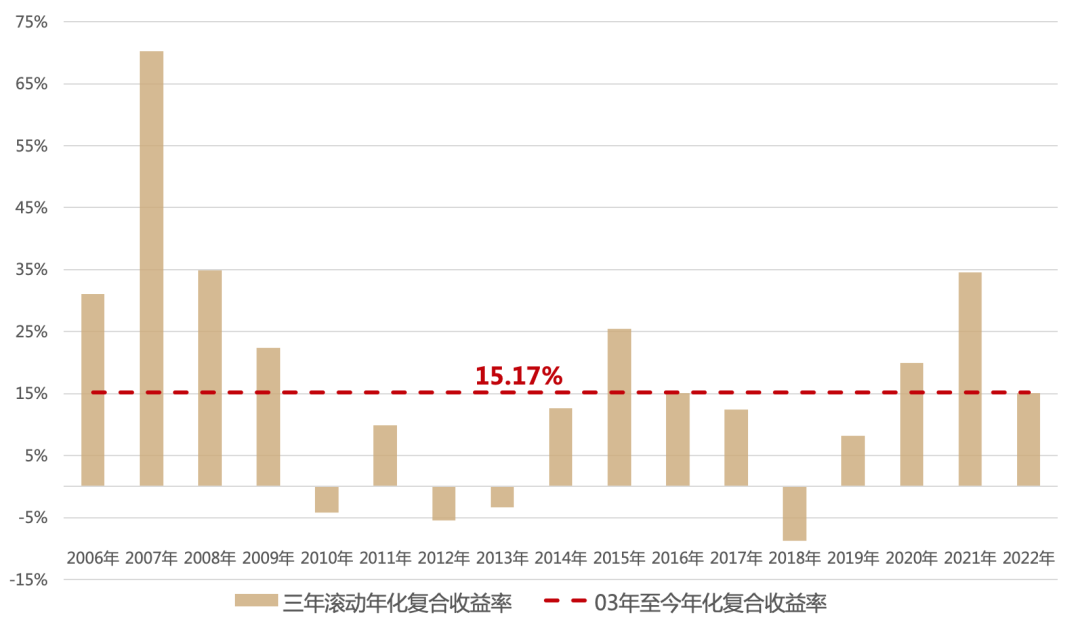

数据来源:wind,偏股混合型基金指数,

数据来源:wind,偏股混合型基金指数,统计周期2003年12月31日-2022年4月13日。

03年至今年化复合收益率指2003年12月31日-2021年12月31日平均每年复合收益率;三年滚动年化复合收益率指每三年平均年化复合收益率。

上图为偏股混合型基金指数每三年滚动年化复合收益率,以及2003年至今年化复合收益率。从2003年年底至今年4月13日的年化复合收益率为15.17%,而每三年滚动收益率却是忽高忽低:有的时候买在低点、赶上了牛市,三年下来会有复合年化70.29%的收益率;有的时候买在高点恰巧碰上了下跌周期,三年下来复合年化的收益率为-8.88%。

从中可以看出两点:

一是,如果选错进场时间,比如选在高点进场,三年并不是一个能够保证我们稳赚不赔的时间周期;

二是,偏股混合型基金的短期收益率会围绕长期平均回报率做均值回归,即三年滚动年化复合收益率始终围绕着15.17%的长期年化复合收益率上下波动,如果涨的过多,则会回落;如果回报率很差,则会回升。

所以当我们基金的年化回报率有30%以上的时候,内心无需骄傲;当我们的基金一段时间回报率只有-20%的时候,内心也无需恐慌。

从本质上来讲,成功的投资都需要一个两步的过程:制定一种有效的投资策略,以及严格遵守。不管投资策略多么靠谱,成功的投资都需要依靠人们对计划的遵守,而这种遵守又需要人们严以律己。

巴菲特说假设自己手中只有一张可打20个洞的投资决策卡,每一次投资交易,就在卡片上打一个洞,相应的次数也就减少一次。假如真受到这样的限制,我们会耐心地等待绝佳的投资机会出现吗?

不为蝇头小利放弃原则,不为一时舒适放弃长远抱负。