来源:半夏投资

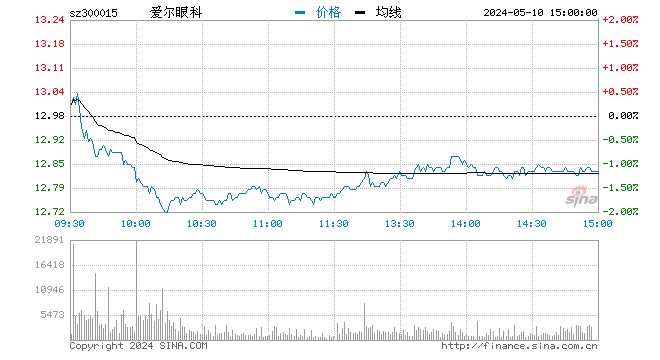

过去一个多月,A股尤其以中证500为代表的制造业细分龙头股票,经历了融资爆仓,雪球敲入,私募止损的被动卖盘集中宣泄,进入10年一遇的绝对低估区间。

龙战于野已经完成,吃饭行情就在现在。长期也不用太悲观。

熊市的四阶段

每一轮熊市,都会经历四个阶段:

第一阶段:少数投资者对经济和企业盈利的前景能否维持产生怀疑。过高的估值或信贷的收紧驱动产业资本的减持。边际减仓驱动的下跌。

第二阶段:经济和流动性的趋势性恶化,伴随一些长期的制度性的担心,使得投资人系统性普遍性的主动避险减仓。

第三阶段:带止损线的资金,带杠杆的资金,资产管理的资金,因为止损、爆仓、赎回,被迫抛售。

第四阶段:大部分投资人信心依然脆弱,盈利依然下行。但市场不再趋势下跌,转为震荡企稳。

当前的A股,已经完成了第三阶段,进入第四阶段。

主动减仓过程已经结束

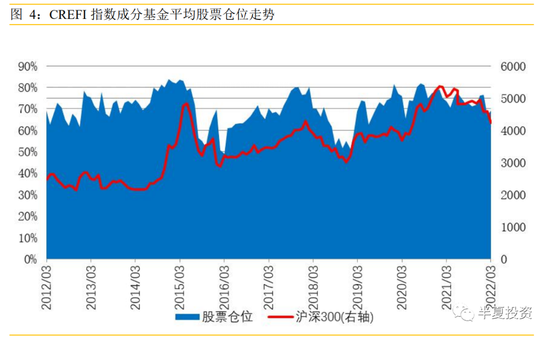

公募基金已经不再主动择时。目前专业机构中,择时的主要是私募基金和保险。

私募基金

根据华润信托的统计,大样本私募基金的仓位,3月末已经下降到58.9%,而4月显然是大幅减仓的一个月,大概率私募基金仓位已经下降到50%左右,也就是历史最低水平附近。

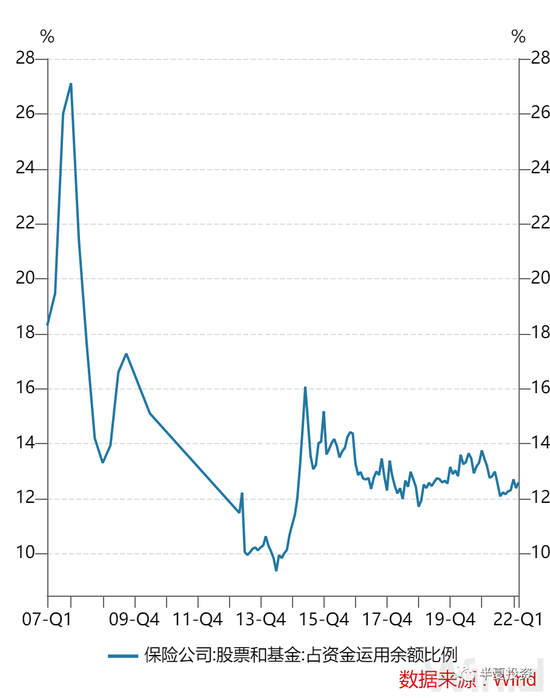

保险公司

保险公司的权益类持仓占比,也位于历史低位。

被动砍仓过程也已经结束

融资盘

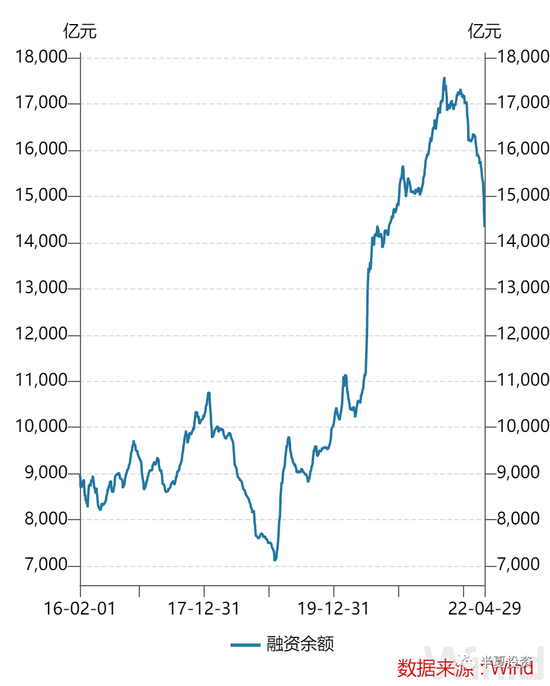

18年的熊市,融资余额,从1万亿出头下降到7000多亿,合计下降3000多亿。

本轮,融资余额从17000多亿,下降到14000多亿,也已经下降3000多亿,下降幅度已经与18年相当。

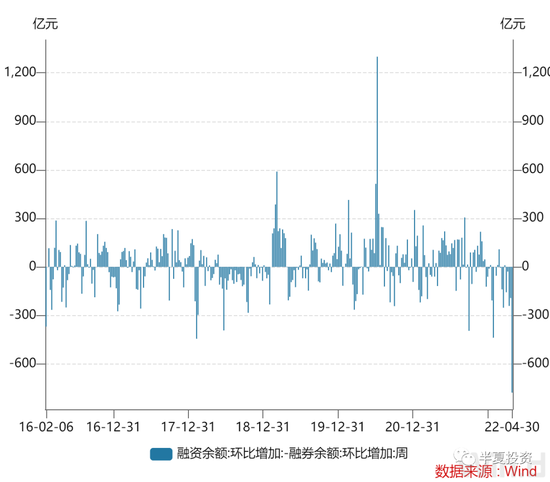

如果从抛售强度来看,周度的抛售已经大于700亿。大于18年最高峰,为过去5年最高水平。

从日度数据来看,融资抛售开始放缓,被动卖压减弱。

中小型私募基金的情况跟融资盘类似,在过去一个月,出现了较多的止损卖出。

另一个存在被动止损机制的市场参与者,是雪球的对冲盘。

雪球存量估计1000亿左右,如果假定雪球在市价轴上均匀发行,敲入价格70-80间分布,则超过一半的雪球已经敲入,对冲盘的卖出已经完成。对主要市场参与者的调研结果,与以上推论基本匹配。

新的变化是,更低的价格意味着新发雪球更加安全,从而吸引了新的雪球投资者。

无论私募,散户,大户,雪球投资人,都出现了大量的爆仓,止损,被动抛售,可谓市况惨烈。这种抛售,成就了历史最低估值,超出了最差的经济预期,超出了最悲观的情绪,它就是简单的不得不卖。

这就是龙战于野,其血玄黄。

估值到哪里了

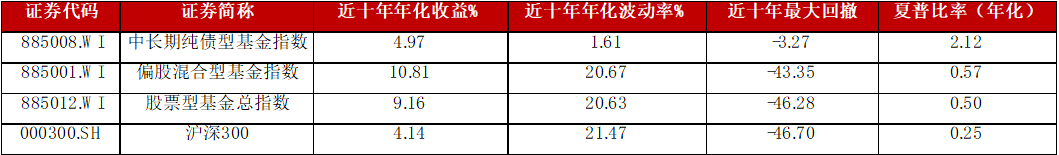

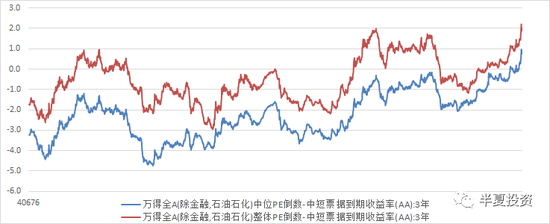

现在A股总体的风险溢价,是历史最高水平。也就是说,相对于债券,A股总体估值,位于历史最低水平。

当然,A股内部有一些分化:

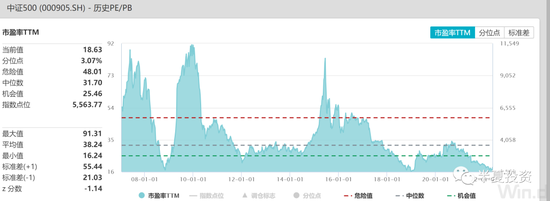

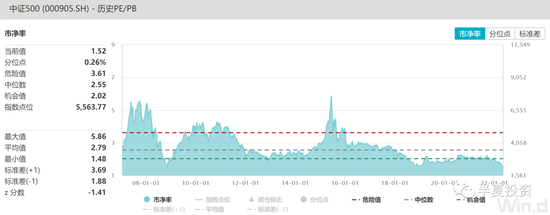

中证500指数的,无论以任何的维度(市盈率,市净率,市销率,分红收益率)来衡量,都已经是过去20年历史最低估值。沪深300和上证50指数的估值位于过去10年的中位水平,还不算低。

总体来看,机构仓位极低,爆仓止损引发的被动杀跌基本完成,市场的下跌动能几乎被耗尽。历史最低的估值,又使得市场的赔率进入极佳状态。

市场会转入易涨难跌的格局,只要略有一些正面因素,就容易出现大级别的反弹。

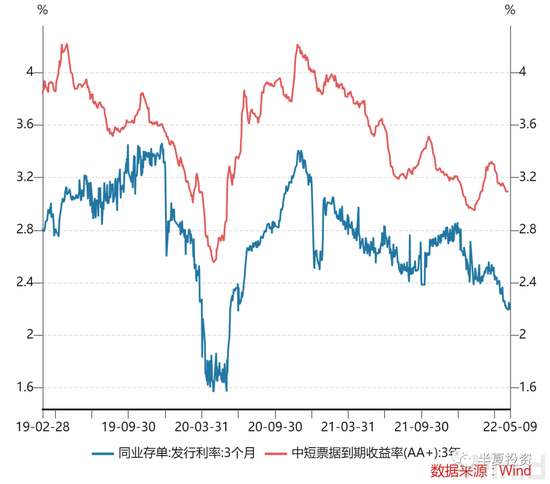

最近的变化:1,流动性显著向好

可能是因为担心直接降息MLF利率信号作用太强,对汇率产生较大压力。央行没有直接降MLF,使得市场一度非常失望。

但后来,央行暗暗做了很多事,比如持续投放流动性,把银行间拆解回购利率压低了一个台阶,比如更大力度的逼着银行放贷款。

于是,在国债利率波澜不惊的掩盖之下,票据,存单,信用债,贷款利率,全都下了个台阶。

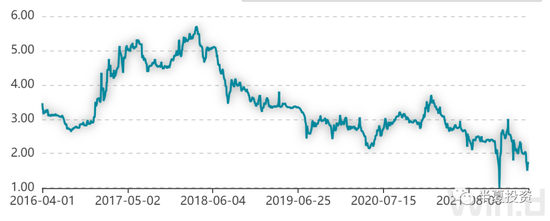

票据利率更是几乎历史最低水平,年化不到2%。

不是降息,胜似降息。

最近的变化:2,人民币快速贬值改善出口企业盈利预期

逻辑非常简单,不用多说。

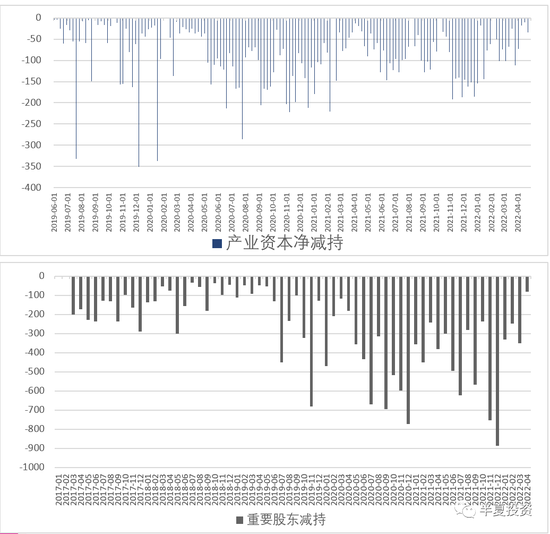

最近的变化:3,产业资本更加积极

产业资本净减持,已经降到0。过去5年最低水平附近。

产业资本的表现越来越积极,一方面体现了对上市公司估值水平的认可,对企业长期竞争力的认可,一方面也也是流动性宽松,产业资本不缺钱的表现。

直接面对疫情干扰的,是产业资本;直接面对产业政策压力的,也是产业资本;需要签订单,借贷款,发工资,排物流,催尾款,交税费的,都是产业资本。人家都不慌了,专业投资人没有理由比人家更慌。

被动抛售已经完成,机构仓位已经降到历史最低附近,一大波股票的估值也来到了历史最低附近,A股可谓干柴烈火,一触即发。而央行开始放水,产业资本不再减持。温度正在爬升,离着火点已经不远。

所以,即便你对长期依然悲观,只是需要一波行情解决今年的吃饭的问题,那么,这里就是吃饭行情的起点。

吃饭行情吃什么?

选制造业龙头,选出口链条;

回避外资重仓,回避金融地产可选消费。

选中证500,中证1000;

回避上证50,沪深300。

从基本面的角度:

制造业龙头和出口链是先周期,金融和可选消费是后周期。

随着经济下滑进入后半段,原材料价格开始下跌,人民币汇率持续贬值,利率持续下行,对制造业尤其出口链条都是有利的。

而贷款利率下行,坏账上升,对金融的影响逐渐显现出来。商务活动的下滑,财富效应和收入预期的下降,对可选消费的影响,也会逐渐显现出来。

至于地产,预期走得已经太靠前,而现实年内不会改善。更大的周期来看,地产应该是大周期顶部,再也回不到从前。

从投资人结构和估值的角度:

过去一个月的集中杀跌,主要是散户,大户,中小型私募的被迫砍仓,重灾区是中证1000和中证500,所以,这些类别的股票,估值才杀到了历史最低。

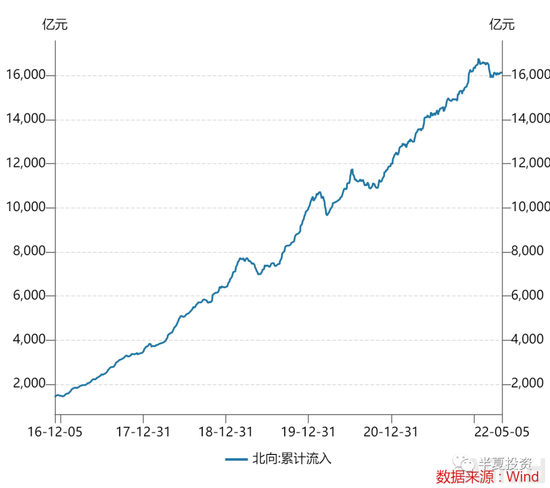

而外资过去一个月相当淡定,基本没有卖。从更长的周期看,过去几年积累的1.6万亿持仓,基本处于最高点,没有动。

外资重仓的品种,以沪深300为代表,估值水平在历史上也就是中等水平。算不上便宜。

而美国利率的上升并未结束,6月之后美联储还将开启缩表。随着美国利率的进一步上行,美元流动性的进一步收紧,当前外资重仓的这些A股,对于外资而言性价比越来越低。考虑到可能的一些国际关系的风险。逐渐减持可能是更好的选择。

碰巧的是:外资重仓的品种,集中在金融和可选消费,集中在沪深300成分股。而中证500,大部分是制造业细分行业龙头。

中短期的吃饭行情,应该是大概率的。如果你只是做吃饭行情,不用看后面的部分。但我还是希望讨论一下,更长期的前景。

附:为什么美国利率上升并未结束?

美国劳动力需求/供应过去20年最高水平,工资增速5%历史高位。

美国的居民信心开始从底部回升,居民信贷增速上行。

在汽车低库存低产量无法满足需求,导致汽车销售负增长的背景下,美国零售增速依然接近10%。

美国企业盈利位于历史高位,制造业产能利用率位于历史高位,企业资本开支加速中。

居民杠杆位于过去10年低水平,开始回升。

地产库存极低位,汽车库存极低位。

近期市场也认知到美国经济的韧性,居民加杠杆叠加企业资本开支加速的影响,超过了财政收缩和货币紧缩,利率曲线重新陡峭化,10-2不再倒挂。

从更长的角度

从经济大周期的角度

1,全球已经进入了新的一轮技术周期上升期,通胀的长期重心也会上移。以名义ROE为标准衡量的企业名义回报,也会进入上升期。债券会进入20年长期熊市,房产的回报会下降。股市会是未来20年名义回报最高的资产类别。

2,从10年的产能周期角度。本轮周期,全球制造业的产能利用率比上一轮上了一个台阶,本轮周期底部的盈利能力,会高于上一轮周期。

一些人担心的制度性问题

有一些投资人,尤其在上海被封许久的投资人,担心长期制度性的问题,担心过去40年的成功模式要逆转,所有的长期变量都需要改写。担心大船要翻。

对这一点,我并不想号召无脑赌国运,我们可以理性分析。类似的担心不止一次发生过:

2005年,市场测算当时的在建产能未来十年都消化不了,长期的产能供应过剩几乎无解。银行体系是另一个焦点,中国银行实质上已经破产,几乎是经济学家的共识。

2008年,百年一遇的金融危机,市场认为美国将会陷入大萧条2.0版,后续世界进入通缩的十年,让格雷厄姆破产,价值投资失效的通缩十年。

2012年,吴英案曾经引发了改革开放倒退的担心。柳传志公开表达对企业家生存环境的不满。同时,地产进入下行大周期,很多三四线城市的库存5年也消化不掉。

2018年,民营经济是否已经完成历史使命的讨论吓坏了很多企业家?同期,股权质押大量爆舱,很多民营企业家一生积累的资产一夜归零。同期,中美贸易战,著名经济学家评论:洗洗睡吧。

每一次都很困难,每一次都走出了困境。

最近的一次,2018年,民营制造业的绝望时刻,而仅仅3年后,便崛起一大批千亿新能源巨头,它们几乎全是制造业民企。

中国制造业的竞争力,依托于强大高效的基建能力,依托于完善的产业链体系,并由中华文化加成提升。

中华民族吃苦耐劳,勤奋好学,积极进取,即便被歧视被挤压,只要给一点生存的空间和土壤,就能生长和繁荣,无论在任何一个国家和地区,从来都是这样。

马某遭遇了挫折,马某意兴阑珊,但还有很多很多聪明勤奋渴望成功的年轻人。互联网开始裁员,但硬科技热火朝天,传统制造业升级层出不穷。

有些人担心回到60年前,我想说现在跟60年前还是有很大的区别。

60年前中国人民没有受过好的教育,没有取得过经济上的成功,没有过过好日子。民智未开,大家并不知道怎么干是正确的。现在大部分的中国年轻人都接受了高等教育,改革开放后中国取得了巨大的经济上的成功,人民的生活水平大幅提高。无论是企业家、精英阶层、政府官员、还是普通老百姓,大家都知道怎么样干才是正确的。

过去40年的模式成就了很多人,包括白手起家的马某们,也包括一些开国元勋的后代们,一些国家领导人的后代们,都成为成功的企业家或投资人,主要的资产与中国境内的企业股权相关,自身的成就和利益与中国经济的大势密切相关。而在当今的国际关系之下,遁走欧美对很多人不再是好选择。

你可以不相信英雄主义和理想主义,但是你要相信利益驱动。把中国搞好,把中国经济搞好,是所有人的共同利益所在。

我们都在一条大船上。船行,总会遇到一些风浪,走一些弯路,但我相信,船不会翻。把船开好,不是舵手一个人的事,大家都会努力,毕竟,大家都在一条大船上。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>