企业上市法商研究

5月12日,天新药业、中健康桥、大牧人股份、源飞宠物、智微智能参与发审委2022年第54次审议会议,天新药业、大牧人股份、源飞宠物、智微智能顺利通过。恩威医药、鸿铭股份、东星医疗参与创业板上市委2022年第25次审议会议,并顺利通过。

截至目前,2022年发审委共审核47家IPO企业,39家获通过,6家被否,2家暂缓审议,4家取消审议。截至目前,2022年创业板上市委共审核69家IPO企业,62家获通过,7家被否,1家取消审议。

江西天新药业

股份有限公司

天新药业主要从事单体维生素产品的研发、生产与销售,产品包括维生素 B6、维生素 B1、生物素、叶酸、维生素 D3、抗坏血酸棕榈酸酯、维生素 E 粉等。天新药业产品不但畅销国内,而且远销亚洲、欧洲、北美洲、南美洲、大洋洲、非洲等国家和地区,受到客户的广泛认可,具有较高的行业美誉度,同时天新药业主要产品维生素 B6 和维生素 B1 在全球亦有较高的市场占有率。

本次发行的保荐机构为中信证券,审计机构为中汇会计师事务所,合作律所为上海瑛明律师事务所。

本次发行数量不超过4,378万股,不低于本次发行初始发行股票数量的10.00%。

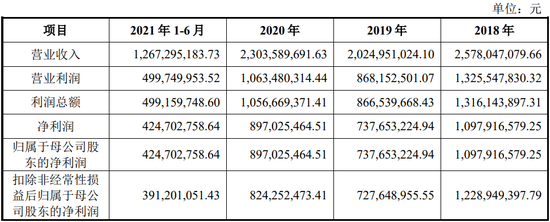

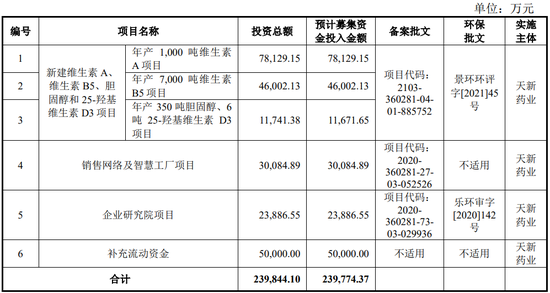

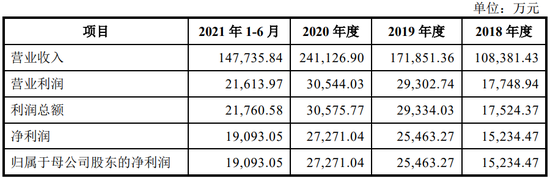

2021年1-6月,天新药业营业收入为1,267,295,183.73元,扣非归母净利润为391,201,051.43元。具体见下表:

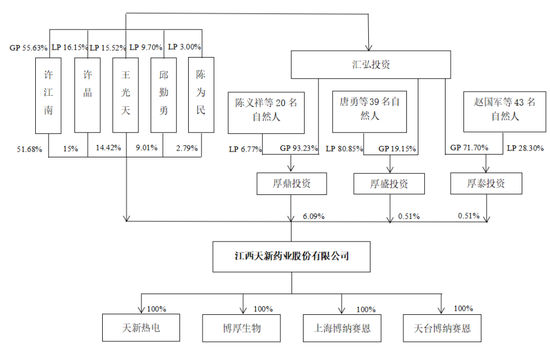

许江南和许晶合计直接及间接控制发行人 73.79%的股份。因此,许江南和许晶系天新药业的共同实际控制人。公司股权结构如下:

本次募投项目数量为6个,拟使用募集资金约23.98亿元。具体见下表:

关注热点

(1)家族控股:招股书显示,天新药业实际控制人为许江南、许晶父女,合计控制公司73.79%的股权。

(2)研发费用率低于同行:招股书显示,2018年至2021年1-6月,天新药业的研发费用率分别为1.69%、2.38%、2.14%、1.92%,而同期同行可比公司的研发费用率均值分别为5.48%、5.99%、4.70%、4.69%。

(3)募资合理性存疑:天新药业此次IPO拟募资23.98亿元,其中5亿元用于补充流动资金。但在冲击上市前夕,天新药业曾大笔分红。2018年至2020年,天新药业分别分红10.01亿元、7.88亿元和10.64亿元,累计分红28.53亿元,而同期天新药业的归母净利润合计仅有27.33亿元,低于分红金额。

(4)财务数据存疑:华恒生物是一家今年4月份刚上市公司,是天新药业的供应商,2018年至2020年采购金额分别为3431.13万元、3304.58万元和3898.76万元。而华恒生物招股书显示2018年和2019年向天新药业销售金额为3310.06万元和3589.66万元。其中2018年比天新药业数据要比华恒生物披露的数据多121.07万元,2019年天新药业披露的数据又较华恒生物少285.08万元。

(5)环保问题:2015年,天新药业的环境问题的举报风波,影响颇大,惊动了当时环保部的副部长潘岳批示调查,涉及无环评手续、环保设施不全、超标排放和偷排污染物、非法使用盐酸与硫酸等主要问题,最终花钱聘请浙江大学能源工程设计研究院帮忙进行整改,共计花费2000万元。

(6)商业行贿:根据裁判文书网(2020)浙1024刑初389号刑事判决书信息显示,2004年至2009年期间,被告人余昌杰利用担任天台县发展和改革局党组书记、局长、天台县财政局党组书记、局长的职务便利,为浙江天新药业有限公司在项目立项、获取资金补助上谋取利益,2005年左右,为感谢被告人余昌杰的关照,天新药业实际控制人许江南邀请被告人余昌杰投资,被告人余昌杰因此将80万元人民币交给天新药业实际控制人许江南,2008年收回该80万元,2009年天新药业实际控制人许江南又支付给被告人余昌杰175万元。

发审委会议提出询问的主要问题

1、请发行人代表说明:(1)报告期内对主要直销客户销售数量及金额变动原因、直销同类产品不同客户销售价格差异原因;(2)报告期内对主要经销商销售数量及金额变化的原因,对经销商相关销售是否真实;(3)内销高价的可持续性、内销主要客户的价格与市场价格是否存在明显差异,药品及医药中间体级的维生素B6内销价格明显高于外销的原因及合理性。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、报告期内发行人主营业务毛利率高于同行业。请发行人代表说明:(1)主要产品市场占有率及主营业务毛利率高于同行业平均水平的原因及合理性;(2)报告期维生素B6、维生素B1营业收入占比逐年下降的原因及合理性,2020年生物素营业收入大幅提升的原因及合理性;(3)主要产品未来销售价格是否存在持续下滑的风险,高毛利率是否有可持续性。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、发行人被列入江西省重点排污单位名单,部分项目未取得节能审查意见,同时存在超产能生产情形。请发行人代表说明:(1)现有污染物处理能力与实际排放量的匹配性,超产能生产是否导致环保和安全生产等重大隐患;(2)部分项目未取得节能审查意见的原因及对发行人的影响,是否对发行人构成重大不利影响;(3)是否存在对发行人环保问题的投诉、举报和处罚,是否存在重大环保违法违规行为,环境保护相关制度是否完善并有效执行。请保荐代表人说明核查依据、过程,并发表明确核查意见。

4、请发行人代表说明:(1)浙江天新是否已将所有与发行人相关的生产要素转让给发行人,发行人实际控制人对浙江天新的定位及处置计划,浙江天新是否与发行人存在潜在的同业竞争;(2)发行人未按规定缴纳的社保和公积金占应缴金额比例较高的原因,是否构成重大违法违规。请保荐代表人说明核查依据、过程,并发表明确核查意见。

二

中健康桥医药集团

股份有限公司

中健康桥专注于心脑血管疾病用药领域,专业从事药品的研发、生产和销售,主要产品包括铝镁匹林片(Ⅱ)、银杏叶胶囊等。其中,铝镁匹林片(II)为中健康桥的核心产品,属于国内独家仿制药品种,作为国家医保谈判药品,在治疗心脑血管疾病、特别是抗血栓形成方面具备独特优势,可在有效抗血小板聚集的同时发挥保护胃肠道的作用。

本次发行的保荐机构为东兴证券,审计机构为上会会计师事务所,合作律所为北京大成律师事务所。

本次发行数量不超过2,513.19万股,不低于本次发行初始发行股票数量的25%。

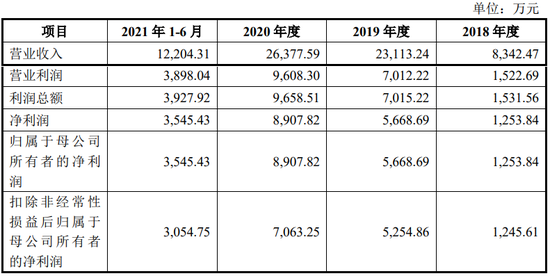

2021年1-6月,中健康桥营业收入为12,204.31万元,扣非归母净利润为3,054.75万元。具体见下表:

中健康桥实际控制人为刘宗杰、章芳芳夫妇。公司的股权结构如下:

本次募投项目数量为2个,拟使用募集资金约4.40亿元。具体见下表:

关注热点

(1)家族控股:招股书显示,刘宗杰、章芳芳夫妇直接和间接控制中健康桥94.80%的股份。

(2)产品结构单一:招股书显示,2018年至2021年1-6月,中健康桥核心产品铝镁匹林片(II)的销售收入分别为6625.25万元、1.49亿元、1.83亿元和8057.01万元,占公司主营业务收入的比重分别为79.66%、87.99%、86.42%和83.20%。

(3)研发费用率低于同行:招股书显示,2018年至2021年1-6月,中健康桥的研发费用率分别为0.85%、3.51%、5.68%和2.81%,同期同行业可比公司的研发费用率均值分别为5.96%、9.35%、8.36%、7.95%。

(4)税收及补助依赖:招股书显示,2018年至2021年1-6月,中健康桥获得政府补助的金额分别为284.79万元、602.00万元、1973.67万元和388.77万元;公司所得税税收优惠的金额分别为192.13万元、918.53万元、1504.54万元和650.28万元。两项优惠金额占公司各期利润总额的比例均在20%~30%之间。

(5)高管履历存疑:招股书显示,中健康桥实控人刘宗杰,2003年6月至2017年12月,作为负责人筹备、历任广东金方药业有限公司股东、执行董事兼经理、董事长。然而通过公开第三方网站查询发现,广东金方药业有限公司成立时间为2006年1月19日,和其声称的2003年6月在时间上差距极大。

(6)募投项目质疑:招股书显示,此次中健康桥计划募资43,993.10万元,其中30,767.10万元主要用于制剂二车间建设项目,该项目主要用于公司核心产品“铝镁匹林片(Ⅱ)”的生产。据其招股书披露,2018年至2021年1-6月,铝镁匹林片(Ⅱ)的产销率为79.59%、103.43%、85.12%、88.16%,可以看到,只有2019年的产销量较高。

三

青岛大牧人机械

股份有限公司

大牧人股份自设立以来,一直专注于畜禽养殖机械设备的研发、设计、生产、销售和安装,是目前国内规模较大的成套养殖设备制造商和养殖场整体解决方案提供商。

本次发行的保荐机构为招商证券,审计机构为天健会计师事务所,合作律所为北京金杜律师事务所。

本次发行数量5,000万股,占本次发行初始发行股票数量的25%。

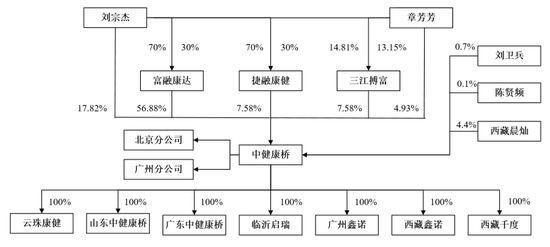

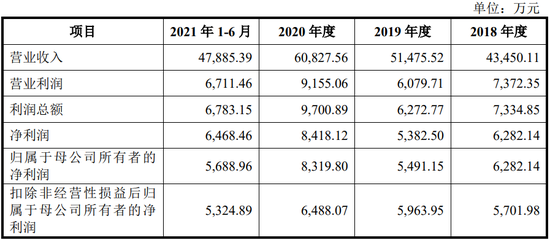

2021年1-6月,大牧人股份营业收入为147,735.84万元。具体见下表:

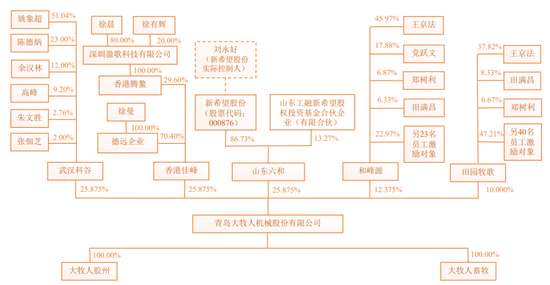

大牧人股份无控股股东,也不存在实际控制人。公司股权结构如下:

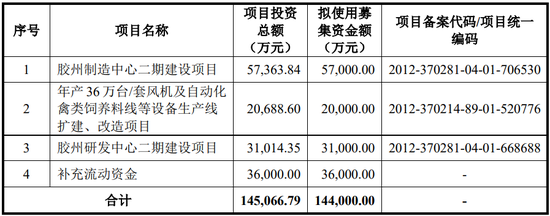

本次募投项目数量为4个,拟使用募集资金14.40亿元。具体见下表:

关注热点

(1)存货高企:招股书显示,2018年至2021年1-6月,大牧人的存货账面价值分别为5.59亿元、9.90亿元、17.51亿元和15.61亿元,占公司总资产的比例分别为37.52%、41.63%、47.36%和45.26%,占比较高。

(2)关联交易占比高:招股书显示,2018年至2021年1-6月,大牧人的关联销售金额分别为6770.14万元、2.96亿元、5.04亿元、4.35亿元,占主营业务收入的比例分别为6.25%、17.25%、20.9%、29.44%,关联交易金额较大且持续上升。

(3)财务数据存疑:招股书显示,2018年至2021年1-6月,新希望六和股份有限公司为大牧人的第四、第一、第一、第一大客户,销售金额分别为0.43亿元、2.81亿元、4.97亿元和4.23亿元。但据新希望公开财报,2018年至2021年1-6月,新希望向大牧人采购商品的金额分别为0.54亿元、5.43亿元、10.69亿元和2.17亿元,与大牧人股份公开的数据分别相差-0.11亿元、2.62亿元、5.72亿元、-2.06亿元,合计相差6.18亿元。

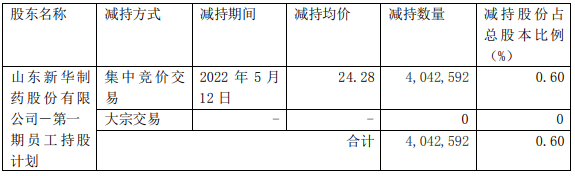

(4)同业竞争:招股书显示,大牧人股份无控股股东及实际控制人,武汉科谷、香港佳峰、山东六和目前是作为公司的主要股东。其中,持股25.875%的山东新希望六和集团有限公司的实控人为刘永好,而作为四川首富的刘永好,其商业版图覆盖饲料,金融,房地产和乳制品业,旗下的淄博汇德、淄博新牧、兴源环保等企业与更是与大牧人股份存在相似业务。

(5)供应商注销质疑:招股书显示,2018年至2021年1-6月,青岛恒泰盛钢木家具有限公司为大牧人的第二、第二、第四、第二大供应商,采购金额分别为3938.89万元、5905.08万元、5606.23万元、2144.93万元;占当期采购总额的比例分别为5.00%、4.12%、2.68%、2.92%。根据工商信息显示,恒泰盛钢成立于2016年3月,其在成立不久就成为大牧人的主要供应商,却在2021年11月紧急注销了,注销的真实原因招股书中也并未披露。

(6)招投标合规性存疑:招股书显示,大牧人自2017年起通过招投标成为新希望的养猪设备供应商。另据相关招标公告,大牧人或其子公司还中标了东方希望集团南方养殖事业部、北方养殖事业部、上海东方希望畜牧有限公司的风机系统、集中供料系统等多个项目,而上述采购单位所属的东方希望集团,其创始人刘永行正是新希望实控人刘永好的亲兄弟。值得一提的是,《招标投标法实施条例》规定,与招标人存在利害关系可能影响招标公正性的法人、其他组织或者个人,不得参加投标。

发审委会议提出询问的主要问题

1、请发行人代表说明:(1)认定发行人无控股股东、无实际控制人是否准确,是否符合公司实际情况;(2)山东六和放弃表决权和放弃董事席位的原因,是否存在规避实际控制人认定及同业竞争的情形;(3)2009年5月徐斌转让无锡大牧人股权的受让方是否属于善意取得的情形,实际出资人是否有权追回相关股权,上述情形是否影响发行人股权结构的清晰和稳定;(4)武汉科谷、香港佳峰是否仍存在未清理的股权代持情况,是否存在纠纷或者诉讼及影响股东结构的稳定性;(5)发行人公司治理机制是否完备有效,未来是否存在公司治理失效的风险。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、请发行人代表说明:(1)报告期内收入、在手订单变动趋势与同行业公司相比是否存在明显差异及其原因;(2)2019年度销售给新希望股份肉禽设备毛利率较高的原因及合理性;(3)2021年养猪设备收入大幅增长的原因及合理性;(4)2020年及2021年验收周期比2019年长的原因及合理性,是否存在通过操控验收时间延迟或提前确认收入的情形;(5)2022年一季度业绩下滑的情况及原因,并结合下游猪禽养殖行业的情况,说明2022年是否存在业绩大幅下滑的风险,相关风险揭示是否充分。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、发行人报告期存货账面价值增长较快,主要为未完工项目成本增长。请发行人代表说明:(1)未完工项目余额增加的原因及合理性,是否与同行业公司趋势一致,是否与在手订单相匹配;(2)各未完工项目存货跌价准备、期后结转情况,是否存在超期未结转成本的情况,部分项目自发货到验收周期超过1年的原因及合理性,是否存在减值迹象;(3)存货周转率逐期下降且远低于同行业公司的原因及合理性;(4)2021年库龄1年以上的存货占比大幅增长的原因,存货跌价准备计提是否充分。请保荐代表人说明核查依据、过程,并发表明确核查意见。

四

温州源飞宠物玩具制品

股份有限公司

源飞宠物多年来专注于宠物用品和宠物零食的研发、生产和销售,主要产品包括宠物牵引用具、宠物注塑玩具等宠物用品,狗咬胶等宠物零食等。凭借高效、出色的产品设计和产业化能力、良好的产品质量和优质的客户资源,公司目前已成为国内规模较大的宠物用品制造商,在宠物牵引用具领域具备优势地位。

本次发行的保荐机构为光大证券(维权),审计机构为天衡会计师事务所,合作律所为北京植德律师事务所。

本次发行数量不超过3,410万股,不低于本次发行初始发行股票数量的25%。

2021年1-6月,源飞宠物营业收入为47,885.39万元,扣非归母净利润为5,324.89万元。具体见下表:

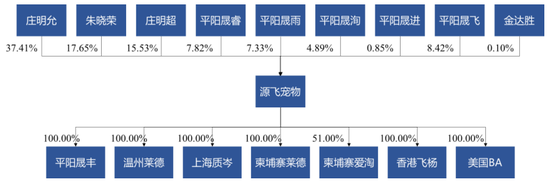

庄明允、朱晓荣与庄明超三人对公司股东大会决议、董事会决议、公司经营管理决策等存在重大影响,为源飞宠物的实际控制人。公司股权结构如下:

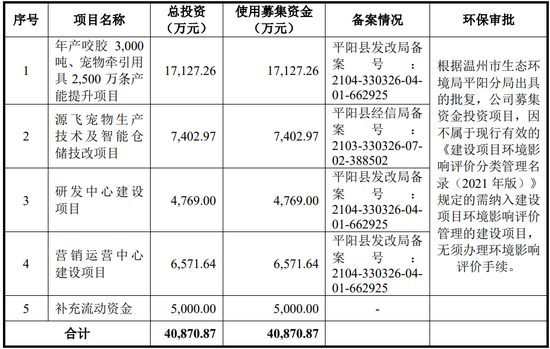

本次募投项目数量为5个,拟使用募集资金约4.09亿元。具体见下表:

关注热点

(1)家族控股:招股书显示,源飞宠物实际控制人为庄明允、朱晓荣及庄明超,庄明允与庄明超系姐弟关系,朱晓荣与庄明超系夫妻关系,三人合计控制公司78.42%表决权。

(2)外销收入占比高:招股书显示,2018年至2021年1-6月,源飞宠物业务以出口为主,外销收入占主营业务收入的比例分别为97.36%、94.91%、95.50%和95.74%。

(3)募投项目披露存疑:招股书显示,年产咬胶3000吨、宠物牵引用具2500万条产能提升项目为源飞宠物此次募投项目之一,总投资1.71亿元,其中建设投资1.47亿元,占比85.85%;铺底流动资金和预备费2423.08万元,占比14.15%。而在平阳县融媒体中心4月22日的报道中显示,项目占地33.3亩、总投资2.85亿元,招股书披露的总投资比当地新闻报道的总投资少了1.14亿元。

(4)高管变动频繁:在源飞宠物首次披露招股书时,也就是2020年12月前,庄孔济为源飞宠物的董事长,在当时,源飞宠物实际控制人之中的庄明允、庄明超则被选举为董事。在庄孔济出任公司董事长2年之后,2020年12月28日,庄孔济因个人原因辞去董事长职务。在此之前,2019年12月15日,高康、颜辉煌因职位变动离任监事;2019年5月,蔡明军因个人原因辞任公司副总经理。

(5)关联交易:招股书显示,2019年,源飞宠物成立境外子公司柬埔寨爱淘,源飞宠物持有柬埔寨爱淘51%股份,中宠股份持股49%,原来作为源飞宠物直接竞争对手的中宠股份成为了公司的关联方。2020年与2021年1-6月,源飞宠物向中宠股份子公司美国好氏销售金额分别为7754.39万元、9837.16万元,占当年营业收入比重12.75%与20.54%;向中宠股份的子公司顽皮国际的采购金额分别为6517.17万元、4594.42万元,占当年营业成本比重分别为14.51%与12.43%。

(6)前保代突击入股:2021年6月28日,源飞宠物首次提交IPO申报稿。此前半年,2020年12月28日,公司突击完成了一轮股东增资。招股书显示,此次新增了957万股股份,由平阳晟进、平阳晟飞、金达胜认购,其中金达胜认购10万股。增资完成后,金达胜成了公司的十大股东之一。据天眼查显示,金达胜的实控人是钟丙祥。他曾是此次源飞宠物上市保荐机构光大证券投行部前保代兼投行六部总经理,2015年加入光大证券,2019年9月22日离职。

发审委会议提出询问的主要问题

1、请发行人代表说明:(1)发行人和中宠股份共同投资柬埔寨爱淘的原因及商业合理性,发行人是否对柬埔寨爱淘具有实际控制权,相关关联交易的必要性、合理性,交易定价是否公允、是否存在通过关联交易调节发行人业绩的情形;(2)柬埔寨爱淘新产品仅向美国好氏独家销售的原因,结合行业内其他类似产品价格,分析其毛利率是否存在异常;(3)美国好氏作为发行人经销商的原因与商业合理性,发行人是否具备境外独立实现销售的能力,发行人是否对中宠股份存在重大依赖;(4)柬埔寨子公司销售收入是否真实。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、发行人外协生产模式占比约50%。请发行人代表:(1)说明大量采取外协方式生产的原因、必要性和合理性,是否符合行业惯例;(2)结合外协厂商销售给发行人的毛利率,说明是否存在替发行人垫支成本费用的情形;(3)说明自产和外协单位成本差异较大的原因,外协价格的定价公允性;(4)说明外协供应商及其关联方与发行人、发行人股东、实际控制人、董监高及其他核心人员是否存在关联关系或其他利益安排。请保荐代表人说明核查依据、过程,并发表明确核查意见。

五

深圳市智微智能科技

股份有限公司

智微智能专注于为客户提供智能场景下的硬件方案,主营业务为教育办公类、消费类、网络设备类、网络安全类、零售类及其他电子设备产品的研发、生产、销售及服务。其中,教育办公类产品主要包括 OPS 电脑、云终端等硬件设备;消费类产品主要包括 PC 台式电脑、PC 一体机等硬件设备;网络设备类产品主要包括交换机、路由器、工业网关等硬件设备;网络安全类产品主要为网络安全设备;零售类及其他产品主要包括零售终端、商显终端、金融终端、服务器、工控机等硬件设备,同时,智微智能也提供应用于上述产品的主板。

本次发行的保荐机构为中信证券,审计机构为天健会计师事务所,合作律所为北京德恒律师事务所。

本次发行数量不超过6,175万股,不低于本次发行初始发行股票数量的25.00%。

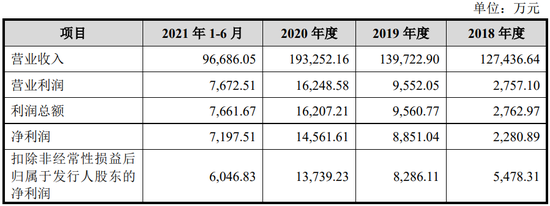

2021年1-6月,智微智能营业收入为96,686.05万元,扣非归母净利润为6,046.83万元。具体见下表:

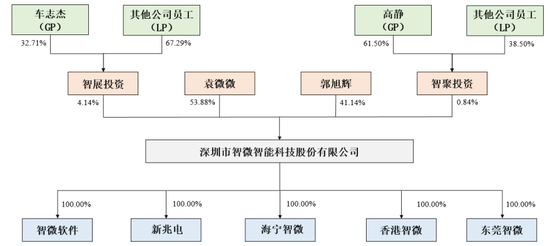

袁微微女士和郭旭辉先生分别持有智微智能 53.88%和 41.14%的股份,合计持有智微智能 95.02%的股份。郭旭辉先生与袁微微女士系夫妻关系,因此,公司实际控制人为郭旭辉、袁微微夫妇。公司股权结构如下:

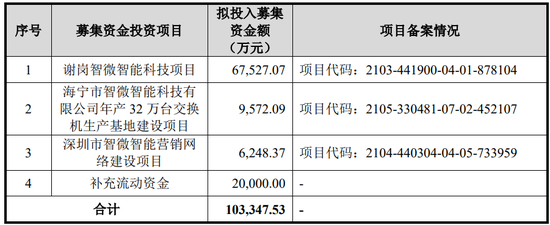

本次募投项目数量为4个,拟使用募集资金约10.33亿元。具体见下表:

关注热点

(1)家族控股:招股书显示,智微智能实际控制人为袁微微和郭旭辉夫妇,二人合计持有公司95.02%的股份。

(2)资产负债率高企:招股书显示,2018年至2021年1-6月,智微智能的资产负债率(母公司)分别为54.61%、51.12%、56.24%、63.92%,总体呈上升趋势。

(3)存货高企:招股书显示,2018年至2021年1-6月,智微智能存货账面价值分别为3.18亿元、2.62亿元、4.05亿元和9.55亿元,占流动资产比例分别为50.01%、35.45%、38.69%、66.67%。

(4)关联交易:深圳市佳瑞时代科技有限公司是智微智能的关联方之一,实际控制人之一袁微微之父袁桂林曾控制并担任执行董事的公司。2018年至2021年1-6月,佳瑞时代都是智微智能的主要供应商之一,采购金额分别为284.29万元、73.79万元、186.78万元、91.73万元。2018年和2019年,佳瑞时代也都是智微智能的主要客户之一,销售金额分别为15.97万元、184.64万元。

(5)财务数据存疑:招股书显示,2018年至2021年1-6月,锐捷网络股份有限公司为智微智能前五大客户之一。公司向锐捷网络销售的金额分别为1.68亿元、1.93亿元、2.77亿元和1.35亿元。据锐捷网络招股书显示,2018年至2021年1-6月,锐捷网络向智微智能采购金额分别为1.63亿元、1.96亿元、2.69亿元和1.36亿元。两公司披露的数据分别相差457.89万元、273.42万元、836.96万元和159.68万元。

(6)重复募资补流:智微智能本次IPO拟募资10.33亿元,其中6.75亿元用于谢岗智微智能科技项目,0.96亿元用于海宁市智微智能科技有限公司年产32万台交换机生产基地建设项目,0.62亿元用于深圳市智微智能营销网络建设项目,2.00亿元用于补充流动资金。值得注意的是,谢岗项目中还包含铺底流动资金9668.26万元,海宁项目中包含铺底流动资金1466.77万元,如此看来,智微智能募集资金用于补流的资金合计3.11亿元,占拟投入募集资金总额的30.13%。

发审委会议提出询问的主要问题

1、发行人承租房产存在瑕疵,且为发行人主要生产基地。请发行人代表说明:(1)瑕疵房产的具体情况、产生原因,是否办理了必要的审批或租赁备案手续、是否可能被行政处罚;(2)房产租赁合同是否有效、是否存在争议或纠纷,租赁房产是否存在被收回的风险;(3)整改或搬迁产生的费用及承担机制,是否对发行人持续经营产生重大不利影响,相关风险是否充分披露;(4)使用瑕疵房产是否符合《首发业务若干问题解答》等相关规定对资产完整性、生产经营合规性的要求。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、请发行人代表说明:(1)报告期内营业收入和净利润大幅上升的原因及合理性,与同行业可比公司是否一致;报告期内经营活动现金流大额持续减少的原因及合理性;(2)国际贸易摩擦对发行人原材料尤其是芯片采购的影响,是否存在断供风险;(3)是否对欣泰亚洲、大联大的采购渠道存在重大依赖,向其釆购价格的公允性,相关合作是否具有稳定性;(4)发行人是否具有成本向下游传导的能力,如核心原材料的价格持续上涨,是否对持续盈利能力产生重大不利影响,相关风险揭示是否充分。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、报告期内,发行人存货余额增长较大。请发行人代表:(1)说明报告期各期末存货结存单价、采购单价与生产成本结转单价的差异及原因,是否存在虚增存货、虚减成本的情况;(2)结合发行人与供应链服务商的资金流情况、控股股东及关联方资金核查等,说明是否存在变相虚减釆购成本的情况。请保荐代表人说明核查依据、过程,并发表明确核查意见。

六

恩威医药股份

有限公司

恩威医药主要从事中成药及化学药的研发、生产及销售,专注于妇科产品、儿科用药、呼吸系统用药等领域。恩威医药按照 GMP 要求建立了生产体系,采用以经销模式为主,以直销、电商为辅的销售模式。恩威医药在妇科产品领域深耕多年,米内网数据显示,2015-2020 年,核心产品“洁尔阴洗液”在中国城市零售药店妇科炎症中成药领域的市场份额连续排名第一。

本次发行的保荐机构为中信证券,审计机构为信永中和会计师事务所,合作律所为北京金杜律师事务所。

本次发行数量不超过1,754万股,不低于本次发行初始发行股票数量的25%。

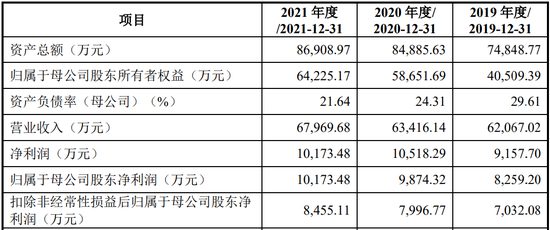

2021年,恩威医药营业收入为67,969.68万元,扣非归母净利润为8,455.11万元。具体见下表:

恩威医药适用《深圳证券交易所创业板股票发行上市审核规则》 第二十二条第(一)款的条件“(一)最近两年净利润均为正,且累计净利润不低于人民币 5000 万元”。

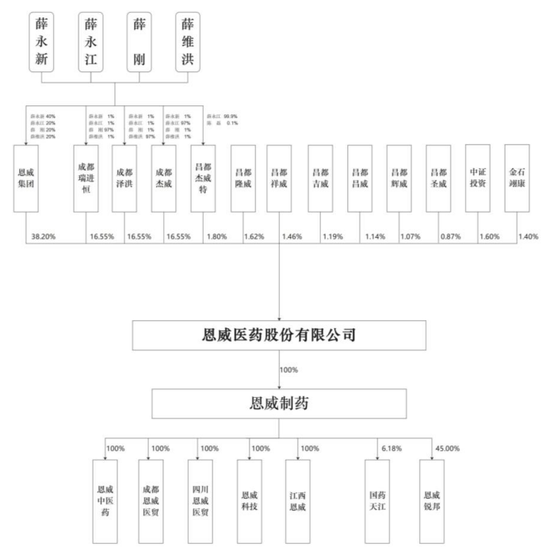

薛永新、薛永江、薛刚、薛维洪通过恩威集团、成都杰威、成都泽洪、成都瑞进恒、昌都杰威特合计间接控制公司 89.6521%股权,系公司的实际控制人。公司股权结构如下:

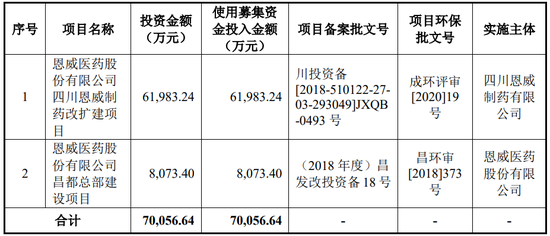

本次募投项目数量为2个,拟使用募集资金约7.01亿元。具体见下表:

关注热点

(1)家族控股:招股书显示,薛永新、薛永江、薛刚、薛维洪四人合计控制恩威医药89.65%股份,为公司实际控制人。薛永新和薛永江为兄弟关系,薛刚和薛维洪均为薛永新之子。

(2)毛利率下降:招股书显示,2019年至2021年,恩威药业主营业务毛利率分别为65.46%、57.58%和56.39%,综合毛利率分别为65.42%、57.46%、56.34%。

(3)重销售轻研发:招股书显示,2019年至2021年,恩威医药研发投入金额分别为440.26万元、484.23万元和432.48万元,占营业收入的比重分别为0.71%、0.76%和0.64%。同期,恩威医药产生的销售费用金额分别为2.38亿元、1.9亿元和2.1亿元,占营业收入比重分别为38.38%、29.98%和30.87%,每年销售费用均超过研发投入40倍。

(4)核心产品调出医保目录:招股书显示,恩威药业的核心产品洁尔阴洗液不在国家医保目录,2017年至今陆续从广西、海南、浙江、青海、甘肃、四川、甘肃、安徽、新疆调出当地的医保目录。而其主要竞品红核妇洁洗液,2017年以来被调入湖北、青海、新疆、西藏、河南、山东、四川等地方医保目录。

(5)高管履历存疑:恩威医药的董事长、首席执行官是薛永江,出生于1971年3月,招股书披露其早先于1987年至1995年先后担任成都恩威制药有限公司总裁助理、销售部经理和成都恩威保健制药有限公司总经理,也即薛永江在担任成都恩威制药有限公司总裁助理时年仅16岁。不仅如此,据公开信息显示“成都恩威制药有限公司”成立于1993年。

(6)产品质量问题:2019年,上海市药品监督管理局发布2019年第4期药品抽检质量公告显示,四川恩威制药有限公司生产的洁尔阴泡腾片,不符合国家药品标准新药转正标准第38册的规定,出现性状、发泡量、重量差异等不合格问题。股权穿透显示,四川恩威制药有限公司由恩威医药100%持股。2020年7月,贵州省药品监督管理局药品质量公告(2020年第1期),2019年下半年四川恩威制药有限公司生产的小儿咳喘灵颗粒“微生物限度”不符合国家药品标准WS3-B-0688-91-9及《中华人民共和国药典》2015年版四部通则的相关规定。

上市委会议提出问询的主要问题

2017 年 4 月,发行人的控股股东恩威集团将包括第 568255号注册商标在内的69个商标无偿转让给发行人的子公司恩威制药。相关当事人因第 568255 号“洁尔阴”图文商标纠纷多次与发行人及其关联方发生诉讼,并最终达成和解。

请发行人说明:

(1)2021 年 9 月,相关当事人向深圳市中级人民法院起诉事由与前次诉讼及和解的事由是否一致;(2)发行人与相关当事人之间是否仍存在与商标相关的、可能影响发行人持续经营能力的未决纠纷;(3)恩威集团支付的和解金对发行人报告期财务报表的影响。

请保荐人发表明确意见。

七

广东鸿铭智能

股份有限公司

鸿铭股份是一家集研发、生产和销售于一体的包装专用设备生产商,主营产品包括各种自动化包装设备和包装配套设备,产品主要应用于消费类电子包装盒、食品烟酒盒、医药保健品盒、化妆品盒、珠宝首饰盒、礼品盒、服装服饰盒等各类精品包装盒及纸浆模塑制品的生产。

本次发行的保荐机构为东莞证券,审计机构为致同会计师事务所,合作律所为北京植德律师事务所。

本次发行数量不超过1,250万股,不低于本次发行初始发行股票数量的25.00%。

2021年,鸿铭股份营业收入为32,351.25万元,扣非归母净利润为6,175.79万元。具体见下表:

鸿铭股份符合《深圳证券交易所创业板股票上市规则》第二章 2.1.2 中规定的第(一)项“最近两年净利润均为正,且累计净利润不低于 5,000 万元”的上市标准。

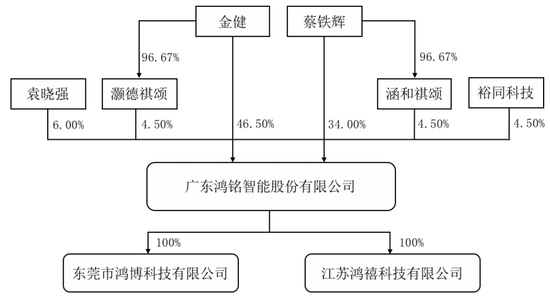

鸿铭股份控股股东及实际控制人为金健、蔡铁辉。鸿铭股份股权结构如下:

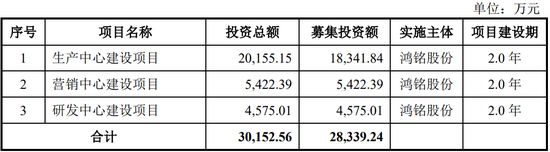

本次募投项目数量为3个,拟使用募集资金约2.83亿元。具体见下表:

关注热点

(1)家族控股:招股书显示,鸿铭股份实际控制人为金健、蔡铁辉夫妇,合计控制公司89.50%的股权。

(2)应收账款高企:招股书显示,2019年至2021年,鸿铭股份应收账款余额分别为1.08亿元、9346.37万元和9380.39万元,占当期营业收入的比重分别为40.81%、30.31%和29.00%。

(3)研发费用率低于同行:招股书显示,2019年至2021年,鸿铭股份研发费用投入分别为1293.06万元、1501.79万元和1728.18万元,占营业收入的比重为4.88%、4.87%和5.34%。同期同行业可比上市公司研发费用率均值分别为6.63%、6.04%和6.36%。

(4)高管履历存疑:招股书显示,鸿铭股份实际控制人金健,1996年7月至2001年1月就职于东莞市寮步胜用五金针车厂,担任技术部技术主管。而通过第三方信息显示,东莞市寮步胜用五金针车厂成立于2003年03月14日。

(5)财务内控不规范:招股书显示,鸿铭股份对外开展业务的过程中,客户存在通过第三方个人或公司进行货款支付的情形。2019年至2021年,公司第三方回款的金额分别为409.42万元、1505.05万元和582.85万元,占当期主营业务收入的比例分别为1.55%、4.88%和1.81%。

(6)关联交易:鸿铭股份第六大股东为深圳市裕同包装科技股份有限公司,持股4.50%。裕同科技还有一个身份,即公司的第一大客户。2019年至2021年,公司对裕同科技及其子公司的销售金额分别为2075.54万元、3248.36万元、5275.98万元,占主营业务收入比重7.85%、10.54%、16.36%。

上市委会议提出问询的主要问题

报告期内发行人自动化包装设备收入占比较高,销售增长主要来自于持有发行人 4.5%股份的裕同科技。请发行人结合行业市场空间、与裕同科技业务可持续性、其他客户开拓情况、产品研发及核心竞争力等因素,说明自动化包装设备业务增长是否具备可持续性。请保荐人发表明确意见。

八

江苏东星智慧医疗科技

股份有限公司

东星医疗主要从事以吻合器为代表的外科手术医疗器械的研发、生产和销售。东星医疗长期深耕医疗器械领域,通过内生式发展和外延式扩张,不断拓展和延伸产品线,从初期代理销售国内外知名品牌的外科手术器械起步,逐渐发展为以吻合器及其组件为代表,覆盖多品类手术设备和医疗耗材的平台型集团化公司。

本次发行的保荐机构为华泰联合证券,审计机构为立信会计师事务所,合作律所为北京天元律师事务所。

本次发行数量不超过2,504.3334万股,占本次发行初始发行股票数量的25.00%。

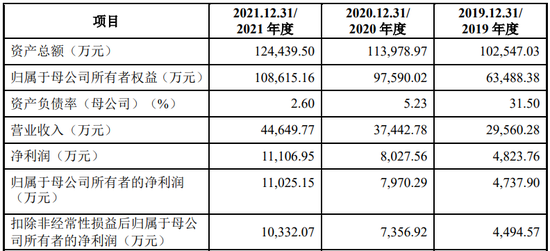

2021年,东星医疗营业收入为44,649.99万元,扣非归母净利润为10,332.07万元。具体见下表:

东星医疗结合自身状况,选择适用《深圳证券交易所创业板股票上市规则》规定的上市标准中的“(一)最近两年净利润均为正且累计净利润不低于 5,000 万元”。

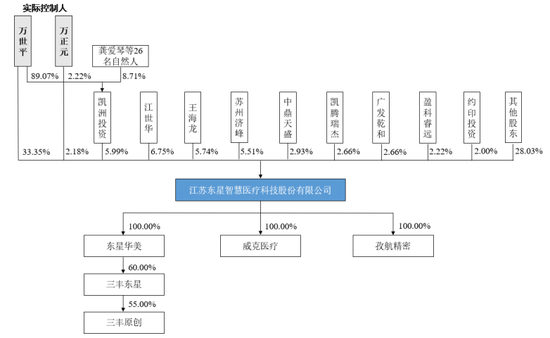

东星医疗的控股股东为万世平,东星医疗实际控制人为万世平、万正元父子。公司股权结构如下:

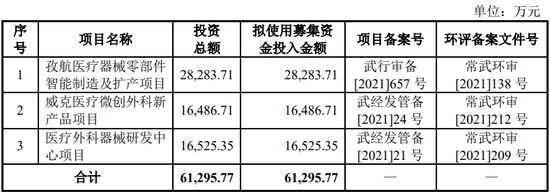

本次募投项目数量为3个,拟使用募集资金约6.13亿元。具体见下表:

关注热点

(1)应收账款高企:招股书显示,2019年至2021年,东星医疗应收账款账面价值分别为1.06亿元、9148.54万元和9516.19万元,占各期末流动资产的比例分别为39.45%、24.93%和23.80%,占比较高。

(2)研发费用率低于同行:招股书显示,2019年至2021年,东星医疗研发投入分别为1118.06万元、1832.42万元、2067.41万元,占营业收入比例分别为3.78%、4.89%、4.63%,而同期可比上市公司平均研发费用率分别为7.91%、7.68%,均高于东星医疗。

(3)高管履历存疑:招股书显示,东星医疗实际控制人万世平,1992年10月至2001年1月,就职于常州生物医学工程有限公司。根据工商资料显示,常州生物医学工程有限公司成立于1997年6月16日。

(4)巨额商誉:招股书显示,截至2021年12月31日,东星医疗商誉账面价值为5.32亿元,占资产总额的比例是42.76%,占比已经超过四成。其中,因收购威克医疗与孜航精密产生的商誉分别为3.07亿元和2.24亿元。

(5)关联交易:明基三丰是东星医疗的关联方之一,明基三丰与东星医疗的全资子公司东星华美合资成立三丰东星,并持有三丰东星40%的股权。2019年至2021年,东星医疗向明基三丰采购医疗设备金额分别为2866.39万元、2228.73万元、2173.82万元。同期,东星医疗向明基三丰销售医疗设备的金额分别为1845.28万元、1392.29万元、1933.11万元。

(6)财务内控不规范:报告期内,东星医疗存在付款方与签约单位不一致的情形,构成第三方回款。2019年至2021年,公司第三方回款金额分别为604.58万元、2129.95万元和1867.45万元,第三方回款金额占营业收入的比例分别为2.05%、5.69%、4.18%。

上市委会议提出问询的主要问题

1.发行人分别于 2017 年 12 月收购威克医疗,2019 年 11月收购孜航精密,产生大额商誉。收购后两家标的公司的吻合器及其零部件产品收入占发行人合并口径收入、净利润的比例较高。

请发行人说明:(1)对标的公司的整合情况,是否已实现有效管控;(2)因收购标的公司而新发行股份的锁定期安排;(3)为稳定标的公司核心技术人员、关键管理人员采取的措施;(4)标的公司业绩承诺期满后,江世华作为原股东、核心管理人员辞职的原因及合理性;(5)业绩承诺期满后,标的公司经营业绩增长的可持续性。

请保荐人发表明确意见。

2.发行人主要业务为外科手术吻合器及其配件的研发、生产和销售。请发行人说明在第三代电动吻合器领域的布局情况及竞争优势。请保荐人发表明确意见。(证监会、深交所、荣大、瑞林等)

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>