事项

7月全球大类资产总体表现为:全球股票(7.45%)>全球债券(2.13%)>美元(1.16%)>0%>人民币(-0.67%)>大宗商品(-2.34%)。

主要观点

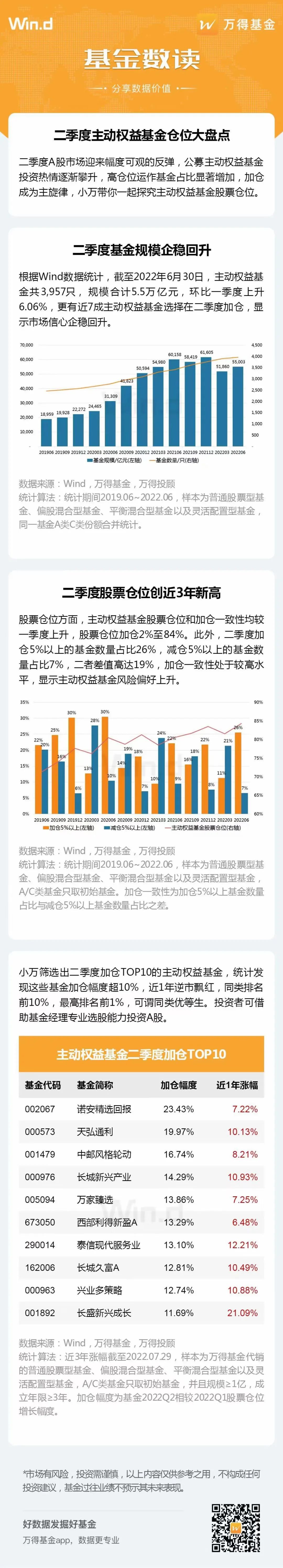

海外买方观点:通胀粘性、经济衰退是机构的关注点

市场热点方面,关于经济前景,Vanguard认为美国经济面临三大因素的拖累,包括金融条件收紧、薪资涨幅不及通胀以及海外市场需求前景堪忧。关于通货膨胀,Schroders认为美国通胀可能会保持粘性,因为服务业通胀需要时间才能扭转。关于美联储加息,BlackRock认为美联储最终会承受更高的通胀,因为它看到了加息对经济增长和就业的影响;Northern Trust认为通胀仍然是美联储关注的主要问题,预计美联储将继续大幅加息,使隔夜利率在年底达到 3.75-4.00% 的峰值。

投资策略方面,随着宏观形势恶化、企业成本上升以及央行收紧货币政策,对股票的看法保持谨慎;鉴于信用利差扩大带来的估值吸引力,更看好信用债。BlackRock认为由于宏观形势恶化以及成本上升对企业利润率构成风险,减持发达市场股票;Amundi认为对通胀高企的担忧已经被增长乏力取代,重点关注中美等具备弹性的地区;Schroders则认为考虑到利率的不确定性,盈利下调可能才刚刚开始。

全球基金经理调查方面,机构投资者目前认为通胀居高不下以及全球经济衰退是最主要的尾部风险。此外,基金经理经济衰退预期达到历史高位,仅次于2009年3月和2020年4月的水平。在6月的调查中,32%的基金经理认为央行鹰派加息是最大的尾部风险,其次是全球经济衰退(25%),通货膨胀是第3位;到了7月份,33%的基金经理认为通胀居高不下是最大的尾部风险,其次是全球经济衰退(24%),央行鹰派加息降至第3位(17%)。

全球大类资产:全球股票>全球债券>美元>人民币>大宗商品

7月全球大类资产总体表现为:全球股票(7.45%)>全球债券(2.13%)>美元(1.16%)>0%>人民币(-0.67%)>大宗商品(-2.34%)。

股票方面,标普500、斯托克斯欧洲600、富时全球、日经225、MSCI发达市场、富时100分别上涨9.11%、7.64%、7.45%、5.34%、4.78%和3.54%;恒生指数、MSCI新兴市场和沪深300分别下跌7.79%、7.02和0.69 %。随着通胀和名义利率见顶,而美联储仍在加息周期中,此时美股会交易“盈利韧性”,对各类风险资产倾向于利好。

债券方面,全球债市全面上涨,其中美国高收益债、欧洲高收益债、欧洲投资级债、欧元区国债、全球高收益债、美国投资级、全球投资级债、日本国债、新兴市场投资级、全球债券、全球国债、新兴市场高收益债、美国国债、新兴市场国债、中国国债和中国投资级债分别上涨5.90%、5.13%、4.70%、4.14%、4.04%、3.24%、2.48%、2.37%、2.30%、2.13%、1.86%、1.75%、1.59%、0.88%、0.78%和0.29%。随着市场对经济衰退的担忧加剧,叠加市场认为央行可能减缓加息节奏,因此全球债市普遍反弹。

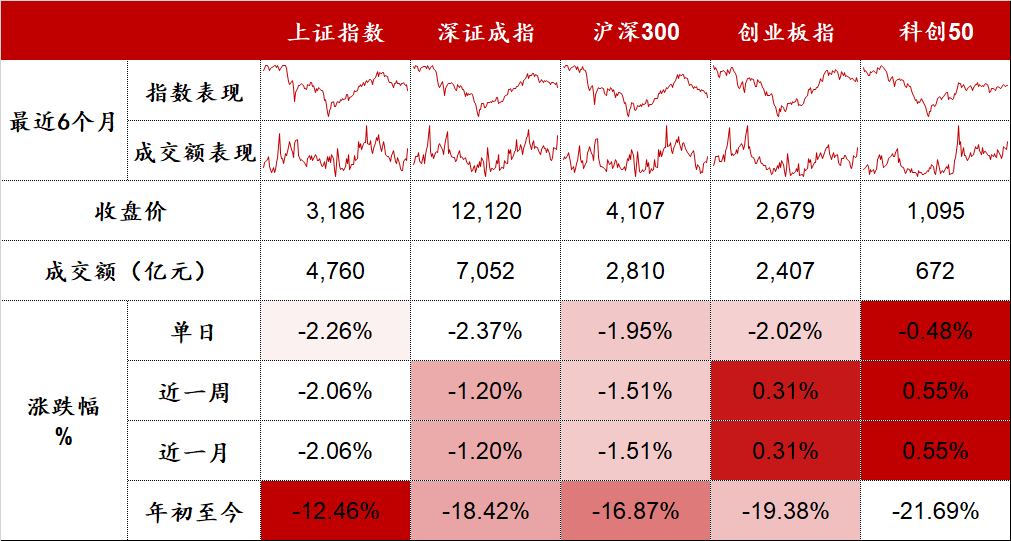

国内大类资产:国债>企业债>金融债>中证500>创业板>沪深300

股票方面,A股主要指数全面下跌,上证50、沪深300、创业板指、上证综指和中证500分别下跌8.7%、7.0%、5.0%、4.3%和2.5%。从风格来看,周期和稳定风格分别上涨了0.7%和0.2%;消费、金融和成长风格分别下跌了6.4%、6.2%和1.8%。停贷断供风波引发市场对房地产风险的担忧,使得金融风格表现偏弱。

股债性价比方面。7月A股ERP全面上升。7月底上证50、沪深300、上证综指、中证500和创业板指的ERP分别为7.24%、5.51%、5.15%、2.15%和-0.88%,较上月分别上行0.78、0.57、0.36、0.18和0.15个百分点。A股的股债收益差有所回落,美股的股债收益差继续回落。2022年7月底,10年期国债收益率与上证指数股息率之差从0.72%回落到0.19%;10年期美国国债收益率与标普500股息率之差从1.35%回落到1.16%。

市场情绪方面,市场情绪指标普遍回落,市场情绪指数有所下降。7月市场情绪指标遇冷,融资融券余额环比增速、北上资金净流入和股债月度收益差等指标的数值回落。此外,7月底市场情绪指数为47.74,较6月底回落10.91,平均来看7月市场情绪指数为52.33,较上月回落2.22。

行业指标方面,A股行业跌多涨少。其中,消费者服务、食品饮料和建材跌幅居前,7月分别下跌10.2%、9.5%和8.8%,而机械、汽车和电力及公用事业涨幅居前,7月分别上涨6.6%、5.7%和5.5%。7月陆股通资金行业市值比例明显提升的是电力设备及新能源、电力及公用事业和汽车等行业,市值比例分别提升了1.03、0.23和0.20个百分点;陆股通资金行业市值比例明显回落的是银行、食品饮料和建材等行业,市值比例分别回落了1.01%、0.29和0.24个百分点。

风险提示:美国通胀超预期,美联储货币政策收紧速度超预期,疫情扩散持续冲击消费和地产销售,俄乌冲突持续扩大带动油价上行。

华创计算机

2022/08/01

摘要:

深耕智能矿山领域的“专精特新”小巨人企业。自成立至今,北路智控主要聚焦煤矿信息化、智能化建设领域,专业从事智能矿山相关信息系统的开发、生产与销售,为下游客户提供“软硬件一体”的信息化、智能化综合解决方案。(1)公司智能矿山通信系统:在融合矿用调度通信、无线通信、应急广播等应用的基础之上,进一步实现井下人员、车辆、信息矿灯等设备终端的信息融合联动;(2)智能矿山监控系统:可实现对复杂的煤矿工作环境中人员位置/环境参数/设备状态/图像信息等进行实时全面感知、对安全隐患进行风险预警以及对相关设备进行联动控制,为生产安全管理决策提供依据;(3)智能矿山集控系统:通过集控平台进行远程控制,可实现煤流运输、井下排水、巷道通风等场景的智能控制,从而达到煤矿生产少人化乃至无人化的目标;(4)智能矿山装备配套:与国内大型煤矿装备厂家的采/掘装备相结合,辅助矿山装备企业实现煤矿采/掘工作面可视化远程控制。

煤炭行业高质量发展,智能矿山建设加速。以物联网和智能制造为主导的工业4.0时代来袭,煤炭工业作为传统支柱型工业,仍将在较长时期内作为我国能源结构中的主导性能源和基础性能源。自2016年去产能以来,我国煤矿数量从2016年的7866处已降至2021年的约4500处以内;而与此同时,煤炭产量却稳步提升,煤矿平均单产亦由2016年的43万吨/年提升至2021年的约91.8万吨/年。随着我国煤炭行业供给侧结构性改革的持续深化,为我国煤矿大型化、智能化发展奠定坚实基础。根据安永,已有生产型矿井单矿智能化改造升级费用约为1.49-2.63亿元,新建型矿井单矿改造费用约为1.95-3.85亿元。结合全国数千座煤矿的存量,我国煤矿智能化建设将创造万亿级的广阔智能矿山领域市场。从格局来看,随着我国煤矿信息化、智能化建设持续加速推进,目前国内智能矿山信息系统的市场已处于充分竞争状态。

技术及创新实力构筑核心竞争力,绑定下游优质客户。公司作为专业化的智能矿山信息系统供应商,属于技术密集型企业,公司拥有的主要核心技术均为自主研发,公司掌握12项核心技术形成了立足于智能矿山系统产品领域较为完善且自主可控的知识产权体系,并广泛运用于公司四大类智能矿山信息系统产品中,其自有技术和持续创新能力构成了公司的核心竞争力。公司以先进的技术水平、优异的产品质量、高效的售后服务赢得了客户的信任,使得众多煤矿企业、行业领先的煤矿装备企业成为公司的主要客户。产品的主要客户群体为国内大型煤矿企业和知名煤矿装备企业,主要分布于山西、陕西、内蒙、河南等省份。

盈利预测、估值。我们预计公司2022-2024年营业收入为7.61亿元、9.83亿元、12.23亿元,对应增速31.6%、29.2%、24.4%;归母净利润为2.01亿元、2.56亿元、3.15亿元,对应增速分别为36.5%、27.4%、22.8%;对应EPS(摊薄)分别为2.30元、2.93元、3.59元。估值方面,选择智能矿山各业务领域的3家公司作为可比公司,参考可比公司均值,考虑公司为智能矿山领先企业,给22年35XPE,公司发行价格为71.17元/股。

风险提示:煤炭行业周期波动;行业政策变动;技术升级迭代。

炒股开户享福利,入金抽188元红包,100%中奖!

炒股开户享福利,入金抽188元红包,100%中奖!