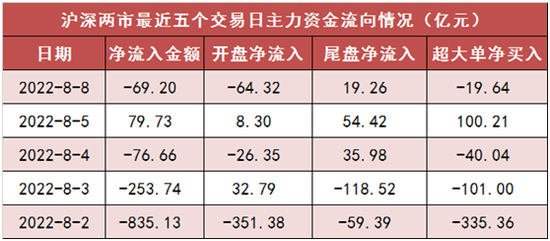

4月底以来,新能源、军工、半导体等赛道股轮番上演反弹行情,市场一度重返3400点。然而伴随近期内外部干扰因素扰动,市场信心再度面临考验。2022年下半场,市场将走向何处?投资风格上是价值占优,还是成长为王?(数据来源:wind,截至2022.8.1)

近期中银行业优选、中银智能制造基金经理王伟做客“对话”直播间,就投资管理、市场观点、基民投资热问及后市展望进行了分享。

由于篇幅较长,我们将内容整理为三个部分,分别是市场篇、行业篇、投资篇,以便更直观呈现相关干货观点,同时我们也整理了有关金句,供君参阅。

金句卡片

01

所有的投资决策都要以基本面研究为核心,用业绩作为导向,为持有人获取合理的超额收益。

02

在流动性比较宽裕、政策友好的市场环境下,经济和企业盈利都在向上走,我们认为接下来市场仍有积极可为的空间。

03

在市场震荡上行的阶段,要关注结构性机会,强化选股能力,争取在全行业捕捉到基本面较强、能实现超额回报的股票。

04

新能源板块目前并不存在泡沫,而且估值要结合未来增速的确定性综合评判。如果上市公司长期发展空间还很大,能够保持较快增长,那当前估值稍微贵一点是可以接受的,因为它本身也是成长性行业。

市场篇

年内市场跌宕起伏,该如何应对?

王伟:开年后前4个月市场出现了大幅调整,我们认为这主要是由海外货币政策收紧、俄乌地缘政治事件以及疫情反复三方因素交织导致。

后期随着相关风险因素得到不同程度缓解,政策方面释放了一系列针对经济和股市的鼓励措施,叠加上市公司的二季度实际经营情况和中报业绩披露,不少上市公司表现出较强韧性。这些都是支撑市场,提振大盘的主要原因。

尽管在反弹的过程中会出现波折,最近市场有所调整,都属于正常现象。总体上看,市场经济从二季度的底部在往上攀升,加之政策扶持,流动性宽裕,优质的上市公司在今年下半程仍会有所表现,投资的重点就是要找到这类公司。

2022下半场,价值占优还是成长为王?

价值和成长并不对立,成长是远期的价值,价值是当前已经兑现价值的体现。价值投资非常讲究确定性,更关注当下;而成长则更看重未来,着眼的是未来3-5年上市企业市值和现在价值的比较。

在投资方法上,我们会侧重看有成长性的公司。虽然这类企业会存在一定的不确定性,但是主动研究的意义就在于通过深入调研分析,排除掉这些不确定性,力争找到可以兑现的成长价值。

这两者的核心统一点在于对企业价值的评估,所有的投资决策都要以基本面研究为核心,用业绩作为导向,为持有人获取合理的超额收益。

行业篇

新能源,源何成为反弹先锋?

新能源经过前期深度调整,在4月下旬迎来了大幅反弹。我们认为其中原因可以从市场情绪、需求和上市公司基本面做进一步分析。

首先,年初市场担心补贴退坡以及原材料涨价,会影响到新能源车的销量增速。同时,疫情影响下部分车企停工,进一步制约了生产和销售进度,因此这一板块及细分领域出现了深度盘整。但随着后期复工复产政策的强效推进,新能源产业链迅速恢复。

其次,在需求层面,影响消费者购买新能源车的动机,已经从补贴驱动过渡到自发性需求。无论是续航、智能化、还是细节设计,新能源车都极具市场好感。年内油价高企,新能源车凸显出使用成本优势,市场对电动车的认可和需求同步提振。

另外,上市公司二季度实际业绩及经营情况比疫情期间预期都要优秀。随着业绩预告发布,部分上市公司仍保持着较快增长势头。深度调整过后,这些处于底部区间的企业受基本面支撑,迎来了强劲反弹。

新能源车赛道上的细分投资机遇?

电动车目前处于供给创造需求,产品拉动需求的阶段。电动车渗透率上升的趋势远没有结束,行业中长期还有较大空间。汽车销售在节奏上讲究“金九银十”,所以四季度会是旺季,今年的销量有希望达到预期,甚至超越预期。

上游:碳酸锂、矿等原料

今年利润较好,原料短缺的局面短期较难缓解,年内业绩有望持续向好。明年伴随产能释放,价格可能存在下行压力。

中游:电池、电池相关材料

核心电池龙头企业因为成本抬升,在利润端会承受较大压力,但向车企传导会滞后。目前处于经营周期相对底部,未来盈利能力和利润率会往上走。电池材料从去年开始逐步扩产,预期价格会出现回落,其中机会需要仔细甄别。

下游:整车及零部件

自主品牌的崛起比较确定。前些年国产品牌在传统燃油车中竞争优势有限,现在电动化、智能化过程中国产品牌超越了进展较慢的合资品牌,未来行业格局可能会向自主品牌主导市场的方向发展。

零部件的机遇同样较大,除了国产车以外,部分外资品牌在中国本土的国产化率也较高。在新的浪潮中,国产零部件增长空间和市场份额,会远大于燃油时代。

光伏板块能否“翻红”?

去年底以来,原材料涨价制约行业发展,尤其是上游硅料价格今年以来继续上行,整个行业的成本被抬高。

国内需求虽受影响,但欧洲光伏需求强劲,相较于其他能源仍能体现出性价比。欧洲光伏需求爆发带动全球,所以今年国内上市公司业绩表现也还不错。预计明年原材料价格会下行,组件价格也会向下,光伏经济性优势凸显情况下,需求有望重新向上走,长期看好。

风电为何能够后来居上?

风电过去几年技术进步较小,成本下降不够快。但去年光伏成本上升,风电成本下降背景下,发展速度进一步提升,目前风电板块的市场盈利情况也得到了很大改善。

细分领域上,会延续“核心竞争优势”、“份额提升”的思路去做深入挖掘。另外,风电还可以走出口的逻辑,国内上市企业在成本和技术上占据优势,未来的海外风电市场,中国有希望占据较大份额。

储能板块能否成为“新秀”?

伴随碳中和、碳达峰的推进,可再生能源发电成为大势。但无论是光伏还是风电都不稳定,要使电网在供需两端匹配,就需要储能在其中发挥作用。

储能目前渗透率较低,需求涉及两端,一端在发电,另一端在用电。储能领域涉及到电池、逆变器、温控、EPC等环节,产业链目前可能还不够完整,但未来的增长空间和增速预期会比较快。

新能源估值水平和基本面是否匹配?

客观来看,经过两个多月的反弹,低估的预期已经消化,整体估值算不上特别便宜。但目前位置并不存在泡沫,而且估值要结合未来增速的确定性综合评判。如果上市公司长期发展空间还很大,能够保持较快增长,那当前估值稍微贵一点是可以接受的,因为它本身也是成长性行业。

投资中,还是要关注细分产业链和上市公司的具体情况,因为产业链上中下游的供需、基本面、估值情况存在差异,需要结合行业和上市公司进行深度研究。未来产业链可能会走向分化,但不少细分领域仍存在较好的投资机会。

哪些成长领域值得长期掘金?

军工属于高端制造业,行业景气度较高,后续新型的装备会不断涌现。相较于早期阶段倚靠重组等信息热点投资,现阶段军工很多上市公司都处于业绩驱动进程中,投资上能够从基本面维度去把握。从行业的景气度、上市公司业绩以及估值水平来看,军工会是一个不错的成长方向。

半导体,今年以来表现不是很好,这是一个具备周期性波动的行业。去年整体供不应求,但随着今年的产能逐步释放,芯片价格下跌影响上市公司利润。

但是和国产化相关的自主半导体设备、材料、零部件这些机会还未走完,外围的技术封锁倒逼国内自主化发展。随着悲观因素被市场消化,预计明年半导体周期见底之后,会有更多企业走出漂亮行情。

医药领域划分比较细,但整体处于几年来的低位。前期预判的风险因素、政策因素大多已经落地消化,目前处于中长期底部,往后看同样具有深入挖掘的价值。

投资运作篇

2022年下半场,市场将向何处去?

市场目前已经完成超跌反弹,现在整体估值相对合理。在流动性比较宽裕、政策友好的市场环境下,经济和企业盈利都在向上走,我们认为接下来市场仍有积极可为的空间。

投资操作上,会着重关注结构性机会。一方面,在持续高增长的行业,部分企业的估值仍有明显性价比,值得深挖。另外,也会关注例如半导体、医药这类困境反转机会,在有望走出拐点的公司和行业上进行布局。

其次,偏价值且被低估的股票也需要强化研究。这类企业虽然成长空间有限,但由于确定性被低估,所以未来也有超额收益的空间。

整体而言,在市场震荡上行的阶段,要关注结构性机会,强化选股能力,争取在全行业捕捉到基本面较强,能实现超额回报的股票。

如何把控产品的回撤风险?

回撤控制的好坏,直接影响投资者的持有体验。实际投资中,我们会从几个方面进行风险管控。

第一,如果个股的估值水平已经超出合理区间,我们会及时做兑现。

第二,在操作上我们会回避炒作类的题材,选择真正具有核心竞争力、有基本面支撑的龙头企业。这类公司在上涨阶段会有强劲表现,而市场出现回撤时,基于扎实的基本面,这些个股调整幅度相对会较小,所以说选择好的公司就是有效的保护。

第三,要合理控制集中度。无论是行业型产品、还是全市场产品,我们都不希望押注在单一赛道,比如满仓光伏、储能或者电动车,这种方式在行情变化时回撤就会较大。所以资产组合上,我们会做行业的适当分散,注重均衡。

中银优选和中银智能制造投资上存在哪些差异?

中银行业优选(A类163807,C类012631)为混合型产品,股票仓位上限不能超过80%。因为是全市场选股类型的产品,覆盖的行业范围相对较广,在单一领域集中度不会过高。也是由于持仓更均衡,所以回撤和波动表现更平稳,产品整体偏向成长风格。

中银智能制造(A类001476,C类012181)是股票型基金,权益仓位不能低于80%。另外产品定位是主题型基金,投资的范畴窄一些,主要侧重于光伏、新能源车、电子、高端装备等制造类行业。风格上一以贯之,长期聚焦于制造业。

文中观点不构成中银基金的投资建议或任何其他忠告,并可能随情况的变化而发生改变。基金有风险,投资需谨慎。中银行业优选、中银智能制造分别属于R3、R4风险等级产品,分别适合经客户风险承受等级测评后结果为C3、C4型及以上的投资者。基金管理人不保证基金一定盈利,也不保证最低收益,在市场波动等因素的影响下,基金投资存在本金损失的风险,并在少数极端情形下存在损失全部本金的风险。投资者投资该基金前,需充分了解本基金的产品特性及投资风险,并承担基金投资可能出现的亏损。请投资者在进行投资决策前,仔细阅读基金合同、招募说明书、基金产品资料概要等法律文件,了解基金的具体情况,根据自身投资目的、投资期限、投资经验、资产状况等判断基金是否和投资者的风险承受能力相匹配,并按照销售机构的要求完成风险承受能力与产品风险之间的匹配检验。