风水轮流转,在当前大小盘风格的大幅分化下,曾经鲜有问津的小盘股基金销售火爆,一度占据主流的大盘风格基金却发行惨淡。

近来,中证1000股指期货的推出和中证1000ETF的发行,将小盘股行情推上了一个新高潮,仅一个月便有约386亿元资金涌入中证1000ETF,相关的小盘股基金也热度高涨,中庚小盘价值基金仅打开申购一周便再度限购,渠道消息透露,其一周的申购金额达到约20亿元。

小盘股基金迅速走红的背后,不仅有大盘风格基金的落寞,也有市场风格的两极分化。从2021年2月10日上证50触及4110最高点至今,代表小市值风格的中证1000指数跑赢上证50指数近45个百分点,特别是今年7月以来,两者再度大幅背离,中证1000迭创新高,上证50却已经再度回到4月份低点。

大小盘基金冰火两重天

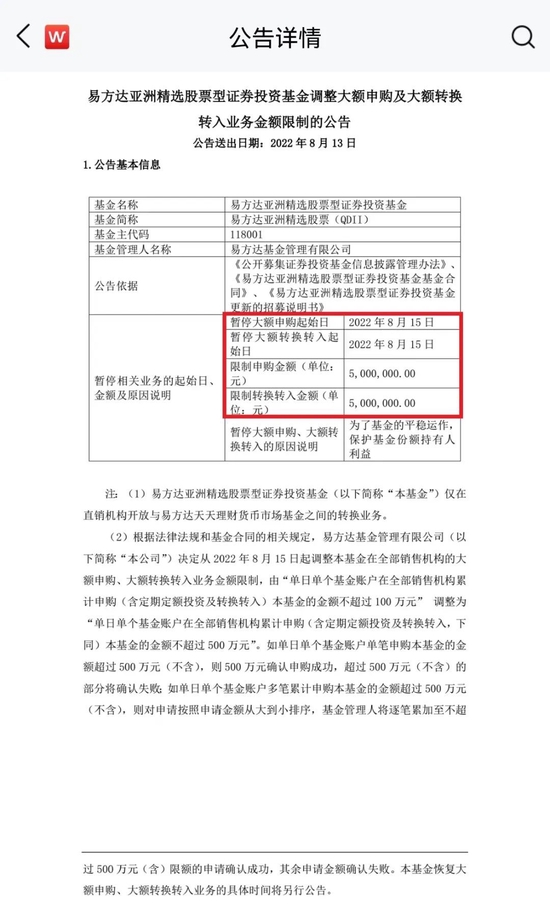

8月12日,刚刚打开申购一周的中庚小盘价值基金再度开启了“限购模式”,中庚基金发布公告称,自8月15日起,中庚小盘价值基金暂停100万元以上的大额申购。在此之前,8月8日,该基金在暂停申购近一年后刚刚重新开放申购。

对此,记者从渠道人士处获悉,该基金获得了各路资金的热情申购,仅一周便大卖了约20亿元,而从全行业来看,这仅仅是近期小盘股基金销售火爆的一个缩影。

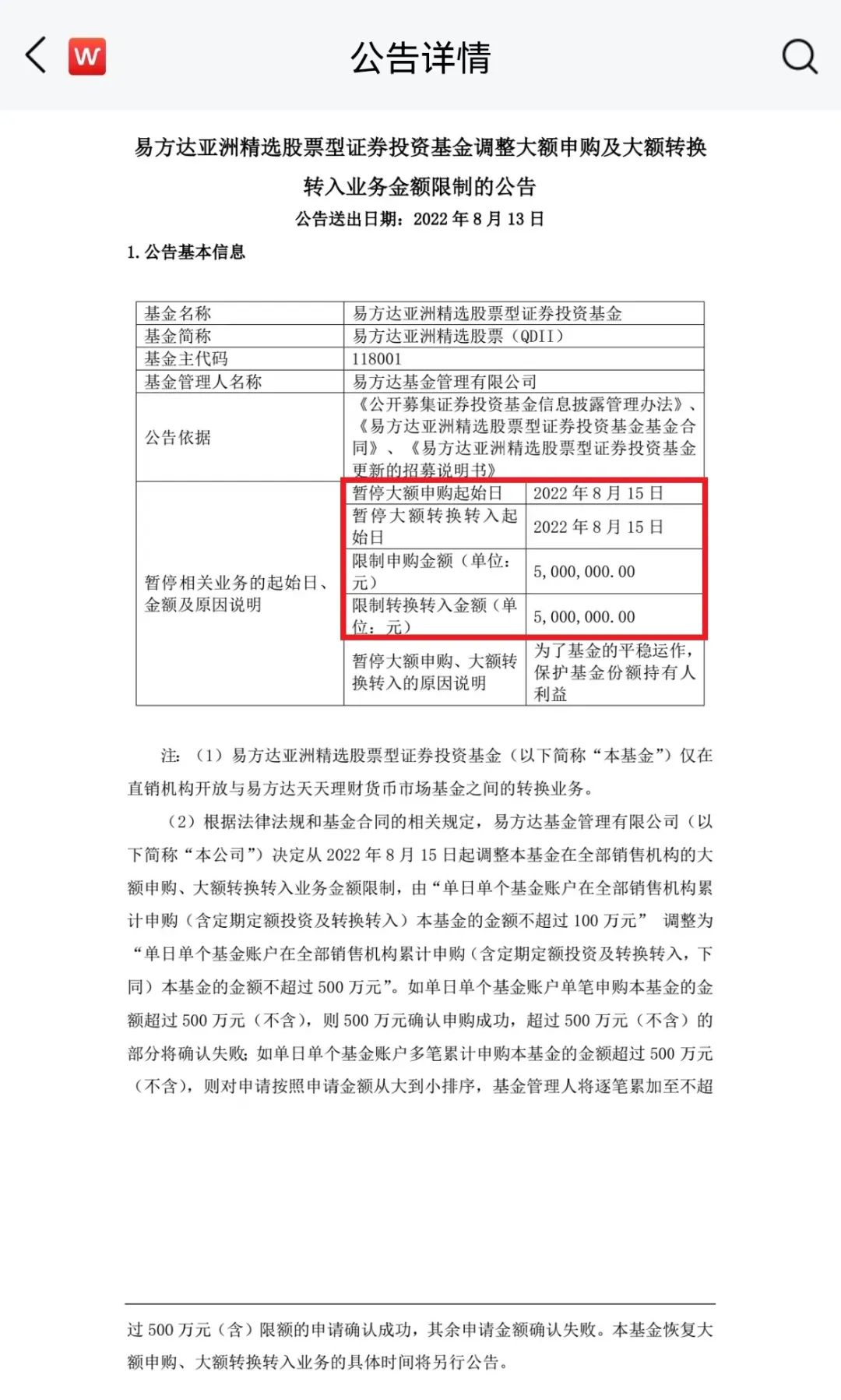

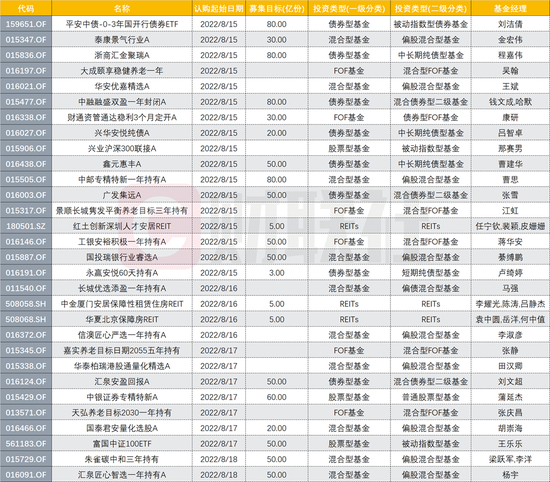

资金对小盘基金的追捧早有迹象。7月中下旬,易方达、广发、富国、汇添富旗下的中证1000ETF开启发行,4只基金均只用一周便纷纷提前结募,合计首募规模275.06亿元,其中3只产品募集了近80亿,在目前仍未完全回暖的基金发行市场中十分亮眼。

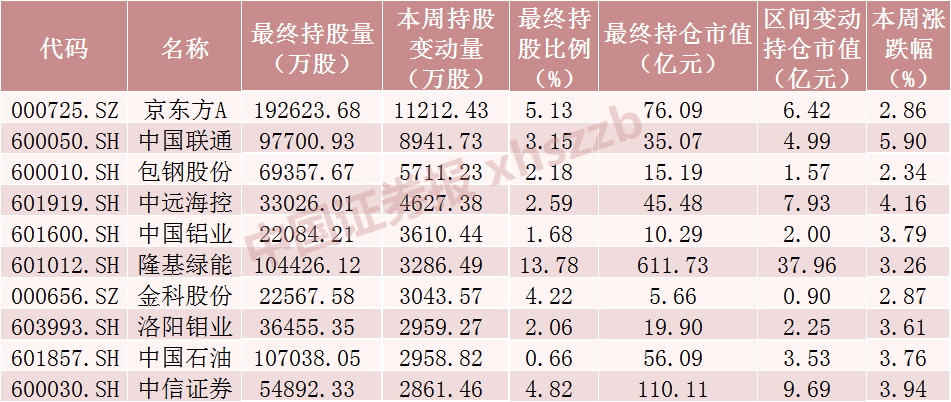

与此同时,存续产品也正在获得大量资金的涌入。截至8月12日,近一个月以来,南方中证1000ETF、华夏中证1000ETF份额大增77.16亿份、16.66亿份,其中南方中证1000ETF 的规模已经从24亿元迅速增长突破100亿元,近一个月规模增长了超3倍。

整体来看,截至8月12日,全市场一共有7只中证1000ETF,合计规模已经突破400亿元,达到414.75亿元,而在一个月前,这一数字仅仅有28.55亿元,这意味着仅仅一个月,便有约386亿元资金涌入中证1000ETF。

与小盘股基金销售火爆形成鲜明对比的是,大盘风格的基金却正在遭遇资金抛弃,大小盘基金的募集销售情况可谓是“冰火两重天”。

例如,8月12日,一只对标上证50的股票型基金宣告结募,该基金同样由头部公司发行,主要代销渠道的实力也是行业领先,但记者从渠道人士了解到,该基金的发行结果并不如人意,近20日的发行仅募集到不足5亿元。

基金公司也在减少对大盘基金的布局,今年以来,名称中带有“蓝筹”、“核心资产”,或业绩比较基准为上证50的大盘风格新基金不足5只,平均募集规模不足3亿元。

上证50与中证1000大幅背离

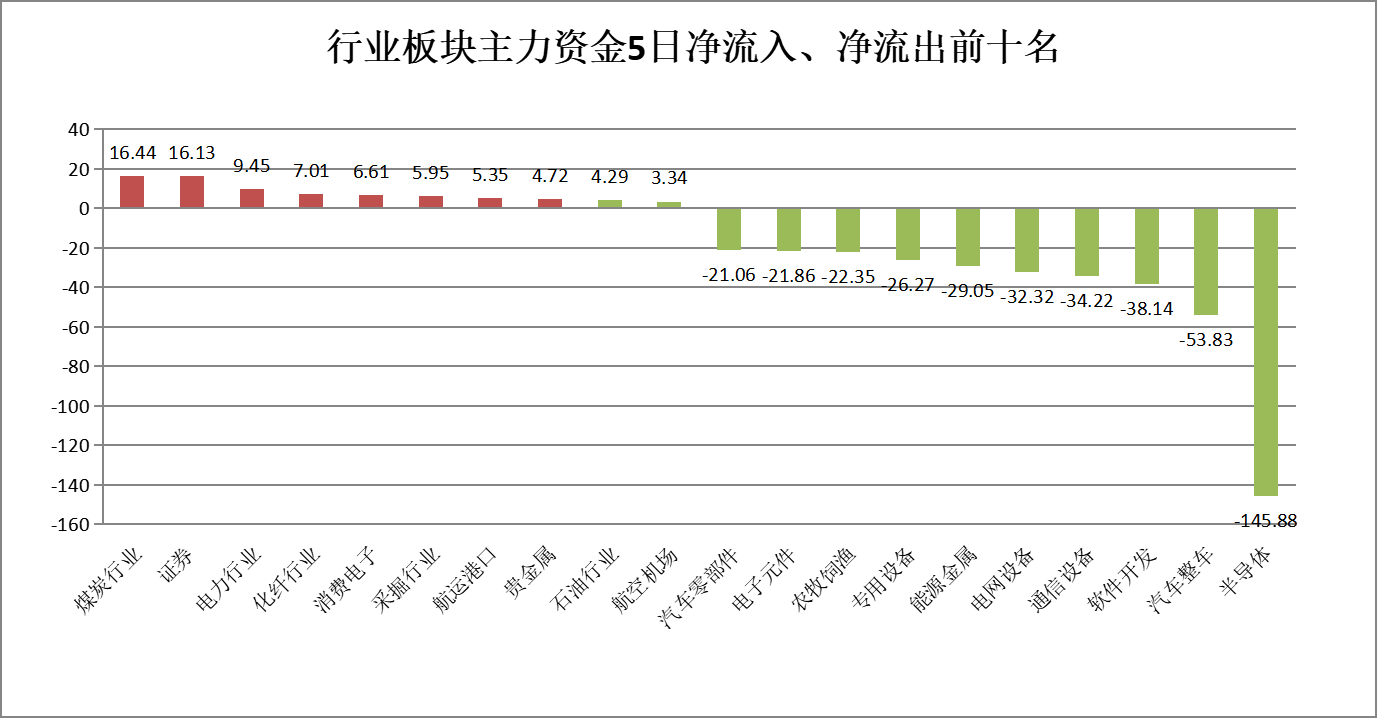

“小盘股基金更受追捧,是天时地利人和共同作用的结果。”上海某公募基金经理向记者表示。一方面,中证1000股指期货的推出为市场提供了衍生品交易工具,提高了资金对小盘股配置意愿;另一方面,中证1000ETF等小盘基金的发行也为小盘股带来了增量资金,进一步助推了小盘股行情;此外,基金公司在不断加大对小盘股基金的宣传,提高了市场关注度。

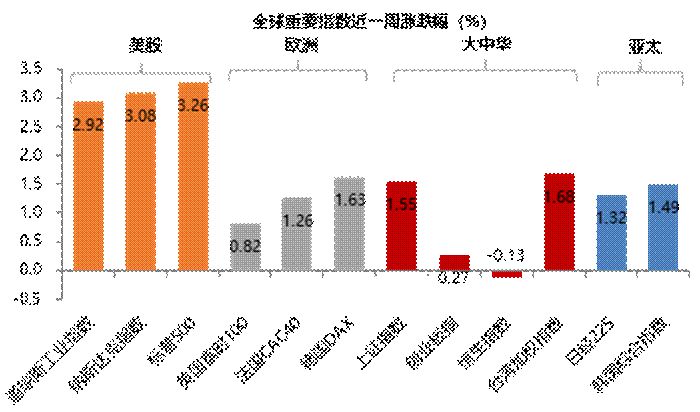

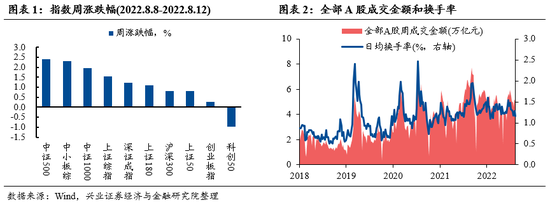

这也进一步加剧了市场大小盘风格的极致分化。4月27日以来,代表小盘风格的中证1000指数已经大幅反弹了37.26%,其中8月12日盘中触及7311.89点,再创阶段新高;但同期,代表大盘风格的上证50指数仅仅微涨4.32%,特别是7月份再度发生大幅回调,甚至一度临近跌回4月末的低点。

“过去一段时间,大盘成长和大盘价值处在下跌的劣势当中,调整比较明显,大盘价值风格甚至已跌破前底、创新低。” 对此,海富通基金投资经理石恒哲指出,“七月份以前,我们可以把市场看作是超跌反弹的估值修复,即大部分的板块都有机会,而七月以后,大盘价值风格没有受到资金追捧,对应的是老基建以及房地产市场的复苏均不达预期,社融增速低于预期的,较为明显地对应了整个房地产增速未有改善,由于银行和房地产相关性比较高,所以短期来看,银行板块的机会也不是非常大。”

而对于小盘股、小市值风格自七月后演绎较为极致的原因,他解释认为,当前的市场环境兼具了新兴产业爆发与经济衰退后期的演绎,且目前市场环境恰处在高流动性、低社融、盈利逐渐见底的过程中,这三点助力了小市值反弹行情的演绎。

其实,如果拉长时间来看,早自2021年2月起,代表小盘风格的中证1000指数便开始明显跑赢大市值的上证50指数,许多行业的小市值公司也跑赢龙头公司,和前几年的白马蓝筹风格完全相反。

据wind数据统计,从2021年2月10日上证50指数触及4110最高点至今,中证1000指数上涨15.59%,上证50指数下跌29.24%,两者涨跌幅相差近45%,其中三一重工、恒瑞医药等上证50成分股的股价已经腰斩,银行等权重板块的估值已经基本到达十年新低。

市场风格后续如何演绎

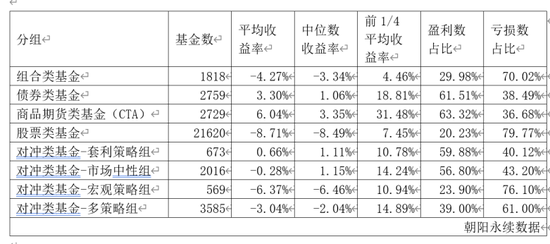

一年多来,小盘股占优的市场风格也让众多主流基金经理较为逆风。

永赢基金权益投资总监李永兴坦言,“小市值风格更适合研究广度和研究速度占优的投资者,而非像过去几年那样适合研究深度占优的投资者。”一方面,目前没有一个产业像14、15年互联网行业一样产业能在自身快速迭代同时还可以渗透到各个行业,因此对于研究行业的广度要求更高;另一方面,最近两年的产业变化多数发生在制造业,但制造业中的不同细分行业其产业变化的影响因素并不完全相同,因此这对研究的速度和交易的速度也要求更高。

而在小盘股行情持续了一年多后,近来,关于中小盘行情是否还能持续,市场风格的钟摆运动何时转向的讨论也越来越多,但对于未来市场风格将如何演化,市场存在较大的分歧。

例如,石恒哲认为,市场风格短期并没有太大的转向迹象。目前市场的流动性较为宽松,叠加社融仍处于低位,下半年更看好高景气度且受益于流动性的方向;但是,市场的风格或不会像5-6月一样演绎的那么极致,原因在于,外资的配置比例不高,今年二季度公募基金新发明显低于去年同期,且二季度公募的仓位处于历史高位,对未来继续加仓的幅度和力度形成一定掣肘。

李永兴提示了小市值风格未来可能面临的风险,市场风格的分化不是完全发散没有边界的,小市值风格最大的风险就在于流动性风险以及产业变化速度放慢的风险。

由于多数的小市值公司是看不到终局的,只能成为阶段性高弹性的持仓标的,因此,这首先需要流动性较为宽松,资金风险偏好提升愿意冒一定的风险去博取高收益;其次需要产业处于快速变化的阶段,因为如果产业一直稳定不变的话,龙头公司大多会凭借其竞争壁垒进一步扩大领先优势。无论哪种风险发生,通常小市值风格最后的风险都会体现为交易上的流动性风险。

民生证券首席策略分析师牟一凌一针见血的指出,市场存在明显的割裂,“如果认为上证50的定价基本正确,那么投资者其实认为中国经济即将面临比4月疫情更严重的考验,请记得在宏观经济出现了类似场景的4月,最高景气的赛道依然面对未来增长的担忧,中证1000的下跌幅度依然巨大;而如果认为上述担忧是杞人忧天,且当下一系列稳定措施正在出现成效,那么以上证50为代表的和中国经济最为紧密相关的领域,再次迎来了类似4月底的黄金坑机会。”