一则民事判决书,将百亿级私募映雪投资再度拉回到公众视野。

近日,北京金融法院发布的民事判决书显示,长安基金旗下一专户产品买入持有“16新华03”,不过在债券到期后,未能拿回本金,于是长安基金将新华联控股有限公司(下称“新华联”)诉至法院。

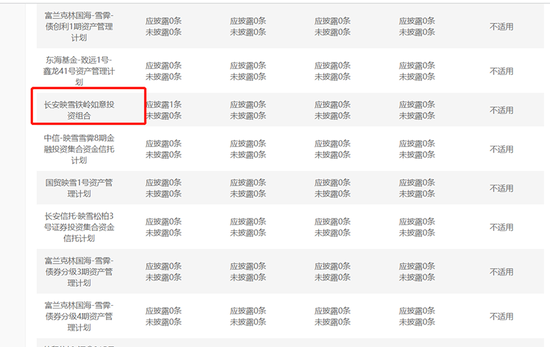

值得注意的是,案件中专户产品的投资顾问为映雪投资。资料显示,映雪投资虽是百亿级债券类私募,但风控似乎“漏洞百出”,不仅前不久旗下子公司受到监管处罚,产品还频频“踩雷”。

据悉,作为长安基金公司的投资顾问,映雪投资就案涉资金在债委会申报了债权,承诺不采取诉讼等措施,与“队友”长安基金态度截然相反,这究竟是怎么回事?

投顾承诺不诉讼

通道方反而“不愿意”

对于到期未兑付的债券,投资顾问承诺不诉讼,本是“队友”的基金公司却提起诉讼,令人颇感意外。

近日,北京金融法院发布的一则民事判决书显示,2016年12月21日,长安国际信托股份有限公司(以下简称长安信托公司)与铁岭银行股份有限公司(以下简称铁岭银行)签订《长安信托——稳健64号(映雪铁岭如意)单一资金信托计划信托合同》(以下简称《信托合同》),长安信托公司受铁岭银行的委托,成立案涉信托计划,信托计划投资对象为长安基金公司发行的“长安映雪铁岭如意投资组合”资管计划、货币基金或银行存款开展现金管理。

同日,长安基金公司与长安信托公司、上海浦东发展银行股份有限公司苏州分行(以下简称浦发银行苏州分行)签订了《(长安映雪铁岭如意投资组合)资产管理合同》(以下简称《资管合同》),成为铁岭银行该投资计划的资产管理人。

2017年4月26日,长安基金公司开始购买新华联公司发行的新华联控股有限公司2016年非公开发行公司债券(第三期)(以下简称16新华03),至今长安基金公司持有新华联公司面额4770万元的公司债券。

长安基金表示,债券到期后,新华联公司按约支付了利息,但没有兑付本金,而且至今未再支付利息,因此决定对新华联提起诉讼,要求其兑付债券本金和利息。

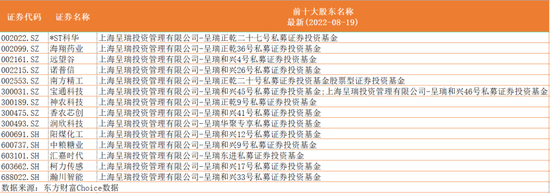

不过,新华联认为,上海某投资管理中心(有限合伙)(以下简称某投资中心)是长安基金公司及长安信托公司的投资顾问,且案涉业务均属于长安基金公司及长安信托公司的“通道类”业务。某投资中心是实际操盘方,是资金的实际管理人。某投资中心已经就案涉资金在债委会申报了债权,承诺不采取诉讼等措施,因此长安基金公司不应再起诉。

最终,法院判定,本案中的某投资中心作为长安基金公司的投资顾问,无论其是否加入债委会并作出何种意思表示,不影响债券持有人长安基金公司的诉讼资格。因此,长安基金公司有权提起本案诉讼,判决新华联公司向长安基金支付债券本金4770万元并支付资金占用损失。

“一般来说,基金公司确实可以用专户做通道业务,为私募机构发行私募产品,产品的客户和管理都是由私募进行沟通管理,基金公司只收取通道费。不过,像此次通道方提起诉讼,作为投资顾问的私募‘缺席’的情况,确实比较罕见,投资顾问和通道方显然也没做好沟通。”沪上一位私募人士坦言。

风控“漏洞百出”

值得注意的是,查询中国证券投资基金业协会可知,新华联提及的某投资中心正是映雪投资。

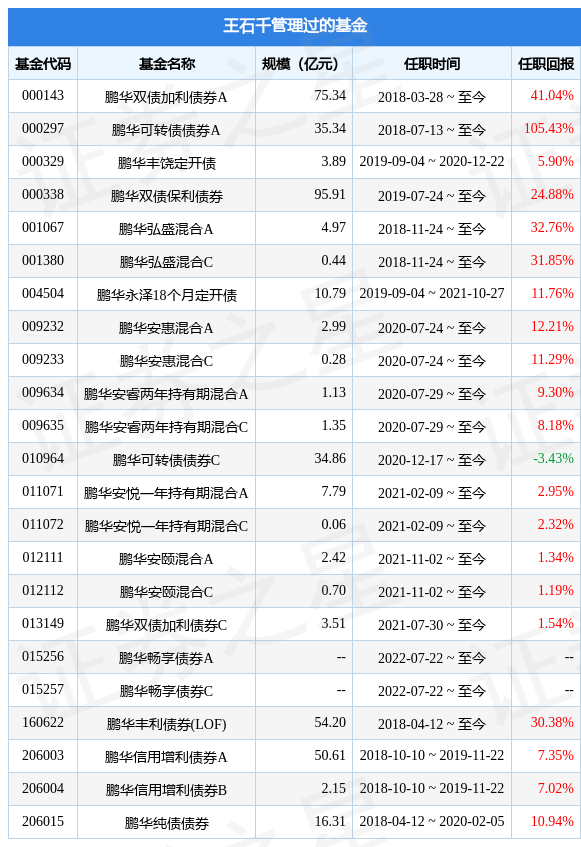

资料显示,映雪投资为百亿级私募,其灵魂人物郑宇拥有近二十年的投资经验,曾任国盛证券自营部门负责人,在股票、债券、私募股权投资等领域均有丰富经验,投资业绩也一度非常亮眼。

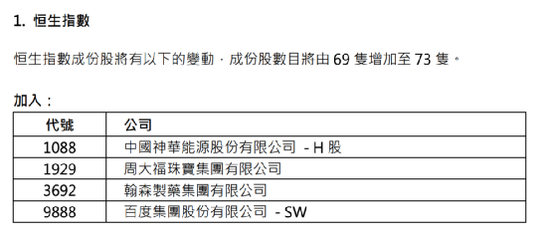

不过,近年来,映雪投资频频暴露风险,不仅陆续踩雷西王集团、泰禾集团等信用债,导致部分产品成立多年依旧亏损,其子公司最近也遭监管点名。

三方平台数据显示,截至8月12日,映雪投资旗下部分产品成立多年来,收益仍为负数,回撤幅度超过27%,多只产品净值波动也很大。

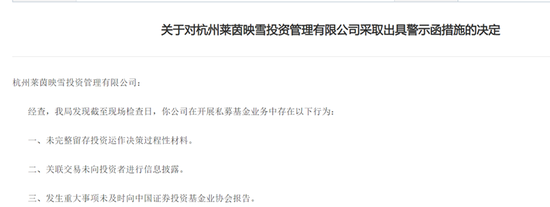

另外,7月中旬,浙江证监局披露了两则处罚公告。公告显示,莱茵映雪(映雪投资子公司)私募基金业务中存在未完整留存投资运作决策过程性材料、未向投资者披露关联交易、重大事项未向证券基金业协会报告等问题。

郑宇作为公司董事、法定代表人和投研负责人,未谨慎勤勉履行相关职责与义务,对公司问题负有主要责任,浙江证监局决定对其采取出具警示函的监督管理措施,并记入证券期货市场诚信档案。

债券类私募如何少“踩雷”?

近年来,不少债券私募“踩雷”信用债,如何减小犯错的概率,并将“踩雷”对基金净值的影响降到最小,是摆在很多私募面前的必解题。

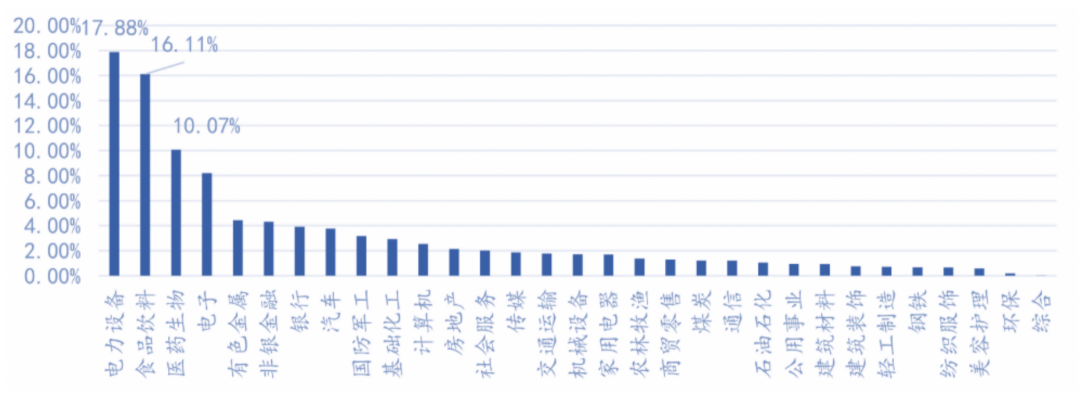

优美利投资总经理贺金龙认为,在选择标的层面,首先要在信评方面对宏观因素、政策因素如货币、财政政策、流动性变化等进行研究;其次,对于品种本身隐含的评级多维度进行深度调研,评估其安全边际和折价空间,本着赚小钱积少成多的稳健债券思维去落实风控和信评。在组合层面,贺金龙表示,为了防止某一只债券违约造成净值大幅回调,可以在组合中尽可能避免信用资质下沉,因为往往下沉对于超额收益的性价比贡献不高,反而会影响到产品净值的夏普比率。

私募排排网财富管理合伙人姚旭升认为,在打破刚性兑付的背景下,发债主体风险自担,债券违约正成为常态化现象,因此,坚持分散投资的原则是降低踩雷对产品净值影响的有效方法。管理人需要严格控制持仓比例,避免过度集中投资,即使某支债券出现违约,其他债券产生的收益也可以覆盖一部分亏损减少回撤。另外,在债券违约后,管理人需积极参与违约处置,努力修复净值,帮助投资人挽回损失。

责编:郭晨希 校对:冯雯君

制作:张 巘图编:尤霏霏 总审读:孙放

统筹:张晓光监制:林艳兴

炒股开户享福利,入金抽188元红包,100%中奖!