于是/文

伊利集团在8月5日公布了最新的限制性股票激励计划,一石激起千层浪。随后,股价也出现了比较大的波动,看的出有些投资者对于这次伊利的股权激励计划有着自己的想法。

其实伊利的股权激励计划到这次已经是第4次,最早一次是期权形式,算上这次的后3次都是限制性股票形式。

这次激励计划针对的对象是公司的管理层以及核心技术骨干,共计474人,占总股本数的3%。覆盖了公司所有关键的业务环节。会对伊利集团的战略发展产生深远影响:一方面可以稳定住人才队伍;另一方面也会提升伊利的集团的核心竞争力,让管理效能可以更加充分地释放。

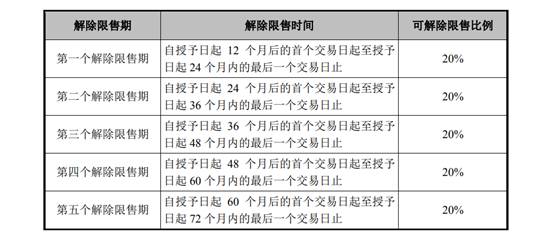

同时股权激励计划是分为5个时间段的,也就是考虑到了公司2030年的长远目标。因此从这点上看,伊利集团有着自己清晰的战略目标,并且为了这个目标全力以赴。因为对激励对象而言,其实6年的时间并不短,如果为了一己私利,想解禁套现的话那么这么周期会设计的更短的。比如大部分上市公司的股权激励周期都是3-4年的,因此从这点上可以看出伊利管理层的诚意。

有些投资者对于股权激励计划中的8.2%净利率(按复合增长率计算)考核指标觉得定的低了,其实是思考的维度不够。一方面仅以以前的业绩作为参考没考虑到宏观经济形式的影响;另一个面陷入财务分析的偏执,而没有以产业视角思考析业财融合趋势下,企业的战略规划以及乳业的行业特性。

那么让我们具体展开一下,看一下伊利集团这个8.2%的净利润增速指标是不是合理的。

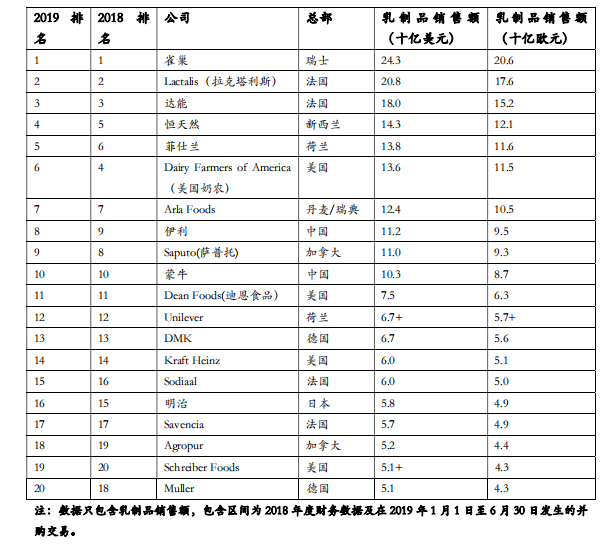

从全球范围来看,荷兰银行最新的年度全球最大乳制品公司调查显示, 2018 年,商品价格下跌,主要出口地区的恶劣天气条件,强势美元以及汇率变化影响了全球乳业 20 强公司的总营业额。按美元计算,年增长率 2.5%,而去年为 7.2%; 然而,以欧元计算的 2018 年合并营业额下降 2.0%,而 2017 年的上升趋势为 5.1%。

对于国内市场而言,随着贸易战的升级以及汇率的波动性,原料成本的进口成本,具体如牧草就势必受到影响。同时随着人力成本的提升,以及猪肉带动的通胀提升,使得原奶的货源越发的难找,而且原奶的收购价格也同比去年有了很大提升。

乳业是一个充分竞争的行业,没有垄断优势,因此成本的变动必然导致企业净利润的波动。因此在原材料涨价势头迅猛的背景下,以及国际宏观态势不稳定的形势下,做到8.2%的净利润的增长已是不易,何况还要考虑到连续5年保持的难度。

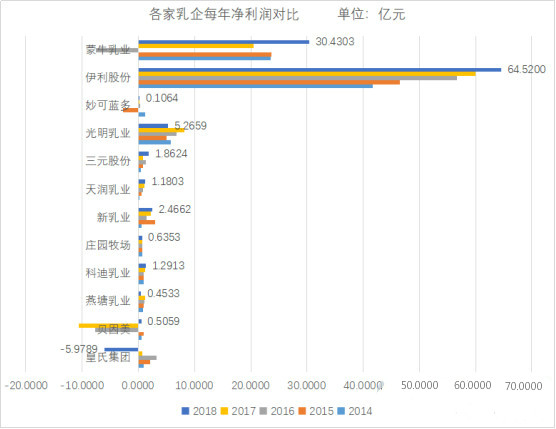

悲催的是,如果不算蒙牛伊利两大巨头,其他乳品公司已经零增长了

对于此时的伊利而言,由于乳业结构的特点,产品毛利是稳定的,通过杜邦财务分析公式可知,这个时候如果想要提高净利润,就只有通过品类和市场规模的扩展完成。

故而,伊利集团在这个逆周期的背景下,没有选择保守的收缩,而是继续执行其国际化平台战略,分别在品类上推出新品,比如圣瑞斯咖啡,以及joyday冰淇淋等。

同时,由于行业逆周期性,所以此时也是产业并购的良机。荷兰银行的数据显示,2018 年,乳制品行业发生了 111 宗交易,略低于去年的 127 宗交易。但截至 2019 年中期,乳制品交易数量已达 85 个,其中 32 个为跨境交易。

伊利集团也抓住机会,加快国际并购,包括泰国本土最大的冰淇淋企业Chomthana、新西兰乳业第二大合作社Westland,相信在整体大趋势下,未来也不排除其它战略并购行为。这些都为集团未来的发展奠定了坚实基础,特别是此时收购价格很低,所以其实这些举措会提高公司未来的经营性利润,是有利于所有股东的事情。但是任何好事情都需要时间的沉淀,也就是很多时候需要有耐心,因为从短期财务上看,这些并购活动,确实让公司短期的净利额减少了,但是长期看是有利于公司长远的净利润的。

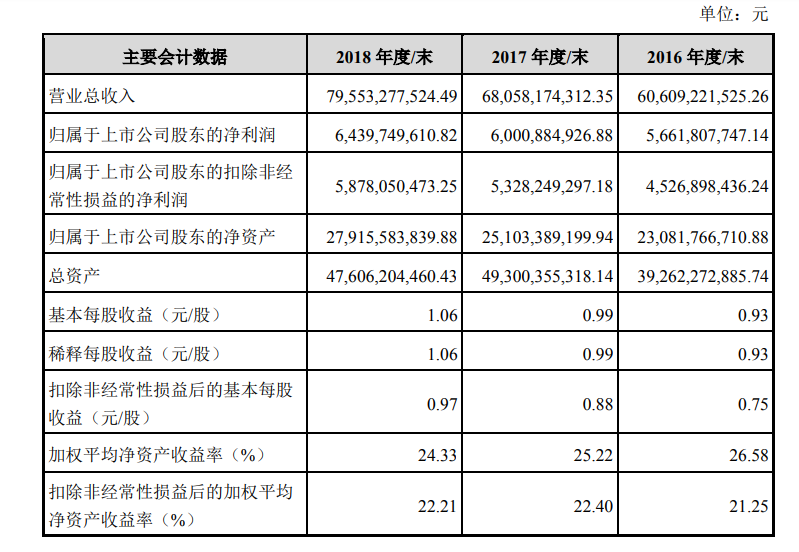

伊利集团近年财报数据

在估值领域,唯一受到业内认同是DCF估值法,也就是所谓的企业现金流折现估值法,这个也是巴菲特秉承的估值理念。从这个估值法可以计算出企业的合理股价,应该就是企业所有时间内现金流的折现值的加总。合理的并购业务虽然有损于企业短期的净利润,但是其实在长期看是很有利于股东权益的。故而这个8.2%的增速,也是伊利集团财务稳健性的体现。毕竟这只是底线而已,其实它蕴含着企业长远的考量。

而且,考虑到伊利集团的体量毕竟是乳业亚洲第一,世界第八,它蕴含的8.2%净利润增长和小企业有本质不同,因为利润的绝对值是不同量级的。所有这些都是一般的投资者没有看到的维度,以产业思维回眸财报数据的时候会有不同感悟,故而可知8%的利润指标不仅不低,而且可为未来充分的蓄力。

甚至于有时候太高的净利润增长是不好的,比如在柯达的末期由于没有投入必要的研发错过市场,所以在一开始其净利润甚至创了新高,但是几年之后苹果的智能机就彻底改变了市场的认知。这些都是鲜活的例子,也就是设定净利润的目标,更多的是根据产业的结构,以及公司的远期战略制定的,它在本质上是一个合理制值,而非一个最高值,这也体现于比如波特五力模型理论中,以及德鲁克的企业经营哲学中。

北京工商大学商学院博士生导师、财政部“会计名家”入选者王斌教授以专业的视角解读了8.2%这个数据的含义。

王斌教授表示,伊利过去3年扣非口径的销量净利率,可以大体分别是7.50 %、7.88%、 7.39%,简单加权平均后的销售净利率为7.59%,假定此经营效率为稳定并在未来保持不变,按激励计划,也即按照2018年扣非净利(58.78亿),依照8%增长的话,2019年新增扣非净利测算为4.7亿;如果用4.7亿扣非净利按照7.59%的净利润去反推,可得伊利2019年的营业收入至少要新增62亿,要知道在当前的中国乳业市场,这一新数字已让相当于一个一定规模的乳企的全年的营收。

而如果进一步以18%、28%、38%、48%去推算,伊利未来5年内,营收增加额就更加庞大了。王斌教授表示,从这个角度可以看出,8.2%的复合增长率对于规模基数大的公司,是有很大的挑战性的,这个限制性的条件是公允而合理的。

除了从财报数据推导的维度考量之外,让我们再从真实的产业经营维度去看一下这个8.2%净利润增速的含义。

对于现在动荡的经济周期而言,管理者持有股份本身就需要相当的勇气。因为不要忘了,这是一个持续6年的过程,也就是要有决心穿越周期的变动,以及全球经济增速下滑的前景,这也体现出伊利集团的核心骨干和股东利益一致性的决心。

再看一下具体的A股市场,其实连续5年保持净利润率8.2%以上的公司只有210家,占比仅仅是6%而已。很多时候企业连续盈利的难度被低估了,其实企业的成长过程更像是一次长跑,比的是耐力、勇气、智慧。连续的8.2%净利润增长是相当不容易的,尤其面对现在宏观的不稳定情况。正如查理芒格所言:宏观是必须接受的,微观是自己可以改变的。这也体现出一家伟大企业的本色。

因此从上面多个维度的分析可知,伊利集团给自己制定的8.2%的年均净利率增速是合理的,这也反映出伊利集团对自己清晰的市场定位,以及达成自己战略目标的决心。