分析师:蔡梦苑

执业证书编号:S0890521120001

1.7月以来经济复苏预期变弱

7月疫情的反复。6月份,市场对下半年经济复苏还是偏乐观的,基准假设之一就是疫情会在有效控制之中,不过7月多地疫情的反复让市场的假设被动调整——疫情反复带给经济的不确定性可能会成为常态,进而弱化复苏乐观预期。

地产烂尾、停贷的冲击。去年年底以来,市场已经开始期待地产稳增长,而一季度地产行情被俄乌冲突、地产复苏证伪给冲散了;5月超预期降息下的地产疫后复苏预期在7月再被停贷事件打断。让地产本就不算好的预期“雪上加霜”。

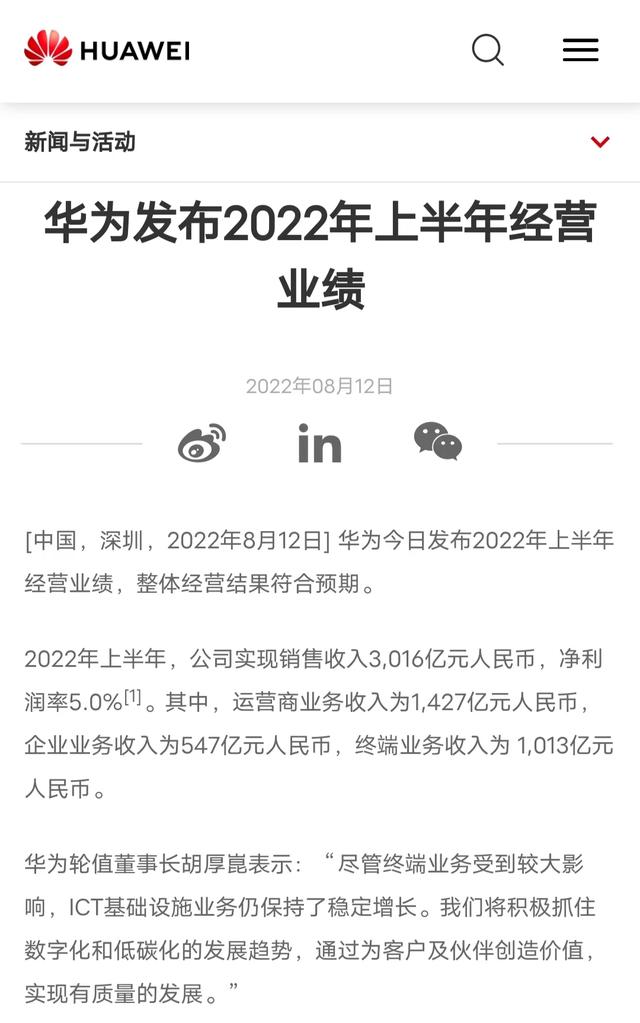

欧美衰退预期。7月欧美的经济衰退预期继续升温,尤其是欧洲,在俄罗斯天然气供应减少后价格不断飙升,制造业PMI持续下降至收缩区间,进入衰退的可能性明显提高。美国尽管就业依然强劲,但通胀依然处在高位, GDP环比的意外萎缩和强劲的就业与高涨的薪资,反映出制造业下滑下的美国经济有“虚胖”的成分,衰退预期也在加强。市场对下半年外需走弱的担忧也在上升。

中美关系短期复杂化。美国中期选举临近,民众对于高通胀控制不善的不满使得拜登支持率显著下滑,民主党中期选举形势岌岌可危。这就导致民主党使用非常规举措的可能提升,其中就包括使中美关系复杂化的举措。民主党高层近期的举动也已经令中美关系趋于不稳定。这种不确定性也在一定程度上压制市场风险偏好,并且令外资对中国资产的态度更加谨慎。

政策进入落地观察期。复苏的内生动能弱化之后,政策也暂缓发力了,宏观政策退出“危机模式”,转向正常化。7月底政治局会议也确认了这一信号,政策不再超量刺激,而是重在托底。这意味着下半年的增量政策可能会明显减少,外生政策刺激减弱,进一步弱化了市场对经济复苏的预期。

多种因素的扰动,令复苏预期趋弱。

2.延迟的复苏何时来

2.1.复苏的点在哪里?

政策外生刺激带来的需求复苏并没有消失,而是在疫情和高温等因素的干扰下,要延迟到9月后才能见效和验证,不用对复苏过度悲观,让子弹再飞一会。

2.1.1.外生刺激效果延迟,9月起或有较大改观

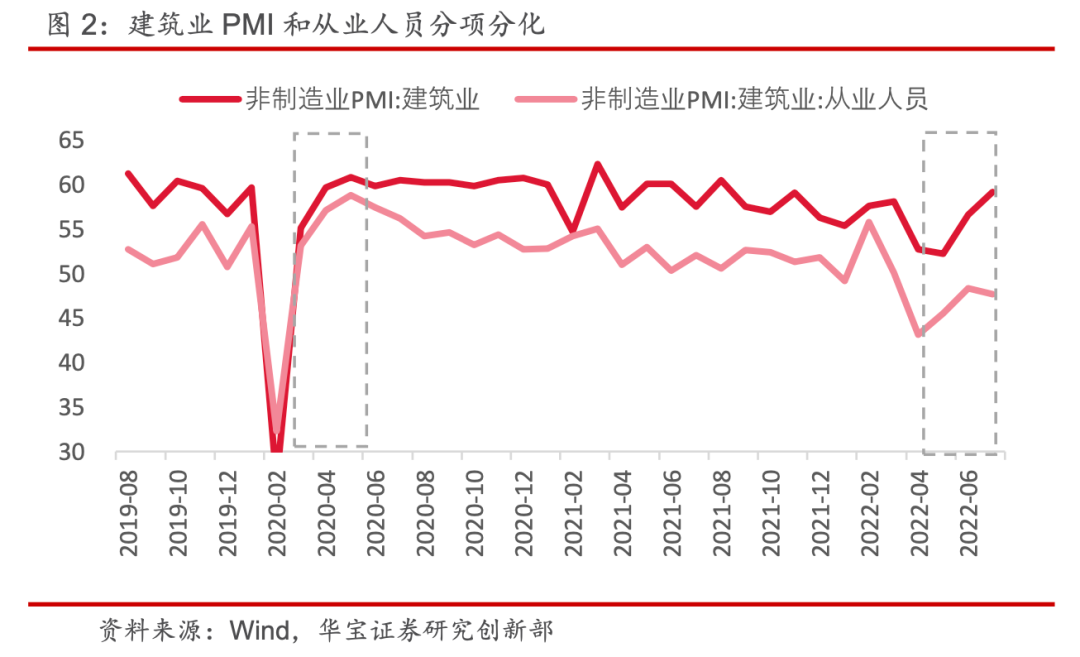

基建方面,效果落地有延迟。疫情扰动加上今年高温天气较多、较早,对建筑业影响较大,基建类的项目实物工作量落地和就业偏慢。这也是为什么今年基建投资增速明显加快,建筑业PMI向上扩张,但建筑业就业人员分项却还在向下收缩。而且8月高温影响可能依然延后基建的刺激效用。

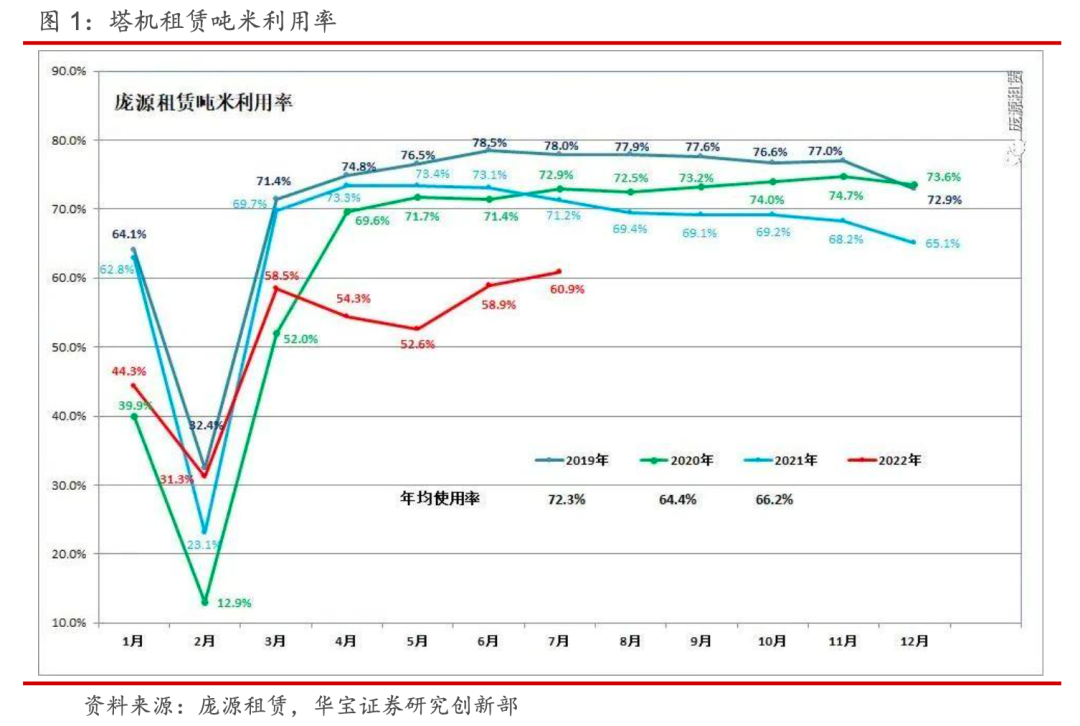

地产方面,继续下行风险降低。7月地产预期悲观,不过政策纾困启动,从地产相关度较高的塔机租赁的数据看,7月份地产的塔机利用率仍在改善,保交楼可能已经在路上。虽然不会有较大的增量,但短期存量的修复可能比市场当前的预期要偏乐观。

9月份或是外生刺激见效的重要节点。今年建筑业PMI持续处于扩张区间,但从业人员分项在二季度以来一直处于收缩区间,并没有出现2020年疫后复苏阶段的扩张。待疫情、高温的影响减弱,建筑业的就业复苏可能会出现较大的改观。就业的修复不仅是对建筑业,对于消费等其他行业也会带来改善预期。

2.1.2.消费有增量潜力,关键在于防疫效果

消费方面,疫情影响有望减弱,政策仍有增量,消费基本盘稳定。在常态化的疫情防控基调下,虽然一定程度上制约了经济的复苏,但也有利于做到早发现早控制,降低疫情大规模爆发、对经济产生较大扰动的可能。

从央行二季度的储户调查来看,尽管收入感受和预期指数下降,储蓄意愿上升、投资意愿下降,但消费意愿并未减少,而是小幅增加,说明消费的基本盘比较稳定。关键还在于疫情,尤其是经济大省的疫情有效控制后,再加上不断出台的消费刺激举措、政策外生刺激的落地见效对需求和收入的改善,下半年消费需求有继续释放的空间。居民可支配收入的增长是消费提振的重要力量。

2.2.后验的市场

不论是地产、基建还是消费,在复苏的逻辑上,今年市场已经被虚晃了几次,在偏悲观的预期下市场可能对稳增长的复苏逻辑更加谨慎,更倾向于右侧交易,在看到更多的微观改善或者数据验证前未必愿意轻举妄动,如融资需求的回升、服务业和建筑业的就业改善、消费的超预期修复。

2.3.当复苏来敲门,风格会如何变化?

从目前的观察来看,复苏的方向主要还是依赖基建、消费服务业的拉动,以及地产的企稳。当复苏来敲门,经济复苏逻辑的修复窗口可能会在临近四季度时打开,相关板块修复弹性更高,并有望推动整体情绪小幅改善,三季度的震荡行情中则存在提前布局的机会。

基建从今年的投向上来看,水利、电力等大型工程的增长更明显,而交通运输则相对较弱。基建“补短板”的风格还在延续,重点关注水利、电力、新基建相关的领域。大型的水利、电力工程的建设周期要长于交运,本轮基建的整体可持续性会相对更长。

消费服务业的复苏,以前期受疫情影响较大的旅游、餐饮、娱乐等线下消费场景复苏为主,可选消费的改善幅度要好于必选消费。不过消费服务业受疫情影响更大,修复确定性弱于基建。

地产企稳,在房企纾困、保交楼的政策托底背景下,对于银行、地产本身并不一定会有明显的利润改善,主要是暴雷风险降低,而且期房监管趋严,对房企中长期的挑战也在上升。更多的注意力可以放在地产下游的需求边际改善。

未来地产在经济中的作用弱化,经济结构调整转型的趋势不会变,高质量发展大方向上的板块依然是长期确定性更高、有高景气支撑的领域。短期稳增长的风格修复并不会改变这一点,因此难有大幅度的风格切换,而是风格的弱切换以及高景气赛道内部的轮动。对于高景气赛道投资这类长线逻辑,策略的核心在于,如何在波动中寻找合理的买入价格。

风险提示:经济超预期下滑,地产出现新的风险事件、中美关系风险提升。