买在无人问津时,卖在人声鼎沸处。这句经典投资名言,耳熟能详。可是在基金投资中,不少小伙伴做得却恰恰相反——买在人声鼎沸处,卖在无人问津时。在热点切换、板块轮动频繁的A股市场,盲目追逐市场热捧的基金产品,有时候并不能提高我们的投资胜率。

于是,不少投资者将目光转向了一些看似默默无闻,却又表现亮眼的“小而美”基金产品。

“小而美”的基金产品有哪些优点呢?

选股限制少,把握中小盘机会

当规模过大时,由于分散性和流动性的原因,基金经理就只能将重点聚焦到大盘蓝筹等股票上。同时,因为公募基金的“双十规定”:一只基金持同一股票不得超过基金资产的10%,一个基金公司旗下所有基金持同一股票不得超过该股票市值的10%,基金规模越大,持股限制就更大。

规模小的基金因为资金较少,管理起来也相对容易,可以将投资范围放在比较小的区域,就能够更好地把握中小盘的机会。当下,中小盘正呈现出极高的发展潜力。

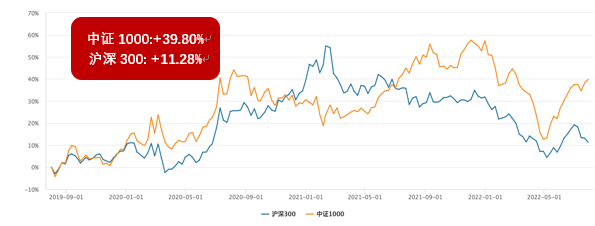

指数近三年走势

数据来源:wind,时间区间2019.8.1-2022.8.1

数据来源:wind,时间区间2019.8.1-2022.8.1中证1000指数,作为表征中小企业发展潜力的重要指数之一,近5年来净利润保持快速增长,特别是在2019年之后的业绩增长阶段表现出很强爆发力。近三年中证1000指数相比沪深300、中证500也呈现出更强的收益弹性。

船小好掉头,灵活调仓

基金的规模越大,管理的难度也会加大。规模大的基金,调仓时间长,基金经理操作的灵活性会受到限制,就比如基金经理想把某股票卖出去,但是该股票占很多持仓,如果一下子卖,会引起恐慌,一点点的卖,又可能会影响收益。相反地,规模小的基金就比较灵活,在遇到市场行情发生转变时,能以较快的速度完成调仓,以便能及时抓住市场机会或规避风险。

是不是规模越小越好呢?

巴顿.比格斯在《对冲基金风云录》中说道:“规模,是业绩的敌人。”其实,这里谈及的规模主要是针对主动型权益类产品,货币型、债券类或者偏债类混合、指数基金等就并不适用。

例如,货币基金是一种流动性较高的基金,每天可能都会有大量的申购或赎回,为此就需要保留足够的现金以保证基金有充足的流动性。对于指数基金而言,规模越大越有利于资金分配,基金能更好地跟踪指数,同时还能降低交易成本。

而主动型基金则不同,规模小的主动型基金,因为资金较少,基金经理可以更好地发挥集中优势。因为足够灵活,基金经理可以充分发挥主动管理能力,市场出现轮动时,也能够更精准地抓取细分赛道的成长性。主动管理型基金规模过大,反而会限制优秀的基金经理施展拳脚。

所以你发现了没,仅仅是规模小,并不是值得青睐的理由。“小“的同时要实现“美”,就需要凭借基金经理优秀的管理能力,集中发力,以点破面,才能实现非常不错的超额收益。

值得推荐的“小而美”基金产品:

德邦半导体产业混合发起式基金

发起式基金,蓄势待发

德邦半导体成立于2021年11月28日。公司自购1000万,属于发起式基金,三年内不考核规模,因此即使规模尚小,也不触发清盘风险!

与持有人同在,C类目前0申购费

聚焦半导体,主动管理精准把握机会

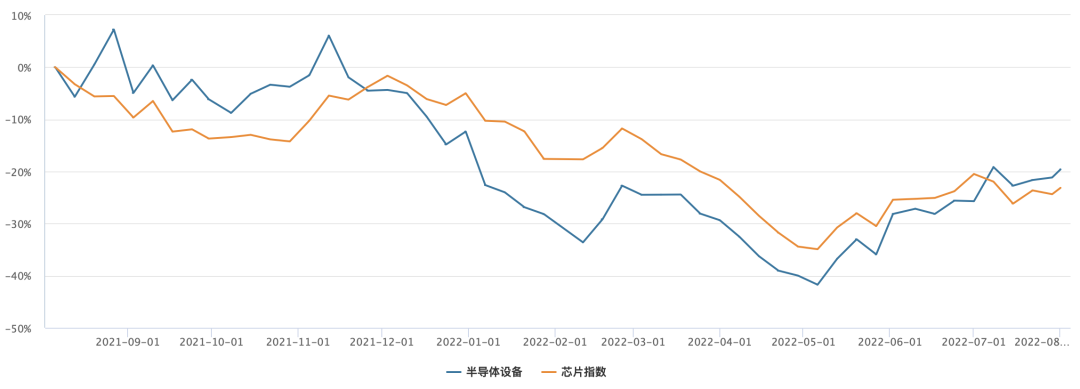

德邦半导体与大多半导体指数不同,属于主动管理的半导体主题基金,不受指数权重股配置模式的限制,可以自主选择半导体细分领域,更有利于集中阶段细分优势,也能有效规避指数中跌幅大的部分。

在国产替代逻辑下,半导体芯片与半导体设备长期均有机可循。但中短期视角下,赛道的机会或将不断轮动。德邦半导体目前的规模,可以允许基金经理充分发挥主动管理能力,灵活调仓,精准把握半导体行业不同赛道机会。

数据来源:wind,时间区间2021.08.01~2022.08.01

数据来源:wind,时间区间2021.08.01~2022.08.01逢低布局,配置时点已到来

经前期调整,当前半导体估值低于历史80%分位段。进入配置机会区间,建仓安全性相较前期显著提升。

半导体行业估值情况(市盈率TTM)

数据来源wind,半导体指数 (886063.WI) ,时间区间2021/8/13~2022/7/28

科技猎手,双将联合

吴昊:博士,股票投资二部副总经理。专攻科技领域研究,擅长新能源、锂电、半导体等行业机会捕捉。

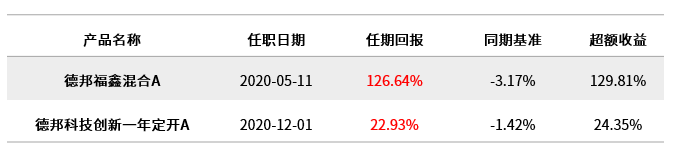

代表作:

数据来源:wind,时间区间至2022.08.01(数据已经托管行复核)

雷涛:上海交大工科硕士,投资国家战略,收获硬核成长。国内通信龙头实业经验,从实践中来,到投资中去。

基金经理寄语:致力于带给持有人“温暖的锐度”,希望大家哪天赚钱了晚上加个菜。我们一起陪伴我国半导体成长,也收获财富。

风险提示:吴昊自2020年5月11日起管理德邦福鑫灵活配置混合型证券投资基金。德邦福鑫成立于2015年4月27日,C类份额2015年11月16日增加,2017年至2021年业绩/基准(%):2017年A类8.80/2.39,C类8.26/2.39;2018年A类-18.17/2.34,C类-18.54/2.34;2019年A类9.28/2.28,C类9.19/2.28;2020年A类53.98/10.07,C类53.58/10.09;2021年A类35.28/-3.09,C类34.94/-3.09。2022上半年-3.92%/-4.83%。

本基金自成立以来基金经理变更情况:李煜,2015年4月-2015年6月;何晶,2015年6月-2015年9月;张翔,2015年7月-2017年2月;许文波,2017年2月-2018年3月;刘长俊,2018年1月-2018年8月;张铮铄,2019年3月-2020年4月;陈洁,2019年3月-2020年4月;房建威,2018年7月-2020年7月;吴昊,2020年5月至今。

吴昊管理的其他同类型基金:德邦科技创新一年定开混合成立于2020年11月24 日, 2021年业绩/基准(%):A类24.55/3.09,C类24.24/3.09。2022上半年-6.68%/-9.12% 。

基金有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。基金管理人提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。