热点栏目

热点栏目 作者| 常山

流程编辑 |小白

“

单是注册在霍尔果斯的公司,2019年就给上市公司造成了近2.5亿元的坏账损失。

”

鹿港文化(601599.SH)成立于1993年,从纺织面料起家,于2011年5月在上交所上市。

与A股不少公司一样,该公司上市后也得了“业绩稀里哗啦下降综合征”,净利润次年就直接锐减9成。

虽然行业内的竞争很惨烈,但是公司已经成功拿到“奉旨乞讨+永不退市+免死金牌”的A股神奇代码,自然什么都不用担心的啦,冷静思考了3秒钟,大腿一拍,“跨界进入影视圈”!

我们都是上市公司了,上市公司“牌照”就是可以颠覆一切经济规律和商业常识的特许通行证,还有啥行业是我们上市公司搞不定的吗?!

可是好景不过两年,所并购的影视企业遭遇滑铁卢,业绩溃败,上市公司实控人及重要股东更是接二连三卖壳。

上市公司的这一整套玩法把不明就里的投资者们雷得外酥里嫩。

一、始于并购,终于并购

2011年5月27日,鹿港文化上市,彼时简称为“鹿港科技”,招股说明书上披露的主营业务为各类针织毛纺纱线以及高档精纺呢绒面料生产与销售。从销售规模看,属于国内纺行业规模较大的毛纱和呢绒生产厂家。

上市之初,鹿港文化的控股股东及实控人均为钱文龙老板,2011年末持有上市公司22.79%的股权;上市公司的前十大股东基本为企业高管,其中,钱忠伟、缪进义二人持股比例均为10.87%,为第二、三大股东。

2019年2月,钱老板与上市公司多位高管组队计划转让股份及上市公司控制权。

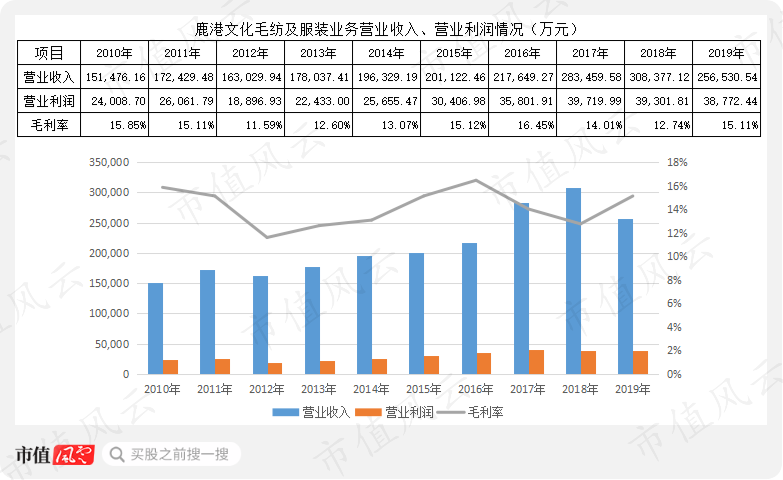

上市当年营业收入达17.86亿元,净利润达1.03亿元,但是接着连续两年的利润下滑。但从营收规模来看,其在毛纺及服装业务上的收入规模呈现增长态势,2018年一度接近31亿元,营业利润达3.9亿元。

然而,鹿港文化在2019年却亏损9.5亿元,2020年亏损继续扩大,前三季度亏损超10.2亿元。鹿港文化的股价也从最高的14.70元(前复权)跌至如今的2.5元附近,区间跌幅超80%。

如果没有跨界进入影视圈,鹿港文化或许不会陷入如今的窘境,或许日子还过得不错,然而,一切始于并购,也终于并购。

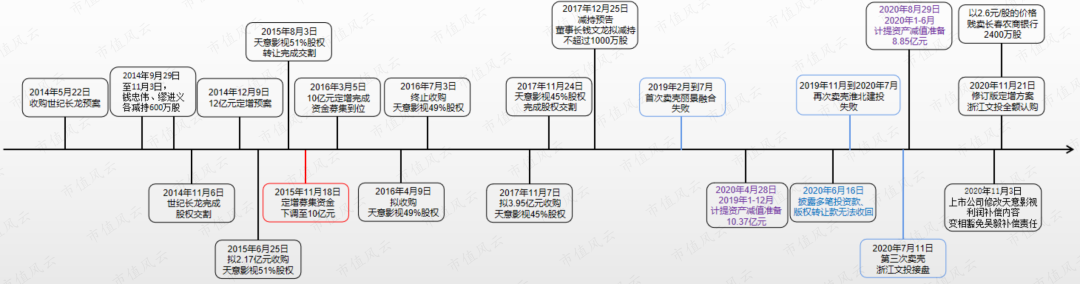

上市公司的故事内容比较多,风云君制作了个简单的时间轴,如下图:

(一)并购世纪长龙

2014年5月22日上市公司发布收购草案,以4.7亿元的价格收购世纪长龙100%股权,其中股份对价65%(以6.41元/股发行4290.73万股),以现金对价35%(约1.65亿元)。同时,募集配套资金1.5亿元。

标的公司世纪长龙从事影视剧策划、制作、发行及投资业务,主要产品为电视剧作品。并购草案披露时,完成了《产科男医生》、《血战长空》、《天涯赤子心》等电视剧的制作。

被收购时,世纪长龙的账面净资产为1.57亿元,上市公司以较净资产溢价2倍收购。

有意思的是,世纪长龙的总资产中,流动资产是绝对大头,占比89.5%,而流动资产中占比最大的是存货1.38亿元(占流动资产比重的44%),而存货的主要形式是电视剧、剧本、以及在拍剧等。

此外,流动资产还包括6005万元的应收账款(占流动资产比重的20%)和3243万元的预付账款(占流动资产比重的10%)。

世纪长龙的资产主要体现在存货科目上,可是这存货真不能太当真,下文就知道其中内情。

上市公司跨界进入影视圈的决心已下,并购标的资产质量倒是次要的,关键得蹭得上当时资本市场炙手可热的影视传媒概念。

股权出让方陈瀚海(世纪长龙创始人)、陈亮、厦门拉风等做业绩补偿承诺,世纪长龙在2014年、2015年和2016年扣非净利润分别不低于4500万元、5850万元、7605万元。

同年,10月13日上市公司发行股份购买世纪长龙100%股权的方案获批。3周后的11月6日,标的资产完成股权交割。

令人惊奇的是,就在上市公司宣布完成股权交割的前一天,11月5日,上市公司发布大股东减持公告,原始股东、高管、持股比例排第二、三的钱忠伟、缪进义两位老板于2014年9月29日和11月3日期间各减持600万股。而这期间正是上市公司推进并购重组的关键时间窗口。

不出所料,鹿港文化收购的世纪长龙跟A股所有玩套路的上市公司并购一样,在2014-2016年业绩承诺期内勉强兑现,但过了承诺期,业绩立马扑街,2017年业绩下滑超7成,2018年亏损近9300万元,2019年则直接亏损3.5亿元。

因过了业绩承诺期,这业绩爆雷的苦果只好让不明真相、但是又喜欢趋之如骛的二级市场投资者承担。

(来源:上市公司公告,2014-2017年实际完成为扣非净利润数据,2018-2019年实际完成为净利润数据)

2018年,上市公司年报称由于世纪长龙经营不善,投资的电视剧及电影等未达盈利,导致报告期内亏损9299.20万元。

而这次亏损仅仅是上市公司业绩大溃败的开胃菜。

此笔交易,世纪长龙的原创始人陈瀚海获得上市公司3238.27万股(占当期总股本的8.58%)。

为了改善生活,陈老板在2020年累计减持达940万股。

(二)深谋远虑的定增

2014年12月9日,上市公司发布定增预案显示,拟募集资金不超过12亿元,控股股东及实际控制人钱文龙、持股5%以上的股东陈瀚海认购部分非公开发行的股份。

几经修改,2015年11月18日发布定增方案修改版本,钱文龙、陈瀚海不再认购此次非公开发行股份,定增股份上限减少至1.058亿股,募集资金上限减少至10亿元,其中7亿元用于互联网影视剧项目,3亿元偿还银行贷款。

2015年12月26日,该定增方案获批。

2016年3月5日,上市公司以15.35元/股的价格向财通基金、金鹰基金、第一创业等4家机构合计发行6514.66万股,募资资金10亿元,股份锁定期12个月。

定增募投顺利完成为上市公司此后的挥霍打下了坚实的基础。

(三)收购天意影视

上市公司为了能收购天意影视绝大部分股权,可谓煞费苦心,分两步完成交易;而吴毅控制的合伙企业新余上善资管借此共计从上市公司拿走6.1亿元的现金。

天意影视成为上市公司业绩爆雷重要贡献方。

1、财务数据不对版

2015年6月9日,鹿港文化发布公告称筹划重大事项停牌。

同年6月25日,上市公司发布对外投资公告称,拟以2.17亿元的总对价获得浙江天意影视有限公司(以下简称天意影视)的51%股权,拟以3060万元获得艺能(北京)科技有限公司(以下简称艺能科技)的51%的股权。

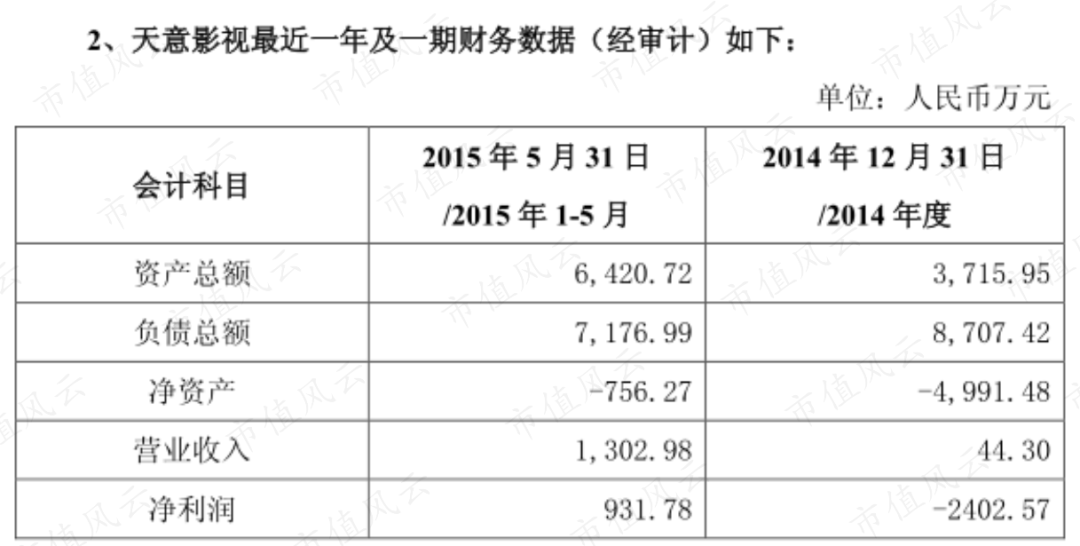

投资公告披露,天意影视主要代表作品包括《士兵突击》、《我的团长我的团》、《活色生香》等,2015年1-5月的营业收入为1346万元、净利润1359万元,而净资产只有1761万元;签署收购框架协议之前,该公司100%股权的估值为3.6亿元,较净资产溢价20.5倍。

艺能科技号称是一家影视行业互联网科技公司,实现影视行业从剧本到班底、制作、发行、经纪、采购、交易的垂直数据集中平台,实现金融和植入广告数据分析的延伸平台。

签署收购框架协议之前,该公司仍处于资不抵债状态。

(注:上表数据来自2015年6月25日披露的鹿港文化对外投资提示性公告(编号2015-032))

天意影视的财务数据非常奇怪,2014年底净资产-4991万元,而到2015年5月底净资产就由负转正,达1760万元,而同期营业收入只有1346万元。

天眼查专业版显示,该公司在2014年12月到2015年6月并没有出现增资的情况。显然净资产的神奇逆转足以称得上是人类新奇迹。

此外,2015年5个月的时间营业收入达1346万元,而净利润却超营业收入,达1359万元。

资本市场本无神迹,只要稍稍留意就能发现很多不符合常理的地方,有悖逻辑的谎言终将被戳破。

上市公司收购天意影视的动作非常快,2015年7月31日收购方案获得董事会通过,同日,上市公司就与天意影视签订投资协议,以2.17亿元的成本获得后者51%股权。

而此时天意影视的财务数据较1个月前发布的公告有着明显出入,见下方截图:

(来源:鹿港文化对外投资进展公告(编号2015-043))

看吧,前后1个月财务数据出入辣么大,不过,没关系!有业绩承诺呢。

吴毅及其控制的新余上善若水资产管理有限公司(以下简称新余上善资管)承诺,天意影视2015—2017年净利润分别不低于2500万元、5500万元、8500万元。

2015年8月3日完成股权交割。

故事继续。

2、估值长了5亿

2016年4月9日晚间,上市公司发布停牌公告称拟筹划发行股票收购浙江天意影视有限公司剩余49%的股份,自2016年04月11日起连续停牌不超过1个月。

3个月后的7月3日,再次发布公告称终止此次收购,理由是天意影视在2016年完成全年7000万元业绩(净利润)存在不确定性。

鹿港文化对天意影视情有独钟。

2017年11月7日再次发布收购公告,拟以3.95亿元收购天意影视的45%股权。

据此计算2017年11月天意影视100%的估值高达8.78亿元,较2015年6月3.6亿元的估值仅隔2年就增长了5亿多。

从上市公司披露的数据来看,2016年天意影视净利润6266万元,虽没达到7000万元,但相差不算特别大。那2016年4月终止收购会不会是另有深意呢?比如前后两次交易间隔时间短,但估值却增长很快?

天意影视45%股权转让方新余上善资管及实控人吴毅承诺前者2017年、2018年、2019年经审计的净利润分别不低于1亿元、1.2亿元、1.5亿元。

收购公告发布仅3周就完成股权交割,鹿港文化持有天意影视96%的股权。这效率嗖嗖的!

3、业绩扑街与文字游戏

上文说到吴老板及其控制的新余上善资管业绩承诺,2017-2019年天意影视净利润分别不低于1亿元、1.2亿元、1.5亿元,而实际情况是其仅仅在2017年兑现业绩,2018年的利润较承诺少了2000多万元。

已经知晓天意影视业绩变脸,2019年12月14日上市公司发布转让公告,拟将天意影视47%的股权转让给新余上善资管,交易价格4.09亿元。交易完成后,鹿港文化持有天意影视的股权比例由96%下降至49%,后者不再纳入上市公司财务报表合并范围。

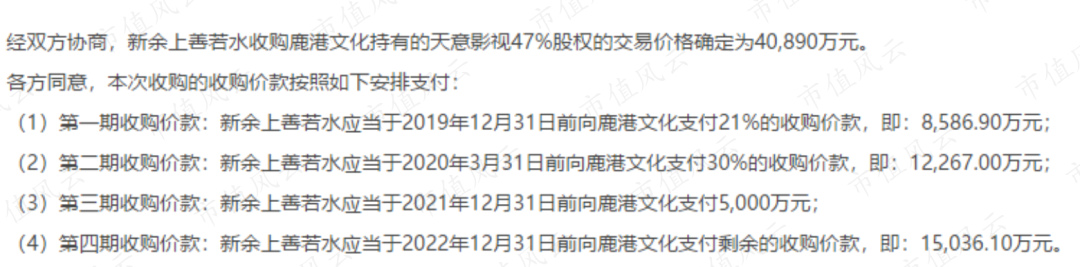

上市公司给予买方长达3年的账期,见下方截图:

该笔交易如果完成,上市公司在2019年的财报数据不至于太难看,怎奈交易迟迟不能实施。

当然,即便实施的话,以上市公司亏钱的能力、吴老板雄厚的财力,那笔交易款极可能成为呆账(下文详述)。

天意影视在2019年亏损9579万元,导致上市公司对天意影视计提1.76亿元的商誉减值准备。2017年至2019实际完成的净利润总额仅仅相当于承诺净利润总额的36.6%,差额为2.34亿元。

根据2017年11月的股权转让协议,吴老板及其控制的新余上善资管需要补偿给上市公司至少2.34亿元。

为了能把这事糊弄过去,不对!是应付过去。上市公司可谓用心良苦。

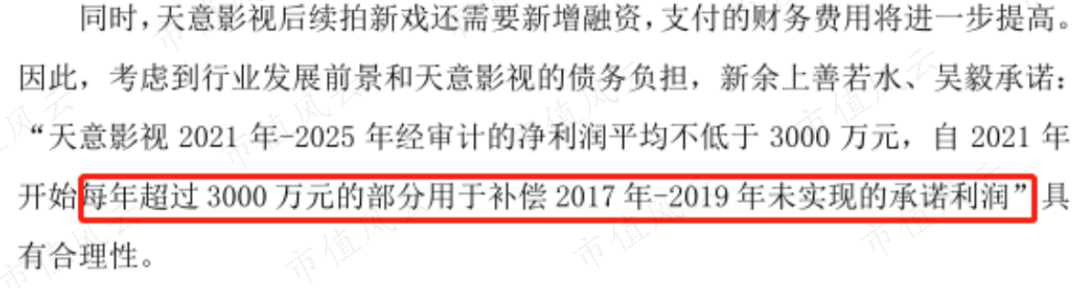

2020年11月3日上市公司修改天意影视的利润补偿内容,大致内容调整为2021-2025年净利润超过3000万元的部分用于补偿此前的承诺利润(2.34亿元)。

看到这里,风云君对上市公司如此慷慨“大义”由衷钦佩。

上市公司的意思就是:你吴老板不用自掏腰包补偿给我了,天意影视每年赚钱的一部分算做利润补偿。

鹿港文化真是舍己为人、慷全体投资人之慨的榜样啊,无微不至地为标的公司原股东着想,想方设法给原股东减负,利润补偿一定要糊弄的话,就玩玩文字游戏、走走过场就好。

或许有人要钻牛角尖,天意影视是上市公司控股子公司,2021-2025年赚多少钱都是上市公司,怎么要从利润中分出一部分给没啥关系的吴老板,然后再还回给上市公司,充当利润补偿?这不就是变相豁免吴老板的补偿责任吗?

你糊弄二级市场投资者就不能走点心吗?

二者的关系可不仅仅是简单且纯粹的业绩变脸与豁免业绩补偿,上市公司还向天意影视提供了十几亿的借款。

截至2020年9月30日,天意影视还欠上市公司约11亿元本息没有偿还,其中本金9.3亿元,利息1.78亿元。从利息累计的金额看,天意影视已经较长时间没有偿还利息。

2020年11月10日披露的公告显示这些借款主要是集中在2017年、2018年借出的。从某种程度看,天意影视已经把鹿港文化套得牢牢的。

上市公司舍老命搭救吴老板,或许其中一个原因是拿回这些本金吧!

4、吴老板za了

虽有上市公司不遗余力的搭救,但吴老板的日子似乎并不好过。

2017年11月的天意影视45%的股权交易中,上市公司设置了附加条件:吴毅及一致行动人新余上善资管需在二级市场通过竞价、大宗交易等方式购买不少于5000万股鹿港文化的股票,并锁定至2019年12月31日。

2018年1月6日,上市公司发布吴老板的增持情况,截止公告前一日,吴老板累计持有鹿港文化4470.34万股,占总股本的5%,并计划继续增持不低于1800万股。

1个月后,吴老板累计增持数达6164.91万股(占上市公司总股本的6.90%),根据鹿港文化的股价测算,吴老板累计耗资3.8亿元左右,与其从上市公司拿到的股权转让款相当。

结合上文的定增不难理解,从本质上说这就是股份对价。

吴老板在二级市场买入股票后,随即将其中的4800万股(占其所持股份的77.86%)质押给国盛证券。同年6月23日,因股价连续下跌,吴老板被动向国盛证券追加了955万股,累计质押股份数达5755万股。

从吴老板接下来的操作看,他压根就没打算要回这些股票。

时隔不到1个月,曝出吴毅因个人著作权合同纠纷,其持有的公司6064.91万股被江西新余中院司法冻结及轮候冻结。

2020年半年报显示,吴老板所持有的6164.91万股已全部质押。

2020年12月27日鹿港文化发布公告称,因大股东吴老板股票质押融资业务未能按期赎回,质权方国盛证券已向法院申请执行,拟对吴毅持有的鹿港文化5755万股股份予以处置,将择机卖出吴老板所质押的5755万股,减持价格随行就市。

2021年1月16日公告显示,吴毅于2021年1月6日至2021年1月14日期间被动减持808.3万股,减持均价2.55元/股,持股数下降至4463.61万股,占上市公司总股本的4.99%,不再是上市公司持股5%以上股东。这也就意味着接下来4463万股的减持不需要继续发布公告。

有个疑问,根据股票质押率5-6折测算,吴老板质押其持有的鹿港文化全部股票获得的现金不到2亿元,为什么他不回购股份而宁愿让券商强平?

“从南京到北京,买的没有卖的精”,或许吴老板很清楚,当初天意影视的45%的股权转让款,本就不值3.95亿吧!

上市公司收购的资产还有污水处理公司、酒店等,限于篇幅,本文不再展开了;所收购资产的质地如何,上市公司的大股东、董监高们应该非常清楚。

总之,钱文龙老板作为上市公司原第一大股东、董事长,已经以几次三番要卖壳跑路的行为,非常清晰地表了自己对公司前景的态度。

二、坚定的卖壳决心

面对业绩即将爆雷的2019年,鹿港文化一众原始大股东钱老板、缪老板以及部分高管选择转让股权,套现跑路。

(一)再三卖壳

2019年2月1日,鹿港文化发布实控人拟变更公告,钱文龙及缪进义等上市公司多位主要股东与深圳丽景融合控股有限公司(以下简称丽景融合)签订了协议,以2.8亿元将上市公司5.1%的股份转让给后者,并将合计14%的表决权委托给后者行使。由此,丽景融合将成为上市公司控股股东,丽景融合背后的洛阳市老城区政府将成为公司新的实际控制人。

然而,在经历5个月的漫长等待后,该交易在同年7月却宣布终止,理由是丽景融合未取得所属河南省国有资产监管部门的批复。

时隔4个月后的2019年11月23日,上市公司再次发布实控人拟变更公告称,钱、缪两位老板带领另外5位高管共7人等与淮北市建投控股集团有限公司(以下简称淮北建投)签订框架协议,前述7人拟将合计5.11%的股份转让给淮北建投,并附带15.43%的表决权委托给后者。

交易完成后,淮北建投拥有20.54%的上市公司表决权,鹿港文化的实际控制人将由钱文龙变更为淮北市政府国资委。

当二级市场投资者沉浸在实控人变更、国资入股的“重大利好”喜庆中,股价收获2个连续涨停。

仅20天后的12月14日,上市公司发布公告称,转让天意影视47%的股权,由此,二级市场投资者才知晓天意影视的亏损情况。

插入这个剧情是想告诉各位,鹿港文化的整个故事就是不断穿插利好与利空消息,而利益相关方借助各种利好消息悄悄兑现。

时间来到2020年7月2日,上市公司再次发布公告称,钱、缪等老板的股权转让及实控人变更又告吹了。

俗话说,好事多磨!只要功夫深,铁杵磨成针,多看市值风云能成精。

钱、缪两老板卖壳套现之心坚如磐石,不卖不足以取信与二级市场望穿秋水的投资者,不卖不足以改善生活、财富自由。

2020年7月11日,上市公司再再再次发布实控人拟变更公告,钱、缪两位老板与浙江省文化产业投资集团有限公司(以下简称“浙江文投”)签订协议,钱、缪两人分别将持有的1.19亿股、4750万股表决权(合计占总股本的18.64%)委托给浙江文投行使。

此次权益变动完成后,鹿港文化控股股东将由钱老板变更为浙江文投,实际控制人变更为浙江省财政厅。

同时,上市公司向浙江文投定向增发2.68亿股(占鹿港文化发行完成后总股本的23.08%),交易完成后,后者合计拥有上市公司37.42%的表决权。

2020年11月21日,上市公司发布非公开发行方案(修订版),以2.24元/股的价格向浙江文投发行不超过2.68亿股,募资约6亿元,全部用于补充流动资金。

截止2021年1月29日,该定增方案仍未获批,但从上市公司的经营业绩来看,仍然存在变数。

2019年亏损9.5亿元,2020年前三季度净利润亏损10.2亿元,如果四季度继续亏损,则要“带帽”,果真如此的话,定增必然搁浅。

(二)掏空不能少

上市公司也抓紧了资产处(tao)置(kong)的进度。

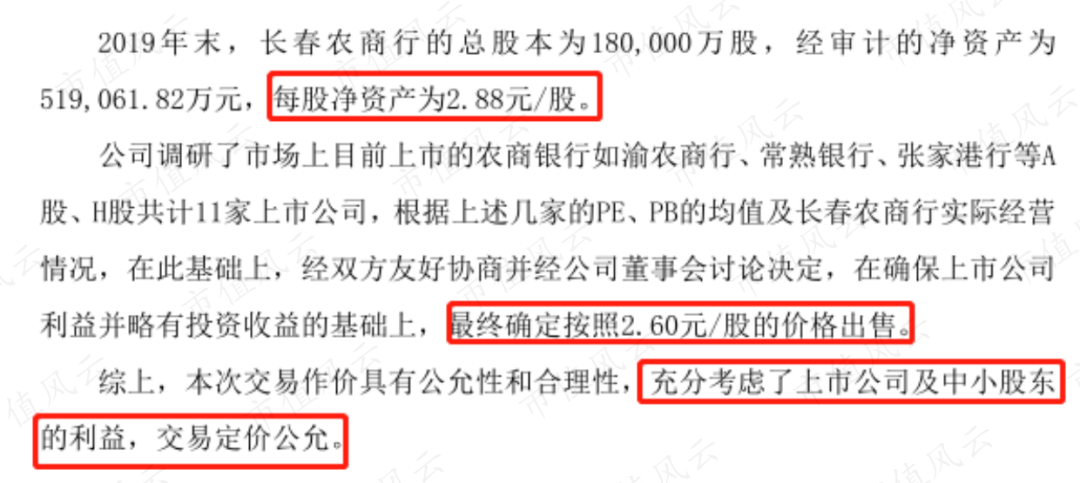

与定增方案同一日发布另一则公告称,以2.6元/股的价格向汪海转让长春农商银行2400万股。

要知道,2014年1月鹿港文化获取长春农商银行的平均成本为2.43元/股,6年时间过去了,仅仅每股溢价1毛7卖掉。

令人不可思议的是,2019年底长春农商行每股净资产为2.88元,而转让价格却是2.6元,也就是说,长春农商银行的股份被上市公司打9折卖掉。

公开信息显示,长春农商银行在2015年、2019年净资产分别为27.29亿元、51.91亿元,净资产增长了近1倍,而上市公司的转让价格仅仅是溢价7%。

收购特定资产时就溢价几倍,甚至十几倍,而卖资产时就折价卖出。再怎么不济,银行股权肯定要比注水的影视公司股权值钱。

要说这不是掏空上市公司行为,是甚?

还恬不知耻地宣称充分考虑中小股东的利益。

非常有意思的是,在2019年12月长春农商行的4086万股也被贱卖了一次。

2019年12月12日,紫鑫药业(002118.SZ)发布公告称以2.5元/股的价格转让给同一天成立(2019年11月28日)的三家公司,其中两家注册地址一致。

截止2020年1月29日,紫鑫药业的股价为2.49元,鹿港文化的股价为2.42元。

随着注册制的逐渐深入人心,对“声名在外”的公司,市场已经在用脚投票。

三、亏损原因简析

从上文一路看下来不难发现,鹿港文化最近两年业绩大幅亏损,归根结底就是董事老爷们拍脑袋决定跨界进入影视圈导致的。

至于是怎么亏的,除了商誉减值外,还有一些匪夷所思的亏损原因,风云君给各位老铁理理。

2019年的资产减值中应收账款减值5.3亿元居首,其次是商誉减值3.4亿元。

(一)迷一样的应收账款

2019年的应收账款减值中有几笔应收账款令人非常费解。

1、上亿元投资款要不回来

2018年报显示,上市公司通过与霍尔果斯天天影业有限公司(以下简称天天影业)合作,出资以1亿元参投黄渤导演的《一出好戏》,该据当年获得13.5亿元的票房,照理说上市公司应该能喝点肉汤。

然而,令人万万没想到的是,该笔投资款资金没收回来,真金白银1亿元money就这样打了水漂。

2020年6月16日,上市公司回复交易所的问询函时披露,因天天影业及其实控人杨伟、利益关联方西安曲江春天融和影视等无资产可执行,1亿元的投资款及2779万元的投资收益款全部计提坏账损失。

看罢,风云君不禁要问,上亿的投资款,当初的尽调、背调哪去了?

上亿元的资金光搬走都得运几个来回吧?再说了,投资的电影是票房非常好,怎么也是赚钱了的?特么投资收益暂且不论,这投资款总该要得回来吧!

鹿港文化在追债上貌似不怎么上心哪,这其中会不会有什么隐情?

收不回的账还有。

2017年,出资4000万元与霍尔果斯新鼎明影视文化有限责任公司(以下简称新鼎明)合作,参投的《昆仑归》已经烂尾,由方军实际控制的新鼎明系列公司已经无法正常经营,后者及其关联公司无资产可执行,鹿港文化对该部分投资款全额计提坏账损失。

2、欠款方已注销

霍尔果斯星星世纪影视传媒有限公司(以下简称星星世纪)欠上市公司电视剧《冰冻玫瑰》20%版权转让款、《如果巴黎不快乐》项目15%版权转让款,合计6780万元。

而从始至终上市公司就只是通过电话沟通、发催款函,并未通过司法途径,在给交易所的回复函中称星星世纪已注销。

天眼查专业版显示,该公司成立于2016年12月14日,于2019年12月30日被注销,前后3年时间似乎就为了给上市公司贡献应收账款(增加收入)来的。

更为奇怪的是电视剧《冰冻玫瑰》(后改名为《猎隼》)于2017年开拍,至今未上映。

一家公司购买版权后,电视剧没上映就注销了,这怎么看都觉得很蹊跷。

公司注销的还有欠鹿港文化2877万元的福建城铁传媒有限公司,该公司于2020年5月25日被注销,回复交易所的问询函时,该公司刚注销20天。好巧啊!

另外还有一家也是注册在霍尔果斯的影视传媒公司——霍尔果斯天丽影视传媒有限公司欠上市公司706万元,该公司成立于2017年9月11日,两年后的2019年8月29日被注销,似乎它的出现就是为了给鹿港文化(抑或是它并购的公司)贡献特定年度的营收。

风云君简单算了下,单是注册在霍尔果斯的公司在2019年就给上市公司造成了近2.5亿元的坏账损失。

霍尔果斯这块风水宝地果然专克鹿港文化啊!

还有一个问题,上市公司并没有交代这些坏账损失是母公司还是并购的影视公司带来的,如果是后者,那么造假账完成业绩对赌的可能性则很高哦。

某药材中间商刚预告2020年净利润亏149亿元到178亿元,这当初如果跨界进入影视圈,可以把资产“隐藏”在版权中,操作简单还不易被查出,或许还没后面那么多事呢。

(二)版权存货

截止2019年底,12.4亿元的存货中有5.6亿元账面价值为影视作品,占存货的45%。鹿港文化对部分拍摄中或拍摄暂停的影视作品计提存货减值,合计1.67亿元。从上市公司披露的影视作品来看,存货将继续减值。

2020年8月28日,上市公司披露2020年上半年的减值公告,2020年上半年鹿港文化及其子公司的资产继续大幅减值,达8.85亿元,其中天意影视和世纪长龙两公司“贡献”了7.5亿元的资产减值。

2020年1-6月,天意影视计提应收账款及其他应收款坏账准备3.61亿元,计提存货跌价准备1.89亿元,世纪长龙计提应收账款坏账准备1.43亿元,计提存货跌价准备5811万元。

今天的内容稍稍多了点,先聊到这,风云君去打听鹿港文化的联系方式了,我们老板热切希望把8000亿估值的市值风云外加老板2000亿的颜值一并卖给他们。