来源:华宝财富魔方

分析师:李真(执业证书编号:S0890513110002)

分析师:王方鸣(执业证书编号:S0890520010001)

报告摘要

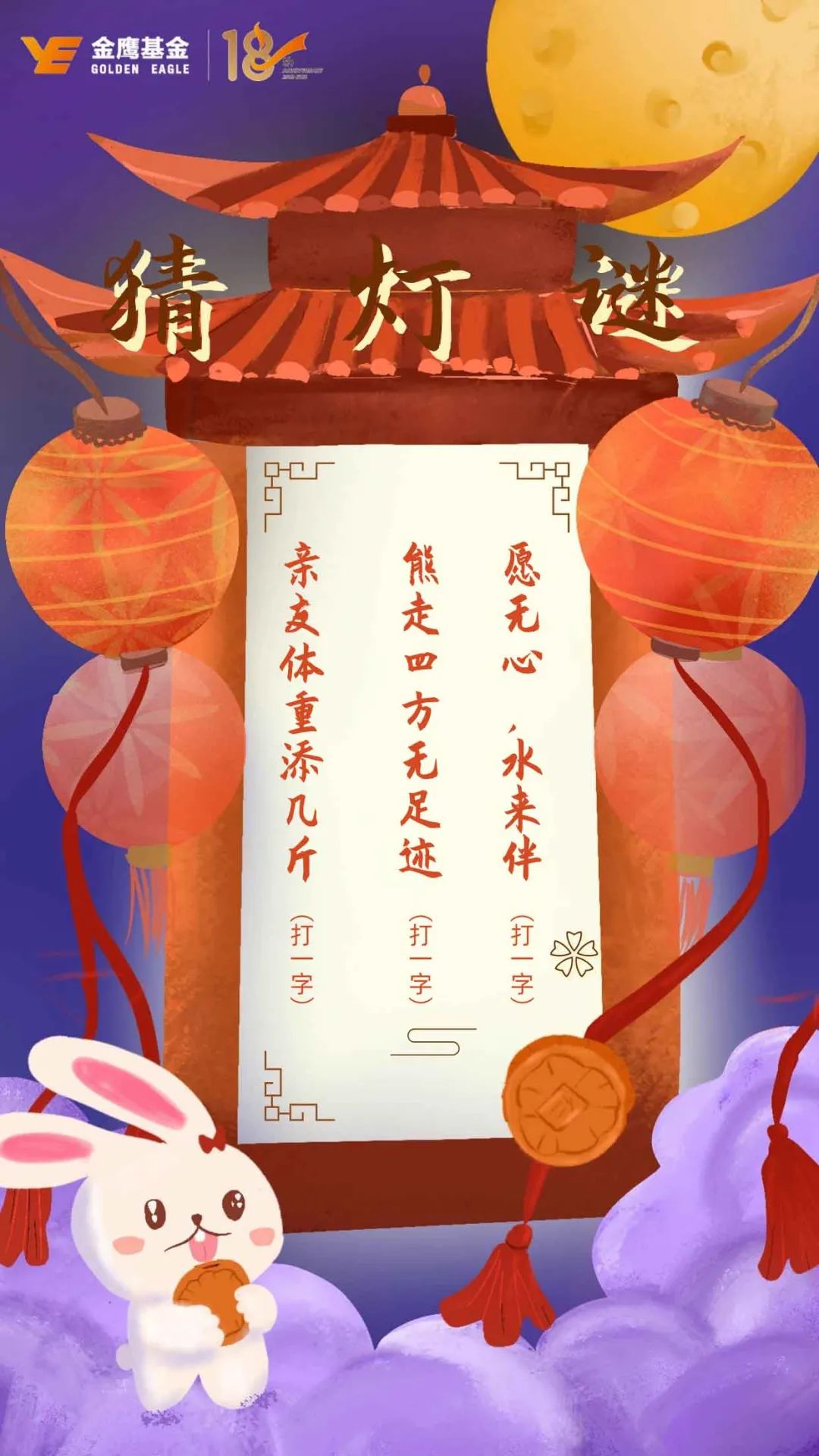

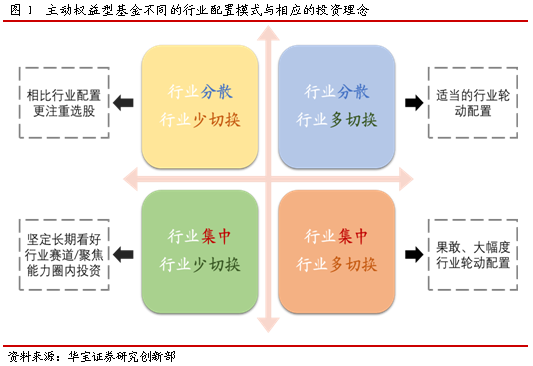

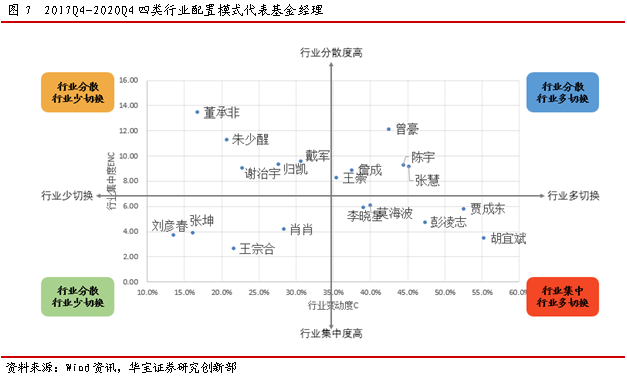

基金经理的行业配置模式往往是持续的、相对稳定的,因为行业配置模式是基金经理投资习惯和投资理念的反映,而不同的行业配置模式也将给基金产品带来不同的风险收益特征。我们采用定量刻画的手段,按照行业集中度、切换程度两个维度,结合基金经理的投资理念,可以将基金经理分为四类:行业分散+行业少切换、行业分散+行业多切换、行业集中+行业多切换、行业集中+行业少切换。

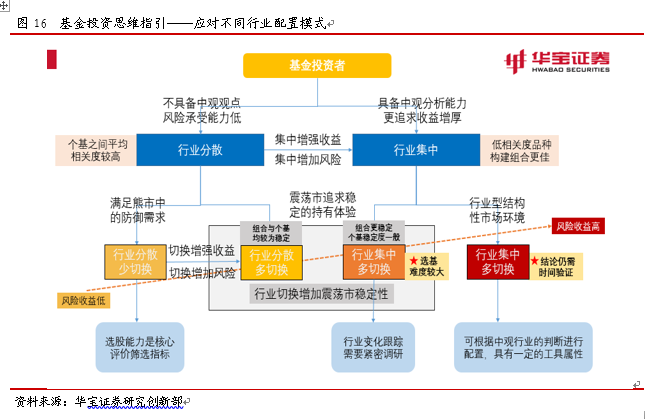

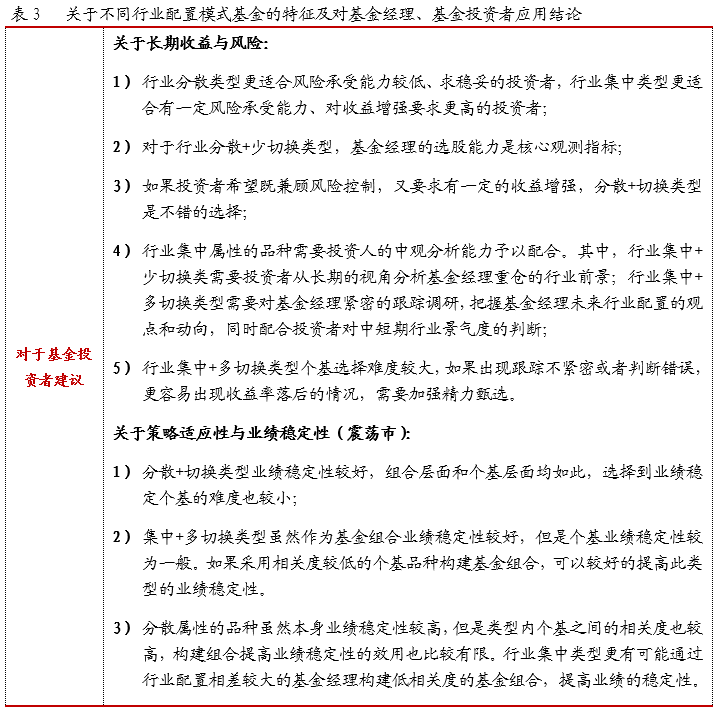

基金投资者可根据自身的配置需求和能力,结合四类行业配置模式的特点,选择到接近自身预期的产品,并且对不同类型的产品采用更加合适的运用方法与观测维度。根据历史的数据结果,从长期的收益与风险维度看:1)行业分散类型更适合风险承受能力较低、求稳妥的投资者,行业集中类型更适合有一定风险承受能力、对收益增强要求更高的投资者;2)对于行业分散+少切换类型,基金经理的选股能力是核心观测指标;3)选择行业集中属性的品种需要投资人的中观分析能力予以配合。其中,行业集中+少切换类需要投资者从长期视角分析基金经理重仓的行业前景;行业集中+多切换类型需要对基金经理紧密跟踪调研,把握基金经理未来行业配置的观点和动向;4)行业集中+多切换类型个基选择难度较大,容易出现收益率落后的情况,需要加强精力甄选。从策略适应性与业绩稳定性看:1)分散+切换类型业绩稳定性较好,组合层面和个基层面均如此,选择到业绩稳定个基的难度也较小;2)集中+多切换类型虽然作为基金组合业绩稳定性较好,但是个基业绩稳定性较为一般。采用相关度较低的个基品种构建基金组合,可以较好的提高此类型的业绩稳定性。

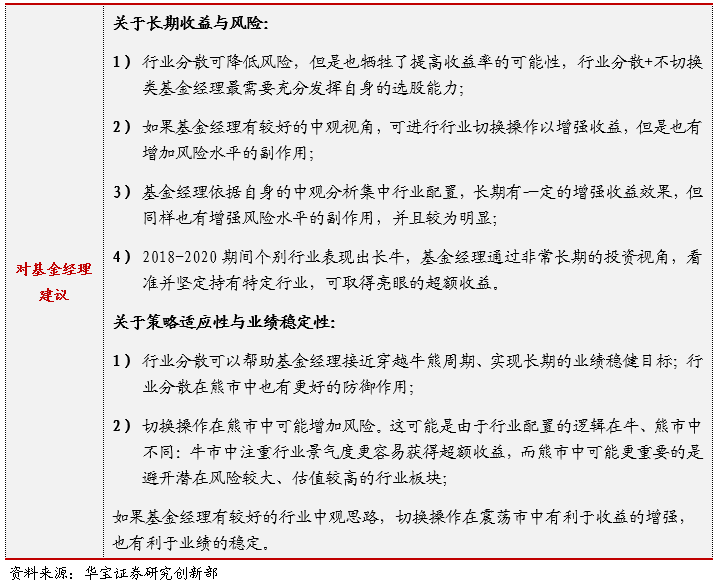

基金经理可以结合自身的能力圈、投资目标等情况,参考四类行业配置模式的特征,做出合适自身的行业配置方式。根据历史数据结果,从长期的收益与风险维度看:1)行业分散可降低风险,但也牺牲了提高收益率的可能性;2)行业切换和行业集中均可以增强收益,但也有增加风险水平的副作用;3)2018-2020期间个别行业如消费表现出长牛,基金经理看准并坚定持有特定行业,可取得亮眼的回报。从策略适应性与业绩稳定性看:1)行业分散有助于实现长期业绩稳健的目标,并且在熊市中有较好的防御作用;2)行业切换操作在熊市中可能增加风险;3)如果基金经理有较好的行业中观思路,切换操作在震荡市中有利于收益的增强,也有利于业绩的稳定。

在参考基金经理行业配置模式的同时,基金投资者也需要充分结合其他因素,综合甄选。

风险提示:本报告根据历史公开数据分析,不代表基金未来业绩。

01

基金经理的行业配置模式及研究意义

1.1. 行业配置模式分类:分散/集中;轮动/少动

行业配置是基金经理在中观层面的投资特征体现,是基金经理投资画像中的重要组成部分。基金经理在具体的行业配置比例上会随着时间的推移、行情的演变而变化,但是基金经理的行业配置模式往往是持续的、相对稳定的,因为行业配置模式是基金经理投资习惯和投资理念的反映,而不同的行业配置模式也将给基金产品带来不同的风险收益特征。从行业轮动的维度上,我们将基金经理的行业配置模式分为图1所示的四个象限,每个象限代表了不同的行业配置理念:

①行业均衡分散+行业较少切换:此类基金经理通常对组合的风险控制、稳健性要求较高,保持组合的分散度和丰富度;有较多行业能力圈广阔的基金经理。此类基金经理多数淡化在行业层面进行比较和轮动,更加注重在各个行业赛道内精选个股。此类基金经理属于自下而上选股类型的较多。

②行业均衡分散+行业切换明显:此类基金经理通常希望通过分散的方式进行组合风险的控制,不希望大幅行业偏离造成过多的风险暴露。也有部分基金经理行业能力圈较为广阔,涉猎行业较多,有能力在多个行业内遴选个股。同时,也会在不同的时间段比选行业,或者某个行业阶段性可选择的个股更多,从而在更看好的行业方向上适当偏离。如果成功则体现为获取一部分行业配置上的超额。此类基金经理属于自下而上/自下而上与自上而下相结合类型的较多。

③行业配置集中+行业切换明显:与前两类不同,此类基金经理通常更希望自己的组合有较强的收益弹性和进攻性,而对波动和风险方面有一定的容忍度。此种基金经理也属于行业轮动层面执行最明显的类型,期望捕捉到不同行业上行最明显的时期,敢于在特定时间段大幅集中配置自己看好的行业,通过充分的行业集中暴露获取超额。此类基金经理通常会保持中观思维,有自上而下的投资逻辑。

④行业配置集中+行业较少切换:与前面三类均不同,此类基金经理高度集中、长期配置在单个或者少数的行业。第四组基金经理可以大致分为两种投资思路:一种为坚定、长期看好特定的行业赛道,认为好的行业赛道值得长期重仓持有,并且可以容忍行业中间的低谷期;另一种基金经理可能擅长的行业能力圈较为有限,在谨慎拓展能力圈的同时,主要聚焦于自身熟悉的少数几个行业内投资,从而形成长期重仓特定行业的结果。

1.2. 研究意义

本篇报告期望能够为读者提供以下几个方面的研究意义:

1、采用定量刻画的手段,将上述四种类型的基金产品分组,为基金产品及基金经理提供更详细的定量标签,并以此维度将不同的基金经理归类为特征相似的可比类别;

2、探讨以上四类不同行业配置模式的基金经理及其产品的长期风险收益特征。帮助基金投资者理解基金经理行业配置特征对投资组合的影响、以及对于不同类型基金经理的重点观测维度,从而遴选到适合自己预期的基金产品;

3、通过探讨四类基金产品的特征并结合A股的运行情况,帮助基金管理人结合自身的能力圈、期望达到的投资目标等情况,更有参考性的决定自身的行业配置方式。

02

研究样本及定量分类方法

2.1. 研究样本

本篇报告我们旨在探讨主动权益型基金经理的行业配置模式,因此我们选取高仓位宽基、基金经理在统计观察期未变更的基金产品。我们的统计观察期为2017Q4-2020Q4,样本需要同时满足以下条件:

1、基金品类:主动权益、非行业主题基金;

2、成立日期及基金经理:成立时间早于2017年10月,且2017Q4-2020Q4期间未变更基金经理;

3、仓位限定:2017Q4-2020Q4期间平均权益仓位不低于70%。由于本篇报告主要为了研究基金经理的行业配置特征,需要剔除仓位择时因素带来的影响,因此样本还需要满足每个季度披露期仓位不低于60%、2017Q4-2020Q4期间最高仓位与最低仓位之差小于20%的条件;

最终符合条件的研究样本为318只主动权益宽基。

2.2. 定量分类方法

如前文所述,我们从行业集中/行业分散、有切换/少切换两个方面来刻画基金经理的行业配置模式。在这两个方面,均采取构建定量指标为基金产品进行分组。基金经理的行业配置模式是一个长期的、较为稳定的特征,因此刻画观察期也为三年长期,以2017Q4-2020Q2期间年报、半年报的全部持仓作为基础数据。行业以中信一级30个行业作为分类标准。

1、行业集中度方面,采用有效成分数量ENC指标。以基金单个披露期行业配置权重向量计算单期有效成分数量ENCt,然后将各个披露期的ENCt值取算术平均,得到2017Q4-2020Q2整个观察期内的平均有效成分数量ENCT。ENC值越高,代表基金产品有效配置的行业成分越多,行业配置越分散,反之代表行业配置越集中。以实际观察的结果,最终定义ENCT≥7为行业配置分散类,ENCT<7为行业配置集中类。

2、行业切换程度方面,采用行业变动度指标C。以基金在t0和t1两个时点披露的行业配置权重变化计算单期行业变动度Ct,然后将各个披露期之间的Ct值取算术平均,得到2017Q4-2020Q2整个观察期内的平均行业变动度CT。行业变动度越大,基金经理在各个持仓披露期间的行业配置换手越大。以实际观察的结果,最终定义CT≥35%为行业多切换类,CT<35% 为行业少切换类。

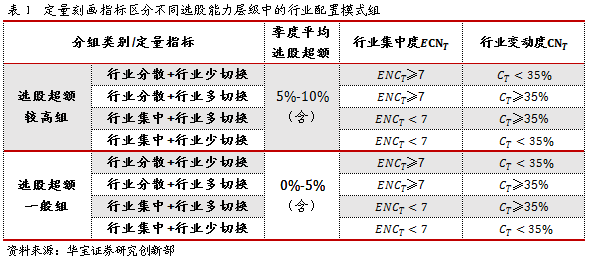

3、以选股超额成绩分层:在样本筛选的过程中,我们去除了仓位选择对产品收益的影响,但是基金经理的选股水平仍然是重要的基金业绩影响因素。因此,在前两步刻画行业配置模式的基础上,再通过2017Q4-2020Q2期间不同的选股超额水平将每个行业配置模式类别分为两个组,更加方便后续的比较。以考察统计期季度平均选股超额0-5%(含)、5-10%(含)分层,最终形成4组×2层共8个小组,如表1所示:

4类行业配置模式的基金,对应两个选股超额水平组,数量分布如图2所示:

03

代表基金经理及产品举例

上述四种行业配置模式中,每一种都能找到对应代表的典型基金经理。在以下展示的案例中,每一位基金经理的行业配置数据与其个人的投资理念也基本吻合:

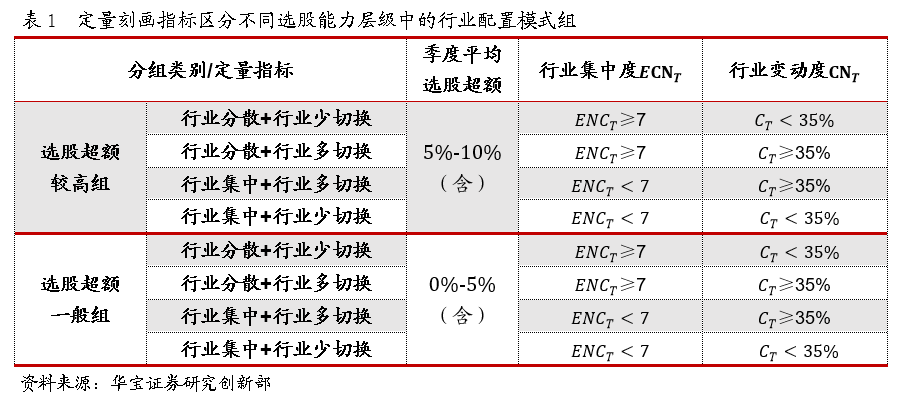

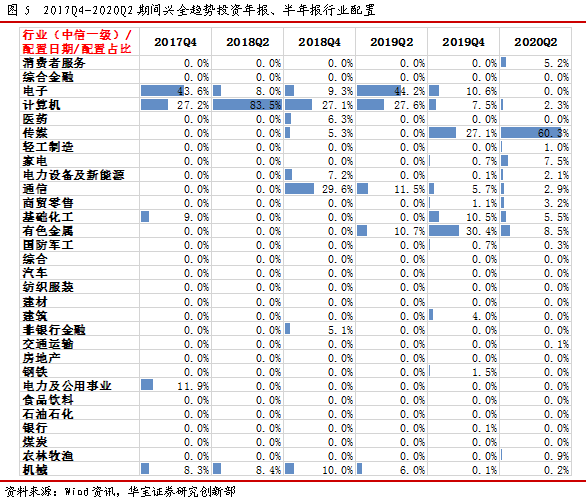

①行业分散+行业少切换型:董承非(兴全趋势投资,163402.OF)

平均行业集中度13.47,平均行业变动度16.8%,行业配置如下:

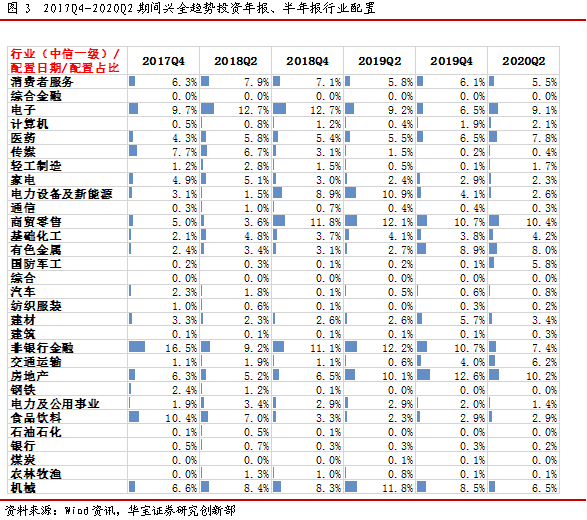

②行业分散+行业多切换型:张慧(华泰柏瑞创新动力,000967.OF)

平均行业集中度9.3,平均行业变动度44.2%,行业配置如下:

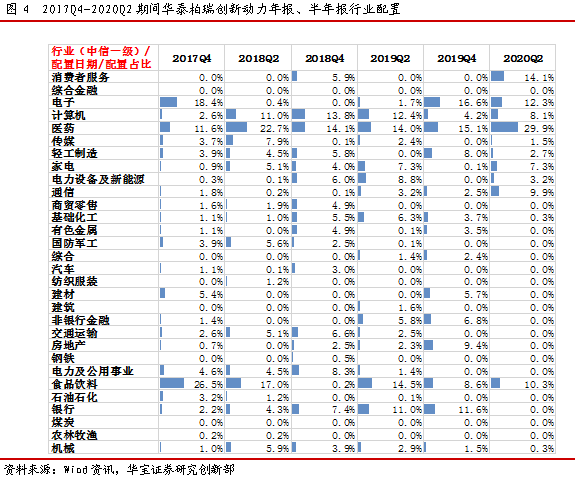

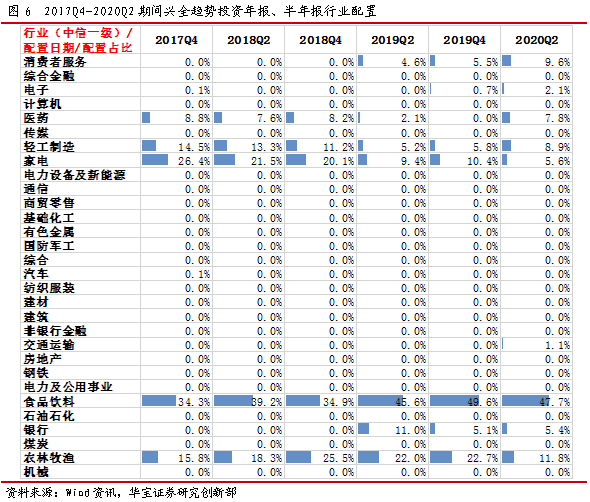

③行业集中+行业多切换型:胡宜斌(华安媒体互联网,001071.OF)

平均行业集中度3.49,平均行业变动度55.2%,行业配置如下:

④行业集中+行业少切换型:刘彦春(景顺长城鼎益,162605.OF)

平均行业集中度3.47,平均行业变动度13.5%,行业配置如下:

四类行业配置模式的多位代表基金经理及参数分布如下:

04

不同行业配置模式的收益与风险特征

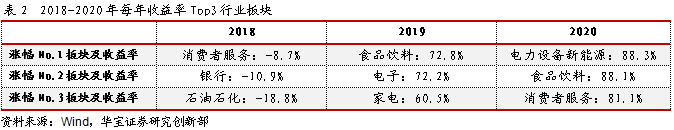

4.1. 2018-2020年A股市场特征:行业板块轮动明显,消费长牛

虽然基金经理操作风格呈现出的业绩特征有一定的长期规律,但是基金的表现也受到行情运行特征的影响。梳理历史的市场运行情况更有利于投资者理解和跟踪基金的业绩表现。2018-2020年的行业板块行情呈现如下的特征:

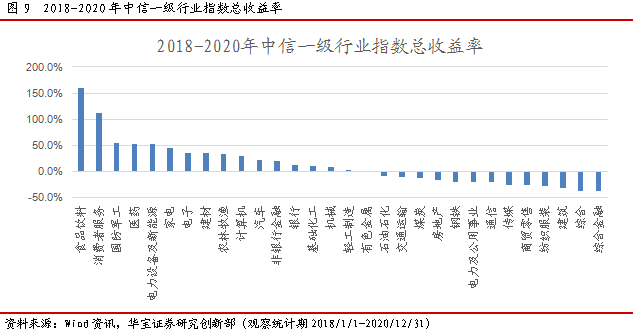

近三年A股市场运行情况:行业轮动节奏明显,行业分化明显,食品饮料板块长牛。在以上的分析中,近三年在行业配置方面有一定切换的基金经理有较明显的增强,这与同时期A股的市场运行情况也密不可分。从2018-2020年每年中信一级行业指数月度收益率的秩相关系数看,仅2018年有较多的行业月收益率秩相关系数为正,而2019、2020年多数行业的月收益率秩相关系数为负。这意味着在2019、2020年两年的震荡市中,行业板块之间的轮动非常明显,前期涨幅较高的行业很有可能接下来收益率落后。在这样的行情中,有行业配置能力的基金经理去做行业的切换选择是可以获取更多超额收益的。

同时,在2018-2020年整整三年的行业板块表现情况看,不同的行业分化差距巨大,其中消费、医药板块收益率业绩居前。食品饮料指数统计期内总收益率达158.8%,远远高于其他行业指数的收益率。在本文的行业集中+少切换类型中,也有较多的基金长期重仓配置食品饮料,印证了这些基金经理的长期眼光,也成就了这些基金的长期业绩。尽管食品饮料在这3年内的收益率名列前茅,但是2018-2020内每年的秩相关系数仍为负数,呈现一定的反转和波折,也导致了此类型的基金承受更高的业绩波动率。

4.2. 长期收益与风险特征

在下文中,每一类行业配置特征内的品种将按照等权重构建基金组合,从而可以观察在同样的选股水平范围内不同的行业配置模式的收益与风险特征。基金组合层面的表现与个基的表现可能存在一定差距,因此在本文在每个小节中会从基金组合、个基表现分布两个方面进行讨论。

4.2.1. 基金组合层面的长期收益与风险特征

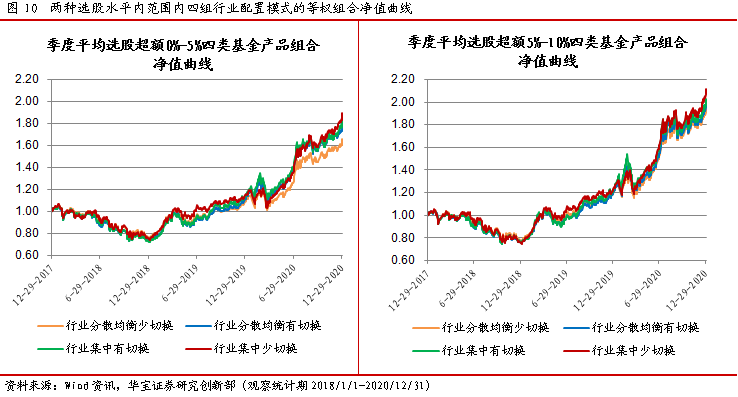

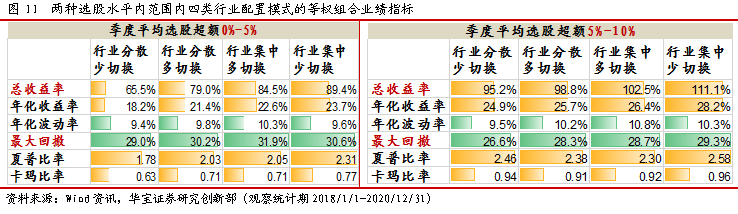

从2018-2020年三年观察期的长期数据看,选股超额0%-5%内四类与选股超额5%-10%内四类的等权组合净值曲线、各项业绩指标结果如图10和图11。从收益指标、风险指标两个方面分析各个分类的情况:

从收益方面看:

行业切换、高集中度均带来长期收益增强:在同样选股水平的组群内,四种行业配置模式的长期收益率顺序一致。

1)行业分散降低了组合收益率:行业分散类收益率整体低于行业集中类,其中行业分散+少切换类型长期收益率均为同选股水平组内最低,意味着无鲜明行业观点偏好的基金经理在行业选择的超额收益来源较低,削弱了收益水平。

2)行业切换带来一定的收益增强:切换明显的两组排在2、3位的中间位置,分散+切换类强于分散+少切换类。尽管通过行业配置的选择获取超额收益有一定的难度,但是从过往三年的实际结果看,行业切换配置为基金经理带来了一定的长期收益增强。而更加果敢、大幅行业选择的类型(集中+切换类)比校小幅做行业选择的类别(分散+切换类)收益率更高,基金经理鲜明的行业配置观点进一步增强了收益。

3)行业集中+少切换类型收益最高,与基金经理选择的行业和过往行情高度相关:有鲜明观点、长期坚定看好少数行业赛道并长期持有的组收益率最高。这也一定程度得益于过去三年医药、消费的长牛行情,因为过往三年此类品种多数选择的赛道集中在医药、消费领域:季度选股超额0%-5%的对应组中,有57%的品种长期重仓食品饮料,平均配置占比达到50%;季度选股超额5%-10%的对应组中,有40%的品种长期重仓食品饮料、33%的品种长期重仓医药,平均配置食品饮料、医药的比例分别达到40%、39%。

4)选股方面的能力可显著增强收益,对行业分散少切换类型增强效果最高,并能够弥补行业配置超额方面的差距:在不同选股水平组、同样行业配置类型之间的比较看,季度选股超额5%-10%组内各类别收益率均大于季度选股超额0%-5%组的对应类别,选股超额的收益增强同样显著。其中,高选股超额组的行业分散+少切换类别比低选股超额组的同等类别长期收益率高近30%,远大于其他同类别不同选股水平之间20%左右的差值。这也侧面印证了均衡分散、少做行业选择的基金经理多数为自下而上选股的基金经理,因而此类基金经理的选股能力更为关键。在同等选股水平、不同行业配置类型之间的比较看,高选股超额组内的分散+少切换类与其他各类别的差距显著缩小,基金经理的强选股能力可以有效弥补在行业配置方面的缺失。

从风险方面看:

行业高集中度、行业切换均带来风险指标的上升:在同样选股水平的组群内,四种行业配置模式的长期回撤、波动率指标大体呈现集中>分散、切换>少切换的规律。

1)行业分散能够有效降低组合风险:从两个选股水平组的结果看,行业分散类的长期年化波动率、最大回撤水平均低于行业集中类型,意味着充分分散,少行业偏离、少做行业选择可以有效降低下行风险。尽管牺牲了收益率,但是风险方面却更优。

2)行业切换增加了组合风险:在同等选股水平内比较,无论是同等分散还是同等集中的,带行业切换的类型在波动率、最大回撤指标上整体均比非切换类高。这一点在选股超额0%-5%的组内尤其明显,行业集中+切换类占据了行业集中、切换两个增加风险的操作,成为波动率、最大回撤最高的组合。

3)好的选股能力能够有效降低组合回撤风险,对于不同类别均有较明显的效果:在不同选股水平组、同样行业配置类型之间的比较看,选股较强的组在最大回撤方面的控制均优于同类别、选股较弱的组。好的选股能力可以有效降低回撤风险,但是在波动率方面的控制并不显著。

基金经理投资建议

1)行业分散可降低风险,但是也牺牲了提高收益率的可能性,行业分散+不切换类基金经理最需要充分发挥自身的选股能力;

2)如果基金经理有较好的中观视角,可进行行业切换操作以增强收益,但是也有增加风险水平的副作用;

3)基金经理依据自身的中观分析集中行业配置,长期有一定的增强收益效果,但同样也有增强风险水平的副作用,并且较为明显;

4)2018-2020期间个别行业表现出长牛,基金经理通过非常长期的投资视角,看准并坚定持有特定行业,可取得亮眼的超额收益。

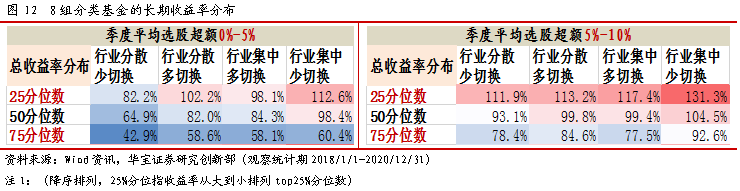

4.2.2. 个基品种层面的长期收益分布

以上为不同行业配置模式的组合长期收益、风险情况,但是每个类型内的各个基金仍然是有差别的,而投资者进行投资时仍要以单个基金产品为落脚点。因此,各个类别内的长期收益率分布可以帮助投资者进一步了解不同行业配置类别内可以选择到高、低收益品种的概率情况,如图12所示:

从结果可以看出:

1)对于选股水平一般的组,分散+少切换类全面落后,其他类别内的低收益率品种水平接近:前述分析中,行业分散+少切换类型的选股能力是最为关键的,因此选股能力较弱的此类别,在25分位-75分位均全面落后同选股水平的其他类别。而其他三种类别中,集中+少切换类的25分位数水平最高,是最可能获得高上限收益率的类别;在75分位低收益率方面,其他三类水平也较为接近。

2)对于选股水平较高的组,行业分散+少切换的劣势淡化,行业集中+多切换内品种的不确定性增加:在前述分析中,好的选股能力可以有效增强弥补行业配置方面的差距,在收益率分布上也可以看出选股水平较高的分散+少切换类型在25分位—75分位各档次与其他各类别较为接近。另一方面,虽然行业切换可以增强收益,但是也增加了个别品种收益率掉队的概率:选股水平较高的集中+切换类型的75分位数在所有类别中最低。如果基金经理在行业配置方面偏差较大又恰逢看错,会对收益率有明显的损耗。

基金选择建议

1)行业分散类型更适合风险承受能力较低、求稳妥的投资者,行业集中类型更适合有一定风险承受能力、对收益增强要求更高的投资者;

2)对于行业分散+少切换类型,基金经理的选股能力是核心观测指标;

3)如果投资者希望既兼顾风险控制,又要求有一定的收益增强,分散+切换类型是不错的选择;

4)选择行业集中属性的品种需要投资人的中观分析能力予以配合。其中,行业集中+少切换类需要投资者从长期的视角分析基金经理重仓的行业前景;行业集中+多切换类型需要对基金经理紧密的跟踪调研,把握基金经理未来行业配置的观点和动向,同时配合投资者对中短期行业景气度的判断;

5)行业集中+多切换类型个基选择难度较大,如果出现跟踪不紧密或者判断错误,更容易出现收益率落后的情况,需要加强精力甄选。

4.3. 业绩稳定性与不同行情阶段表现

4.3.1. 基金组合层面的业绩稳定性与不同阶段表现:切换属性可在震荡市中增强稳定性

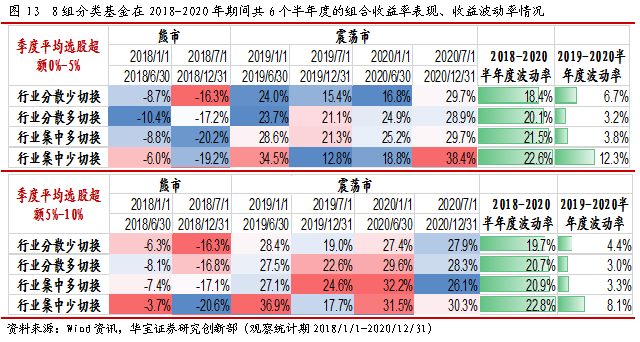

作为基金投资者和基金经理人,在不同的市场环境、行情区间内,需要选择到更适合的品种及策略,也需要考虑在不同市场环境中策略表现的稳定性。本小节将对以上的各类别小组进行不同市场行情区间内的特征分析,以及跨越行情区间业绩稳定性的观察。图13展示了不同小组类型的基金在以半年度为观察区间内的收益率变化,揭示不同类型的行业适应能力:

从图中的结果可以看出:

1)行业分散类型组合在熊市中最有利,牛熊长周期内业绩稳定性最强:在收益率方面,2018年的熊市行情内可以明显看出带有行业分散属性的类型组合是跌幅较少、占优势的,尤其是2018年下半年的全熊市行情。而行业集中少切换类虽然在2018年上半年占优势,但是在2018年下半年跌幅较多,这跟此类型多集中在食品饮料、医药行业,更多的受到特定行业表现的影响有关。在业绩稳定性方面,带有分散属性的两个组合半年度的收益波动率均低于行业集中类型的组合,其中分散+少切换类型长期稳定性最强。

2)在2019-2020年震荡市中,行业切换类型组合可增强收益+有利于业绩稳定性:收益率方面,在2019-2020年共4个半年段的观察期内,可以看到分散+切换类型组合的总收益率是高于分散+少切换类型组合的,一定的行业切换可以增强组合收益。虽然行业集中+少切换类型依然是2019-2020总收益率最高的品种,但是这与此类型的重仓配置行业收益率更加相关。在业绩稳定性方面,虽然带有分散属性的组合在2018-2020年中稳定性最高,但是如果仅统计2019-2020年震荡市中半年度的收益波动率,带有切换属性的组合波动率是最低的,尤其兼顾分散、切换两个属性的基金组合稳定性最高。这说明在2019-2020年的震荡行情中有利于基金经理做行业切换配置。

3)高集中、少切换类型组合稳定性最低:没有分散作为均衡的手段,又没有行业切换作为适应不同市场环境的手段,高集中、少切换类型的基金组合是四个类别里面半年度收益波动率最高的、业绩稳定性最低的。尽管长期收益率最高,但是此类型与基金经理重仓配置的行业走势高度相关,不同行情区间内业绩差别明显。

4)好的选股能力可以增强震荡行情中的业绩稳定性,对于少做行业切换类别的基金组合效果最明显:在不同选股超额水平、同种行业配置模式的比较中,可以看到选股超额水平较高的组内各个类型组合在2019-2020年的震荡市中收益波动率有所降低,尤其分散+少切换和集中+少切换类型的组合,有更加显著的降低收益波动率、提高业绩稳定性的作用。

基金经理投资建议

1)行业分散可以帮助基金经理接近穿越牛熊周期、实现长期的业绩稳健目标;行业分散在熊市中也有更好的防御作用;

2)行业切换操作在熊市中可能增加风险。这可能是由于行业配置的逻辑在牛、熊市中不同:牛市中注重行业景气度更容易获得超额收益,而熊市中可能更重要的是避开潜在风险较大、估值较高的行业板块。

3)如果基金经理有较好的行业中观思路,行业切换操作在震荡市中有利于收益的增强,也有利于业绩的稳定。

4.3.2. 个基品种层面的业绩稳定性:行业集中属性降低个基业绩稳定性,可构建低相关度组合来化解

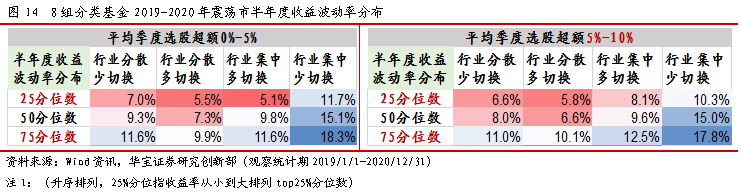

从以上的分析中可以得知,2019-2020年带有行业切换属性的基金组合有更高的业绩稳定性。那么作为一个基金投资人在选单只产品的时候,是否跟基金组合的业绩稳定性效果近似呢?图14中统计了上述8组基金组内个基品种在2019-2020年期间各个分位数半年度业绩波动率的情况,揭示投资者在2019-2020震荡市中可选择到业绩稳定品种的概率情况:

从结果中可以发现,在2019-2020年的震荡行情中:

1)分散+多切换类型的个基业绩稳定性打败其他三类型。无论是在选股超额一般组还是在选股超额较高组,分散+多切换类型内的25分位数、中位数和75分位数的业绩波动率均低于其他类别的同分位数水平。这与我们前述的结论一致:震荡市中切换属性可以增强业绩稳定性,分散属性在整个牛熊周期均有稳定业绩的作用。

2)集中+少切换类型个基的业绩稳定性显著较弱:此类型与其他三类相比,无论是25分位数、50分位数还是75分位数的业绩波动率均显著高于其他三类。选股成绩较高的组虽然业绩波动率有略微下降,但是与较高的波动率基数相比,作用微弱。

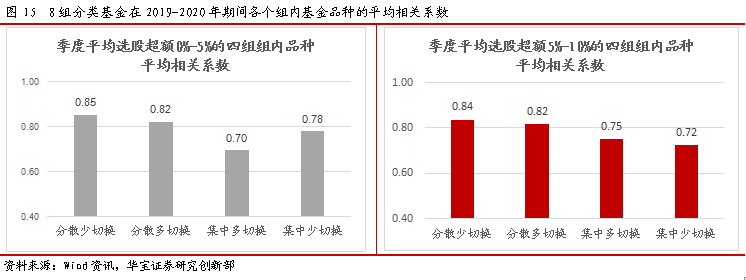

3)集中+多切换类型的组合稳定性较高,但是个基稳定性一般:前述分析中,行业切换属性在震荡行情中可以有增强业绩稳定性的效果,并且在基金组合的层面有较好的体现。而在个基层面,分散+切换类仍然体现了较好的稳定性,但是集中+切换类多个分位数水平的业绩波动率并不算低。这与组合层面的结论似乎相矛盾,图15的相关系数可以解释部分原因:从平均相关系数的高低看,集中+多切换组内基金品种的平均系数均属于较低的水平,其中选股超额0%-5%的组此类别内的品种平均相关系数最低。低相关度的品种进行组合,更有利于分散风险、提高稳定性,而单只产品的稳定性却没有那么强。从基金经理的投资理念看,集中+多切换组也的确是相关度容易较低的类别:不同基金经理重点跟踪的行业不同、对行业的观点不同,同时偏离幅度也较大,更容易由于配置的行业节奏差距较大而造成较低的相关度。

4)低相关度个基构成组合有利于提高业绩稳定程度,行业集中类型内更可能构建这样的组合:集中+切换类在两种选股水平组内的平均相关系数均较低,虽然个基业绩稳定性一般,但是组合的业绩稳定性显著提高。而在选股水平较高组内的集中+少切换类型,平均相关系数也显著较低,组内不仅有基金经理长期重仓食品饮料,也有部分基金经理长期重仓医药或者科技等。图13中此类基金组合在震荡市中的半年度波动率为8.1%,而图14中同类型个基中位数的波动率高达15%。尽管组合的波动率绝对值仍然较高,但是与个基的水平相比波动率已经大大降低。带有分散属性的两个类型虽然个基本身稳定性较好,但是不同个基的平均相关系数较高,构建成组合带来的稳定增强效用相对有限。

基金选择建议(震荡行情中选基)

1)分散+切换类型业绩稳定性较好,组合层面和个基层面均如此,选择到业绩稳定个基的难度也较小;

2)集中+多切换类型虽然作为基金组合业绩稳定性较好,但是个基业绩稳定性较为一般。如果采用相关度较低的个基品种构建基金组合,可以较好的提高此类型的业绩稳定性。

3)分散属性的品种虽然本身业绩稳定性较高,但是类型内个基之间的相关度也较高,构建组合提高业绩稳定性的效用也比较有限。行业集中类型更有可能通过行业配置相差较大的基金经理构建低相关度的基金组合,提高业绩的稳定性。

05

应用结论

5.1. 基金投资思维指引(根据行业配置模式特征)

应对不同行业配置模式的基金,资者可参考图16的基金投资思维指引:

5.2. 针对积极投资者&基金经理的应用建议

以上关于基金经理不同行业配置模式的特征,对基金投资者、基金管理者均可以有所运用。应用结论可总结如下:

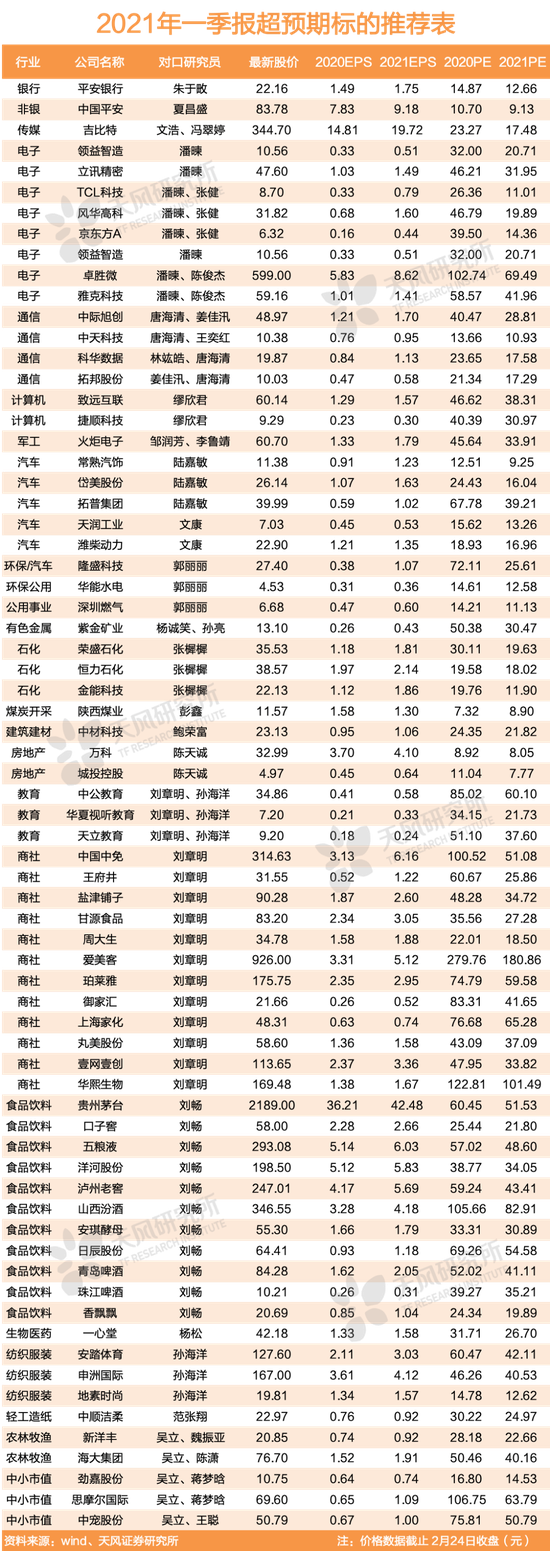

最后值得注意的是,行业配置虽然是基金经理投资的重要方面,但是影响基金经理表现的仍有基金经理选股风格、选股能力、仓位选择等其他因素。基金投资者在运用行业配置模式标签的同时,也需要充分结合其他因素,综合甄选。