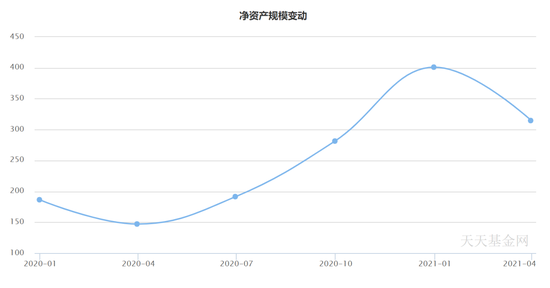

实际上,我们量化对冲基金的目标便是力争“稳稳的幸福”——通过对冲掉市场系统性风险,力争实现与市场波动无关的长期稳定的绝对收益。(以景顺长城量化对冲策略三个月定开基金为例)

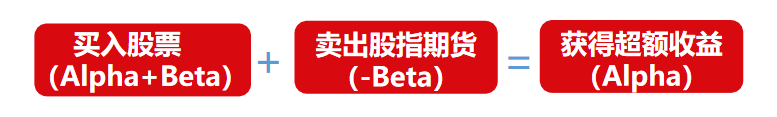

从原理上说,量化对冲基金一方面通过量化工具,借助模型选出具备较高超额收益的股票。同时,通过卖出股指期货等对冲工具,帮助资产组合抵消市场整体波动带给个股的风险(即Beta),从而力争获得绝对超额收益(即Alpha)。

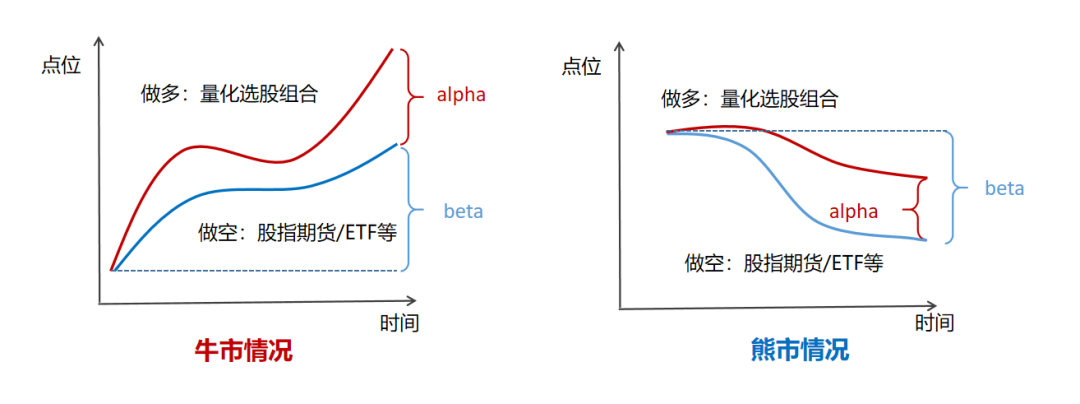

通过下图,我们就可以简单直观地看出量化对冲基金赚的是红、蓝两条曲线之间的差额,即“Alpha”部分的钱。

简单说,就是上涨时,量化选股组合能够力争获得跑赢市场的超额收益;而下跌时,组合又能比市场下跌得更少(也可能保持上涨),而量化对冲基金不管市场上涨还是下跌,目标收益始终是两者之间的差额。

不过所谓有得有失,为了稳健净值增长和较低波动率的目标,量化对冲基金也牺牲了beta收益。当市场整体上涨时,我们也看到量化对冲基金的收益情况并不突出。这也解释了为什么会出现“仓位不低、收益不高”的现象。

量化对冲基金适合什么样的市场行情?

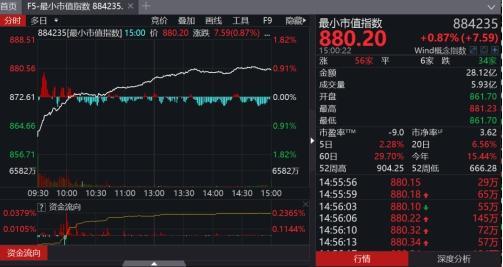

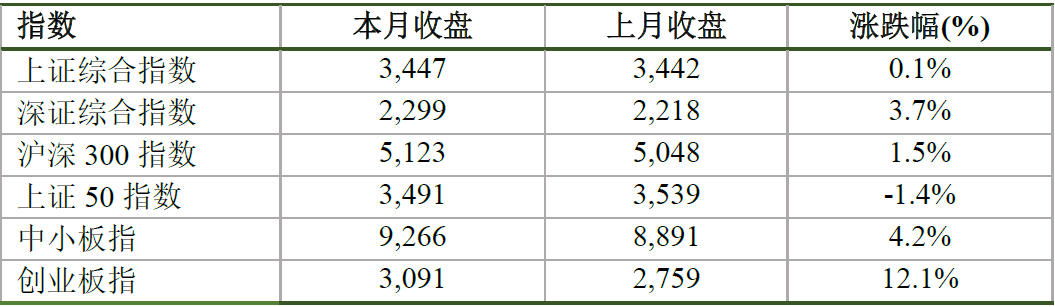

去年市场行情火热,但是“二八分化”严重。相比于单纯做多的偏股型基金,量化对冲基金的收益显得并不吸引人。但是,今年春节后,市场风向急转,核心资产大跌,更多的市场热点开始轮换,量化对冲基金也开始显露头角。

总体来说,有两种市场情形较能展现量化对冲基金的优势。

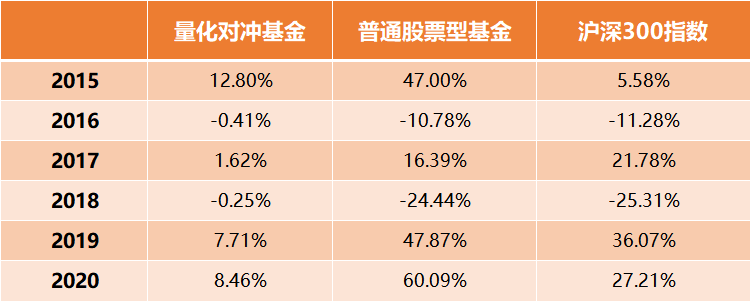

首先是,市场下跌时,量化对冲基金有着独特的抗跌优势。比如在2018年,沪深300指数下跌25.31%,普通股票型基金平均下跌24.74%,而量化对冲基金平均亏损仅0.25%,部分产品甚至取得了3%以上的年度收益。对比之下,量化对冲基金展露出较好的抗跌性。

再就是震荡市时,反复震荡下,单纯做多可能会非常“磨人”。而量化对冲基金的目标,是对冲掉市场波动的风险,赚取超越市场的那部分超额收益。因此,可以说量化对冲基金是不惧市场震荡的,甚至是适合震荡市投资的,尤其适合“爱波动”的A股。

中信证券在2004年至2020年统计了普通股票型基金指数的市场表现,按日来看,54%时间是上涨的;按周来看,56%时间是上涨的。可见大A股有多“爱波动”,想踏准节奏难度系数非常高。

在这样震荡行情居多的市场情形中,量化对冲基金可以给予我们“无惧市场涨跌”的底气,对冲掉不必要的市场风险,创造稳健的超额收益。

究竟适合哪一类投资者?

量化对冲基金是收益稳健、风险适中的产品,因此更为适合中低风险承受能力的投资者,可以用作权益类资产中的“底仓”配置。具体风险程度可以参考以下关系式:

股票多头基金>量化对冲基金>债券基金>货币基金

那么,对该类基金应持有什么样的收益预期呢?

Wind数据显示,2015年以来,量化对冲基金的平均收益率为4.99%,除去2016及2018年微跌之外,其余年份均取得正收益。

整体来看,量化对冲基金收益适中,面对市场行情较差的年份,也能够较普通股票型基金更为抗跌。因此小景建议,应当适当降低对于量化对冲基金的目标收益,毕竟稳健才是它的最大特点。

为什么要设置持有期?

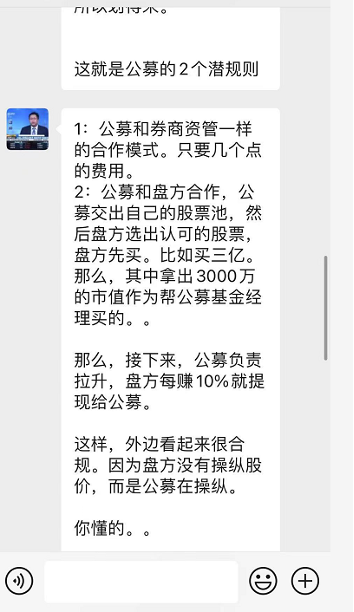

目前公募量化对冲基金中,超过半数都设置有持有期。究其原因,主要有两方面。

一方面,是避免持有人短期申赎造成投资损失。我们知道,量化对冲基金通过股指期货实施对冲策略需要承担一定的成本,这部分成本的变动会给基金账面净值带来短期的波动。这时,持有期的设置就有利于防止投资者因为短期的账面波动而申赎基金,错失后续净值回归的机会。

另一方面,持有期的设置有助于基金的规模稳定,从而让量化对冲基金更专业地去运作,积小胜为大胜。

此外,这里也要解释一下景顺长城量化对冲策略三个月定开基金的开放期设置。该基金是每三个月开放一次,每次开放期不超过5个工作日。特别需要提醒的是,每个开放期的第一天,是当月沪深300股指期货交割日前五个工作日的第一个工作日,并不是根据基金成立日期直接计算。

尊敬的投资者:

投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,景顺长城基金管理有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:

1.如果您购买的产品为养老目标基金,产品“养老”的名称不代表收益保障或其他任何形式的收益承诺,产品不保本,可能发生亏损。请您仔细阅读专门风险揭示书,确认了解产品特征。

2.如果您购买的产品为货币市场基金,购买货币市场基金并不等于将资金作为存款存放在银行或者存款类金融机构,基金管理人不保证基金一定盈利,也不保证最低收益。

3.如果您购买的产品为避险策略基金,避险策略基金引入保障机制并不必然确保您投资本金的安全,基金份额持有人在极端情况下仍然存在本金损失的风险。

4.如果您购买的产品投资于境外证券,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,还面临汇率风险等境外证券市场投资所面临的特别投资风险。

5.如果您购买的产品以定期开放方式运作或者基金合同约定了基金份额最短持有期限,在封闭期或者最短持有期限内,您将面临因不能赎回或卖出基金份额而出现的流动性约束。

五、本基金特有风险揭示

本基金特有风险包括封闭期内不能赎回的风险(本基金每三个月开放一次,因此基金份额持有人面临在封闭期内不能赎回基金份额的风险)、巨额赎回风险、流通受限证券投资风险、资产支持证券投资风险、参与融资及融券业务的风险、量化对冲策略失败风险(本基金主要采用量化对冲策略来追求绝对收益,但是不能确保策略能完全剥离本基金的系统性风险,因而有可能量化对冲策略失败导致基金损失)、卖空风险(同时持有多头和空头头寸的方式导致本基金存在在特定市场情况下跑不赢普通偏股型基金的风险,同时有可能导致持有本基金在特殊情况下比持有普通偏股型基金蒙受更大损失)、股票选择风险、本金损失风险、股指期货投资风险、基金资产投资特定投资对象的其他风险(股票期权和国债期货的投资风险)、发起式基金自动终止的风险、存托凭证投资风险等。

详细风险揭示请您认真阅读本基金的《招募说明书》“风险揭示”章节。

六、景顺长城基金管理有限公司承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。景顺长城基金管理有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

七、景顺长城量化对冲策略三个月定期开放灵活配置混合型发起式证券投资基金(以下简称“本基金”)由景顺长城基金管理有限公司(以下简称“基金管理人”)依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。相关基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站http://eid.csrc.gov.cn/fund和基金管理人网站www.igwfmc.com进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。

投资人应当通过景顺长城基金管理有限公司或具有基金代销业务资格的其它机构购买和赎回基金,具体代销机构名单详见各基金《招募说明书》以及相关公告。

投资人进行投资时,应严格遵守反洗钱相关法规的规定,切实履行反洗钱义务。