【相关报道】A股市值暴涨1.8万亿:外资买入刷新记录 创业板指数进入技术性牛市

A股迎大奇迹日:有50ETF期权单日暴涨6850% 刷新中国有价证券涨幅纪录

【解读】A股突然暴涨的原因找到了 10多家基金机构紧急解盘

“牛市旗手”再掀涨停潮 机构称券商股估值修复行情来临

A股大涨原因找到了!人均日赚1万元,指数台子搭好了,大牛市回来了吗?

【极速开户通道】牛市归来?投资狂欢节来了,2000瓶泸州老窖、千元投资工具盘中点睛……免费送>>

原标题末日疯狂!一天暴涨68倍,A股这一市场再现造富神话!空头一日暴跌99%,财富即将归零,决战或在今日

5月25日,刚好是三大ETF期权的5月合约的倒数第二个交易日,然而A股三大指数却突然爆发,一下引爆了沉寂已久的期权市场,期权末日论效应再现!

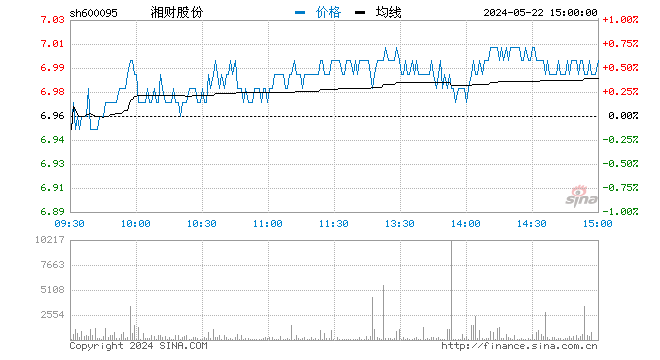

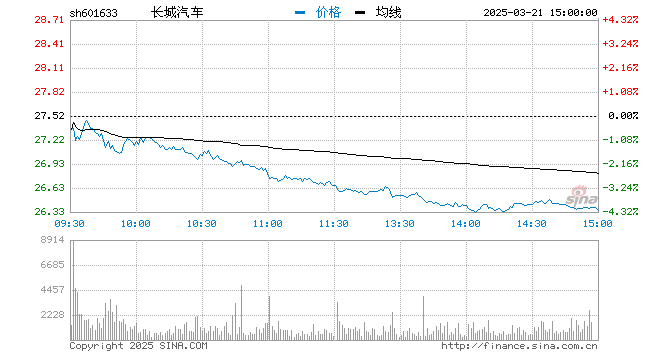

伴随着上证50、沪深300ETF的上涨,看涨期权全线大涨。尤其是上证50ETF,单日大涨4.18%,50ETF认购期权集体暴涨。其中,50ETF购5月3600合约收盘大涨68倍,盘中更是一度暴涨77倍,成为新晋“网红合约”。

不过,有行业资深人士指出,虽然多个合约涨幅较大,但市场十分理性,衡量市场情绪的隐念波动率只是小幅上行。

另一边,看跌期权全线大跌,最惨烈的是50ETF沽3500合约,单日暴跌99.28%,高达12万张的持仓在今日或将全部归零。

一天暴涨68倍,期权再现末日轮效应

2019年,50ETF购2月2800合约曾创下了192倍的行情纪录,让人记忆深刻。没想到,时隔2年后,期权再现末日轮行情。

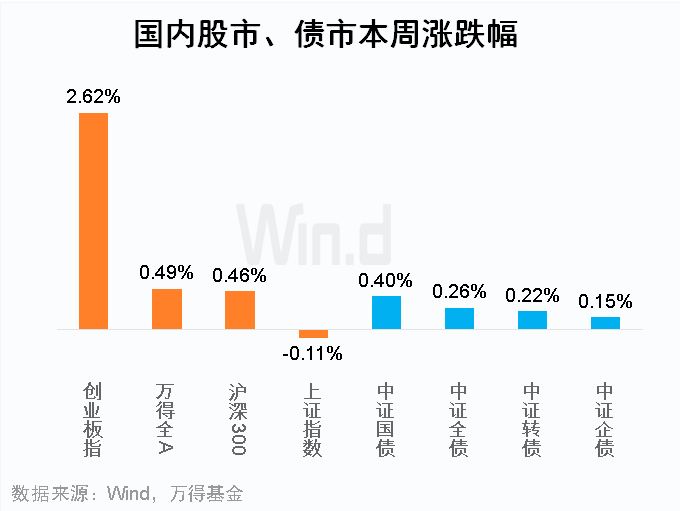

5月25日,上证指数大涨2.4%,创逾7个月最大单日涨幅,深成指大涨2.34%,创业板指大涨2.79%。“牛市旗手”券商股引领大金融爆发,食品饮料大涨超4%,申万28个行业全线上涨,无一个行业下跌,两市成交额时隔3个月再破万亿。

Wind数据显示,北向资金全天大幅净买入217.23亿元,超越2019年11月26日创造的214.3亿元,刷新历史新高。

三大指数突然爆发,一下引爆了期权市场,上证50和沪深300看涨期权全线大涨。其中,由于上证50ETF单日大涨4.18%,50ETF认购期权的涨幅最为亮眼,50ETF购5月3600单日大涨68倍,盘中更是一度暴涨77倍,成为新晋“网红合约”。

数据显示,周一该合约的持仓量高达20万张,截至周二收盘,持仓量降至8.8万张,即有超过11万张合约在昨天暴涨行情中兑现了收益。值得注意的是,自下午13点50后,涨幅就稳定在50倍以上,即不少投资者赚超50倍以上,全天成交量更是接近60万张,赚钱的效应远超192倍行情。

除了68倍的“网红合约”以外,还有3个认购合约涨幅超过10倍,分别是50ETF购5月3700合约、深交所300ETF购5月5250合约、上交所300ETF购5月5250合约,涨幅分别为32倍 、21.67倍、17.51倍。

值得注意的是,周三(26日)就是5月期权的到期日,末日轮效应让认购合约集体疯狂。

期权行业资深专家、期权星球创始人谢接亮表示,期权多个合约暴涨:一是因为期权到期日临近,合约价值非常低,对应的名义杠杆非常高;二是隐含波动率整体处于低位,近月平值附近合约隐波为17%至18%,处于较低水平,期权价格便宜,当日标的价格上涨伴随着隐含波动率小幅上行。在到期Gamma变大和隐含波动率上升的双重影响下,多个合约爆发。

看跌期权全线大跌,最惨单日暴跌99.28%

在末日轮效应下,有人欢喜自然有人愁。25日,看跌期权全线大跌,最惨烈的是50ETF沽3500合约,单日暴跌99.28%,高达12万张的持仓在周三或将全部归零。

此外,50ETF沽5月3400合约大跌92.86%,持仓量为11.43万张,这些持仓也或将在周三归零;50ETF沽5月3600合约大的93.65%,持仓量为8.6万张。

深圳厚石天成基金总经理侯延军表示,深度虚值的期权,因为即将到期而离现货价格比较远的情况下,如果行情没有大的波动,深度虚值期权价格就会归零,一文不值;反之,如果正好有大的行情,就会导致虚值期权迅速接近平值,引发价格暴涨,这就是末日轮现象。

“当然这种情况是很少发生的,负责任的基金,券商不应该过度宣传这种行情,因为这种情形是可遇不可求的,而且本质上也是存在巨大归零风险的。如果行情没有持续,或者没有及时止盈,还会存在归零风险,所以非专业投资者不建议参与。”侯延军说。

值得注意的是,同为末日轮行情,此次与192倍行情稍有不同的是,上次192倍行情发生在周一,周三是到期日,多个合约在周二出现暴跌;而这次是发生在周二,周三就是到期日,不知今日市场是否会剧烈波动。

不过,在谢接亮看来,虽然多个看涨合约涨幅较大,但市场十分理性,衡量市场情绪的隐念波动率只是小幅上行,以网红合约50ETF购5月3600合约为例,虽然涨幅高达68倍之多,但隐含波动率仍不到20%,说明市场十分理性。

流动性泛滥推高资产价格能否持续?

暴涨的原因、行情能否持续以及应对策略,备受市场关注。

百亿私募星石投资认为,近期市场回暖的因素主要有四个方面:

一是离岸、在岸人民币兑美元均突破前期高点,进入6.4时代,提升人民币定价资产价值,A股受益;

二是大宗商品降温,虚拟货币受到打压,相对而言A股已经调整比较充分,资金或有大部分分流A股;

三是随着商品的降温,上游的价格上涨得到了缓解,盈利的担忧和通胀的担忧得到缓解;

四是,社融收缩最快的阶段已经过去,经济下行和流动性收缩压力下降。

在星石看来,2021年盈利增长是核心驱动,流动性虽然似乎出现了超预期的宽松,但全年定调的“不急转弯”并非不转弯,对利率更敏感的高估值板块多少仍会承压,而盈利能强、估值合理的板块中长期投资价值可能会更加凸显。

大江洪流(珠海)资产管理公司董事长姜昧军则表示,面对当前全球范围低利率和各资产类别价格大幅波动的市场情况,虽然过程曲折不可预期,但结果是相对明朗的,全球流动性的泛滥结果势必会推高资产价格,资产新均衡价格将高于疫情之前,风险资产高价格隐含着低利率时代低回报的预期。

以房地产为例,目前美国的房地产已经较 2020 年上涨了 16%,经济衰退下的租金基本保持稳定,房价的上涨主要由货币推动,在当前价格下租金回报有所下降,但即使下降以后的租金回报跟零利率的基础利率相比,仍具有投资价值,从而形成了新的均衡价格。

姜昧军认为,在当前低利率时代大变局的时代,投资人被迫要在确定性的损失和不确定性市场剧烈波动之间选择,因此投资者的投资组合应该具有“反脆弱”的状态,主动拥抱波动,从这个流动性泛滥的过程中、从不确定性中获益。

对此,姜昧军总结了三个原则,“一是风险资产有效的分散,资本市场的投资策略要更加的丰富多元,以抵御单一来源的风险;二是对风险资产介入时机应越早越好。三是极值思维的运用,“反脆弱”不仅体现在过程中反复检视前进的方向与目标是否一致,还体现在投资前是否对极端风险有足够的认识和判断,并且已经做好了应对的准备。”

扫二维码,注册即可领取6.xx%理财券>>