来源:市值风云

作者"关尔

流程编辑 |小白

“频频高溢价装入控股股东资产,但收购后管理不善,标的公司对赌期后业绩下滑;2020年,殡葬服务业对公司毛利的贡献率不足20%,可以说是名不副实的“A股殡葬服务第一股”。”

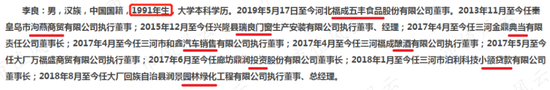

今日(6月8日),上市公司福成股份(600965.SH)发布公告,称公司实际控制人李福成因涉嫌短线交易被证监会立案调查,这家素有“A股墓园、殡葬第一股”的上市公司再次站上风口。李福成,此前被称为燕郊首富。

堂堂一家上市公司的实控人,竟然涉嫌短线交易,确实low了一点。不过,看完这家公司上市以来“故事”和“事故”,你可能就不觉得奇怪了。

殡葬服务、墓地销售和墓园管理业务,在人口老龄化日益凸显的前提下因其“低价拿地、高价卖地”的良好商业模式及漂亮的现金流成为股票市场上颇为特殊的一道风景线。

不过,目前A股和港股上的“墓园、殡葬服务”概念股中大部分都活成“仙股”甚至退了市,有的则发展为业内标杆龙头,彼此之间的市值差别大得令风云君咂舌:

(表中最新市值统计截止日为2021-6-2,安贤园中国截至统计日仍未披露2020年年报)

在上面几家殡葬服务业上市公司中,风云君早前曾研究过行业龙头福寿园(01448.HK),感兴趣的老铁可以下载市值风云APP后直接搜索“福寿园”。

而今日的主角福成股份近年来却是每况愈下。经过拆解,风云君发现这家公司业绩“倒着走”的背后还有诸多故事,颇令人玩味。

(图片来源:福成股份公司官网)

一、李氏家族和他们的福成

2004年7月,福成股份(原证券名:福成五丰)以肉牛养殖、屠宰、肉(乳)制品加工及销售等业务在沪上市,如今所属行业分类是农副食品加工业。

截至2021年一季度末,以李福成、李高生父子为首的李氏家族通过个人或控制福成投资集团有限公司(以下简称“福成集团”)、三河福生投资有限公司等合计持有上市公司60%以上股份,是公司的实际控制人。

公司的控股股东福成集团是一个跨房地产、物业、酒店、生鲜、养殖、肉乳制品、餐饮、金融(小额贷款、典当)等多个领域的多元化集团。

二、上市后业绩不如意,高溢价装入控股股东资产

(一)上市当年即利润巅峰,2010年上市首亏

上市以后,尽管福成股份对上市前夕老旧的肉制品、乳制品生产线进行陆续升级并扩大了肉牛的生产规模,但2005年起就因口蹄疫情、饲料成本上升等原因,导致公司的总体业绩都比较低迷。

(上市前,福成股份的设备成新率。来源:招股说明书)

2004年~2012年期间,福成股份的归母净利润最高值为上市当年,其后持续走低。这个也算是老行规了。

2009年起,公司营业收入总额常年在5亿元左右徘徊,未能突破2008年的6.15亿元上限。

2010年,福成股份甚至因肉制品分公司厂房及办公楼发生火灾、生产恢复费用及乳制品市场推广费用较大而出现上市首亏。当年公司亏损3,340.48万元,超过2008年~2009年的净利润总和。

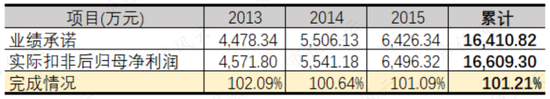

(二)高溢价收购控股股东资产,精准完成业绩承诺

为了让经营数据好看起来,顺便帮控股股东完成资产证券化,2013年福成股份通过增发股票并分别以5.94亿元、1.62亿元的“高价”向控股股东福成集团收购福成餐饮和福成食品100%股权。

收购时,福成餐饮经收益法评估后,评估增值率高达284%。

(福成餐饮收购前财务情况)

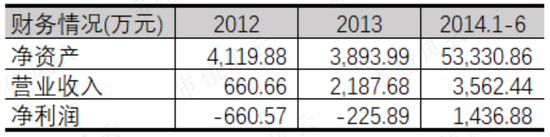

与“豪放”增值形成鲜明对比的是,福成餐饮的业绩承诺完成情况堪称“精准”。业绩承诺期内福成餐饮各年及累计实际扣非后归母净利润与业绩承诺之间的偏差都不超过2.1%。

(三)狠砸15亿收购宝塔陵园

此后,福成股份又接连开启“买买买”模式。除收购澳大利亚农场/养殖基地外,福成股份还瞄准了和原主业八竿子挨不着边儿的殡葬服务业。

2015年~2018年,福成股份先后向控股股东福成集团收购了宝塔陵园100%股权、通过并购基金持有杭州钱江陵园60%股权,并从第三方处收购了天德陵园60%股权。(注:“宝塔陵园”指北京三河灵山宝塔陵园,“天德陵园”指湖南韶山天德福地陵园)

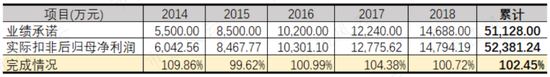

其中,收购宝塔陵园是通过发行股份方式进行收购,交易对价高达15亿元,评估增值逾9.97亿元。而当时收购评估时点(2014.06)上市公司的净资产也才仅为9.14亿元。

这一巨额标价,与宝塔陵园收购前不足4,000万元收入的业绩差得着实有点远。

(宝塔陵园收购前财务情况)

2015年三季度公司对宝塔陵园收购完成并表,标志着福成股份正式成为A股的“殡葬服务业第一股”。

最终,宝塔陵园也基本是“恰到好处”地完成了业绩承诺。

三、全国墓地供需矛盾存在,催生高价墓地

除业绩压力之外,福成股份为何主动跨界,选择成为“殡葬第一股”?这得从殡葬业特殊的行业情况开始说起。

(一)行业背景

我国的公墓分为公益性公墓和经营性公墓。

公益性公墓不以营利为目的,一般指无偿为所在地农村村民提供安葬地,经营性公墓则指经当地民政部批准建立的为城镇居民提供的公共墓地。目前市面上可买卖的合规墓园(地)多为经营性公墓。

按照现行法律法规,公墓墓地的所有权归国家或集体所有,丧主购买的只是墓地的使用权,使用期限一般为50年~70年。墓地的建设费和使用费一次性收取,但管理费最长的收费期限可为二十年,超期需要续费。

2011年以来,我国归属于民政局管理的公墓数量总体呈下降趋势。2015年~2016年,我国在管的公墓数量降幅尤为明显。

(数据来源:民政局)

同时,全国老龄化进一步加剧、每年死亡人口总数的不断增加导致对“白事”设施和服务的需求只增不减。

(数据来源:国家统计局,第七次人口普查尚未公布2020年全国死亡人口数)

(二)殡葬供需失衡带来的墓地高售价

这种现存墓地的供给收缩与殡葬刚需之间的矛盾不断催生出“殡葬焦虑”,也让墓地价格一路走高,甚至还出现了不少买房当阴宅的闹剧,各地“坟景房”新闻也层出不穷。

风云君搜罗了一下目前上海、重庆、北京等地的公墓售价,从平价墓型、生态墓型至豪华墓型,每平米售价从1,500元到20万元以上不等,轻轻松松地赶超了一线城市学位房的房价标准。

(上海园林式墓园至尊园产品售价,图片来源:上海墓地网)

这简直比《疯狂的赛车》中徐峥卖墓地的桥段还要离谱。

正是这种把墓地卖到秒杀高档商品房的模式,令殡葬业龙头福寿园(01448.HK)在资本中的热度不减,近两年公司股价也震荡上行。

(截至2021.6.2福寿园股价走势图,来源:choice数据)

四、收购天德陵园,失控的开始

在前面目不暇接的并购案中,最值得说道的当属天德陵园。

(一)又见高溢价收购

2018年10月~11月,经增资和股权转让福成股份从天德福地公司及曾攀峰、曾馨槿处以1.8亿元对价取得天德陵园60%股权,标的公司经收益法评估后评估增值率为241%。

根据收购协议,天德陵园需在2019年、2020年、2021年、2022年和2023年分别达成扣非后净利润2,270万元、2,720万元、3,270万元、3,920万元和4,700万元的业绩目标。

(收购前夕天德陵园财务情况)

然而,2019年天德陵园因迁址改建与当地村民发生冲突,影响正常经营,全年仅录得营业收入536.83万元,实际扣非后净利润为-1,180.24万元,与许诺的业绩承诺目标相去甚远。

而这,才只是收购后的第一年。

2020年9月,福成股份突然以受害人身份向公安局报案,指控天德陵园原股东曾攀峰、曾馨槿涉嫌合同诈骗。

(二)隐藏的销售补充协议

事实上,据每日经济新闻报道,与天德陵园存在业务和资金往来的湖南天润园生命文化发展有限公司(以下简称“天润园”)实际负责天德陵园墓地和殡葬服务的销售。

(天润园与天德陵园存在一定的关联关系,来源:天眼查)

天润园与其客户签订殡葬服务合同的同时,还会与客户每年额外签订一份兼职合同(补充协议),约定一年的“包干费”为4,000元。相当于将客户发展成为兼职销售人员,客户在取得推广销售后能拿到一定的提成。

另外,客户在买入墓位后每年可与天润园签订一份补充协议,用于锁定墓位价格并在需要资金周转时可随时中止合同。

这样的“返现”补充协议,无疑会对每年销售收入的确认造成影响。

2020年初,福成股份与天福陵园的实际经营负责人(天润园法人、创始人)曾聪育(天福陵园原股东曾馨槿之父)在经营上产生分歧,福成股份控制了天福陵园的公章和资金。

随后天福陵园的运营资金周转不良,影响到客户兑付。2020年7月,天润园客户举报天润园涉嫌“非法集资”。福成股份这才“后知后觉”地发现天福陵园和天润园销售业绩背后还隐藏着补充协议。

整个事件中,福成股份对外表示,收购完成后虽然已提名天福陵园董事和财务负责人并委派了一位财务经理到天福陵园履职,但对天福陵园的真实销售情况及上述补充协议统统不知情。

对此,各位老铁,你们怎么看?

五、实控人家族“跑路”未成,殡葬服务业爆雷

受天福陵园事件影响,2019年成为福成股份殡葬服务业务业绩的分水岭。

2020年上半年,天福陵园仅取得285.34万元收入,亏损269.12万元。2020年11月,天润园负责人曾聪育据传已失联,天福陵园和天润园的经营停滞不前。

无独有偶,2019年,也就是宝塔陵园完成业绩对赌后的第一年,宝塔陵园的业绩开始变脸:当年仅取得营业收入1.8亿元,同比下滑29.72%;净利润1.02亿元,同比下滑31%。

2020年,福成股份的殡葬服务业务受新冠疫情、提倡“云祭祀”等影响仅录得收入0.82亿元,在公司总营业收入中的占比为7.72%,对毛利的贡献率不足20%。

2019年、2020年,福成股份分别对天福陵园与宝塔陵园尚未建成的墓位土地成本计提了7,545.23万元和7,631.61万元的减值准备。

在翻阅公司公告时,风云君还发现:早在2018年7月,福成股份的实际控制人李氏家族就开始谋求将持有的部分(/全部)上市公司股权转让给华侨控股集团有限公司,预计转让完成后上市公司的控股股东和实际控制人将发生变更。(注:具体转让方案和价格未披露)

直至2019年10月末,该转让事项才因双方未达成一致而终止。

在此期间,福成股份相继将亏损的肉牛养殖分公司及澳洲农场出售给福成集团、收购天福陵园并迎来殡葬业务的爆雷。

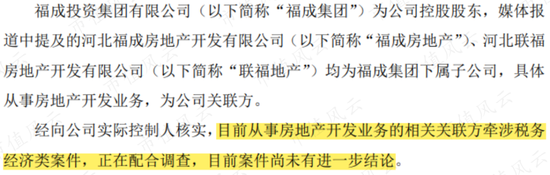

2019年9月,福成股份在一则澄清公告中透露福成集团下的房地产子公司因牵涉税务经济类案件正在配合调查。

紧接着2019年10月上市公司前董秘赵永刚辞职。

如此多问题都扎堆发生在实际控制人家族拟转让公司股权期间的前后,这么一想确实恐怖!

六、殡葬服务业毛利率高,墓穴平均售价降低

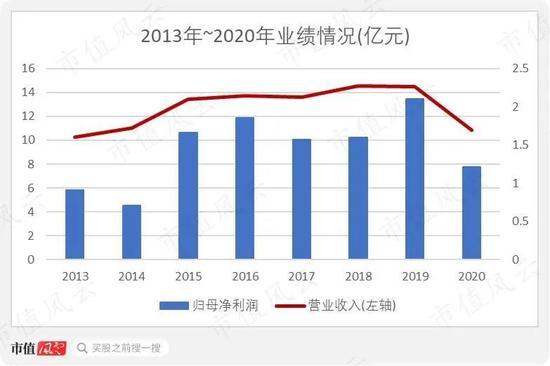

2013年福成股份通过并购陆续开拓了餐饮、殡葬服务业等新营业范畴后,公司营业收入总额缓慢爬升,于2018年突破14亿元。2019年~2020年受殡葬服务业萎缩影响,公司业绩总额下滑。

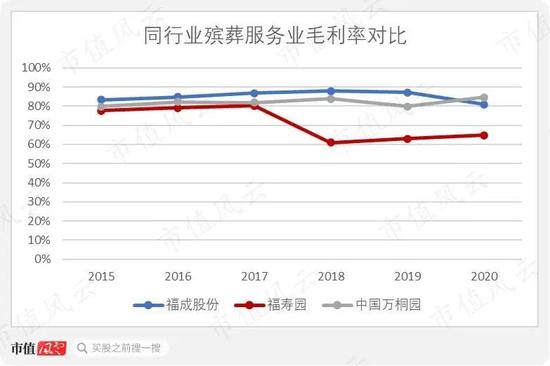

三大主要子行业中,福成股份的殡葬服务业毛利率一直在80%以上,2020年殡葬服务业毛利率下降明显。

相反,近两年食品加工业通过与线下超市及便利店合作、线上直播等形式,推广速食品等加工产品,毛利率在不断提高。

但每年超过六成的主营业务收入都来自北京地区。

同行业上市公司里,福成股份的殡葬服务业毛利率与中国万桐园(06966.HK)毛利率相近。

2018年起福寿园因新收购或新建墓园(设施)的平均售价偏低,拉低了其殡葬服务业的毛利率水平,在三者中排倒数第一。

2020年三者之间毛利率差距逐渐缩小。

相较之下,由于福寿园销售的高端墓穴产品较多,福寿园所售墓穴的平均单价高于福成股份。2019年起,福成股份销售的平价墓穴产品增多,平均售价进一步下降。

七、关联方变相“资金占用”

(一)非经常性损益贡献利润,关联方变相“资金占用”

从整体盈利情况看,福成股份近8年归母净利率基本呈上升趋势。

不过,这种看似状态趋于良好的背后,是2019年、2020年业绩补偿、客户补偿款、政府补助等非经常性损益对净利润的加成。

2019年非经常性损益贡献了45%的净利润,2020年贡献了36%的净利润。

需要注意的是,截至2020年末,2019年~2020年福成股份向控股股东福成集团应收取的资产转让款及应收天福陵园原股东的业绩补偿款仍在“其他应收款”里挂着,尚未收到真金白银。

也就是说,2019年末福成集团、天福陵园原股东等关联方相当于变相地占用了上市公司至少5.5亿元的资金。到了2020年末,加上长期挂账未归还的往来款,这个数字增加至6.68亿元。

而天福陵园原股东的业绩补偿款究竟何时能收回,以及是否真的还能收回,还得画个问号。

(二)员工人数持续减少

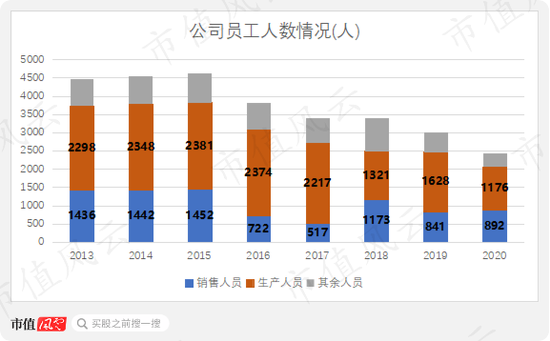

同时,除剥离奶业业务(2016年)和肉牛养殖分公司、澳洲农场(2018年)带来的员工人数减少之外,福成股份似乎也在额外压缩人员规模以控制成本和费用。

2013年~2020年,公司的销售人员、生产人员和员工总人数基本都在下降。

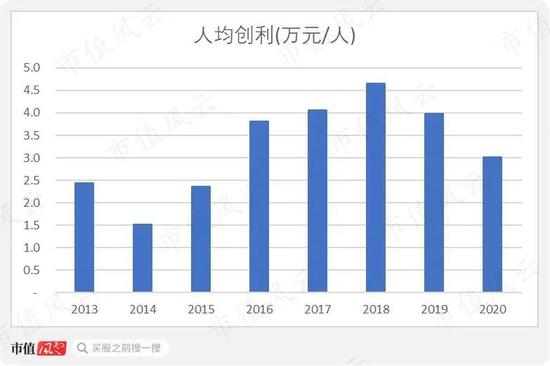

2018年后公司人均创利开始减少。

(注:人均创利=扣非后净利润/[(期初员工人数+期末员工人数)/2])

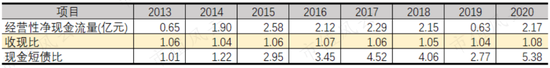

资金方面,殡葬服务业和餐饮业在面对终端消费者时,多为现金收款,比如墓穴销售为一次性收费,订单/服务完成后直接向消费者收取货款。即便对客户有账期,账期也相对较短。

因此,福成股份的经营性净现金流时常为正、收入大都能正常转化为现金重新流回公司。

在这种前提下福成股份不算很缺钱,现金短债比较大,意味着公司的短期偿债能力较强。

八、大股东质押率高,公司信披质量差

如今,不少中小股东对前两任上市公司管理者的经营结果表示不满,李氏家族的第三代接班人李良被推至台前。

2021年3月,90后李良正式接替其父李高生成为福成股份的新任董事长兼总经理。

(一)大股东高质押

上市17年以来,减持上市公司股票最频繁的是福成股份上市前的投资机构股东。控股股东和实际控制人家族更多地是将上市公司股票质押给银行、证券或信托公司用于融资。

Choice数据显示,2016年7月~2020年11月期间,公司实际控制人(之一)李高生和第三大股东三河福生投资有限公司经常连续质押上市公司股票,累计质押数量占其持股比例多在42%~100%,甚至屡屡触及平仓预警线。

结合前面控股股东等关联方存在变相“资金占用”的情况来看,上市公司的控股股东、实际控制人可能比较缺钱。

截至2021年6月7日,李高生、三河福生投资有限公司最新的累计质押数量占持股比例分别为99.96%和41.73%。

(截至2021.6.7重要股东的质押情况,来源:choice数据)

(二)信披质量更是难言合格

顺带一提的是,北京永拓会计师事务所伴随着福成股份上市至今,已为上市公司连续服务了17年。

2019年、2020年、2021年,北京永拓会计师事务所连续三年均因未勤勉尽责收到多张监管警示函,2020年还因承接了多家频繁变更会计师事务所的上市公司而被香港中注协约谈。

福成股份的信息披露质量,也不出意外地比较差。比如说会存在以下几种情形:

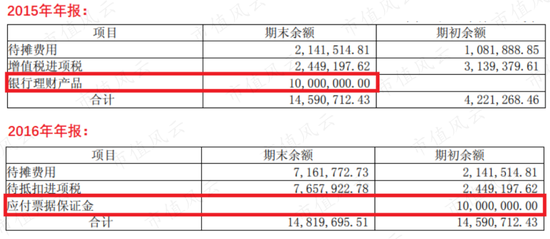

1、错披。如2015年、2016年报中“其他流动资产”的附注细则披露不一致;

2、漏披。如2019年3月末,福成股份孙公司向关联方出售油松,关联交易金额为1,900万元。该项关联交易并未按时披露,到2020年4月董事会才追溯审议并补充披露。

3、瞒披。2020年5月,福成股份的董事长兼总经理李高生和前董秘赵永刚二人因在上市公司定期报告中未按时按规披露控制权转让、参与设立产业并购基金等重要事项被河北证监局出具监管警示函。

九、结语

上市9年后,福成股份为了增厚业绩和利润,使出了种种跨界和高溢价并购的招数。

按理说,殡葬服务业毛利率奇高,可帮助改善经营现金流,应该一直被视为福成股份最值得期待的业务。

截至目前,除去天福陵园,按照收购评估时点杭州钱江陵园和宝塔陵园的墓葬用地面积粗略计算,两个陵园的规划墓位总数约为21.5万个。减去2015年~2020年福成股份已累计销售的1.71万个墓位,未来可能还有92%的开发和销售空间。

也就是说,福成股份的殡葬服务业资产要想持续变现,并非没有未来。

但,在上市公司实际控制人家族试图在爆雷前“跑路”、未能及时察觉天福陵园真实销售情况的一番操作下,殡葬服务业成为了近两年福成股份的拉胯业务:

1、宝塔陵园对赌期后业绩下滑、殡葬服务业务毛利率下滑;

2、公司归母净利润下滑、盈利质量下降、人均创收减少;

3、关联方似乎比较缺钱、存在变相的“资金占用”,关联方挂账的往来还有一定的回收风险。

加之公司的信披质量一直较差,这样的管理能力和现实,实在让人对上市公司难言期待。

牛市来了?如何快速上车,金牌投顾服务免费送>>