证券时报记者 谭楚丹

随着国民财富不断增加,居民财富管理需求日益提升,家族信托迎来高速发展。

高净值人群的需求也在变化,除财富传承需求外,还有企业股权增值、家族企业融资等。在这一背景下,证券公司优势渐显,多家券商入局家族财富管理新赛道。

家族信托

蓬勃发展仍存短板

据招商银行发布的《2020中国家族信托报告》显示,2020年家族信托意向人群数量约24万人,预计到2023年底,意向人群数量突破60万人。2020年意向人群可装入家族信托资产规模约7.5万亿元,但预计到今年底将突破10万亿元。

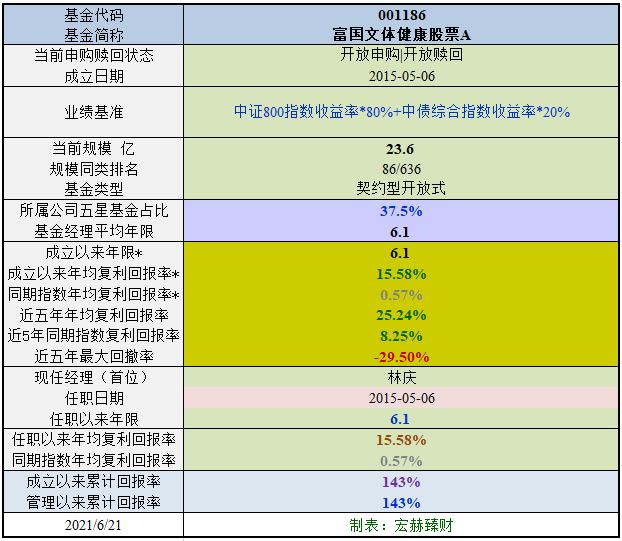

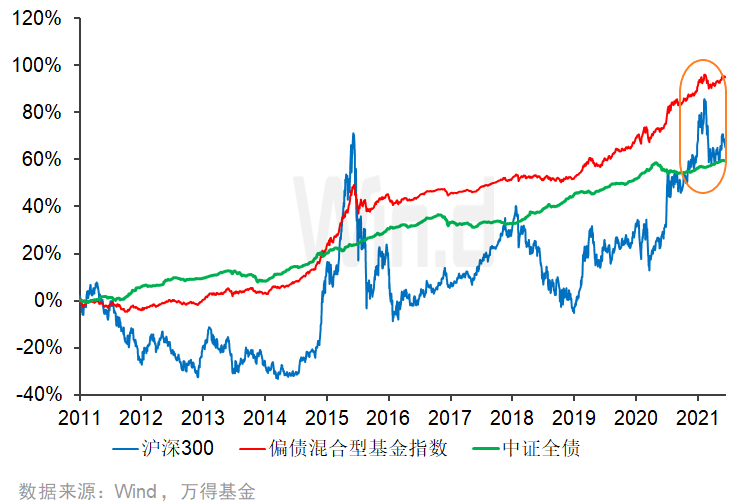

在投资管理方面,净值化转型的大背景下,家族信托在资产配置过程中面临挑战。上述报告中,受访者认为排前三位的困难有:第一各类资产收益率普遍下降;第二资本市场波动太大;第三不知道如何优化资产管理配置方案。部分受访高净值人群表示需要借助财富管理机构的专业投资能力,以实现信托资产的稳健增值。

另有业内人士认为,如何通过家族信托方式进行企业股权的传承和增值,甚至是A股上市公司实控权的平稳交接,成为业内探索的重要话题。

长安信托表示,当前股权类家族信托仍然存在着局限性:一是当前已设立的股权家族信托,多侧重于对持有的公司股权进行传承设立与隔离保护,缺乏后续推进股权增值、辅助公司上市而促进资产升值的后续服务;二是目前国内的股权家族信托基本都是持有的非上市公司的股权,鲜有由家族信托直接或间接持有上市公司股份情况。

券商布局

家族财富管理

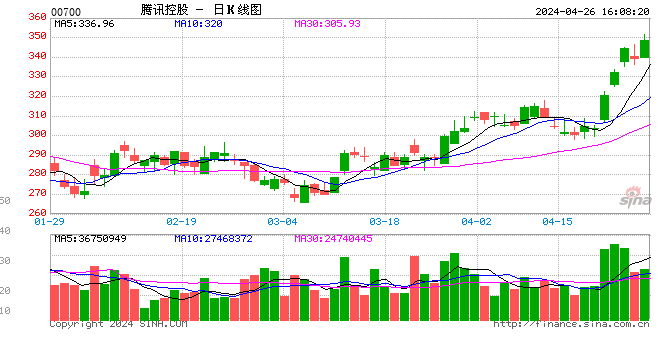

业内人士认为,相对于商业银行、信托公司,券商因更接近资本市场,在解决上述问题中有一定优势,可在资金端和资产端提供家族财富管理服务。

一位上海券商人士表示,券商除了对权益类有专业投研能力外,同时还能为家族企业提供投融资管理,比如股票质押、上市融资、收购兼并等。也就是说,券商在协同财富管理、投行、资管、研究等部门具有优势,可以整合资源提高效率。

证券时报记者从信托人士处获悉,正由于券商在资本市场领域的优势逐渐显现,有信托寻求与券商合作。广州一名信托人士向证券时报记者表示,随着注册制的实施,越来越多企业家谋求上市,这当中就有巨大的家族财富管理需求。

记者注意到,近年来继商业银行、信托公司之后,券商陆续入场“家族财富管理”,为民营企业家这类超高净值客户提供财富管理服务。

2019年中金公司推出环球家族办公室业务(GFO),称将立足于投行背景,提供“金融”和“非金融”两大领域的服务。“金融”是借助中金投行业务和投资管理资源,提供量身定制的金融方案,并为企业提供投融资、海内外并购、一二级联动等全生命周期的专业服务;在非金融方面,中金GFO包含家族事务和咨询顾问,为客户需求提供一揽子解决方案。

2020年11月,兴业证券创设的兴证财富家族办公室,就计划深度融合兴业证券大财富和大机构业务,主要包括综合运用投融资工具助推家族企业发展;帮助家族及企业资产保值增值;提供企业资产与家族财富的隔离保护,制定和落实代际传承规划,实现资产优化配置、风险有效隔离和财富平稳传承的三重保障等。

牛市来了?如何快速上车,金牌投顾服务免费送>>