原载于公众号|今晚吃基

撰文 | 基哥

放眼公募基金圈,主打所谓

科技

、

消费

等“

超强赛道

”的

基金众多

,而真正能理解周期、进行基于

景气周期

的投资组合构建的基金经理

寥寥无几

。

原因何在?

大多数投资者喜欢走容易的路。在他们眼里,周期股有波动,投资难度高,需要长期的研究跟踪,不容易出成绩。

于是乎,白酒、医药、新能源这些赛道上熙熙攘攘,导致了众多基金经理的风格趋同。市场一旦震荡或趋势改变,便是“一荣俱荣,一损俱损”的结果。

值得思考的是:周期股真的只能定位为投资中的“盐碱地”吗?以周期成长股投资著称的基金经理真实战绩如何呢?

大成基金韩创

,相信很多投资者不陌生。他在电商平台的粉丝超50万。韩创是超级黑马,是双料冠军。代表作大成新锐产业

近一年

、

近两年

业绩均位列

同类第一

,获

五家

券商

三年期全五星评级

。

他以周期成长见长,不但善于在宏观层面前瞻性把握投资机会,更擅长跳出狭义“周期”范畴,中观产业周期、微观经营周期与纯周期同时配置,灵活应变,攻守兼备。目前,韩创在管基金共有四只基金,分别是大成新锐产业、大成睿景、大成国企改革和大成产业趋势。

基哥引用大成基金韩创在直播中阐述的观点:“现在很多基金经理不相信均值回归,只相信‘强者恒强’,但是我相信均值回归。除了市场普遍认同的上游行业的周期性,消费行业我觉得也有周期。TMT行业也有。还有很多新型的行业,也有周期,不是上下往复,而是螺旋上升。”

有兴趣的投资者可以

回看韩创的直播

,非常耿直敢说、逻辑独特的投资人。

韩创直播回放:洞见核心趋势 把握优质成长

基哥今天详细分析一下,掌握了“周期密码”的基金经理的业绩数据和投资框架,相信韩创能改变我们对周期股的刻板印象。

韩创的“周期密码”

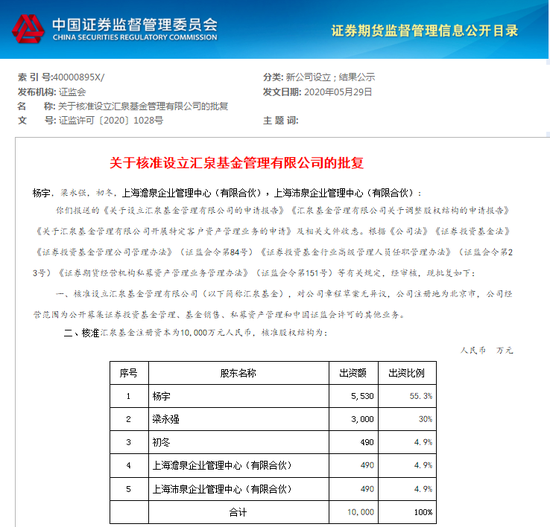

韩创是大成基金的中生代基金经理,在加入大成基金之前,韩创在招商证券作为研究员工作了三年,研究方向是建筑建材行业。2015年6月加入大成基金,担任研究部研究员,2019年1月10日开始作为基金经理独立管理大成新锐产业和大成消费主题基金。

大成基金韩创

其代表作

大成新锐产业混合

(090018)在A股市场回调之下,近一年收获115.86%收益,近两年收获157.65%(截至2021年3月31日,数据来源:大成基金,业绩数据经托管行复核),堪称优秀。

大成新锐产业净值增长率

及业绩比较基准收益率走势图

数据来源:基金2021年第1季度报告,截至2021/03/31;净值走势图中虚线右侧为韩创管理期间;业绩比较基准:沪深300指数*80%+中证综合债券指数*20%;大成新锐产业成立以来发生过基金经理变动,2012/03/20-2013/07/17由刘安田管理,2013/04/08-2014/05/29由袁巍管理,2014/05/29-2015/05/22由徐雄晖管理,2015/05/23-2017/12/05由周德昕管理,2017/12/01-2019/01/10由侯春燕管理,韩创于2019/01/10任职至今。

可以明显看到,韩创在接手大成新锐产业这个产品后(图中虚线右侧),展现出了超强的超额收益能力,净值曲线快速上行,迅速拉开了与业绩比较基准之间的距离。

难能可贵的是,韩创过去两年来的业绩几乎与半导体、医药、消费、光伏、新能源等过去两年来最热门的板块无关,而是完全来自对黄金、石油和建材等偏周期成长个股的成功挖掘。

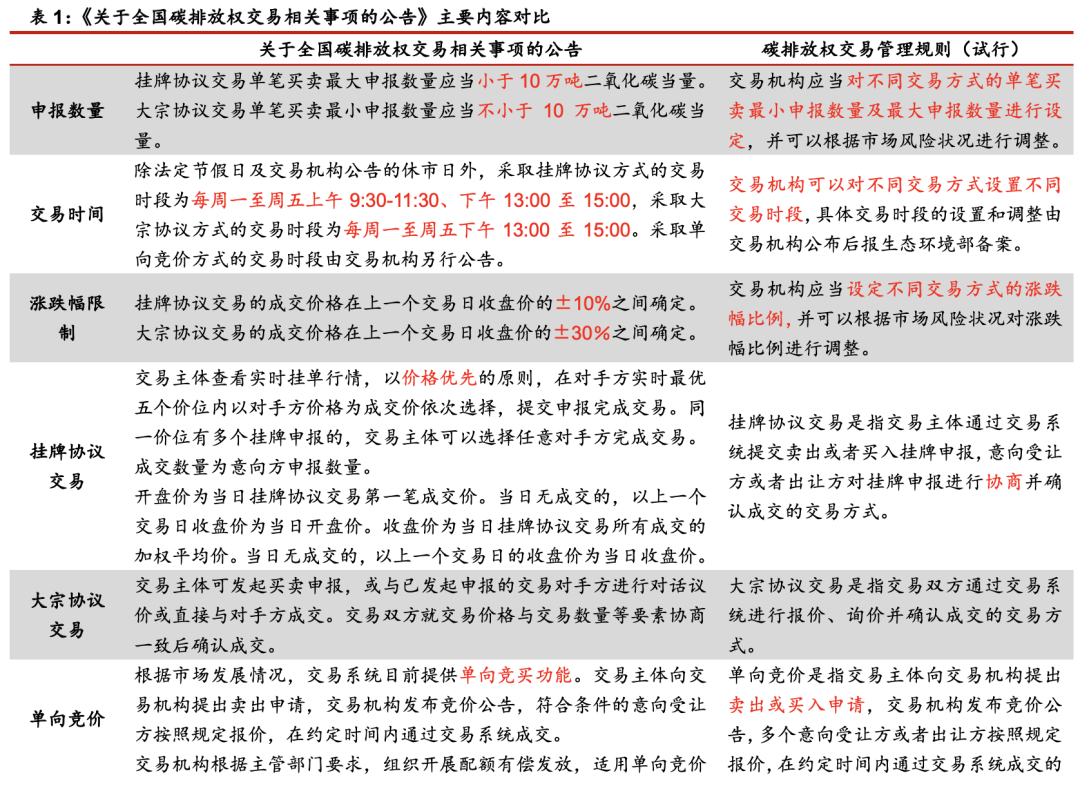

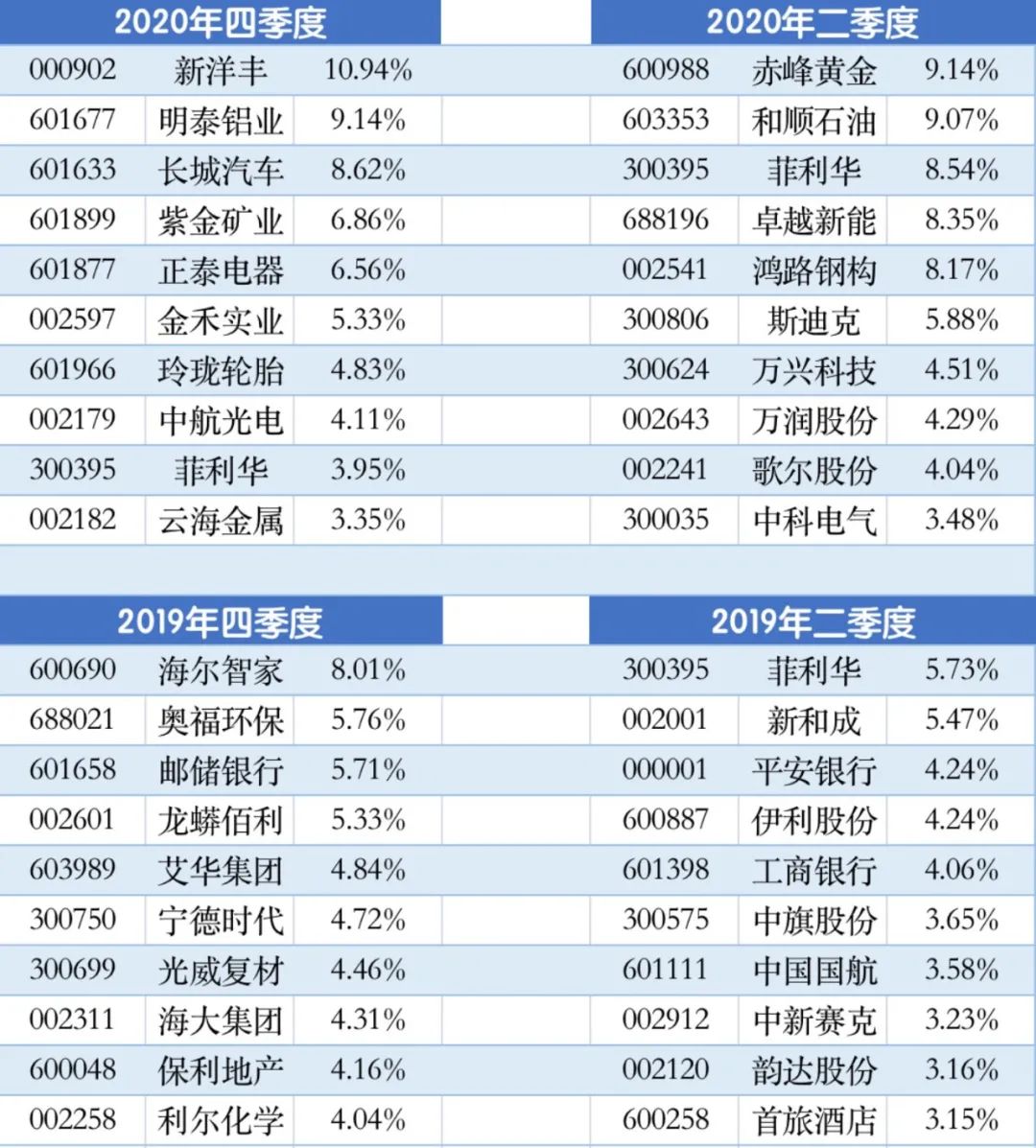

大成新锐产业混合2019-2020年持股情况

数据来源:大成新锐产业2019年第二季度、第四季度报告;2020年第二季度、第四季度报告

在

过去两年来业绩居前

的基金经理

中,这种持股结构是相当独特的——通过深耕周期股,完全“不吃药,不喝酒”,韩创取得了近一年、近两年收益率均居同类第1的成绩,并获得银河证券、海通证券、招商证券三年期、五年期五星评级,晨星、上海证券三年期五星评级。(排名来源于银河证券,同类指银河三级分类,偏股型基金(股票上下限60%-95%)(A类);评级数据来源:银河证券、上海证券,截至2021/03/31;晨星、海通证券、招商证券,截至2021/04/30。)

我们在前面《跟着专业选手择基》系列中也提到过,五家评级机构三年全五星★★★★★评级,是不容易获得的。主动管理型基金经理只有具备全面的投资能力、持续稳定的投资业绩,且投资框架与中长期业绩可以互相印证,才可能在评级机构得到共识。

韩创的投资风格是:

不随大流,坚持独立思考

。多年的研究投资积淀,使得他的能力圈不断拓展。从上面的持股情况中,我们可以看到他目前已覆盖偏上游的金融、地产、有色、化工等行业,偏中游的制造业,以及下游的以汽车为代表的可选消费。

选股框架:三个维度,攻守兼备

韩创的投资体系中,关于周期股的分析方法最为值得重视。

首先,韩创把周期股分为“纯周期”和“偏成长周期”两大类周期股。

纯周期股

的盈利状况取决于社会及宏观经济发展方向、所在行业景气度趋势等因素,需要长期观察跟踪研究,挖掘具有高性价比的标的。

而兼具成长和周期属性的

周期成长股

,可操作性更强,是韩创重点投资的领域,从长期看需要遵循成长股的选股逻辑和原则。

之所以偏重周期成长个股,韩创的逻辑是:一方面可以赚取周期景气度上升,偏行业

贝塔

的收益;另一方面可以获得公司自身成长的

阿尔法

收益,找到这类个股往往可以获得

戴维斯双击

的收益。

从中我们也可以看出,韩创的“周期密码”,并不是刻板的局限于周期本身,而是有机的结合了成长投资,达到了

“周期与成长并重”

:深挖优质纯周期股,重点甄选周期成长股。

总结起来,韩创的选股框架包括三个维度:

精选具备贝塔的行业、挖掘具有阿尔法的公司、兼顾估值相对合理。

精选具备贝塔的行业

,实际上是要解决行业景气度如何判断的问题。韩创主要关注中期维度的产业景气度,比如基于产业链安全里面带来的景气度,例如军工、农业、半导体等;又比如基于宏观变化给部分行业带的景气度,例如如化工、有色等。

挖掘具有阿尔法的公司

,核心是竞争格局、竞争优势的研究,即研究对象是否有足够强、持续时间足够久的竞争力,这就是巴菲特所称的护城河。在商业模式研究上,韩创是将公司作为一个有机整体,以使得研究可以更聚焦、更趋近本质。波特五力分析模型对该研究很有借鉴意义,但偏向条块使得研究碎片化。

兼顾估值相对合理

,是因为高估值需要成长和时间消化,一旦错判公司价值就会造成永久性亏损。从韩创的持仓中,可以看到他重点关注两类机会:一是高景气行业中估值合理的优质公司(目前大部分持仓是这个类型);另外,他也持续关注景气度可能出现逆转行业中的弹性标的。

顺周期板块仍有好机会

2021年已行至中途,展望后市,韩创认为大盘全年将走出震荡向上的格局,而顺周期板块仍有很好的机会。

首先,

经济复苏是最大的基本面支撑

:

1、继中国经济2020年率先复苏之后,2021年全球100多个国家经济会共振复苏,这样的情况只在一战、二战等特殊情况下出现过。因此今年海外经济向上会继续对国内带来明显拉动,中国制造业的景气度会持续回升。

2、构成市场主体的金融等权重股有向上空间,因此整体大盘没有问题。不过,流动性边际收紧会带来扰动:2021年国内外的流动性都在边际上有所收紧,因此市场对流动性的担忧会对大盘造成扰动。

投资机会上,韩创重点提示关注顺周期等板块的景气度持续提升,理由是:经济复苏将带来顺周期板块的景气度持续提升,包括海外经济拉动的部分大宗商品、出口相关的制造业、内循环中的农业等,需求都十分旺盛。

总结起来就是:盈利扩张弹性大,行业景气度高企,部分龙头企业的盈利扩张会持续超预期,利好顺周期龙头。

另外,

横向对比

来看,市场近两年的主要目光都集中在一些

热门赛道

,这些领域的资金已经

过于拥挤,风险大于机会

。部分顺周期等板块中的龙头股估值优势明显,机会更大。

基于对顺周期的持续看好,以及在周期股上经验证的投资能力,韩创近期推出了新作——

大成核心趋势混合

,这只基金将充分发挥韩创在周期股上的投研优势,通过对产业周期分析以及个股成长性深度研究分析,在有效控制风控的前提下,追求长期稳定增值。

不得不说,在最近几年基金经理“一边倒”的偏向科技、消费等赛道的背景下,韩创更像是一股清流:他的业绩数据和投资框架向我们展示了周期股“金光闪耀”的一面。我们对于周期股的认知,也应当提升到更高的维度。

就基金组合投资而言,掌握了“周期密码”的基金经理尤其值得我们重视:

一是这类基金经理比较稀缺。大成基金韩创可谓是这个领域的顶尖代表之一;

二是降低组合投资风险。基金组合配置中,配置一定优质周期类资产,可以平衡整个基金组合过分倚重科技、消费所带来的风险。

注:韩创目前管理产品情况如下,业绩数据均来自各基金年度报告及2021年第1季度报告。大成产业趋势因成立时间较短暂不披露业绩,大成国企改革因接管时间较短暂不披露业绩。1.大成新锐产业基金成立日:2012/03/20。基金业绩比较基准:沪深300指数收益率*80%+中证综合债券指数收益率*20%,基金及基准成立以来每年度(2013年度-2020年度)回报分别为:35.98%/-5.90%、27.87%/42.57%、24.88%/7.37%、9.07%/-8.39%、-1.06%/17.23%、-19.00%/-19.28%、47.43%/29.52%、79.41%/22.46%。2021年第1季度基金及基准回报为:18.04%/-2.21%。大成新锐产业成立以来发生过基金经理变动,2012/03/20-2013/07/17由刘安田管理,2013/04/08-2014/05/29由袁巍管理,2014/05/29-2015/05/22由徐雄晖管理,2015/05/23-2017/12/05由周德昕管理,2017/12/01-2019/01/10由侯春燕管理,韩创于2019/01/10任职至今。2.大成睿景基金成立日:2015/05/26。基金业绩比较基准:中证500指数收益率*60%+中债综合指数收益率*40%,基金及基准成立以来每年度(2016年度-2020年度)回报分别为-14.17%/9.44%、9.08%/0.23%、-28.88%/-18.50%、43.97%/17.93%、77.59%/14.29%。2021年第1季度基金及基准回报为:15.67%/-0.61%。大成睿景成立以来发生过基金经理变动,2015/05/26-2015/09/30由焦巍管理,2015/09/18-2020/01/13由李本刚管理,韩创于2020/01/02任职至今。

风险提示:基金有风险,投资须谨慎。基金的过往业绩及其净值高低并不预示其未来业绩表现。投资者应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。

韩创新作

大成核心趋势混合基金