出品:大眼楼管

作者:肖恩

随着房地产行业调控的深入,从三道红线到两集中供地,从金融机构端的贷款占比限制再到土地财政收归国税。行业的调整洗牌或仍在进行之中,17万亿对应的销售体量大概率是中国房地产行业自98年房改后狂奔的顶点!过去两年倒闭了大批的中小房企,甚至像泰禾、福晟、华夏幸福、蓝光等头部房企都在行业见顶的过程中陆续陷入困境。

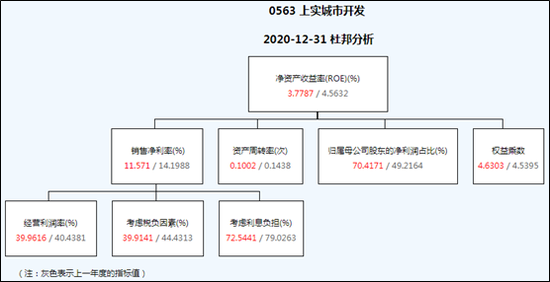

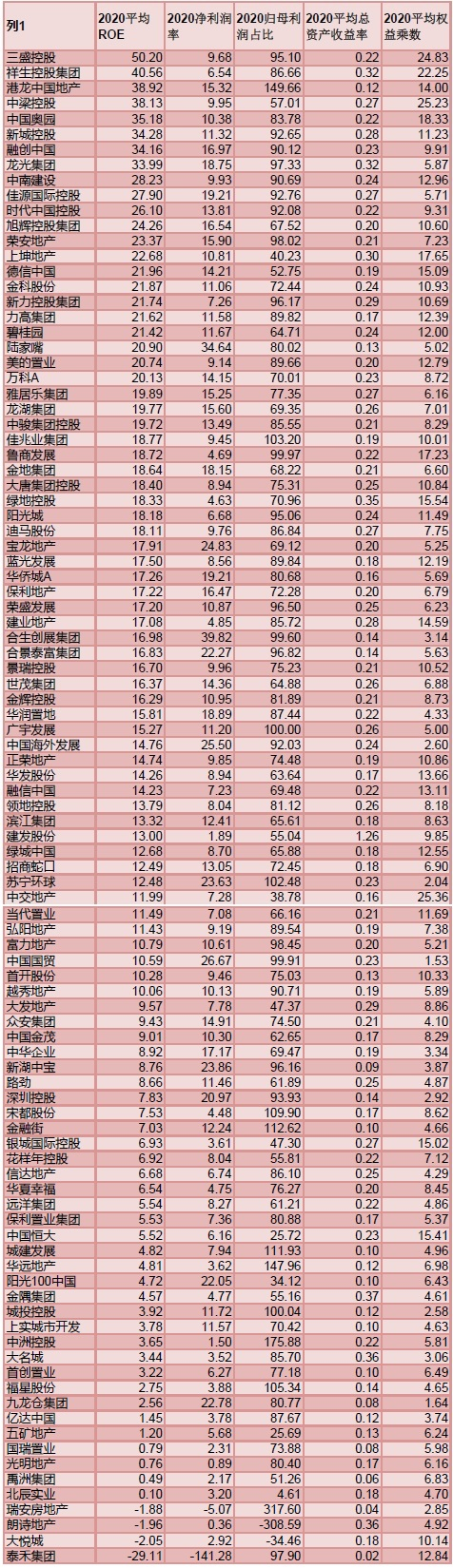

“内卷”这个词适用到房地产业,就变成了“管理红利”、ROIC、ROE。在行业洗牌阶段,行业集中度将持续提升,有更强综合竞争力的企业会获得更多的市场份额。新浪财经上市公司研究院统计A+H两地规模较大的百家房企,通过杜邦分析梳理各房企的ROE,从中找出各房企的盈利模式,试图找寻行稳致远的“剩利者”。

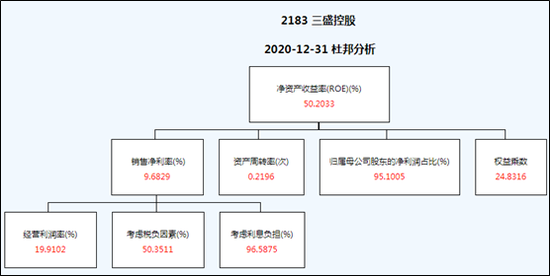

三盛集团创始于1988年,总部位于上海,是一家以地产为主业、地产和家庭产业深度布局的综合运营平台。公司在连亏3年后,ROE近两年有所改善,并在2020年达到50.2%位列前茅。销售净利润率也连续两年扭亏升至9.68%,总资产周转率也连续提升至0.22左右,处在统计房企的中游水平,体现出一定的管理优势。相对来说,三盛地产的财务非常激进,整体的权益乘数达到了24.8的高位,即资产负债率达到了约90%的水平。2020年报显示,三盛地产也踩1条红线,净负债率169.2%。

ROE连续亏三年后回升

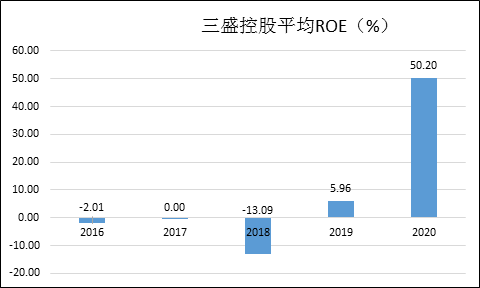

统计过去5年百家房企平均ROE的表现情况发现,ROE也随着行业景气度呈现出周期性的变化。三盛地产过去几年的平均ROE连亏三年后回升冲高,2016年-2017年,房企的盈利基本对应的是2014-2015年的销售,届时房地产行业从居民加杠杆开始,逐渐从上一轮的调控周期中逐渐复苏,三盛地产的平均ROE从-2%升至5.96%。不过在前两年的冲顶后,房企平均ROE在2020年出现了比较大的回落。

但截止2020年,三盛地产的平均ROE暴涨至50.2%,其在所有统计的100家上市房企中位列第1位。此外,在规模相当的房企中同样处于首位,高于大唐地产、花样年、荣安地产和当代置业。

净利润率同样连亏三年回升 盈利稳定性较差

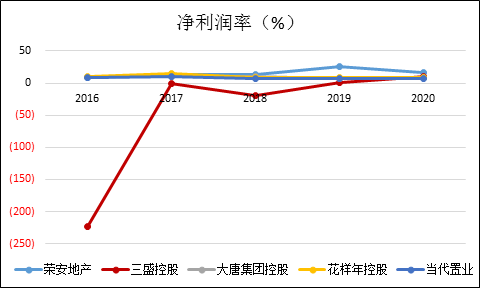

观察过去5年的百强房企平均净利润率的情况,从2017年开始,净利润率出现了比较明显的趋势性下滑,从2017年的14.44%下滑至2020年的9.7%,下滑近5个百分点。

值得注意的是,利润率的下滑情况,是大小房企均需面对的困境。

三盛地产过去几年的净利润率连亏三年后回升,截止2020年,净利润率为9.68%,仍低于10%,其在所有统计的100家上市房企中位列54位,在规模相当的房企中处于位置处于中游水平,低于荣安地产,高于大唐、花样年和当代置业。但由于三盛控股此前连续三年亏损的情况看,盈利稳定性较差。

权益比例波动剧烈

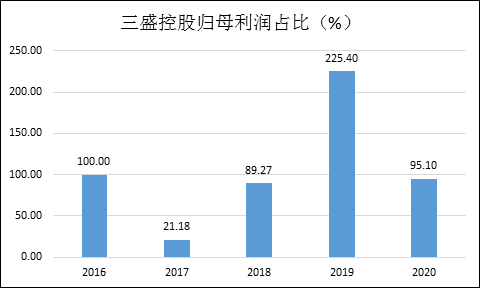

面对行业调整期,不少房企会选择报团取暖,一是减少自身的风险,二是增加自己的话语权。报团取暖最典型的体现就是少股股东权益占比的提升,尽管这里面存在明股实债的情况,但明股实债也是抱团的一种特殊形式。而股权的占比的变化,会在项目结转时变成利润分配的变化,过去几年,行业内少股股东损益占比明显升高,相应地归母股东利润的占比则是下滑。

在归母利润占比方面,三盛地产近几年的数据波动剧烈,2020年收在95的水平,但这个比例仅列在统计百家房企的24位,位于中上游水平。可见,尽管头部整体权益比例有所下降,但是整体的权益比例是不低的,预计合作开发的程度未来或将进一步加深。

在同规模房企中,三盛地产再次位于中上水平,仅低于荣安地产,但高于大唐、花样年和当代置业。

总资产周转率回升至0.22

通常来说,如果说单个项目的利润率下滑,那么房企可以选择在同样的时间内多做几个项目,加快周转赚到和以前一样的利润,但“薄利多销”显然会更累,但这毕竟是挽救利润的一种方法,也对开发商提出了更高的要求。

Wind数据显示我们统计百家房企的平均总资产周转率在过去5年竟然出现了趋势性的下滑,从2016年的0.25下滑至2020年的0.21。

平均总资产周转率方面,三盛地产过去几年逐渐回升至0.22的水平,体现出了一定的管理优势。而在所有统计上市房企中,位列40位,处于中游水平。

杠杆率非常激进

权益乘数尽管不能像“三道红线”那样详细的衡量房企的财务状况,但也基本上能表示一个大体趋势。2016-2020年,在统计的百家上市房企的权益乘数随着平均ROE、行业周期一样,有明显的波动。在2016-2018年,房企经历一轮加杠杆的过程,而在2018-2020年则在逐渐降杠杆,但是降杠杆是痛苦,因此缓慢也是情理之中。

在平均权益乘数方面,三盛地产为24.8,远高于10。在所有统计上市房企中,位列3位,高于祥生、奥园、上坤、恒大、泰禾等高权益系数等同行。2020年报显示,三盛地产也踩1条红线,净负债率169.2%。

综上,三盛地产的平均ROE连亏三年后回升至行业首位,主要是由于公司在利润率、周转率以及杠杆率等多方面有所改善,共同决定的结果。虽然体现出了盈利能力改善且较强的一面,但盈利的不稳定性以及高企的杠杆率是三盛控股需要防范的经营风险。

附注1:在统计A+H上市房企的杜邦分析数据:

附注2:各个指标的计算公式

平均ROE=归属母公司股东净利润/[(期初归属母公司股东的权益+期末归属母公司股东的权益)/2]*100%;

净利润率=净利润/营业总收入;

归母利润占比=归属母公司股东的净利润/净利润;

平均总资产周转率=营业收入/[(期初资产总计+期末资产总计)/2];

平均权益乘数=平均总资产/平均归属于母公司的股东权益。