来源:樊继拓投资策略

1

策略观点:极致分化后的三种预期

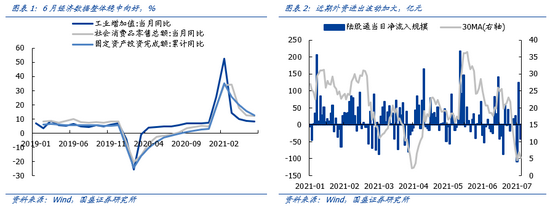

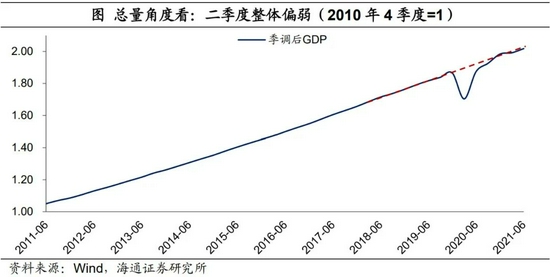

春节以来,投资者对盈利分歧很小,但对经济分歧很大,降准进一步放大了这种分歧,进而导致中证1000和蓝筹价值股走势的极致分化。投资者按照历史经验,衍生出了三种预期:(1)悲观预期:中证1000的领涨,是类似2007年牛市顶部附近的补涨,茅指数的弱势可能代表着牛市的尾声。(2)中性预期:成长是类似2010年和2013年的结构性牛市,这种格局持续的时间可能会很长。(3)乐观预期:价值股跌出了价值,成长股还能持续改善,如果价值股和成长一起涨,结构牛不排除继续发展成全面牛。我们战略上站在乐观预期的一方,但由于宏观分歧还很大,高频跟踪的增量资金也不是很多,第三种预期要发展成主流认识还需要很长时间。需要特别注意的是,按照2010年和2013年结构性牛市的经验,全A指数一般接近前期高点的时候,经常出现月度的调整。

(1)悲观预期:中证1000是类似2007年牛市顶部附近的补涨。投资大师利弗莫尔特别推崇对龙头板块和龙头股的研究,并认为研究龙头能够提前预知市场趋势。其背后可能的逻辑是,龙头股在牛市中基本面逻辑最强,代表着大量股票上涨的最多的共性,如果龙头股长时间走弱,可能是共性的逻辑有所破坏,那么只靠个性逻辑是不足以支撑牛市的。

2007年牛市顶部的时候,出现了牛市核心板块银行股提前进入下跌趋势,而以中证1000为代表的边缘个股在随后接近5个月的过程中持续强势,但最终没能改变牛市终结的现实。

2021年春节以来,牛市最核心的食品饮料行业开始走弱,而过去两年一直偏弱的中证1000开始逐渐走强,持续到现在已经长达4个月的时间了。

少部分最悲观的投资者认为,牛市已经结束,对龙头股的感性认识、对牛市已经持续2年半的经验判断都支撑这一悲观预期。我们认为,要排除这一判断,关键是能否排除未来1年内中国经济有较大下行的风险。我们的主观判断是因为经济可能要2022年上半年以后才会出现问题,但这一判断还不主流,要想排除最悲观的预期,需要等待8-9月份,验证下半年经济旺季时的经济强度。

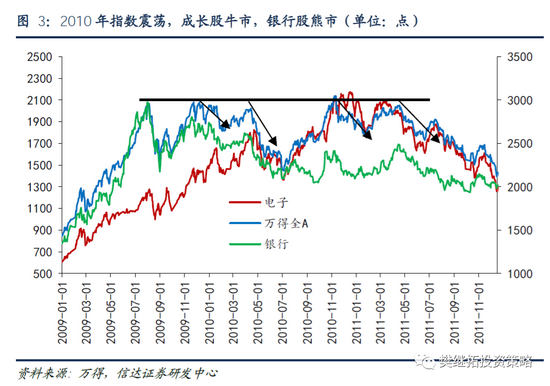

(2)中性预期:成长是类似2010年和2013年的结构性牛市。目前银行股下跌、成长股上涨的分化,在2010年和2013年的震荡市中也长期存在,两次持续的时间都长达一年。2010年最大的宏观背景是信贷紧缩,房地产和基建政策非常紧,所以周期和银行表现较弱。消费和成长性行业,受宏观影响小,也有自下而上的产业逻辑,比如电子行业受益于智能手机的普及,消费行业受益于家电下乡等扩大内需的政策。

这种风格的分化持续时间很长,但需要注意的是,由于股市存量博弈,只有局部板块上涨,每一次全A指数涨到前期高点的时候,都会面临至少是月度级别的调整。如果没有太多宏观的风险,调整幅度较小(约10%),而如果有对宏观的较大担心,则调整时间和幅度可能都会被放大(比如2010年5-6月)。

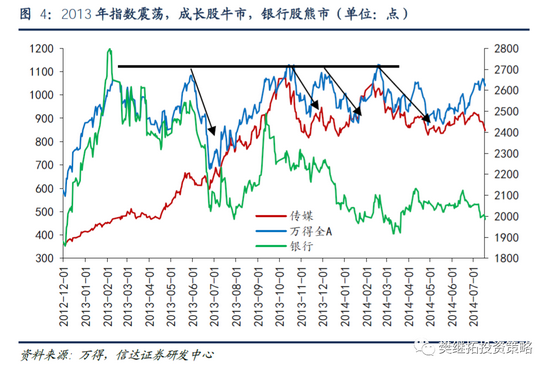

2013年的市场也类似。2013年Q1,房地产调控开启,Q2出现了钱荒,经济展望开始变得悲观。银行和周期在2013年大部分时间偏弱,但以传媒为代表的TMT开启了不断创新高的牛市。而在战术上,2013年也面临和2010年类似的问题,虽然是结构性牛市,但是全A指数一旦接近前期高点,会导致市场出现至少月度级别的调整,这种调整也会波及TMT板块。

持有这一观点的投资者是最多的,其背后的核心宏观假设是,宏观经济预期很难抬升,也没有快速下行的风险,各行业的盈利兑现很好,而且还会持续。如果这种假设成立,最需要注意的是,全A接近前期高点的时候,会出现阶段性月度的调整。

(3)乐观预期:类似2020年上半年,结构牛发展成全面牛。由于蓝筹价值股的持续下跌,部分投资者认为已经到达绝对低估值的范围。由于降准等变化,结构牛有可能发展成全面牛,2020年6月市场加速之前,也出现过板块的分化。疫情后到6月左右,最强的是消费,银行周期偏弱。但进入6月下旬,指数开始加速上涨。

持有这一乐观预期的投资者最少,因为慢牛已经成为深入人心的主流判断。我们认为,战略上,往上大幅突破,需要同时具备两个条件:盈利持续改善、增量资金进场,未来半年依然有这可能性。不过,从高频数据跟踪来看,盈利预期和增量资金近期马上再次加速的迹象都不是很明显,大概率还要等待。

(4)短期策略:指数年内会有突破,但可能不在7月。春节以来的居民资金活跃度相比2020年差不少,粮草供应能力一般,如果把整体战线(指数)往前推进太多,深入敌方腹地,则对粮草的需求将会成倍增加。降准虽然会带来部分保险的资金,但对居民资金的带动效果有限,估计还没法带来足够的增量资金,7月出现指数层面突破的概率不大。这一次降准很有可能是经济恢复进度低于预期后的二次宽松,将会拉长盈利回升的时间,上市公司ROE可能会持续改善到2022年中,这一慢变量会是今年晚些时候,指数取得更大级别上涨的动力之一。

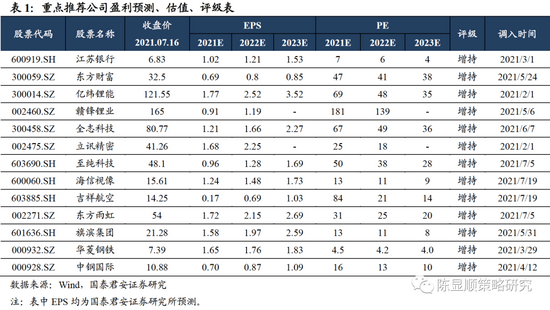

行业配置建议:2019-2021年初,行业配置的重点是龙头、壁垒强、业务长期稳定。今年3月以来,股市的选股重点是业绩兑现,周期股和成长股先后均有不错的上涨,特别是其中的二三线标的。周期股的业绩兑现还不充分,部分投资者对经济可能会进入下行趋势的判断过度悲观,由悲观预期带来的预期差可能会构成周期股第二次买点。这一买点类似2010年中、2017年6月,都是由于投资者提前担心经济下行,但经济迟迟没有下行,是一个可以持有半年的配置方向。

2

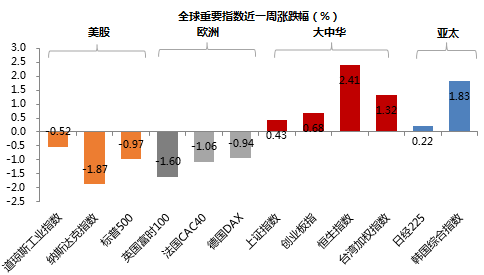

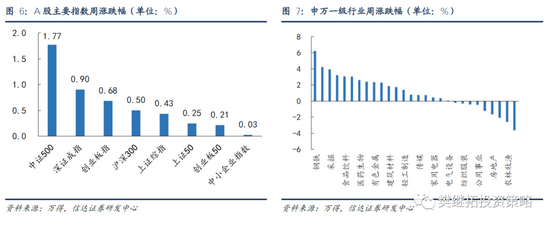

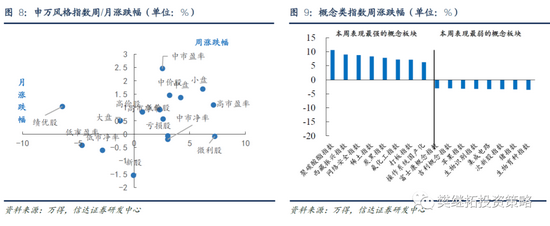

上周市场变化

上周A股整体上涨,其中中证500(1.77%)领涨。申万一级行业中,钢铁(6.22%)、通信(4.21%)、采掘(3.92%)领涨,电子(-2.07%)、农林牧渔(-2.58%)、汽车(-3.62%)领跌。概念股中,聚碳酸酯指数(10.58 %)、西藏振兴指数(9.01 %)、网络安全指数(8.76 %)领涨,生物育种指数(-3.58 %)领跌。

风险因素:房地产市场超预期下行,美股剧烈波动。

牛市来了?如何快速上车,金牌投顾服务免费送>>