来源:粤开崇利论市

摘要

大势研判:探底回升有望,关注三条主线

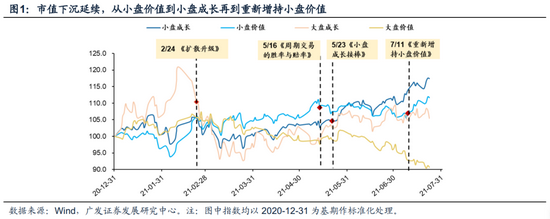

本周指数冲高回落,A股表现出了明显的结构分化,资金对成长板块保持了较高的追逐热情,科创板、创业板指数持续走强,符合我们在半年度策略报告当中的研判。我们认为后续指数探底回升后震荡上行概率较大,主要有以下四方面原因:

基本面来看,A股企业盈利处于持续扩张区间。从已发布的业绩预告来看,目前全A整体业绩预告披露率超过40%,全A预喜率超过70%,其中创业板预喜率相对较高,上市公司业绩持续恢复。板块方面,周期行业受多重利好影响,上半年业绩大幅改善,钢铁和有色预喜率均超过90%。从板块预告净利润均值来看,医药生物、交通运输、钢铁、化工、纺织服装的净利润同比高增。建议投资者在关注企业业绩高成长性同时,也要关注增长可持续性,优选估值较低、业绩增长持续性较强的高景气板块进行布局。

技术面来看,本周大小盘指数全线收红,中小创略强于主板。从指数周线形态来看,上下影线均较长,表明上有阻力下有支撑,KDJ指标显示上行状态较为完好,有望探底回升。沪指本周小幅上涨,目前处于10日均线附近,在3512点位处支撑较强,短期向下调整空间有限,下周有望探底回升,震荡上升概率较大。

政策面来看,高层再提A股估值偏低。7月23日,国新办举行新闻发布会,国家外汇管理局相关负责人表示,目前中国股票的市盈率与发达市场以及大多数新兴经济体相比,都是偏低的,人民币资产性价比比较高,全球资产配置需求高于新兴经济体。目前上证指数市盈率仅为14.4,而标普500市盈率为31.6,英国富时100市盈率更是高达43.1,A股估值水平还有很大提升空间。

交投活跃度方面,本周五个交易日中除了周三成交额0.97万亿元以外,其余四个交易日成交额均在万亿元以上,且整体逐步抬升,周五日成交额创下7月以来新高。7月以来的17个交易日中,A股日成交额16次超过万亿大关,显示投资者参与热情较高。

在基本面扩张、技术面支撑、政策面向好和交投活跃的共同作用下,后续市场有望震荡上行。配置方面,建议投资者重视自下而上的选择,后市关注三条主线:

一、关注高景气的新能源和汽车整车板块。6月新能源汽车销量大幅增长,整体收入端与利润端均出现大幅提升,在新能源汽车市场持续火热的带动下,主机厂规模效应叠加业绩修复,下半年整车板块向好趋势有望延续。同时建议投资者暂时回避部分前期涨幅较大、估值相对较高的细分领域,等待回调时机后逢低入场。

二、关注大消费板块中优质细分赛道。上半年,随着一系列扩内需促消费政策持续发力,带动消费市场稳步恢复,上半年全国居民人均消费支出实际增长17.4%。后续消费行业修复动能有望持续,且在目前风格轮动较快的情况下,消费板块行情有望贯穿其中,配置方向上布局业绩表现稳健、高景气度持续的优质细分赛道。

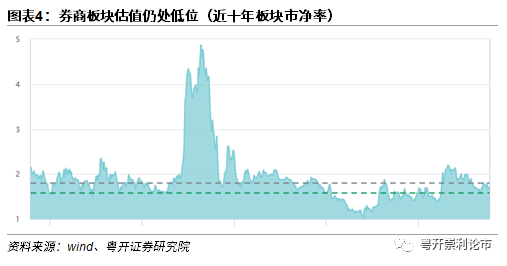

三,关注处于估值低位的大金融板块。券商业绩整体向好,二级市场受到提振,目前板块处于近十年估值37%分位点,具备安全边际和向上空间,建议关注以券商为主的大金融板块估值修复机会。

风险提示:政策推进不及预期、经济超预期下行、外围环境超预期走弱

一、本周市场行情回顾

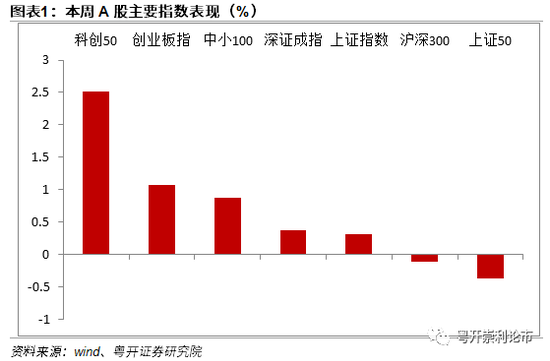

本周市场冲高回落,主要指数表现有所分化,科创50涨幅领先,创业板指数创出年内新高。沪指上涨0.31%,收报3550.40点;深证成指上涨0.38%,收报15028.57点;创业板指上涨1.08%,收报3469.87点。

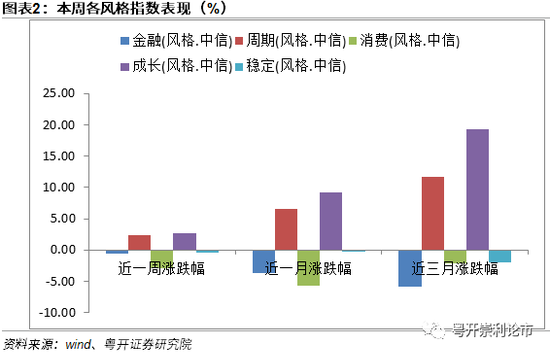

本周各风格指数中仅周期和成长风格上涨,消费风格跌幅较大。周期风格本周上涨2.36%,成长风格上涨2.73%,消费风格本周跌幅较大,单周下跌近3%。

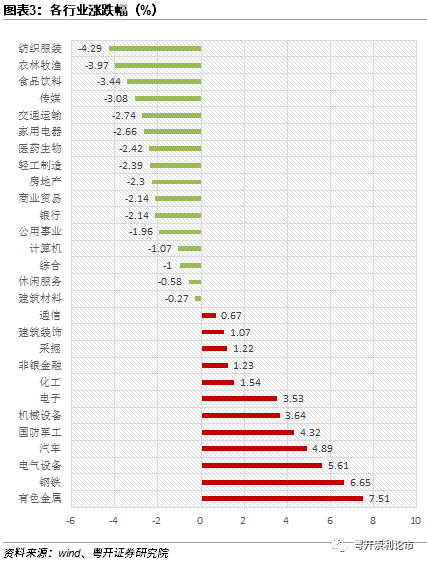

行业方面,本周申万二级行业跌多涨少,有色和钢铁等周期板块表现亮眼。涨幅前五的行业分别是有色金属、钢铁、电气设备、汽车、国防军工,跌幅居前的行业是交通运输、传媒、食品饮料、农林牧渔、纺织服装。

二、热点解读

1、券商半年报整体向好,关注估值修复机会

中国证券业协会近期对2021年上半年度139家证券公司(含子公司)未经审计经营数据进行了统计排名,总的来看,139家证券公司2021年上半年度实现营业收入2324.14亿元,各主营业务收入分别为代理买卖证券业务净收入(含交易单元席位租赁)580.40亿元、投资银行业务净收入298.35亿元(其中证券承销与保荐业务净收入267.81亿元,财务顾问业务净收入30.54亿元)、投资咨询业务净收入24.01亿元、资产管理业务净收入144.68亿元、利息净收入308.54亿元、证券投资收益(含公允价值变动)697.88亿元;2021年上半年度实现净利润902.79亿元,125家证券公司实现盈利。

根据万得统计,截止7月23日,20家上市券商披露上半年业绩预告或业绩快报,其中19家净利润同比增长。

具体来看,4家券商净利润涨幅超过100%,分别是中原证券、财达证券、东方财富、方正证券,除东方财富外,其余三家预告半年报净利润均在15亿元之下,中小券商业绩弹性凸显。

目前唯一预计净利润负增长的是中信建投,去年基数较高是原因之一,2020年上半年,中信建投实现营业收入99亿元,同比增长67.63%,净利润45.78亿元,同比增长96.54%,远超行业平均水平。从预告净利润规模来看,中信证券以107亿元净利润规模排名榜首,紧随其后的是海通证券和招商证券。

行业数据向好推动券商业绩增长。2021上半年证券交易量和活跃度持续增加,投资者情绪提升,A股成交额107.6万亿元,同比增长21%;A股首发企业244家,同比增长105%;首发募集资金2101亿元,同比增长51%;截止2021年6月30日,A股两融余额17842亿元,较去年同期上涨53%。

券商业绩整体向好,二级市场也受到提振。券商指数在本周前两个交易日微幅下调之后,后三个交易日放量上涨,周涨幅超过3%,同时也录得周线三连阳。

目前资本市场改革持续推进,各项政策均有利于证券行业发展。券商板块经历了近一年时间回调之后,近期逐步企稳回升。券商板块目前估值1.7倍市净率,处于近十年估值37%分位点,较2020年高点下跌超过20%,低于近十年估值中位数,具备安全边际和向上空间。在资本市场深化改革持续和证券公司业务转型升级内外双轮驱动之下,行业长期发展向好,未来板块行情值得关注,同时紧密关注后续能否带动大盘指数向上突破。

2、新三板精选层示范效应明显,关注转板投资机会

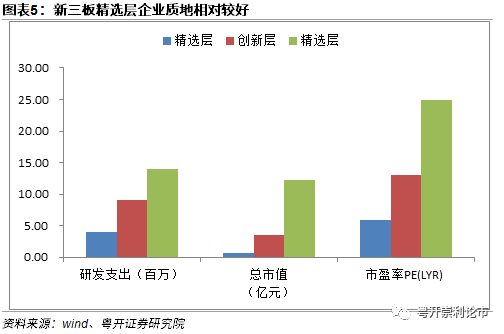

首批精选层企业交易将满一周年,截至2021年7月24日,精选层累计申报企业161家,共58家公司成功完成公开发行,合计融资近140亿元。精选层作为目前新三板内部分层中最高层次,公司质地相对良好,发挥出较好的示范引领效应。

截至2021年7月24日,精选层58家企业市值中位数为12.22亿元,市盈率中位数为24.9,远超基础层和创新层,市场认可程度较高。从流动性来看,精选层由于投资门槛较低和企业规模较大等原因,流动性远超基础层和创新层,过去一年精选层58家企业合计成交额超过300亿元,超过了新三板其他7000多家企业的总和,头部聚集效应明显。从研发投入来看,精选层企业2020年研发支出中位数为0.14亿元,同期基础层和创新层企业研发支出中位数均在0.1亿元以下。

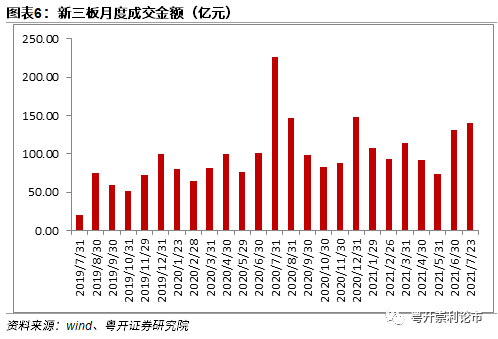

新三板精选层自身发展良好的同时,也带动了新三板整体发展。精选层推出以来,新三板受到关注程度明显提升,公开发行更是引来各类投资者火爆认购。新三板流动性明显提升,2020年下半年和2021上半年新三板市场成交额分别为791和611亿元,高于2020上半年的503亿元。

精选层成立以来,一直定位于承载财务状况良好、市场认可度较高、完成公开发行,具有较强公众化水平的优质企业,匹配与其股权结构相适应的交易和投资者适当性制度,对精选层公司严格监管,同时也为落实转板上市制度储备企业资源。

随着精选层逐步发展壮大,新三板多层次资本市场效应愈发明显。新三板的定位与沪深交易所形成错位发展格局,主要服务创新型、创业型、成长型中小企业,精选层满一年可以转板机制设定为沪深两市的后备军,有助于减少上市发行障碍,缩短上会排队时间。同时新三板自身将形成“基础层、创新层、精选层”三个层次不断递进的市场结构,精选层更好发挥多层次资本市场中承上启下的作用。多层次资本市场显现助力经济与金融的结合,构建对于处于不同生命周期的企业匹配适合的融资方式和交易场所,同时满足不同风险偏好投资人的需求,多层次资本市场达到适应企业发展的需求和投资者风险的分层管理。

精选层由于其公开发行融资和转板上市制度优势,成立以来受到众多新三板企业关注,目前累计申报企业超过160家,在近期IPO常态化发行的大背景下,精选层企业从过会到挂牌节奏也有加快趋势,乐观情况下,预计精选层企业到年底有望超过100家,通过规模效应引领新三板市场更好更快发展,对于投资者来说,新三板首批转板企业质地优良,可以适当关注部分行业细分领域龙头股投资机会。

三、下周重要事件一览

四、大势研判:市场高位震荡,关注三条主线

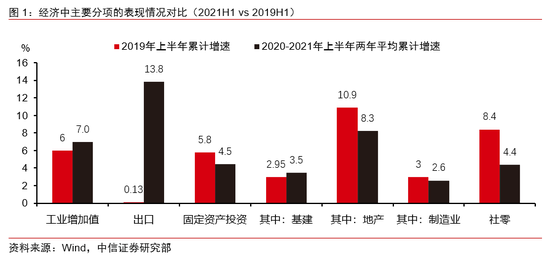

2021年以来,经济持续稳定恢复,运行质量继续提升。二季度,我国国内生产总值为282857亿元,同比增长7.9%;两年平均增长5.5%,比一季度平均增速加快0.5个百分点;与一季度环比增长1.3%。

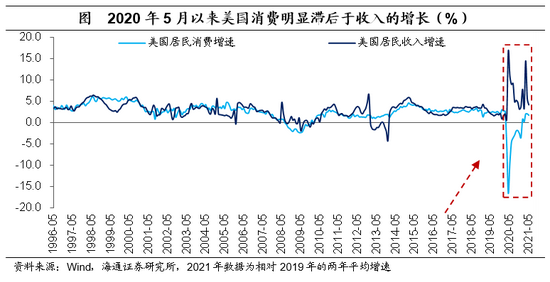

消费回暖刺激经济增长,新兴产业表现活跃。随着一系列扩内需促消费政策持续发力,清明、“五一”、端午假日因素带动消费市场稳步恢复,对经济增长拉动作用明显增强。上半年,最终消费支出对经济增长贡献率为61.7%,拉动经济增长7.8个百分点。其中,二季度最终消费支出对经济增长贡献率为77.1%,拉动经济增长6.1个百分点。上半年,全国居民人均消费支出实际增长17.4%,两年平均实际增长3.2%。新动能发展势头良好,新兴产业表现活跃。上半年,规模以上高技术制造业和装备制造业增加值同比分别增长22.6%和22.8%,分别高于全部规模以上工业增加值增速6.7和6.9个百分点。展望后市,我们认为经济复苏将持续深入,经济增速将有所放缓,未来总需求的增长将重回内生增长轨道,且经济复苏并不均衡,呈现结构性修复特点。

本周指数冲高回落,A股表现出了明显的结构分化,资金对成长板块保持了较高的追逐热情,科创板、创业板指数持续走强,符合我们在半年度策略报告当中研判。我们认为后续指数震荡上行概率较大,主要有以下四方面原因:

基本面来看,A股企业盈利处于扩张区间。从已发布的业绩预告来看,目前全A整体业绩预告披露率超过40%,全A预喜率超过70%,其中创业板预喜率相对较高,上市公司业绩持续恢复。板块方面,,周期行业受多重利好影响,上半年业绩大幅改善,钢铁和有色预喜率均超过90%。从板块预告净利润均值来看,医药生物、交通运输、钢铁、化工、纺织服装的净利润同比高增。建议投资者在关注企业业绩高成长性同时,也要关注增长可持续性,优选估值较低、业绩增长持续性较强的高景气板块进行布局。

技术面来看,本周大小盘指数全线收红,中小创略强于主板。从指数周线形态来看,上下影线均较长,表明上有阻力下有支撑,KDJ指标显示上行状态较为完好,有望探底回升。沪指本周小幅上涨,目前处于10日均线附近,在3512点位处支撑较强,短期向下调整空间有限,下周有望探底回升,震荡上升概率较大。

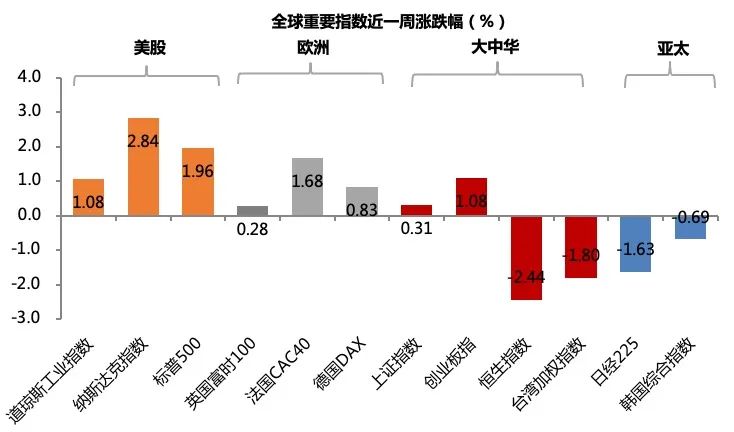

政策面来看,高层再提A股估值偏低。7月23日,国新办举行新闻发布会,国家外汇管理局相关负责人表示,目前中国股票的市盈率与发达市场以及大多数新兴经济体相比,都是偏低的,人民币资产性价比比较高,全球资产配置需求高于新兴经济体。目前上证指数市盈率仅为14.4,而标普500市盈率为31.6,英国富时100市盈率更是高达43.1,A股估值水平还有很大提升空间。

交投活跃度方面,本周五个交易日中除了周三成交额0.97万亿元以外,其余四个交易日成交额均在万亿元以上,且整体逐步抬升,周五日成交额创下7月以来新高。7月以来的17个交易日中,A股日成交额16次超过万亿大关,显示投资者参与热情较高。

在基本面扩张、技术面支撑、政策面向好和交投活跃的共同作用下,后续市场有望震荡上行。配置方面,建议投资者重视自下而上的选择,后市关注三条主线:

一、关注高景气的新能源和汽车整车板块。6月新能源汽车销量大幅增长,整体收入端与利润端均出现大幅提升,在新能源汽车市场持续火热的带动下,主机厂规模效应叠加业绩修复,下半年整车板块向好趋势有望延续。

二、关注大消费板块中优质细分赛道。上半年,随着一系列扩内需促消费政策持续发力,带动消费市场稳步恢复,上半年全国居民人均消费支出实际增长17.4%。后续消费行业修复动能有望持续,在目前风格轮动较快的情况下,消费板块行情有望贯穿其中,配置方向上布局业绩表现稳健、高景气度持续的优质细分赛道,关注护城河宽、生产经营向好标的。

三,关注处于估值低位的大金融板块。券商业绩整体向好,二级市场受到提振,券商指数本周后三个交易日放量上涨,周涨幅超过3%,录得周线三连阳。目前资本市场改革持续推进,各项政策均有利于证券行业发展。券商板块处于近十年估值37%分位点,具备安全边际和向上空间,建议关注以券商为主的大金融板块估值修复机会。

五、风险提示

政策推进不及预期、经济超预期下行、外围环境超预期走弱

牛市来了?如何快速上车,金牌投顾服务免费送>>