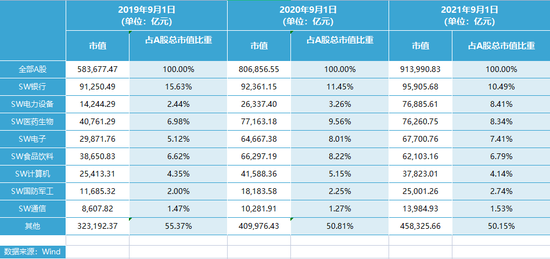

疫情后,中国经济快速复苏,A股上市公司经营重回正轨,上半年业绩同比大幅增长,营收及净利增幅双双创历史同期最高水平,百亿净利公司超过40家,数量创历史新高,周期性行业盈利能力大幅修复。

证券时报记者 张娟娟 吴琦 陈见南 郭洁

半年报看业绩 百亿净利公司数量创纪录

证券时报统计,上半年A股公司实现总营收30.55万亿元,同比增长26.21%,实现净利润2.76万亿元,同比增长43.29%。营收和净利增幅双双创历史同期最高水平。若扣除金融股和两桶油,A股公司上半年营收和净利润分别同比增长31.9%和56.37%,上市公司经营走出低谷。

分板块来看,上半年科创板的业绩最亮眼,营收同比增长52.36%,净利润同比增长95.89%,营收增幅超出沪深两市总营收增幅26.15个百分点。创业板营收、净利增幅分别为32.8%和34.47%,中小板营收、净利增幅分别为27.47%、29.61%,两大板块均处于历史同期较好水平。

申万28个一级行业上半年营业总收入均实现不同幅度的增长,休闲服务、钢铁、交通运输、有色金属、轻工制造行业营收增幅居前。净利润方面,除国防军工、综合、房地产和农林牧渔行业同比下滑外,其余24个行业均实现正增长,8个行业的净利润同比翻番,包括交通运输、采掘、化工、休闲服务、有色金属、钢铁等。

从个股来看,上半年共有42家A股公司归母净利润突破100亿元,数量之多,创历史纪录。同时A股公司业绩两级分化特征凸显,上半年亏损超10亿元的上市公司合计21家,连续两年处于历史高位。业绩分化反映了经济发展的结构性特征,未来或成常态。

半年报赚钱榜

百亿净利公司首破40家

发布的《A股半年报赚钱榜》显示,净利润50强中,半年报百亿利润俱乐部成员达到42家。京东方a、中国铁建、江苏银行、万华化学和三一重工凭借亮眼的成绩单,新晋A股百亿净利润成员。

金融业地位稳定,工商银行、建设银行、农业银行和中国银行连续10年占据半年报赚钱榜前四名。值得注意的是,招商银行首次跻身排行榜第五名,中国平安近六年首次滑落至第六名。

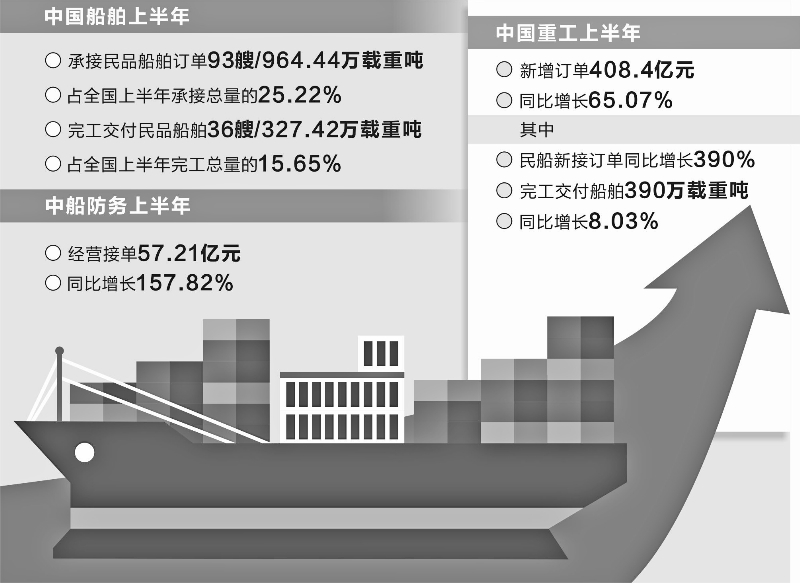

中国石油、中国石化和万华化学走出2020年业绩低迷期,盈利能力重回正轨,再次挤进净利润50强。中远海控上半年实现归母净利润370.98亿元,排名跃升至第13名,是半年报赚钱榜前15名中唯一一只非金融及石油石化股,中远海控是年内当之无愧的“周期之王”。

京东方A首次进入半年报赚钱榜,公司上半年实现归母净利润127.62亿元,排名第32名,是半年报赚钱榜中唯一一只科技股,也是首只半年报净利润超百亿的科技股。方正证券认为京东方A是我国制造崛起中,半导体工业成长的缩影。

相比之下,牧原股份、万科a、保利地产和长江电力留在半年报赚钱榜中,但排名较去年同期分别下滑15名、13名、10名和10名。

半年报亏损榜

两大板块成重灾区

赚钱超百亿的A股公司数量高增的同时,亏损公司数量亦居历史高位。发布的《A股半年报亏损榜》显示,上半年A股亏损超10亿元的上市公司合计21家,连续两年处于历史高位,其中华夏幸福、中国国航、ST凯乐和中国东航亏损额居前,分别亏损94.8亿元、67.86亿元、57.14亿元和52.08亿元。

房地产和交通运输两个行业登上亏损榜的上市公司数量最多,分别有7家和6家公司上榜。地产公司华夏幸福以亏损94.8亿元成为A股上半年亏损最高的公司,去年公司还排在赚钱榜的第45名,落差之大,侧面显示房地产行业的衰落。

上市公司上半年业绩分化明显,反映了经济发展的结构性特征。在经济逐步迈入“高质量发展”的过程中,未来上市公司盈利分化或进一步加深。部分板块受周期影响较大,长期来看,内生增长仍是支撑业绩长牛最核心的因素。

半年报看成长 三大指标创历史最好水平

新冠疫情爆发一年半后,A股呈现新生态,成长股发生巨变,以钢铁、化工为主的防御性板块业绩回暖释放,医药生物板块业绩回调。

上半年A股净利润翻倍公司占比近25%,扣非净利润翻倍公司占比26%,两者较去年同期均提升14个百分点。上半年营业收入增长公司占比超75%,较去年同期提升33个百分点。

A股公司上半年盈利能力较去年大幅好转,复苏态势显著,三项成长指标均创下历史最好水平,包括营业收入同比增幅、净利润同比增幅,扣非净利润同比增幅。

从行业增幅来看(取个股增幅中位数),钢铁行业以118.17%的净利润增幅位居首位,较去年同期提升26个名次;位居第二的有色金属行业净利润增幅达到95.4%,较去年同期提升14个名次,采掘、休闲服务及化工位居增幅榜第三至第五位,农林牧渔行业由去年的第一名降至2021年半年报的末位。

营收增幅榜

4家公司增幅超10倍

营业收入的变动体现了公司经营发展状况。与2020上半年相比,今年上半年营收同比大增的公司规模要小很多。

以2020年上半年营收超1亿元公司为分析对象,发布《A股半年报营收增幅榜》,榜单前50名营收增幅均超过250%,太龙照明以2015.17%的增幅独占鳌头,城投控股位居次位,营收同比增加1431.51%,泛海控股、中粮资本位居榜单第三、四位,这4家公司的营收同比增幅均首次超过1000%。

榜单前50名中,仅有位居第九位的北京君正2017年至2021年连续5年上半年营收保持增长趋势。

净利润增幅榜

“周期之王”荣登榜首

与2020年同期相比,净利润大增的上市公司数量显著增加,去年上半年净利润增幅超100倍的公司仅2家,今年上半年多达11家,超200倍的公司也有3家,分别是热景生物、新世界及精准信息。

以2020年上半年净利润超过1亿元的公司为分析对象,发布《A股半年报净利润增幅榜》。与去年同期相比,榜单中盈利规模较大公司数量大幅增加。榜单前50名较去年同期大洗牌,且净利润增幅均超过450%,主要分布在钢铁、化工行业;去年增幅居前的以医药生物、农林牧渔、电子行业为主,仅东方生物连续两年进入榜单前50。

被市场称为“周期之王”的中远海控首次登顶榜首,公司今年上半年净利润同比增长3162.31%,较去年提升489个名次。位居榜单第二至四名的分别为重庆钢铁、鲁西化工及京东方A,3家公司上半年净利润增幅均超过1000%。京东方A是全球显示半导体领域领先的公司,市值超2000亿元,该公司为首次进入榜单。

扣非净利润增幅榜

两家公司连续两年入榜

相比净利润,扣非净利润更能体现公司的真实盈利状况。与2020年同期相比,今年上半年扣非净利润大幅增加的公司,扎堆在有色金属、化工、钢铁等行业。

以2020年上半年扣非净利润超过1亿元的公司为分析对象,发布《A股半年报扣非净利润增幅榜》。榜单前50名上半年扣非净利润增幅均超过280%,消费电子龙头TCL科技扣非净利润增幅超过2900%,位居榜首,远超其它公司,这也是TCL科技自上市以来首次登顶榜首,公司去年同期扣非净利润同比下滑25%以上;位居第二、三位的是重庆钢铁、包钢股份,扣非净利润增幅均超过2400%;位居第八位的神火股份,今年上半年扣非净利润同比增长916.1%,去年同期该股扣非净利润同比上涨158.11%。

榜单前50名中,仅有第20位的东方生物及第34位的华友钴业,连续两年进入半年报扣非净利润增幅榜,其中华友钴业去年上半年扣非净利润同比大增816.52%。

半年报看经营 周期性行业盈利能力修复

随着疫情的消退,今年上半年A股公司整体净资产收益率出现明显好转,达到5.55%,基本回到2019年同期水平。休闲服务、化工、钢铁等行业净资产收益率大幅上升,均提升6个百分点以上。农林牧渔行业盈利能力大幅下降,净资产收益率从去年同期的10.17%下降至3.02%,主要受猪周期的影响。此外,房地产、通信、食品饮料等行业净资产收益率均小幅下降。

净资产收益率榜

热景生物首次登顶

食品饮料行业盈利能力有所下降,但依然冠绝A股,净资产收益率达到11.76%;钢铁、家电、化工等行业半年报净资产收益率均超过7%,分列第二至第四位。钢铁、化工等强周期板块,受益于产品涨价,盈利能力大幅修复。

相比较而言,医药类公司依然霸榜净资产收益率榜头几名,这主要是因为强周期板块重资产特性所致。发布的《A股半年报扣非摊薄净资产收益率榜》显示,排名前三甲的依次是热景生物、东方生物、湖北宜化。这是热景生物首次登顶该排行榜。热景生物和东方生物盈利能力爆表,主要是系疫情期间新冠检测类产品热销所致。

盈利能力前50名公司中,医药行业公司数量最多,达到12家;化工、电子等行业也有较多公司入榜,与去年同期相比,化工行业公司数量由3家增长到10家。50强公司绝大部分盈利能力相比去年同期提高,热景生物、立方数科、中远海控等扣非摊薄净资产收益率均较上年同期提升40个百分点以上。

销售毛利率榜

食品医药行业高毛利

除了净资产收益率指标外,衡量上市公司盈利能力的另一个指标是销售毛利率。发布的《A股半年报毛利率榜》显示,销售毛利率排名前三甲的依次是艾力斯、中望软件、盈建科。艾力斯以98.7%的销售毛利率居首,公司是一家专注于肿瘤治疗领域的创新药企业,98.7%的销售毛利率意味着一个100元的产品销售成本仅为1.3元左右。

销售毛利率50强公司主要集中在医药生物、计算机两大行业,分别贡献28家和12家。与去年同期相比,大部分公司毛利率保持稳定,其中泽璟制药、大晟文化、盛讯达等公司销售毛利率均提升超40个百分点。

剔除金融类行业,食品饮料、医药生物、休闲服务三大行业销售毛利率排名前三位。食品饮料行业销售毛利率最高,达到45.52%,再度蝉联行业榜首。白酒龙头贵州茅台销售毛利率为91.41%,是食品饮料行业毛利率最高的公司,排名全部A股公司第23位。销售毛利率排名靠后的依然是交通运输、建筑装饰、有色金属等传统行业,销售毛利率均不足12%。

总资产周转率

钢铁有色经营效率提升

除了盈利能力回升外,大部分行业经营效率也得到改善。数据显示,申万28个一级行业中,有26个行业总资产周转率相比去年同期提升,钢铁、有色金属、轻工制造等行业提升最为明显。

个股来看,发布的《A股半年报总资产周转率榜》显示,总资产周转率排名前三的依次是远大控股、浙商中拓、爱施德,远大控股以5.25次居首。周转率50强公司主要集中在有色金属、商业贸易、交通运输等行业。与去年同期相比,远大控股、热景生物、太龙照明、浙商中拓等周转率均提升1次以上。

(本版专题数据由证券时报中心数据库提供)

三大炒股神器免费领取!数量有限,先到先得>>