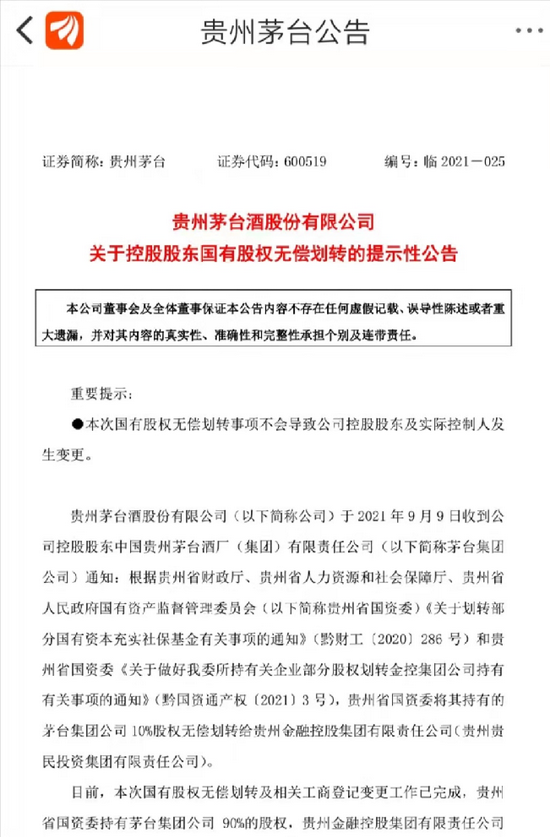

9月6日,大江洪流董事长姜昧军在一场题为《资本市场的颠簸复苏之路--从流动性驱动,到流动性与供给约束驱动再到需求驱动》的主题演讲中对于疫情以来全球经济发展变化、中美股票市场表现差异成因和今年以来A股市场大幅波动的驱动因素分享了他的观点和看法,同时他也对未来全球经济发展趋势、产业结构变化、贫富差距以及流动性等因素进行了展望。姜昧军非常看好未来中国的资本市场,并看好未来高性价比和周期性行业的投资机会。

以下是演讲整理:

---新冠疫情以来宏观经和股票市场回顾---

相比去年,今年以来国内股票市场都发生了非常大的变化。整个股票市场的波动比较大,投资者之间的收益分化比较大。怎么样去理解这段时间以来市场的波动呢?从我本人看来,这个现象源自于宏观经济的一些变化。

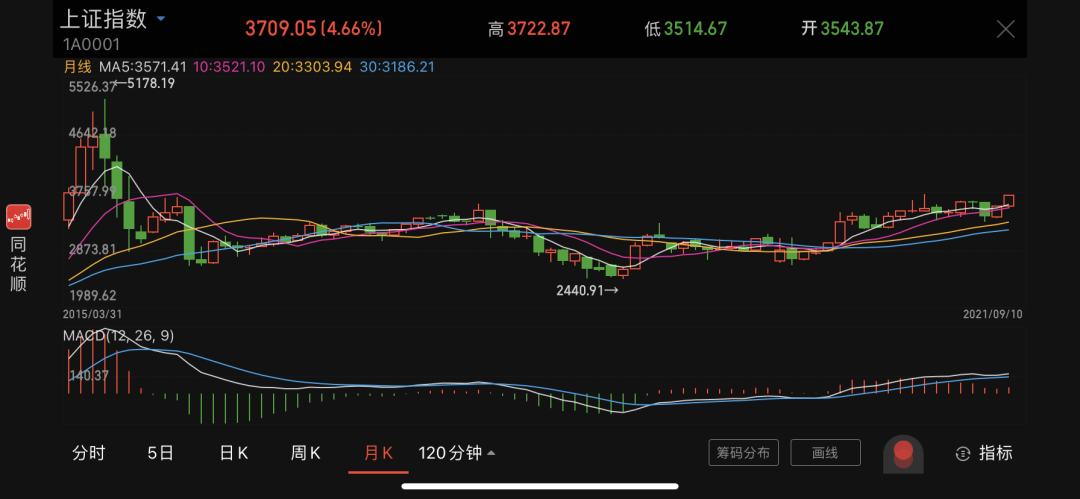

回顾2020年,新冠疫情全球爆发后,全球宏观经济和资本市场都在围绕一个主题词运转,那就是“复苏”—流动性引领的复苏。包括中国在内,全球央行都推出了超宽松的货币政策以应对新冠疫情对经济的冲击。也因此,在流动性宽松的大背景下,各类资产的价格都出现了大幅的上涨。这也是我们看到的疫情影响的第一阶段,在全球超宽松的货币政策推动下,无论是股市、房地产、大宗商品还是虚拟货币都出现了普涨。但进入到2021年,中美两国资本市场的走势出现了分歧,这主要是由于中美两国在宏观经济层面产生的差异造成的。进入2021年后,随着中国疫情得到有效控制,货币政策相应的从疫情期间的超宽松逐步回归正常状态。货币政策的正常化的结论可以从今年以来M2和社融总额指标的月度连续变得出,两个指标出现了逐节下降的形态。相应的,在股票市场中,前期单纯由流动性驱动的逻辑就面临证伪的过程,各个板块的价格和估值也在流动性回归正常的大背景下被重新考量。所以我们看到今年出现了部分些板块大幅调整,以及一些低估值板块上升的现象,其背后的主要因素是投资者在流动性回归正常的背景下,对于股票市场各板块进行重估。这是国内资本市场中发生的一些重要变化。但反观美国,由于疫情的原因,美国去年到现在一直保持着超宽松的货币政策,美股主要指数连创新高,房地产市场一片繁荣。

相比当前的美国市场,我国资本市场已经进入到了第二阶段。这个阶段宏观经济和市场的主题词是“重启”—经济的重启。在这个阶段,我们就不得不继续讨论一个从新冠疫情爆发时就开始讨论的问题,那就是—通过货币政策的大灌水,能不救经济?从历史上来看,通过货币政策大灌水挽救经济,既有成功的经验也有失败的经验。

日本是典型的失败案例,92年日本通过零利率政策试图抵御因汇率升值以及广场协议导致的经济下滑,但从结果来看,超宽松的货币政策非但没有让日本的经济重回增长,反而出现了长达30年左右的通缩。股票市场和房地产市场也在92年达到顶峰后,出现持续的下跌。从日本的经验来看,通过货币宽松来救经济,尤其是在经济出现巨大外部冲击的时候并不一定有效,这是我们需要关注的一种现象。

通过货币宽松来救经济也有正面的例子。比如08年金融危机后美联储的量化宽松对于经济的救助就堪称完美。我本人也经历了08年的金融危机。那次危机是从金融市场风险演化来的,美国CDO、CDS市场的崩溃导致了金融市场的整体失控,同时金融市场风险外溢到实体经济形成了经济危机。从资本市场的角度来看,当年的次贷危机对经济的打击远大于本次新冠疫情。08年金融危机爆发后,中国股市下跌了66%,股市缩水了2/3,美国股市从07年的高点下跌了54%。而这次新冠疫情爆发后,美国市场只下跌了35%左右,而中国A股下跌的幅度还不到20%,随后都出现了快速的反弹。08年次贷危机后,美联储出台了我们现在耳熟能详的量化宽松政策,通过3轮量化宽松政策在2年左右的时间里不断向市场注入资金。从结果上来看,美联储那次通过货币政策挽救经济的措施堪称完美,美国的经济从低谷直接回归正轨,也造就了美国历史上持续时间最长的牛市。如果我们把2020年新冠疫情期间美股市场的下跌作为美股牛市过程中的一次回调的话,这次牛市持续的时间已经接近13年。而美国房地产市场也是从08年的阶段性低点开始上涨,一直涨到现在。所以就货币政策挽救经济而言,历史上我们既有失败的案例也有成功的案例。

但有一个因素在我们的现代金融和金融历史上是没有先例可以参考的。那就是疫情对全球经济和资本市场的影响。03年中国出现过非典疫情,我当时在证券也就所任所长,也经历过,但那次的疫情对经济的冲击与本次新冠疫情对全球经济的冲击完全不能同日而语。当时非典疫情对资本市场的影响不过持续了2个月左右,随后快速反弹,在K线图上,你都看不到非典对于市场的明显影响。而且,当年非典的范围很小,主要是中国和个别几个亚洲国家。但这一次新冠疫情完全不一样,这一次是全球两亿多人感染,全球经济已经在疫情中苦苦挣扎了差不多两年时间,而且新冠病毒的变种德尔塔病毒仍然在全球蔓延,应该讲这次疫情对经济的冲击是史无前例的。我们每个人的职业生涯都是有限的,过去也都没经历过如此之大的疫情,更不能准确预知疫情会对经济带来多久以及多深刻的影响和改变。但我们能看到的是,中国已经控制住了疫情,货币政策已经回归常态,已经完成了经济的重启,并且开始回归正常的经济运行轨道。但我们同时也看到,疫情对人们的观念、行为产生了深远的影响,以及改变。从今年以来国内宏观经济的变化情况,我们也能大概预知,全球的经济复苏不会一蹴而就,疫情对宏观经济的负面影响也将是长远的。

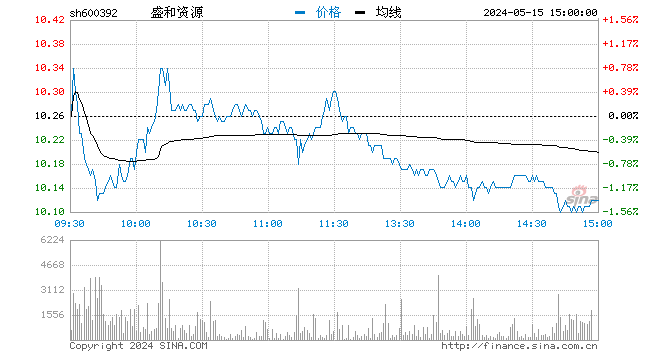

今年上半年,国内的疫情得到了有效的控制,疫苗覆盖率快速提高,各地区的封闭措施解除,国内人流物流开始恢复,但我们也看到,尽管如此,经济的恢复仍然受到疫情的影响。比如五一、清明小长假期间,国内旅游出行的人数虽然已经基本回到了疫情之前,但消费水平只恢复到疫情前的70%-80%。宏观经济运行指标进入6月以后也出现了连续下滑的情况。最近3个月,制造业采购经理人指数(PMI)已经从50以上下滑到临近荣枯分界线的水平,服务业采购经理人指数已经跌落至荣枯分界线以下。换句话说,这三个月的经济数据显示经济已经开始收缩,这也说明疫情给全球带来的不确定性还在蔓延,并不是说随着疫情被控制,大家又开始进行消费。

除中国以外,以色列是全球抗疫成绩在全球名列前茅的国家。疫苗的覆盖率超过了50%。但从近期以色列的情况来看,以色列的疫情仍有所反复,并且经济也开始有所放缓,以色列也开始在酝酿提高疫苗覆盖率和推广加强剂等提高疫苗渗透率的措施。从以色列积极的防控举措上来看,我们仍然相信,总归有一天疫情会消退,全球各国的国门会再次向彼此打开。但我们也看到,即便是疫情防控很好的国家,仍然会时不时的收到疫情的侵袭。这种对于疫情的担忧会反应到企业和个人的消费和开支上,会对消费者和企业的信心造成打击。而这种担忧对于经济增长的打击可能在很长一段时间里都难以消散。换句话说,我认为,疫情以后整个全球的经济增长、需求增长都可能面临下滑,潜在的经济增长率也会有所下降,这也是我们现在就能看到的。

美国、欧洲和日本等很多国家,目前疫情的控制还不太理想,正在经历着疫情传播的第二轮高峰。他们仍然在和疫情做着激烈的斗争,我们希望他们尽快走出疫情。当然和第一轮疫情传播相比,这一轮我们也看到这些国家宏观层面上的一些积极变化。比如疫苗已经诞生,这些国家间彼此间的封锁已经解除,人流恢复正常,感染病例日确诊高峰也从上一轮的每日30万左右下降到每日27万左右。总的来说我们还是看到一些全球范围的积极变化。

---当前宏观经济和股票市场呈现的特点---

现在中美两国的投资人的感受是不一样的,这是因为中美两国现在的宏观背景不一样。题目中为什么用颠簸这个词,是因为这一次新冠疫情后的复苏和上一次的金融危机后的复苏显然不一样。这两次危机的成因不同。上一次是源起金融行业的次贷危机,那么把危机的源头扑灭,补充流动性以后,整个经济就完美复苏了。这一次危机显然情况比上一次复杂的多,现在海外仍然处于经济重启的过程中,这个阶段还没有完成,仍然在依靠无限的货币宽松政策来支撑。换句话说,经济自身的增长速度仍然非常慢。从美国的经济角度来看,虽然一季度美国经济增速创了历史记录,但是进入三季度后美国的经济也开始出现下滑,经济增长的前景不容乐观。比如最新一期的非农就业数据就只有23万,换句话说,美国的失业人口还有至少800万,对应大约10%左右的失业率,这与美联储3.5%以下的失业率目标之间显然还有着巨大的差距,实现这个目标还需要一个漫长的过程。即便是上半年美国依托货币政策刺激,经济出现一些复苏的,但综合考虑美国目前疫情的防控措施和就业情况,显然美国的经济恢复进程将不会是一帆风顺的,经济仍然需要强有力的货币、财政政策托底。但总体上,美国今年的经济的情况要比去年好,去年是恐慌性的,而今年大家都开始在讨论货币政策和经济如何从疫情阶段转换。用咱们中国的表述方式就是经济如何回归正常。但显然,以美国和全球目前的经济运行情况,货币政策是很难退出的。这也是我们以往一贯的观点。这就会造成全球资产价格即便目前处于高位,仍然会受到全球宽松流动性的支撑。这个逻辑不仅适用于美国。也适用于中国。

从美国的情况来看,由于自发的经济循环没有转起来,前期无限量宽松印出来的钞票无处可去,就出现了一个现象。货币空转,这不仅是在美国,国际市场中货币空转的现象也很普遍。这些钱转向了什么地方呢?转向了所有具有金融属性的资产上,包括股票、石油、大宗商品、房地产甚至比特币等等。以石油为例,2019年新冠疫情前,石油价格大约在45美元左右,去年2020年,石油价格触底0美元(期货价格已经跌至负值),到今年,石油价格已经涨到70美元左右一桶。很显然,石油的价格并非由需求驱动,因为全球许多国家的经济仍然处于停摆状态。由于实体经济还未复苏,无法吸纳全球如此巨量的资金,而这些资金就在全球这些具有金融属性的资产间不断寻找投资机会。这也造成了资产价格的剧烈波动,比如比特币的价格。这也是在投机性需求和宽松流动性下市场表现出的特点。而这个特点会导致全球的经济复苏的不顺畅。

通常我们习惯的经济复苏进程是先是由下游的需求带动,下游的需求通过产业链传导到中游,再由中游拉动上游大宗商品和原材料的价格。而当前的情况是,上游的商品价格先行大幅上涨,这就会对下游的需求产生压制。大家可以想象一种情境,在下游需求疲弱的情况下,上游的价格过分上涨,中间环节制造业这个环节就很难转嫁上游产品价格上涨的成本。对于制造业来说,由于需求比较弱,没有涨价的空间,但是当上游的商品价格上涨幅度过快或者过大,就会导致处于中间环节的制造业两边受气。在这种情况下,经济想要有序复苏是非常困难的。中国是制造业大国,国内也出现了这种情况,在这种情况下就导致我们现在的经济复苏不会那么有效,或者说它的持续性不强 。

从年初到现在,虽然我们货币政策回归正常了,但近期出现的阶段性经济回落,一方面是由于全球疫情的影响,另外一方面来说也与后疫情时代全球经济复苏的节奏有关。我们正在目睹一场由疫情带来的经济混乱,而后由混乱到重启的全过程,这个过程显然不是一帆风顺的。 这次复苏先从资产价格上涨开始,然后传导到商品,再由商品价格造成当前经济增长的波动。所以国内的资本市场的波动,并不完全是由于全球货币导致,这是我的观点。这个逻辑基本上可以就解释当前整个经济所处的阶段和过去一段时间市场的表现,这个阶段可能还要会持续一段时间,因为当前造成这种宏观经济环境的因素并没有消除。这是对当前宏观经济和市场的第二个观点。

第三个观点是,影响当前宏观经济及市场的因素是“短缺”,换句话说就是供给约束。这也是目前这个阶段宏观经济比较明显的特点。我自己总结这是由两方面因素造成的。一方面是疫情对全球产业链的影响。比如目前的芯片荒,特别是汽车芯片。这背后就是疫情所造成的影响。马来西亚的封装占全球封装市场的1/3,但马来西亚疫情再次爆发后,全球芯片产业陷入一片混乱,造成最近一芯难求的现象。所以,芯片价格的上涨跟当前的疫情是密不可分的。除去芯片外,全球其他制造业也面临同样的困境,比如原先是东南亚国家的订单,由于疫情影响,不得不将订单转给中国。总的来说,受疫情影响目前全球供应链还是非常脆弱的,这又给本来困难重重的全球经济复苏又叠加了一个约束限制。

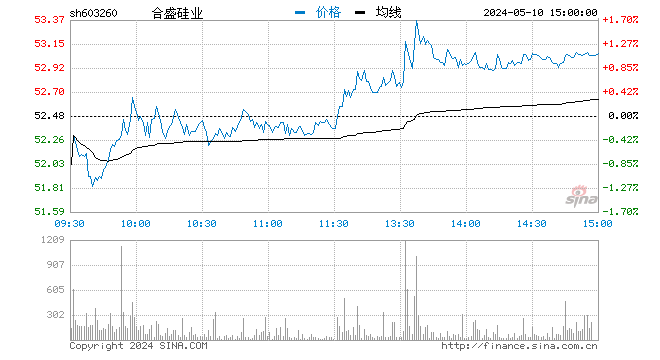

第二个影响全球供给约束的因素是,碳中和和碳达峰。这个因素对于某些领域的供给约束将会是长期的。这一点中美之间的观点是非常一致的。这也意味着全球量大碳消费国无论是在产业结构还是能源结构上都会出现巨大的变化。碳达峰和碳中和会对于石化、钢铁、水泥等重工业行业形成长期的供给约束,这种约束将长期影响产业链的供给,再叠加疫情、全球流动性宽松的因素,就会使得全球本就脆弱的供应链更加紧张,相关商品的供应更加紧张,但进一步的,周期性行业,尤其是大宗商品价格也很可能在未来相当长的一段时间里持续上升,中游制造业受到的压力也会持续存在。

---疫情对未来经济的长期影响---

本次全球经济的重启毫无疑问它不会是一蹴而就的,重启的进程并不会像上次08年危机后复苏那样先从下游启动,带动中游制造业的同时带动上游大宗商品价格。然后,货币政策根据经济复苏的程度进行微调,使整个经济回归正常状态,最后是货币政策有序退出的这么一个安排。但是从这次来看,我自己认为经济的重启应该讲还是困难重重,当前出现的这种结构性的矛盾,上游价格增长过快,中游的产业链遭受重大的冲击,下游消费受疫情因素影响或持续较长时间。在这个背景下,全球经济的重启将面临颠簸的状态,这种宏观经济上的颠簸状态毫无疑问也会在资本市场上反映出来。

长期来看,经济毫无疑问会度过这个颠簸的阶段,这个阶段可长可短。总体来说,我认为目前全球的经济和疫情防控正在向好的方向发展,从去年没有疫苗,全球封锁,到今年疫苗诞生,主要经济体疫苗覆盖率的不断提高,疫情正在被有效的控制。即便未来仍然可能还会有一些变数,疫情仍然会对全球经济产生一些脉冲式的冲击,但整体来说经济在向好的方向发展,未来疫情对经济的冲击会慢慢减弱,人们会找到一种与新冠病毒共存的方法,可能是第三剂加强针,也可能是诞生某种特效药。但从经济本身和对人的影响来看,这次新冠疫情可以说是史无前例的,对于经济本身和人的行为、观念的影响也是非常明显而深刻的。这也将影响未来长期的经济增长趋势和人的行为。

从全球新冠疫情爆发以来,席卷全球的新冠疫情已经持续了近两年的时间,目前全球仍未脱离疫情的侵扰,主要经济体反复受到疫情的影响和冲击。这会使得疫情给人们心理上造成的不安全感会持续很长一段时间。也由此会对人们的行为产生深刻的改变。最为明显的就是消费和社交行为的改变,人们不会再出现美国疫情期间的超前消费行为,消费态度也会从积极客观转向保守,这种改变将在很长时间里影响全球经济。这些也形成我了对未来的四个长期判断。

第一个判断是未来5-10年全球经济会比较弱,对于全球经济的增速也不应过于乐观。

第二个判断,基于疫情对人们心理和行为的改变,全球的产业结构也会发生变化。国外有研究表明,疫情已经对一些产业造成了巨大的影响。比如人们出差的频率降低,对于出行、酒店的需求下降,而居家办公的比例上升。消费和社交行为方面也发生了明显的改变。消费行为上无接触购物、网购越来越普遍。社交上,物理接触的社交频率有所降低,而通过网络、虚拟空间的社交频率大幅提高,社交范围也从原先的熟人圈扩展到陌生人社交。近期比较引起人们关注的一件事是Facebook宣布进军元宇宙业务。按照设想,在元宇宙中,人们不需要任何的物理接触就可以完成很多社交的功能,甚至在元宇宙中开展工作。另一方面,能源结构变化也会对产业机构造成一些深远的影响。比如在碳中和和碳达峰的大背景下,传统汽车行业和产业链就会出现一些变化。此外,结合人们行为习惯的改变,我们也应该看到疫情对于商业世界中企业商业模式的影响及改变,以及虚拟经济的阶段性的快速发展。

第三个判断是,全球的贫富差距将进一步加大。从上一次08年金融后的经验来看,得益于美国量化宽松政策,从08金融危机到疫情前,美国的经济增长一直非常好,失业率也非常低。虽然从表面上我们看不到量化宽松政策有什么明显的成本,但有一些变化我们还是可以看得到的。每次货币宽松政策都会推高资产价格,无论是股票、房地产还是大宗商品的价格,但收入不同的人在各类资产上的配置比例是不同的,越富有的人在股票、不动产等资产的上的配置比重越高,每次在央行大量印钞的时候他们得到好处就越多,相比之下存量资产比较少的人,就很难享受到资产价格上涨带来的好处。这就就会造成富的越富,穷的越穷。而贫富差距加大会进一步减弱经济增长的动能,经济上的表现就是有效需求不足。我认为这一点值得大家关注。

最后一个判断是关于货币政策。由于全球经济复苏的不确定性、疫情对全球经济、产业链脉冲式的干扰、未来全球经济增速放缓等因素的存在,全球货币宽松的状态可能会持续比较长的时间。国内的情况大家也都看得到,在疫情之前我们的货币政策是中性的,疫情发生后货币政策进入超宽松状态,到了后疫情时代,我们的货币政策随着经济的复苏回归到一个正常的状态,但是最近由于经济又有所下滑,货币政策上又出现了宽松的迹象。从全球来说,在多种因素的共同作用给下,潜在的增长率可能会出现下降的趋势,那么各国政府就会通过货币政策助力经济的增长,这些措施在未来也很难被消除。投资人未来可能需要适应一种新的环境,一种货币比较宽松,利率一直比较低的经济环境,目前,美国、欧洲、日本都是这种情况。这就是我对去年的市场情况、今年的市场情况以及对未来市场情况的解读和判断。

---今年国内股票市场体现出的新特点---

今年,中国经济重启和全球流动性宽松这两个因素共同影响着国内股票市场。经济重启、碳中和以及全球大宗商品价格上涨推动着资本市场中周期类行业的上涨和前期高估值股票的回调。而流动性宽松,催生出了一些主题投资和投机性交易机会。主题投资和交易性机会也使得市场出现了指数没怎么动但每日交易非常活跃,交易量非常大的现象,这是流动性宽松下比较明显的特点。这种环境下,市场体现出的投机性就会比较强,但与去年相比,今年投机性机会的脉络把握起来是比较难的。相关股票的波动也非常大,因为这些机会本就不是从宏观经济角度或者企业基本面角度出发的投资机会,持续性也比较弱。今年市场中也出现许多主题型的投资机会,这些机会的更多的是一种大家会自认为某些上市公司可能会受益的状态,是一个不断的去建立概念,然后概念不断破灭的一个状态。

当然,由于流动性的支撑,目前无论是由于流动性因素支撑的资产价格还是投机因素驱动的股票价格上涨,都没有对股票市场造成很大的影响。换句话说,无论是中国还是美国股票市场,目前对于估值的容忍度还是非常高的。美股的估值非常贵,中国目前为止热门的股票也非常贵。在流动性宽松的状态下,主题或者事件对股价的影响会更大,所以从我的角度来说,如果你的交易的技术非常好,可以去把握,但实际上,在这种行情下想要赚钱就是比较困难。

对于基于宏观经济重启的投资机会,特别是上游行业的复苏和周期性股票的投资机会,我认为还会持续一段时间。时至今日,上游商品和周期性股票的上涨已经不是单纯的货币现象,而是叠加了一些更深刻的经济原力在里面,支撑着大宗商品和周期性股票的走势。这也是市场中一个新的变化。这也反应出全球经济正沿复苏和重启的路径前行。这是广大投资者应提高重视程度的一些新的逻辑和投资机会。

---展望未来--

展望未来,我认为未来全球的货币政策仍然会相对比较宽松,但经济的增速相对比较慢,潜在经济增长率可能会下降,这就预示着,资产价格仍然会相对比较高,市场的波动性仍然会比较大。当需求全面复苏后,市场将进入一个新的阶段,在新的阶段中,估值就会成为一个非常明显的、新的驱动因素。未来的世界,经济已经恢复正常,投资者对于性价比也会有更高的要求。

总的来说,我们这家机构对市场的看法还是非常乐观的, 长远来看,货币政策相对宽松,全球经济正在复苏,这些大的利好因素没有发生变化,这就预示着流动性将给市场以很好的支撑。国内经济重启,正在向好的方向发展,企业盈利也将逐步回升。但是,未来的波动仍然会很大,这也是现在参与这个市场所必须面对和理解的因素。所以从我们的角度,在选择投资标的的时候,我们即会看到宏观的因素,也会考虑到估值的情况,以确保在市场波动的时候不被市场所淘汰。

![[中国好公司]极米科技盈利质量不断改善 智能投影需求爆发空间可期](https://n.sinaimg.cn/finance/transform/15/w550h265/20210910/8481-b28006ce8d28bdc7b3c8d1048a170045.png)