正式告别9月,迎来了“十一”国庆。这也意味着,又到了总结前三季度公募基金业绩的时刻!

在2019年和2020年两年较强行情之后,2021年的市场演绎的是“震荡”一词。前三季度沪深300指数下跌6.62%,这个过程中公募基金表现不俗,主动权益类基金整体获得6.25%的收益,表现最好的基金业绩超90%。

若将时间拉长,从最近3年、最近5年的市场来看,A股市场结构性行情显著,在市场波动中,一批优秀的主动权益类基金抓住了机遇表现较好,显示出“炒股不如买基金”的实力。

震荡的前三季度

今年以来A股震荡运行,行情分化严重,主流指数之间表现也有分化。

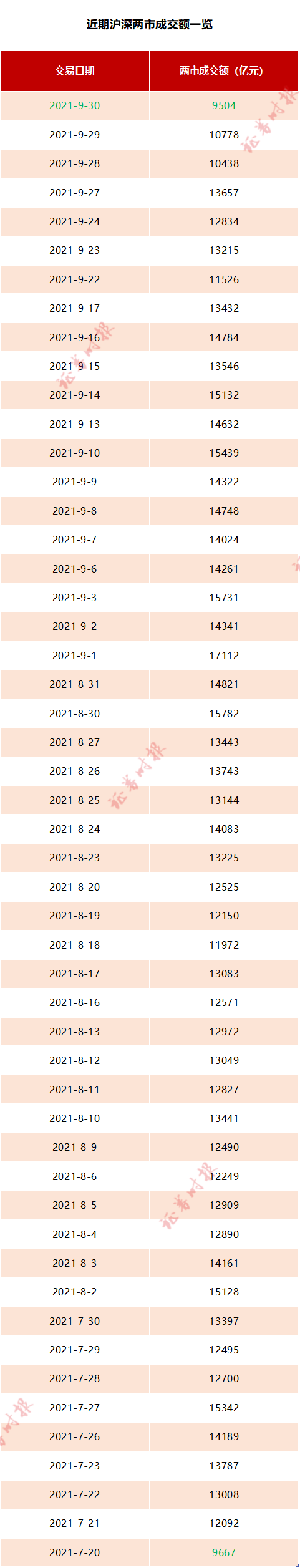

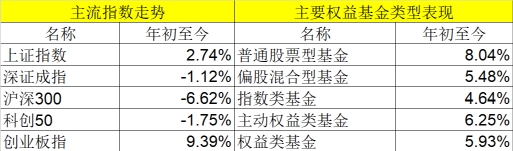

数据显示,前三季度,上证指数、深证成指、沪深300表现分别为2.74%、-1.12%、-6.62%。今年表现最好的是创业板指,前三季度涨幅达到9.39%,在主流指数中表现最好的一类。其中,上证50跌幅较大,达到12.19%。

今年以来主流指数表现情况:

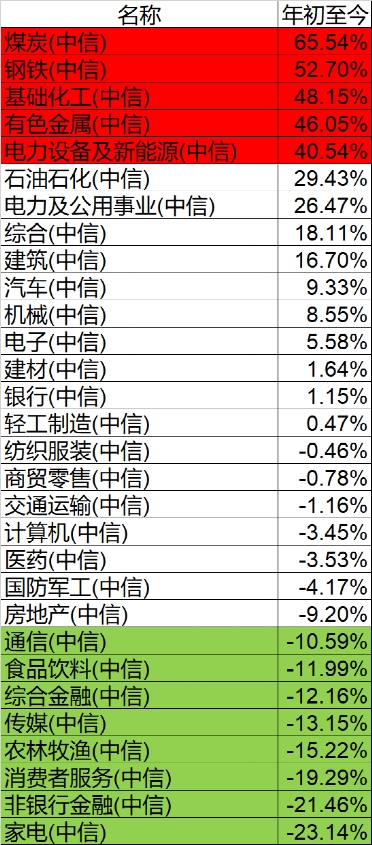

从行业板块来看,因行情分化较大,行业之间表现差异较大。从中信一级行业分类来看,煤炭、钢铁、基础化工、有色金属等涨势如虹,今年以来涨幅分别达到65.54%、52.7%、48.15%、46.05%。此外,电力设备和新能源涨幅超40%,达到40.54%。

但是也有一些行业表现惨淡,如家电和非银行金融今年以来跌幅超过20%,分别为23.14%、21.46%。此外,通信、食品饮料、综合金融、传媒、农林牧渔、消费者服务等行业年内跌幅也超10%。

今年以来行业表现情况:

前三季度主动权益基金业绩超6%

显然,从主流指数和行业今年表现来看,2021年的市场演绎的是“震荡”一词。市场结构分化明显,一度新能源表现抢眼,在4月至8月的5个月内连续上涨,成为A股绝对的主线。把握住市场机遇的基金获得较好业绩。

整体来看,公募基金前三季度整体交出了一份不弱的成绩单,继续上演“炒股不如买基金”的实力。

Wind资讯数据显示,截至9月30日,权益类基金(包括混合型、股票型、指数型;剔除今年新成立基金,仅统计净值截止日为9月30日产品)平均收益率为6.25%,整体表现好于上证指数、沪深300、深证成指。

若剔除被动投资的指数型基金,主动权益类基金年内收益率达到了6.25%。其中最低仓位在60%的偏股混合型基金,平均收益为5.48%,而最低仓位在80%的普通股票型基金的平均收益率达到8.04%,整体收益可观。

业内人士表示,今年新能源、光伏、资源等板块结构性行情显著,因此把握市场机遇的基金经理不断涌现。同时,从公募基金整体来看,通过深度研究在不断创造投资的价值,这是公募基金今年整体获得超额收益明显的重要原因。

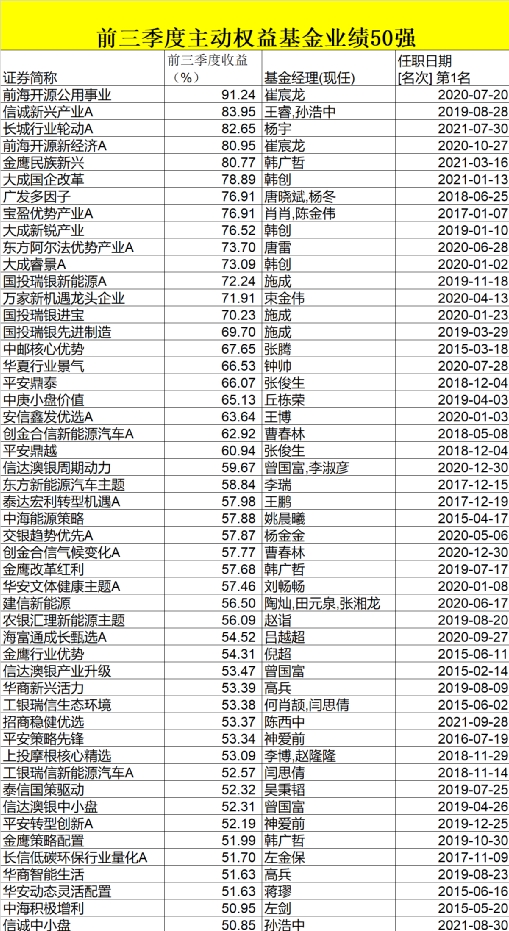

前三季度业绩最强91.23%

一度出现的“翻倍基”消失

今年结构分化严重,一批重点布局新能源、光伏领域的基金受益于行情曾一度实现年内收益翻倍,尤其是在8月30日首次出现两只“翻倍基”,曾一度出现多只基金翻倍,但是从前三季度来看,因为行情震荡,不少产品净值回落,目前收益最高的基金为91.25%。

从主动权益基金来看,今年以来表现最好的要数前海开源公用事业,这只基金是2018年3月23日成立,今年以来业绩达到91.24%,其基金经理是崔宸龙,他是在2020年7月份接手管理该基金,接手之后重仓股逐渐向新能源方向靠拢。

在季报之中,崔宸龙曾表示,整个人类社会目前处于能源革命的重大转折点上,光伏和锂电池作为能源革命的生产端和应用端代表,在此重大历史机遇面前,具有巨大的成长空间,因此坚定看好围绕人类社会能源革命这一核心主线的投资机遇。因此该基金主要的投资方向会集中在新能源相关的几个行业中。

值得一提的是,今年该基金净值增长率一度超过100%,成为“翻倍基”。但近期因为新能源板块出现震荡,因此基金净值波动较大。

除了前海开源公用事业之外,其他基金前三季度收益率均不足90%。目前信诚新兴产业、长城行业轮动、前海开源新经济、金鹰民族新兴等四只基金收益率超过80%。这其中不少基金也曾在今年收益率一度超100%,但是因为9月市场调整而出现回落。

季报显示,从信诚新兴产业来看,这只基金核心持仓聚焦在新能源产业,主要是电动车与光伏板块。而长城行业轮动也是重仓配置了锂电、光伏等新能源板块细分领域个股。该基金还有一个突出特点,即持仓轮动很快,且是多行业进行轮动。目前业绩排名靠前的基金基本都重仓新能源、光伏等领域。

距离2021年收官剩下最后一个季度,虽然目前暂时没有翻倍基金,但一旦新能源等热门赛道进一步表现,翻倍基金可能会出现。不过也有人士认为,受到国内外复杂经济政治形势影响,市场表现可能起伏,不排除四季度风格出现调整的可能,究竟谁能成为2021年冠军有待时间来验证。

(剔除C类)

(剔除C类)基金分化加大

首尾业绩相差逼近120个百分点

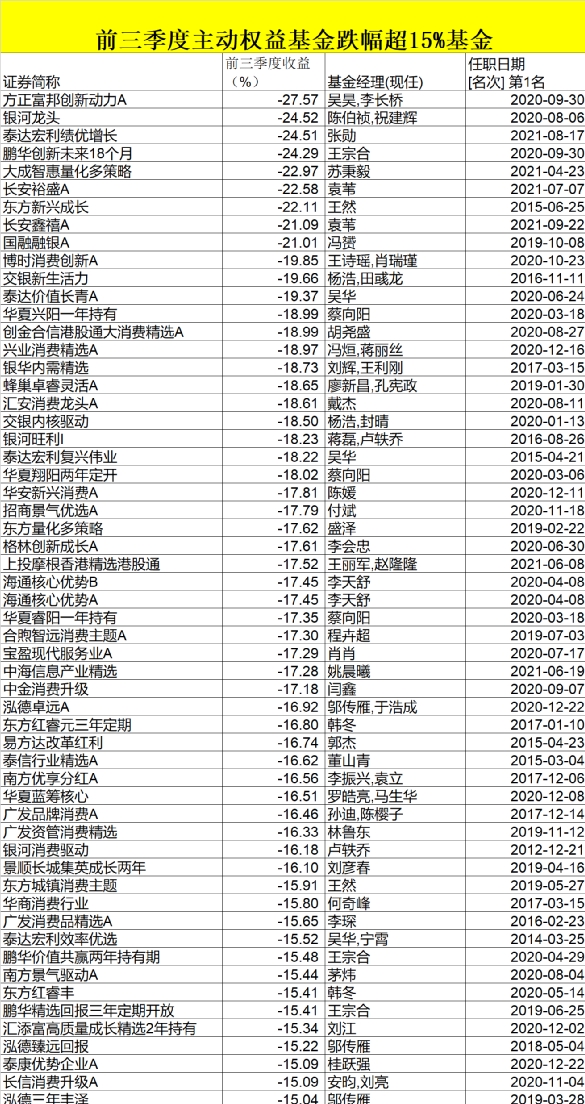

A股市场结构性行情深度演绎,主动权益基金业绩表现分化明显。重仓热门赛道的基金年内收益率领先的同时,聚焦于今年相对冷门板块的基金业绩表现则较差。因为前三季度消费、金融等板块表现一般,多位明星基金经理业绩表现欠佳。

Wind数据显示,截至9月30日,年内业绩最好主动权益基金收益为91.24%,业绩最差基金收益则为-27.57%,这也意味着首尾业绩差异达到118.81个百分点,逼近120个百分点。值得注意的是,今年首尾分化在三季度进一步加剧,截至上半年末,年内收益垫底的基金业绩与领涨基金仅相差71个百分点。

从单只基金看,截至9月30日,合计50多只主动权益基金(各份额合并统计)年内净值跌幅超过15%。

(剔除C类)

(剔除C类)业内人士表示,今年A股市场结构性行情明显,新能源、光伏、半导体等领域涨幅较高,而目前业绩排名靠前的基金,基本是抓住了这些市场机遇。而业绩排名靠后的则大多是聚焦于今年相对冷门板块的基金,比如消费、医药、金融等。

尤其是以核心资产为代表的蓝筹股表现低迷,甚至个别传统蓝筹赛道出现了估值严重下杀,这一剧烈的风格切换现象使得今年以来管理规模较大的基金经理较难应对。因此今年明星基金经理业绩表现欠佳。

3只主动权益基金

近三年收益率超400%

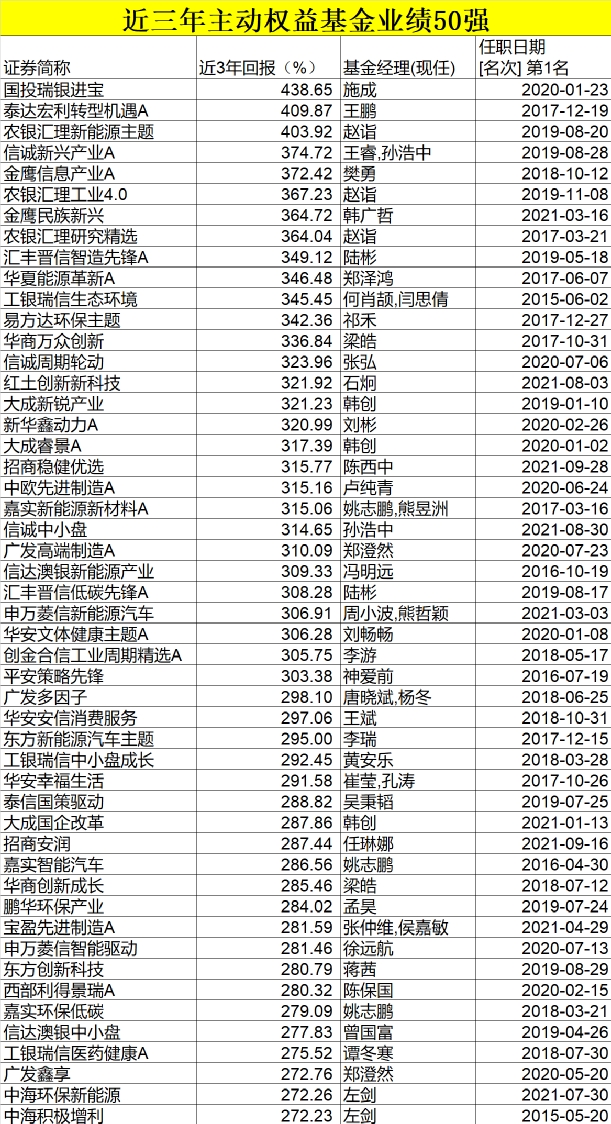

将时间拉长,A股从2018年10月1日以来,A股市场从新一波牛市的酝酿到发展成为一波结构性行情,在这三年间,明显出现价值龙头股行情,一波消费、医药、科技等领域优质个股表现较好。

而从指数来看,上证指数涨幅达到41.51%,创业板指数更是上涨了129.9%,虽然这三年间市场格局上的结构性差异,但是整体市场呈现上扬行情。期间整体公募基金表现确实不俗,尤其是2019年、2020年明显跑赢当年的各大主流指数。

从目前业绩来看,主动权益类基金基本可以“秒杀”大多数主流指数。最近3年主动权益类基金的收益率达到97.5%。偏股混合和普通股票型基金的平均收益更是双双超过120%,好于创业板指数,达到123.28%、141.99%。

值得一提的是,最近3年主动权益基金业绩也明显好于指数型产品,意味着基金经理通过主动选股拥有明显的超额收益。

其中业绩最好的是国投瑞银进宝,该基金近三年收益率达到438.65%。同样收益超400%的还泰达宏利转型机遇A、农银汇理新能源主题,收益率达到409.87%、403.92%。此外,信诚新兴产业A、金鹰信息产业A、农银汇理工业4.0等表现也不错。

(剔除C类)

(剔除C类)

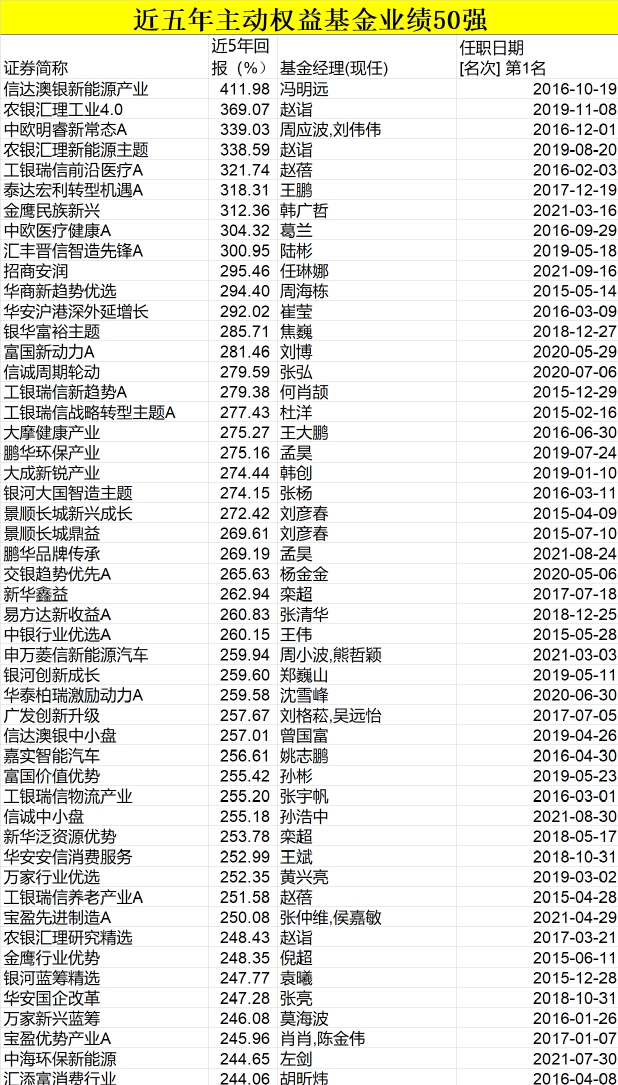

近5年主动权益基金整体收益翻倍

市场仍对2015年大牛市记忆犹新,当时行情如火如荼,在2015年6月12日创出5178点的最高点,不过牛市迅速终结,市场激烈震荡。

2016年在年初遭遇熔断之后,市场情绪一度恐慌,不过随后逐渐走向平稳,出现小幅震荡上行的走势,期间也常常出现阶段性行情,不过整体来看是2018年四季度以来结构性行情更为明显。在这一期间之内,公募基金表现大幅好于市场,几乎可以说迎来了权益类公募基金的“黄金时代”。

目前来看,从2016年10月1日以来,上证指数、深证成指、沪深300涨幅为18.75%、35.4%、46.23%,而创业板指数也获得了50.92%的涨幅。

这5年间整体公募主动权益基金收益高达102.59%,更重要的是,偏股混合型和普通股票型基金的收益率达到117.25%、131.18%。

(剔除C类)

(剔除C类)从主动权益基金看,最近5年表现最好的是冯明远管理的信达澳银新能源产业,这五年回报高达411.98%。农银汇理工业4.0、中欧明睿新常态A、农银汇理新能源主题、工银瑞信前沿医疗A、泰达宏利转型机遇A、金鹰民族新兴等也表现较好,位居前列。

从最近三季度、最近3年、最近5年来看,领先于市场的基金经理在个榜单之间存在差异,投资者在布局基金时也需要注意,很难有基金经理能长、中、短期均位居行业领先地位,最好选择和自己风格或者策略相匹配的基金经理,或者选择市场中的长期业绩优秀的“常青树”基金经理。

(来源:中国基金报 记者:方丽)

(编辑:毕凤至)