来源:Wind资讯

又到年底,酒企涨价的消息不绝于耳。在泸州老窖、古井贡酒、习酒纷纷提价后,近日,顺鑫农业宣布将上调旗下部分白酒产品的销售价格,牛栏山白酒系列价格上调20元-50元/瓶。

// 牛栏山部分白酒价格上调 //

12月24日晚间,顺鑫农业发布了部分白酒产品价格调整的公告。公司表示,鉴于当前原材料和人工成本等各生产成本构成要素均有不同幅度的增长,结合公司市场情况和产品的供需状况,公司拟对部分产品价格进行调整。

来源:公司公告

2022年1月1日起, 42度500ml百年牛栏山白酒(福牛)上调20元/瓶;42.6度500ml百年牛栏山白酒(禧牛)上调30元/瓶;42.9度500ml百年牛栏山白酒(国牛)上调50元/瓶。

顺鑫农业表示,本次调价产品仅涉及部分地区特定产品,本次提价对公司2022年度经营业绩产生的影响尚存在不确定性,敬请广大投资者注意投资风险。

据了解,中国牛系列产品是在2018年于江苏南京正式上市,在系列中,福牛定价为228元,禧牛定价为328元,最好的国牛则定价为428元。该系列产品的定价瞄准次高端价位,这与牛栏山陈酿系列相比,单品盈利能力要强得多。

// 顺鑫农业将剥离地产业务 //

公开资料显示,顺鑫农业是北京市第一家农业类上市公司,公司从事的主要业务包括:白酒酿造与销售;种猪繁育、生猪养殖、屠宰及肉制品加工;房地产开发。公司白酒产业是顺鑫农业第一大业务板块,目前拥有“经典二锅头”、“传统二锅头”、“百年牛栏山”、“珍品牛栏山”、“陈酿牛栏山”等五大系列。

值得一提的是,公司的地产业务虽然占比不大,但是该业务却一直处于亏损状态。12月1日, 顺鑫农业宣布要甩掉地产业务,拟通过产权交易所公开挂牌转让持有的北京顺鑫佳宇房地产开发有限公司100%股权。本次交易通过产权交易所征集意向受让信息,交易对方、交易条件暂不能确定。

前三季度,顺鑫农业实现营业收入116.11亿元,同比下降6.51%;归母净利润3.72亿元,同比下降14.23%。其中第三季度,顺鑫农业实现营业收入24.20亿元,同比下降16.54%;归母净利润为亏损1.04亿元。

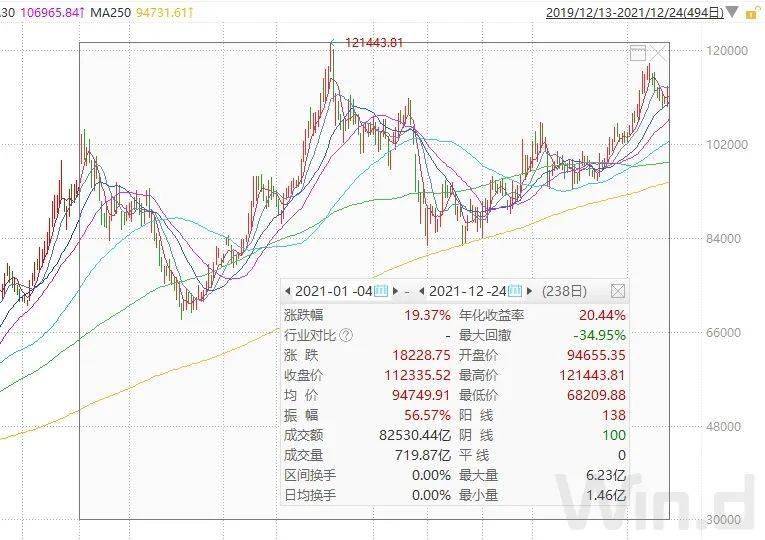

图片来源:Wind金融终端

图片来源:Wind金融终端截至三季度末,十大流通股东中,高毅资产首席投资官邓晓峰曾大举建仓,他管理的两只产品新进成为顺鑫农业的第五、第六大股东,持股数量合计超2271万股。而当期,全国社保基金一一三组合持股减少了828.72万股。

图片来源:Wind金融终端

图片来源:Wind金融终端// 酒企迎来涨价潮 //

实际上,不仅仅是牛栏山迎来涨价,近日,各路酒企迎来涨价潮。

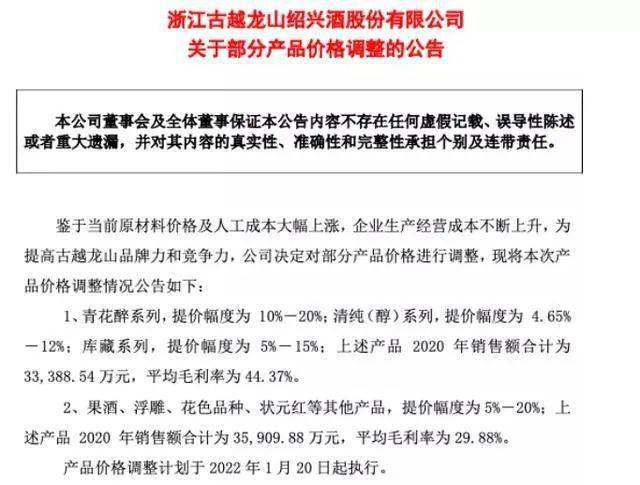

12月23日晚间, “黄酒一哥”古越龙山刚宣布涨价。其中,青花醉系列提价幅度为10%-20%、清纯(醇)系列提价幅度为4.65%-12%、库藏系列提价幅度为5%-15%,上述产品2020年销售额合计为3.34亿元,平均毛利率为44.37%;果酒、浮雕、花色品种、状元红等其他产品提价幅度为5%-20%,上述产品2020年销售额合计为3.59亿元,平均毛利率为29.88%。价格调整计划于2022年1月20日起执行。

来源:公司公告

另一黄酒大佬会稽山也在互动平台表示,鉴于产品价格主要受成本、市场等多方面因素影响, 公司黄酒产品价格调整将根据材料成本、市场需求等多种因素予以综合考虑;同时,公司目前主要通过优化结构、升级产品、推出新款等方式逐步提升黄酒价值,实现黄酒价值的回归。

此前,关于泸州老窖核心产品的提价通知也得到了多位经销商的证实。相关通知显示, 公司华北(东北)等地区的38度和52度国窖1573经典装终端渠道计划内配额供货价格建议分别上调40元/瓶、70元/瓶,计划外配额供货价分别调整至750元/瓶和1080元/瓶;泸州老窖特曲酒东部大区52度特曲酒计划内建议上浮40元/500ml,计划外建议上调至388元/500ml。

除此之外, 舍得酒业、习酒、口子窖等也纷纷宣布提价。华东某经销商表示,五粮液虽然并未在今年的经销商大会上“官宣”,但涨价消息属实。

酒企纷纷宣布提价,主要原因无一例外是原材料及人工成本等各生产成本上涨导致,有些酒企的“拳头产品”也在提价之列。

如国窖1573为泸州老窖的核心产品之一,在公司实施中高档产品整合运营后,与泸州老窖特曲、百年泸州老窖窖龄酒共归类为公司产品类别中的中高档酒类。根据泸州老窖半年报,今年上半年公司中高档酒类营收共计82.18亿元,占公司总营收比重的88.21%,毛利率高达90%以上。

// 白酒行业集中度加剧 //

再来看看更受大家关注的白酒企业。从三季报来看,白酒企业两极分化日趋明显,除贵州茅台和五粮液外,其他白酒企业竞争日趋加剧,行业集中度也越来越高。

目前在白酒行业里,贵州茅台和五粮液两大白酒头部企业地位无法撼动,而对于白酒行业第三把交椅,则充满变数。从业绩来看,白酒行业第三名往后的企业,营收差距并不大。

从三季报业绩来看, 有7家白酒企业营收均迈入“百亿俱乐部”,贵州茅台、五粮液、洋河股份、山西汾酒、泸州老窖、顺鑫农业、古井贡酒,营收分别为746.42亿元、497.21亿元、219.42亿元、172.57亿元、141.1亿元、116.11亿元和101.02亿元。而排名第8位的今世缘,今年前三季度营收仅为53.33亿元。

而另一个数据则更能揭示白酒行业内的竞争到达白热化阶段。今年上半年, 纳入统计范畴的规模以上白酒企业共957家,数量较去年减少83家,但白酒行业完成的销售收入和利润总额同比分别增长22.36%、30.71%。也就是说,虽然规模以上白酒企业数量有所下降,但营收和净利润却出现大幅增长,白酒行业的集中度逐渐上升,正在逐渐向龙头企业聚拢。

// 白酒行情能走多远? //

在资本市场上,今年白酒指数可圈可点。从年初到12月24日,白酒指数涨幅近20%。

国泰君安调研安徽、河南、湖南、江苏、山东等地白酒渠道发现,今年12月中旬开始,地区经销商2022年回款陆续开启,且库存相对低位。华创证券表示,白酒行业春节旺季打款期已开启,节前提价持续演绎。 目前处于春节旺季备货期间,批价、库存、回款等指标健康良性,旺季开门红确定性持续增强。

华鑫证券发布研报表示,白酒板块因2020年一二季度低基数因素及消费场景迅速恢复致增速前高后低,走出板块和个股结构性行情;大众品一季度表现可圈可点,二季度开始进入去库存阶段,三季度环比二季度出现明显改善,预计四季度比三季度更改善。疫情后的2021年白酒仍旧保持稳增长,头部效应仍旧明显。从主要酒企2021Q3预收款来看,主要酒企基本都留有余力应对2021Q4,集中精力迎接2022年开门红。本轮白酒板块提价是一次自上而下的行为,高端酒茅台对价格双轨制的尝试,五粮液通过计划外价格提升及占比提升等方式倒逼普五批价破千元,国窖计划外价格提升亦是跟进战略不变,次高端龙头剑南春此次提价亦是对次高端白酒利好,进而带动地产酒提价。

中信建投认为,厂家引领升级,板块提价向地产酒传导。近期渠道反馈国窖、舍得、口子窖、珍品等酒企部分产品相继提价;1218五粮液经销商大会表示明年将在北京、上海等高地市场推出高端经典30新品,继续引领品牌升级及消费升级。其分析,在提价效应下22年白酒增长确定性继续提升,盈利能力也将有所提升。因此, 在白酒板块性提价催化及21年低库存基础下,22年Q1仍然值得期待。

瓜分6666元现金红包!领取8%+理财券,每日限额3000份!