近期,中信建投基金发布关于完成股东变更工商变更登记公告,自此成为中信建投全资子公司

《投资时报》研究员 齐文健

中信建投基金管理有限公司(下称中信建投基金)的股权变更,最终以两位股东的退出结束。

近期,中信建投基金发布关于完成股东变更工商变更登记的公告。公告显示,原第二大股东航天科技财务有限责任公司(下称航天科技财务)将持有的25%的股权转让给中信建投证券股份有限公司(下称中信建投,601066.SH)。至此,中信建投基金成为中信建投全资子公司。

这家成立已有8年多的基金公司,管理规模依旧在500亿元“门槛”下徘徊。同花顺iFinD数据显示,截至2021年四季度末,该公司管理规模为482.88亿元,其中货币型基金及债券型基金管理规模合计为366.74亿元,占比达到75.95%。

《投资时报》就股权变更完成后是否会对公司投研及经营进行调整、2022年新基金发行是否会侧重权益类产品等问题向中信建投基金发送了沟通函,但截至发稿尚未收到回复。

两股东清仓大股东接盘

公开资料显示,中信建投基金成立于2013年9月,由中信建投、航天科技财务、江苏广传广播传媒有限公司(下称江苏广传)发起设立,3家股东持股比例分别为55%、25%、20%。

或许是三角形具有稳定性,中信建投基金股权结构一直未有变化,这一情况直到2020年9月被打破。彼时,江苏广传将持有的中信建投基金的20%股权挂牌清仓转让,转让底价为1.45亿元。

2021年4月,中国证监会核准江苏广传将持有的中信建投基金20%股权转让给中信建投。本次股权转让完成后,中信建投对中信建投基金的持股比例由55%增至75%。而江苏广传正式退出中信建投基金股东序列。

然而,中信建投基金股权变更似乎由此进入窗口开放期。2021年6月,航天科技财务也在北京产权交易所挂牌转让持有的中信建投基金25%的股权,转让底价为1.83亿元。

事实上,这则股权转让挂网后,行业内就已有中信建投或将全部接手的传言。

2月11日,中信建投基金发布公告称,经中信建投基金股东会2021年度第六次临时会议决议,并经中国证监会批准,原第二大股东航天科技财务将持有的25%股权转让给中信建投。

随着本次股权受让,中信建投对中信建投基金的持股比例也由75%升至100%。这也意味着,由券商100%持股的公募基金公司又多了1家。据《投资时报》研究员统计,券商100%持股的公募基金公司已达到13家(包括券商资产管理公司)。

高管频繁变更净利润下行

两位股东清仓减持的背后,中信建投基金的经营业绩、高管稳定性、产品业绩等方面的表现似乎难以令人满意。

据统计, 2021年上半年,中信建投基金的营业收入和净利润均亏损,前者为-7014.12万元,后者为-9939.84万元。值得一提的是,该公司净利润在同期可统计该项数据的80家基金公司中排名垫底。

与此同时,过去几年中信建投基金净利润表现亦难言乐观,2016年至2020年分别为1.09亿元、8941.38万元、2588.36万元、5199.71万元、4752.75万元,总体上来看呈下行趋势。

除此之外,中信建投基金核心高管近两年的变更也较为频繁,涉及董事长、总经理、副总经理、督察长。

《投资时报》研究员注意到,2021年中信建投基金先后经历原董事长蒋月勤、原督察长张乐久离任;2020年,该公司相继有原总经理邱黎强、原副总经理周建萍及袁野离任,其中,邱黎强的总经理任期仅为1年4个月。

而其中多位继任者均有中信建投工作经历。

譬如2021年2月26日履新董事长的黄凌,曾任中信建投债券承销部总监、行政负责人;同年11月18日担任督察长的朱伟也曾在中信建投任法律合规部总监;2020年6月19日履新总经理的金强,曾历任中信建投北京望京中环南路营业部经理、沈阳分公司总经理、北京东直门营业部经理、北京安立路营业部经理。

固收基金规模占比超七成

尽管有着诸多不如意,不过中信建投基金管理规模在2021年迎来增长。截至2021年四季度末,该公司管理规模为482.88亿元,较2020年同期增长215.73亿元,增幅高达80.75%。

从产品结构来看,截至2021年四季度末,该公司旗下债券型基金、货币型基金规模占据大半壁江山,规模合计为366.74亿元,占比为75.95%。

若从单只基金规模来看,截至2021年末,该公司旗下有11只基金规模超过10亿元(各类份额合并计算),只有中信建投医改A/C、中信建投远见回报A/C、中信建投量化进取A/C3只基金为权益类基金,其余8只皆是固收类基金。

与之相反,在单只基金规模不足2亿元的“队伍”中,中信建投策略精选A/C、中信建投睿信A/C等6只产品无一例外皆是权益类基金。其中,中信建投睿信A/C、中信建投稳利A/C、中信建投聚利A/C、中信建投睿溢A/C、中信建投睿利A/C的规模均不足5000万元。

迷你基金的业绩表现也稍显暗淡。以中信建投睿信A/C为例,截至2月16日,该基金今年以来、近一年、近两年、近三年的收益率分别为-9.61%/-9.61%、-29.52%/-29.58%、15.6%/15.39%、31.31%/30.93%,同类排名均皆在后1/3。

若拉长时间维度来看,截至2月16日,中信建投睿信A/C成立以来的总回报为-14.94%/-11.62%。

《投资时报》研究员还注意到,除了中信建投睿信A/C成立以来总收益飘绿外,中信建投医药健康A/C成立以来的总回报也告负,为-11%/-11.99%。

就短期业绩而言,中信建投医药健康A/C同样欠佳。截至2月16日,该基金今年以来、近一年的收益率分别为-21.42%/-21.5%、-27.32%/-27.91%,同类排名均在后1/4。

值得关注的是,以近一年产品业绩为考察标准,不仅中信建投睿信A/C、中信建投医药健康A/C在此阶段业绩为负,中信建投医改A/C、中信建投睿利A/C、中信建投聚利A/C等多只基金也是如此。

虽然券商系公募基金公司在投研和渠道方面均有优势,但就目前中信建投基金的状况来看,还有很大的改善空间。

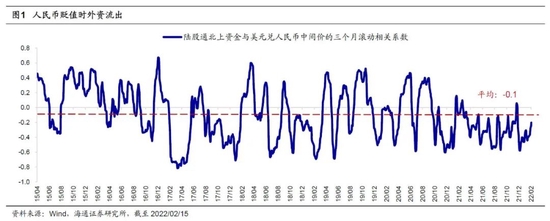

中信建投睿信A业绩表现

注:数据统计时间为2017年2月16日至2022年2月16日。

数据来源:iFinD