来源:理财老娘舅

基金投资的难点,总的来说有两点:一个是不知道选什么,当下全市场基金数量已超9000只,彼此间风格、业绩差异大,选择困难;另一个是选好了却赚不到钱,2020-2021这两年间,偏股混合型基金平均涨幅超75%,远超基民到手的平均收益,基金赚钱基民不赚钱更是一个老大难问题。

FOF基金的推出,正是为了解决基金投资中“选择难”和“赚钱难”的两大痛点。致力于从海量基金中定位优质产品,提供一站式资产配置工具,以良好的投资体验为投资者获取长期收益保驾护航。

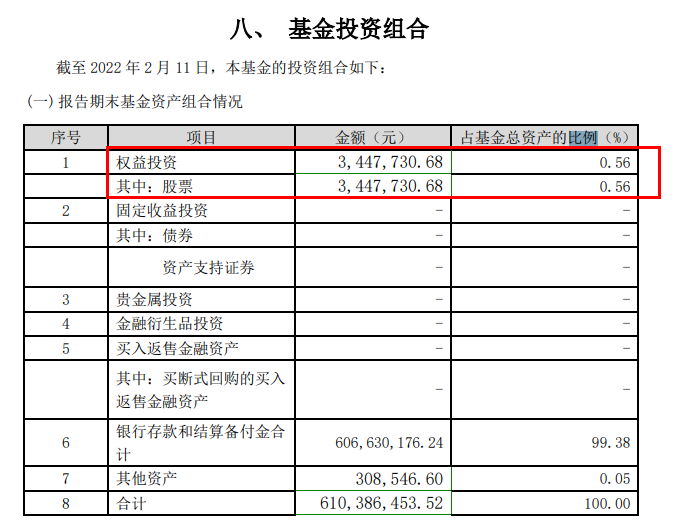

从数据来看,整个2021年超95%的FOF基金涨幅为正,平均收益约5%,为持有人账户盈利“添砖加瓦”。良好的持有体验,使得FOF基金获得更多投资者青睐与信任。截至2021年底,FOF基金整体规模同比增长144%!

近日,老娘舅有幸采访到了 中信证券财富优选一年持有期FOF的基金经理陈晓非,作为中信证券“中生代”代表的基金经理,他乐观、严谨、理性的个性,以及在FOF投资上的深厚造诣,给老娘舅留下了深刻印象。

在本次访谈中,陈晓非阐释了自己对FOF基金的看法,并深入浅出地讲解了FOF的投资策略。如果你想了解FOF基金的投资优势和原理,这篇访谈值得一读。

本次访谈金句

1.不同FOF基金在应对不可测市场上的目标是一致的,就是希望去防范风险,因为我们无法去预测风险。

2.以基本面为主导的市场行情下股债对冲的效果很明显,但当面对以流动性为主的市场时股债对冲的效果就会减弱,此时股票和商品的对冲效果会更好。

3.从买股票到买基金,从买基金到买FOF,在市场从无效到有效的过程中,配置FOF是最佳方案。

4.新锐基金经理在能力足够的情况下,一般都会有一个新秀alpha。

5.基金经理管理经验越长,越能坚守自己的底线,风险控制能力也会更强。

陈晓非的FOF管理方法论

1

当前市场震荡加剧,作为擅长大类资产配置的FOF基金经理,您是如何应对的?

答

无论是多策略产品还是单一的这种策略,他们在应对不可测市场上的目标是一致的,就是希望去防范风险,因为我们无法去预测风险。所以,基于防范风险的这么一个目标,我们其实对于不同类的产品可以采取不同的措施。

从防范风险角度来看,FOF基金策略可分为单一策略、多策略。单一策略需要根据当前时点判断市场走向提前布局,做好风格分散,如果有系统性风险会主动降低仓位;多策略指FOF基金会利用大类资产的低相关性来做组合配置,利用资产之间的对冲效果,我们就可以去做到一些未知风险的防范。

根据历史数据来看,以基本面为主导的市场行情下股债对冲的效果很明显,但当面对以流动性为主的市场时股债对冲的效果就会减弱,甚至时会出现股债双杀的情况,股票和商品的对冲效果会更好。所以,如果市场未来有很多未知的话,我们可能更多的是去采取一些确定性的对冲配置,然后对潜在影响较大的事件,预设多种处置方案,更从容的去应对风险。

2

目前公募基金产品数量已经达到9000多只,比所有上市公司数量还要多一倍,站在当前时点,您觉得优秀的基金经理的特点有哪些?

答

第一,对基金经理进行评价,我们不仅是从收益去入手,而是会进行更多维度的评估,比如基金经理经过风险调整之后的收益,我们希望承担的风险和收益匹配,投资经理承担更低的风险,获得更高的回报。

第二, 我们是希望了解基金经理获取超额收益的能力,对超额收益进行归因分析,确定收益来源,例如来自行业选择、交易能力还是组合管理等。

第三,我们会考评基金经理的排名稳定性,主要选择排名中上,排名波动较小的常胜将军,对于排名靠前特别是冠军基金会保持谨慎,对赛道型基金经理,会关注当前市场行情是否与赛道基金风格相匹配。

3

中信证券FOF团队是如何确立基金池的?

答

我们主要通过三个步骤来确立基金池:

1) 构建定量评级体系,用定量指标进行初步筛选,筛选出短期内表现不错的基金经理;

2) 利用定性+定量评价对基金经理进行深度调研,结合基金经理的历史表现,评价这位基金经理的超额收益是否具有可持续性。确认基金经理名单之后,我们会对基金经理进行标签化处理,给基金经理的风格和赛道做个画像。

3) 入池的基金会保持高频跟踪,因为筛选时可能是一个时点去做的,但是对于它的评价一定是一个持续的过程,所以我们会进行持续的跟踪。此外,研究员会跟进持仓变化,利用定量的系统跟踪净值是否有较大的波动或调整,投资风格是否发生了漂移等。

4

能否介绍一下您管理FOF基金所采用的投资策略?

答

在FOF基金仓位构建上,我们团队主要采取的是“核心+卫星”基础上的三层架构策略。

第一,50%的底仓,目标是跑赢偏股基金指数,一般会比较看重稳定性和风险。我们更偏好连续多年跑赢市场中位数,且在月度、季度这些不同时间维度收益率排名在中等偏上且不大幅波动的基金,结合风险控制指标整体考量,另外还会关注比如基金的最大回撤、最大潜水期、创新高次数等定量指标;

第二,20%-30%的Alpha仓位(中间仓位),目的在于大幅跑赢市场。通过alpha能力等比较完善的定量指标,挑选出短期动量效应较强的基金,为投资组合创造收益弹性;

第三,20%-30%的卫星仓位,目标是跟上市场阶段性强势的风格或行业,或者是在结构型行情中进行逆向配置。我们会基于资产配置的观点去选择比较看好的行业赛道主题基金,或者行业ETF等,整体更偏向左侧布局。

5

能否介绍一下您管理FOF基金所采用的投资策略?

答

在基金池初筛指标上,管理时间太短的基金经理一般不会入选,中信证券的新锐名单选择的都是投研时间在5年以上,基金经理任职期限超过1年的基金经理。我们会在严格控制仓位的情况下,配置部分新锐基金经理,原因是基于以下两点:

第一,历史统计来看,新锐基金经理在能力足够的情况下,一般都会有一个新秀alpha,原因可能是更勤奋,或者投资风格较为激进,基于这个原因我们会综合考量评估。

第二,部分新锐基金经理在内部受到一致好评并且主推,或者有专户管理经验的,我们也会适当考虑。

总体来说,相对于新秀,我们会更加偏向于优选基金公司中的中生代基金经理,比如公司内的绝对主力,或即将成为公司主力的基金经理,因为在底仓的筛选上,我们认为管理时间越久的基金经理投资体系越完善,所以我们会对基金经理的年限有更高的要求。

6

刚刚您也提到了基金公司的一些评价对于选择基金经理也是有帮助的,那么针对基金公司本身,您是否也会有一些考察指标呢?

答

我主要从两个方面评测一家基金公司。

1)基金公司的历史收益特点,例如通过基金公司给基民赚了多少钱,分析基金公司激励制度的特点,是收益持续稳定的还是波浪型的,从而决定具体的投资方式,即长期持有还是做波段。

2)关注基金公司的团队建设,分析团队架构,老、中、青分布是否合理,确认基金经理的考核机制是否合理,培养机制是否完善,偏向长期还是短期,基金经理是自己培养还是外部招聘等多个方面。

7

您如何看待基金规模对基金经理收益的影响?

答

规模这个东西很有意思,我做过研究,就是一个是基金公司规模,一个是基金本身的规模。从公司规模角度看,基金公司的规模越大,对于基金公司内部的基金是有正向的贡献的。潜在的原因可能是当基金公司平台大了以后,能涉及到的资源更多,所以说团队更大,人更多,这些都会对基金经理有很强的帮助。

从基金规模角度看,基金本身的规模对基金经理的操作,确实也有一定的负向影响。

但是,具体还要从风格分类来分析,比如说做交易为主的这些基金经理,就是基于短期基本面和短期动量,那规模对他肯定是有明确的影响的。如果这个基金经理他是做长期投资,然后他投入的是一些长坡厚雪的大赛道,投资的股票可容纳资金量是比较大的,那可能这个规模的这种限制对于就没有像交易型选手那么的高。总的来说,如果要是基金规模太大,我觉得对于基金的超额收益多少会有一定的影响。

所以我在筛选的时候,对于一些大赛道,长期持股的这些基金经理的规模忍耐度会略高一些,对于交易型来说,会略低一些,但是整体我们还是会选择规模相对适中的基金经理。

对FOF短期波动保持敏锐,

借助平台实力再上层楼

8

你之前曾经单独管理过股票型基金、混合型基金,之前的投资经验对您在管理FOF产品方面有哪些帮助?

答

第一,之前管理过的账户很多是量化投资策略,量化投资更注重收益的可持续性,所以我的风险意识是比较强的。

第二,基于量化研究思维,我在组合管理上会去做一个非常系统化的布局,做投资的每一步都是相对有逻辑的,都可解释可回溯。

第三,我更善于从风格因子的角度对组合的收益进行归因,并通过组合内不同风格基金搭配进行一定的风险对冲,对短期的波动会有更强的灵敏度。

9

中信证券相比其他基金公司,有哪些优势呢?

答

公司整体FOF投研能力及管理规模处于市场比较领先的位置,这得益于我们投研平台的系统化建设比较好。一方面,目前中信证券实现公募、私募全覆盖,团队分工明确对全品类的资产都有专业的评价;另一方面,FOF团队80%以上具有海外学习和工作经历,数量化分析功底深厚。

10

团队对于基金经理的帮助有哪些?

答

在我看来,中信证券的FOF团队建设比较完善,研究团队会对大类资产做出比较全面的研究,例如股债的市场研究、行业的比较分析以及重点行业的专题解读,并建立了研究员对标的推荐机制,实现了投管的有机结合。

FOF多样化发展,掘金股债长期市场

11

您如何判断FOF行业未来的发展方向?

答

国外的FOF增量主要来自于养老,FOF和投资顾问有一定的相似性,在市场从无效转向有效的过程中,超额收益会越来越难获取,但是FOF却能拿出稳定表现。接下来的发展方向可能是:国内FOF主要的配置资产是公募+私募;委托专业团队来管理是趋势;同时FOF基金也会越来越多样化,包含教育基金、养老基金(目标日期、目标风险)等。

12

股债市场未来走势是什么样的?

答

我认为流动性宽松短期会对债市造成一定的回调的风险,长期来看外资持有我们国家的债券还是净流入的,基于国内经济的稳定性,对国外投资者还是有一定吸引力的;

股市短期和长期都比较看好,近期虽然市场在回调,但我们国家股市的长期中枢是上移的,另外国内为了跨越中等收入陷阱,GDP仍然会维持稳定的增速;长期来看,我国在先进制造领域特别是新能源(光伏、电池)优势较大,在全球市场都占有较大的份额,同时叠加房住不炒等政策支持,增量资金会持续流入金融市场,股市回报未来可期。