财联社(北京,记者 黎旅嘉)讯,从2021年11月首批6家同业存单指数基金的获批,到现在的热卖,仅仅数月时间,存单指数基金就成了当下机构销售的“香饽饽”。截至目前,此类产品均已运作超过2个月,均获得正收益。

“您有余额可以都买了,行情来了赎出来也很灵活,行情不好就薅点小羊毛。”财联社记者近两日就接到了券商客户经理这类的推荐话术。

6只产品成立以来,均保持着正收益,这正成为了弱市下被重推的原因。“我们也推固收+产品,但这类产品参差不齐,我们一般以同业存单为抓手,客户体验会好一点。”上述券商投顾谈及销售重点时谈到。

除了首批6家,入围的公募正在增多。泰康资管就是其中一家,证监会于2月22日接收关于泰康资产管理责任有限公司的《公开募集基金募集申请注册—泰康中证同业存单AAA指数7天持有期证券投资基金》材料。

在近期的震荡行情中,资金避险的需求日益增加,去年年末刚刚成立的6只同业存单指数基金也成为避险首选,以致该类基金“卖到脱销”。在此背景下,上述基金也纷纷开启限购。

2021年12月首批同业存单指数基金成立,要求投资于存单的比例不低于基金资产的80%,均跟踪中证同业存单AAA指数,指数的久期为162天(超过货币基金的监管上限为120天)、年化收益率为3.05%(超过中证货币基金指数的2.35%),基金杠杆率最高可为140%(高于货币基金的监管上限120%)。

“未对AA+以下的信用债投资作出限制,在跟踪误差允许的范围内,产品的收益优势突出。结合收益和持有期条款设置,存单指数基金对流动性要求略低、但追求增强收益的低风险客群有较大吸引力。”华创证券认为。

多只存单基金忙“限购”

2月17日,富国基金发布公告称,富国中证同业存单AAA指数7天持有期基金总规模上限为100亿元人民币,在开放日常申购业务过程中,若当天总规模超过100亿元,将对当天有效申购的金额进行“按比例确认”分配,以保证规模不超上限。2月16日有效申购的确认分配比例为65.1165%,也即有约1/3的申购金额被退回。同日,富国基金还发布了暂停申购的公告,决定自2月17日起暂停接受该基金的申购、转换转入及定期定额投资业务申请。

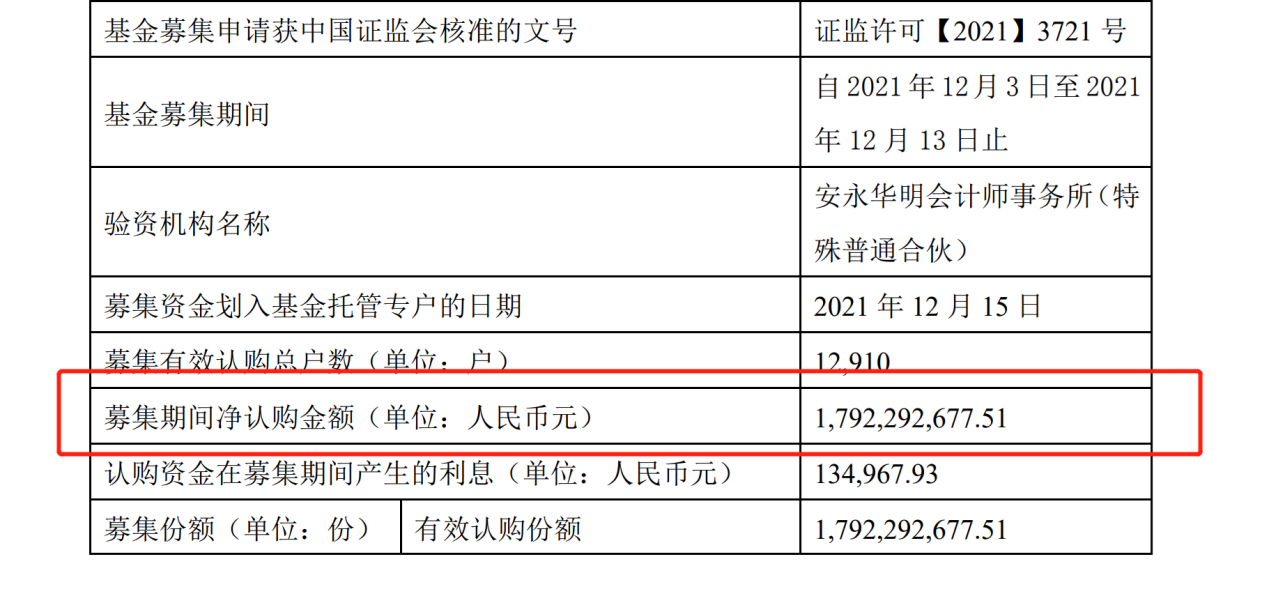

进一步而言,截至2021年四季度末,富国同业存单AAA指数基金规模仅17.92亿元。上述公告也意味着,在年初以来的一个半月里,富国同业存单指数基金的规模增加了82.08亿元。

不仅是富国同业存单指数基金,今年1月20日前后,鹏华、富国基金也发布了对公司旗下同业存单AAA指数7天持有期基金进行规模控制的公告,将基金管理总规模上限设置为100亿元,并根据基金运作情况,对基金的规模上限及控制措施进行调整。

此外,首批发行的同业存单指数基金中,华富、中航、惠升基金等也都发布了调整大额申购的公告,单日单个基金账户累计的申购、定投及转换转入基金的金额限制为5万元、10万元、500万元不等。

2月10日,南方基金业发布了限购的公告,称为更好地维护基金份额持有人的利益,自2022年2月10日起,南方中证同业存单AAA指数7天持有期基金将调整存续过程中的基金资产净值上限,并对基金规模进行控制。

由“不看好”到“主推”

作为一种全新的创新基金,同业存单指数基金有着低风险、流动性好、买卖零费用等优势。相对适合低风险偏好的投资者,可以满足家庭日常现金管理、闲钱的投资需求。而年初至今的震荡市场中,资金对于避险的需求相对增加。

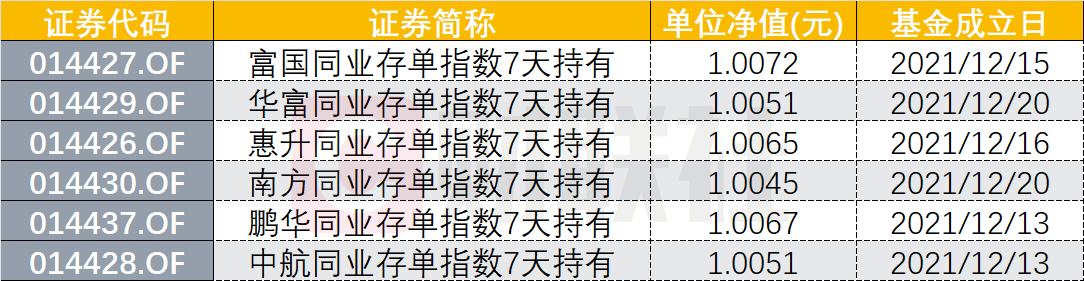

Wind数据显示,6只同业存单指数基金自去年12月份成立以来,至今的回报率均为正。其中,富国同业存单指数基金成立以来回报率最高,超过0.7%。南方同业存单指数基金成立以来回报率最低,为0.45%。

此外,目前同业存单指数基金的收益率高于“宝宝”类的货币基金,这也是同业存单基金火了的一大原因。

数据显示,近期货币基金的7日年化收益率持续走低。自2月19日起,规模最大的天弘余额宝的7日年化收益率再度跌破2%,当前的7日年化收益率为1.9830%。这是其继2020年4月之后又一次“破2”。

值得注意的是,天弘余额宝并非个例,2月22日,已公布收益率的688只(份额分开计算)货币基金平均7日年化收益率为2.0058%,中位数为2.0350%,较春节前双双下滑,其中接近五成产品的7日年化收益率不足2%。

对此,有业内人士表示,近期货币基金收益率“破2”,而同业存单基金具备“短久期、低波动”的特点,且收益率又高于货币基金,将产生一定的替代作用。

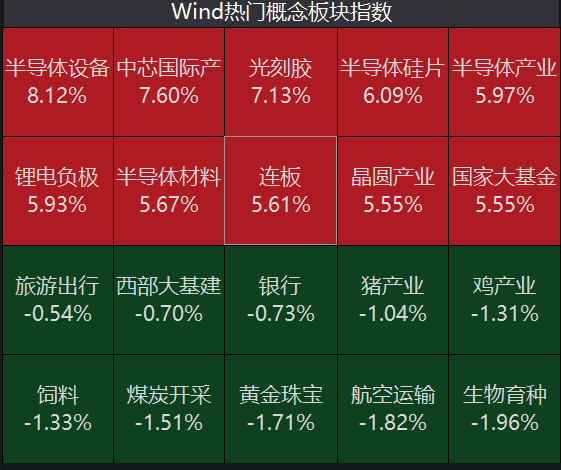

Wind数据显示,截至2月21日,今年1月和2月新成立公募基金数量分别为99只和7只,发行份额分别为929.46亿份和24.09亿份;而在2021年1月和2月,上述两组数字分别为162只和120只,5661.65亿份和3119.91亿份。不难发现,无论是数量还是规模方面,今年新发基金热度都出现了大幅下降。

由于公募基金整体业绩遇冷,新发基金热度大幅下降,渠道端销量也出现了显著下滑。一方面,赚钱效应下降之后,新资金短期进场的意愿显著下滑。Wind数据显示,截至2月21日,仅有17只主动管理股票基金收益为正,市场平均收益率为-7.55%。另一方面,由于净值下滑,不少投资者短期套牢,“赎旧买新”等难度加大,对于券商而言,上述产品代销的主要路径均难以推进。

因而,对于不少券商而言,寻找新的代销策略形成突围成为当下的现实打算。事实上,根据记者了解,当前也已有部分渠道开始以客户持有体验为出发点,针对“固收+”产品和存单指数基金进行推广。

同业存单指数基金五问五答

(以下内容来源:广发证券)

Q1:参与存单指数基金投资的基础知识点?

A:投资者应首先了解产品费用、流动性、限额等基础要素:0申购费,0赎回费(需持有7个自然日)。

持有满7个自然日后,可以随时赎回,无需滚动持有。

Q2:与其他流动性管理产品相比,存单基金收益和风险如何?

A:存单指数基金的风险和收益介于货币基金和短债基金之间。

和货币基金相比,存单基金的久期限制和杠杆限制相对宽松;

和短债基金相比,存单基金的信用风险相对较低。

Q3:6只基金跟踪同一指数,表现差异的原因是什么?

A:首批鹏华、南方、富国、中航、华富、惠升等6只存单指数基金,投资范围基本一致,业绩比较基准为:中证同业存单AAA指数收益率×95%+银行人民币一年定期存款利率(税后) ×5%。

从运作2个多月的结果看,6只产品整体净值涨幅最高为0.72%,最低为0.45%,呈现出一定差异。

业绩表现取决于几点:

第一,指数复制方式为取样复制,各个管理人所取成份券不同;

第二,久期差异;

第三,杠杆率差异;

第四,存单以外部分的投资策略和品种。

拉长时间看,由于投资范围和久期杠杆的约束,同类产品的收益差异趋于收敛。

每家公司的运作理念有差异,部分公司较偏好业绩弹性,部分公司更重稳健,力争让每天新参与客户收益不为负。

Q4:存单指数基金后续有无新产品供应?

A:据交流,至少有数十家基金公司上报了此产品,假以时日可能各基金公司“人手一只”,满足投资者一部分现金管理需求。

Q5:周五或长假前申购,是否“不合算”?

A:不考虑假期因素,周一申购最快下周一可赎回,周二申购最快下周二可赎回,周三和周四均依次类推。周五申购的确认日为下周一,因此在持有期上多了周六和周日两天。

但和货币基金不同的是,存单基金为净值型产品,周五申购以周五的净值确认,周六、周日底层同业存单的利息收入会在周一的净值上一次性体现(假设周一同业存单价格没有大幅波动),并不会“白白”持有。长假前申购也有类似效果。