编者按:最近,国内外新冠肺炎疫情、国际地缘政治、大宗商品市场等变数陡增,给中国经济增长和全球经济复苏带来新的重大挑战。国务院金融委“3·16”会议以及国常会“3·21”会议均明确提出,要采取有针对性措施稳定预期,稳定资本市场发展。信心比黄金更宝贵,证券时报·券商中国3月27日起推出各方建言“提振市场信心 稳定资本市场”系列报道,通过广泛采访证券界、基金界、创投界等机构人士,专家学者以及上市公司、企业界代表,倾听市场声音,汇聚各方智慧,凝聚更多共识,共同为稳定资本市场贡献力量!

近日,券商中国记者专访了东方证券首席经济学家邵宇。

在国常会及国务院金融委会议提及的诸多议题中,邵宇比较关注中概股问题。邵宇表示,金融委最新表述仍是支持企业在境外融资,但“肥水不流外人田”,A股必须将好企业留在国内,才能实现高质量发展。

邵宇表示,金融委会议再次凸显了资本市场在新一轮改革开放过程中的重要性。这是因为,资本市场贯穿于企业和产业生命周期的全过程,对于中国实现动能转换、产业升级和高质量发展至关重要。

“中国从贸易大国向贸易强国和金融强国的转变刻不容缓,这是一个系统工程,金融开放,人民币国际化和人民币安全资产供给、资本市场基础性制度建设等都是题中之意。”

邵宇还表示,在中美竞争的大背景下,中概股估值承压不是个短期性问题。在外部面临美国的资本和技术封锁,内部又面临经济发展模式转变和产业升级的背景下,国内资本市场改革面临“背水一战”。

邵宇在专访时提出了4条政策建议,其中第一条就是:转危为机,由上海证券交易所牵头,成立应急工作小组,联合国内头部证券公司和律师事务所,加强与中概股公司高层的沟通,开辟“绿色通道”,探索科创板吸收美股中概股回流机制。大市值公司回流科创板有助于建立示范效应,助力科创板健康发展。与此同时,科创板与创业板注册制改革和退市制度需两手抓。

此外,邵宇还表示:“没有‘航母级券商’,中国资本市场就难以获得定价权。”

券商中国记者:近期国务院⾦融委会议研究了宏观经济运⾏、房地产企业、中概股等相关问题。您最关注哪⼀⽅⾯?

邵宇:金融会议提到的问题都是有的放矢,也都是市场关注的焦点,对于稳定市场情绪至关重要。我比较关注房地产和中概股问题。

地产至今为止仍是中国经济的“压舱石”,稳增长目标的实现以稳地产投资为前提。目前流动性压力比较大的主要是民营企业,境内民营房地产企业债价格指数约65%,近期有好转迹象,但势头偏弱。美元债在8折以下企业数量还在增加。在地产企业流动性风险尚未根除的情况下,融资约束会掣肘地产投资,进而影响整个建安工程、家电产业链。年初以来,居民按揭贷款平均利率持续下行,但空间还有大多,仅靠刚需和银行信用的边际宽松来支撑是否足够?我们认为,这不是一个短期问题。

中概股问题可追溯到2019年初,当时美国国会就开始渲染关于加强对中国公司审计的法案,直到2020年底在国会通过,即所谓的《外国公司问责法案》。我们从2019年7月到2020年在媒体上发表过几篇关于中概股退市风险的文章。中国新经济的成长在早期与海外的风险资本和二级市场密切相关,直到最近10年,国内风投在逐渐起来,但A股上市融资条款对新经济企业并不友好,一个是3年连续盈利要求,另一个是IPO审核周期的问题。科创板制度创新也是有的放矢地补短板,适应新经济企业的生命周期特征。二级市场退出是早期投资退出的首选,也是盈利最高的方式,没有二级市场给的退出渠道和高估值,一级市场也很难发展起来。金融委最新表述仍是支持企业在境外融资,但“肥水不流外人田”,A股必须将好企业留在国内,才能实现高质量发展。

探索吸收美股中概股回流机制

券商中国记者:国常会、⾦融委“3.16”会议中,提到“⾼度重视国际形势变化对我国资本市场的影响”“中国政府继续⽀持各类企业到境外上市”“中概股”等与境外资本市场相关的问题。随着中国⾦融对外开放⽔平的提升,中国资本市场及中国企业既迎来发展机遇也⾯临国际挑战,如何看本次会议精神的导向?有何建议?

邵宇:2月以来,境外投资者持有的A股和债券规模都有所下降,陆股通资金持续净流出,债券通在2月出现罕见的净流出,与美联储加息、中美利差收窄和俄乌冲突都有关系,多重因素使资本市场出现了暂时性的流动性冲击,风险资产遭到抛售。

近年来,中国持续扩大金融开放,2018年底以来速度有所加快(“金融开放十二条”)。截止到2021年底,外资持有的人民币流动资产(贷款、存款、股票和债券)已经超过10万亿元,持有的股票和债券平均份额为5%。如果再考虑接近两万亿美元存量的外商直接投资,中外金融相互依赖程度已显著提升。但是,以美国媒体为代表的有倾向性和罔顾事实地将中俄绑定的报道会动摇外资的信心,长期影响尤其深远。投资者难免会将俄乌冲突中西方国家对俄罗斯的制裁联想到中国。中国从贸易大国向贸易强国和金融强国的转变刻不容缓,这是一个系统工程,金融开放,人民币国际化和人民币安全资产供给、资本市场基础性制度建设等都是题中之意。

金融委会议再次凸显了资本市场在新一轮改革开放过程中的重要性。这是因为,资本市场贯穿于企业和产业生命周期的全过程,对于中国实现动能转换、产业升级和高质量发展至关重要。

过去20年,中国新经济从萌芽到发展壮大更多地是依赖于境外(包括美国和香港)的资本和资本市场,一者在于任何国家资本的积累都需要经历工业化的过程,二者在于国内资本市场制度仍然是为工业化服务的,制度更新落后于产业发展。时过境迁,一方面,40年的工业化和改革开放为中国积累了大量资本;另一方面,中美关系转变不仅使美股中概股面临更严格的监管要求,还增加了国内企业赴美上市的难度。“瑞幸事件”一石激起千层浪,美股“中概股”遭遇集体信任危机,在中美竞争大背景下,中概股估值承压不是个短期性问题。

以银行为主导的金融市场结构和金融抑制的制度安排为政府主导的产业政策提供了有力的支撑,这是中国能够在40年的时间里创造奇迹的一个重要解释。但矛盾已经变化,资本短缺已转变为产能过剩,需求扩张面临效率下降和外部掣肘双重约束,旧有的追求高速度的粗放型经济发展模式不符合高质量发展的要求,创新驱动发展战略要求有与之相适应的融资模式。

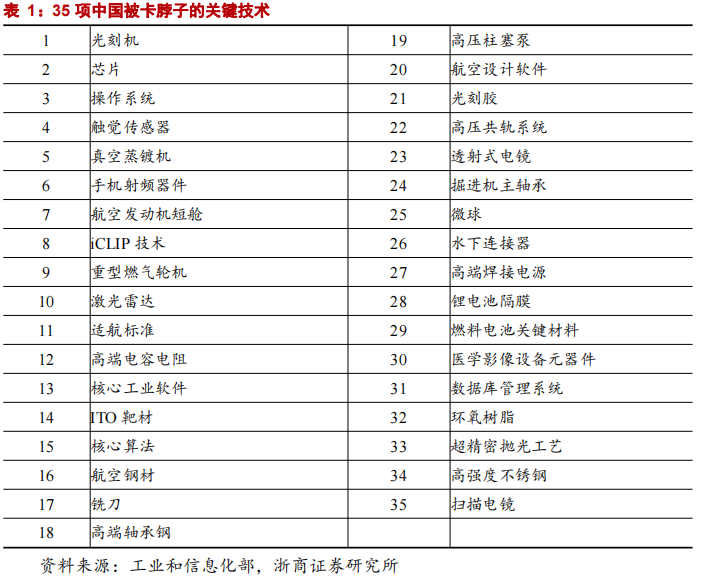

研究显示,激励创新的契约有如下特征:短期内允许试错,容忍失败,同时在长期内又给予成功高额的回报。这显然是银行间接融资无法满足的。在外部面临美国的资本和技术封锁,内部又面临经济发展模式转变和产业升级的背景下,国内资本市场改革面临“背水一战”。建议:

第一,转危为机,由上海证券交易所牵头,成立应急工作小组,联合国内头部证券公司和律师事务所,加强与中概股公司高层的沟通,开辟“绿色通道”,探索科创板吸收美股中概股回流机制。大市值公司回流科创板有助于建立示范效应,助力科创板健康发展。与此同时,科创板与创业板注册制改革和退市制度需两手抓,只进不出会导致“劣币驱逐良币”。

第二,渐进推进资本账户开放,但需加强监测,建立风险防范预警和缓冲机制。加强对短期资本的出入管理,密切监测资本流入,分析资本流动结构,加征托宾税,提高短期资本流入和流出的成本。逐步放开外资金融机构在国内设立分支机构、开展相关金融业务的限制,这有助于增强国内金融机构在国际竞争中的自生能力。

第三,IPO常态化。可视金融市场状况小幅调节IPO的速度,但不可轻易按下“暂停键”,因为这将严重影响资本市场生态。IPO的不确定性会反馈至早期阶段的投资,不利于企业融资和战略布局,扰乱企业生命周期。

第四,维护香港社会秩序稳定,支持香港金融中心建设,提高港股与A股的互联互通程度。

打造“航母级券商”获得定价权

券商中国记者:近日国常会指出,要⾼度重视国际形势变化对我国资本市场的影响,其中提到“保持政策稳定性”“采取有针对性措施稳定市场预期、提振市场信⼼”等关键词。对于定市场预期、提振市场信⼼,您认为应采取怎样措施,有哪些建⾔?

邵宇:自去年中央经济工作会议前后到今年的两会,稳增长政策持续出台,但1-2月的数据确实喜忧参半,市场半信半疑,而且是疑大于信。

我们的宏观跟踪模型显示,去年12月是近期增长的低点,1-2月确实在复苏,如果没有俄乌冲突和疫情,一季度增幅应该在5%上下。3月份以来,国内疫情出现反复,几个一线城市都出现了不同程度的反复,增加了人们对于一季度经济增长的担忧。今年广义财政刺激的力度实际上非常大。我们认为,货币政策仍有空间,降准值得期待,而且是越早降越有效。

券商中国记者:在您看来,当前证券⾏业迎来怎样的历史性发展机遇?您认为证券公司应如何实现⾼质量发展?

邵宇:没有“航母级券商”,中国资本市场就难以获得定价权。

中国资本市场的历史性机遇体现在中国增长动能从要素投入向全要素生产率提升和创新驱动的转型过程中。我觉得机会主要表现在资产管理、财富管理和投资银行等方面,前者又包括机构理财、私人财富、金融投顾等方面,能否抓住机遇,则要看各家企业的战略布局,这又突出体现在金融科技、前中后台组织构架和人才梯队建设等方面。机遇与挑战是孪生的,在快速发展过程中,合规底线要守住,这对转型过程中各机构的合规风控体系提出了高要求。在国内“碳中和”及与国际接轨方面,ESG理念也会体现在各条线业务上。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>