10年投资老将,价值猎手,擅买会卖,‘老谋深算’,与时俱进,惜字如金,果断灵活…

这些词语汇集在一起,组成了投资人眼中的王春。

超20年的证券从业经验,超11年基金管理经验,“投资老将”的标签送给王春,名副其实。

在20多年的从业生涯中,王春的投资经历涉足过险资股票账户、公募主动权益基金、量化组合……

而与他丰富的从业经历相比,他本人比较低调,话不多,但常常一语中的。

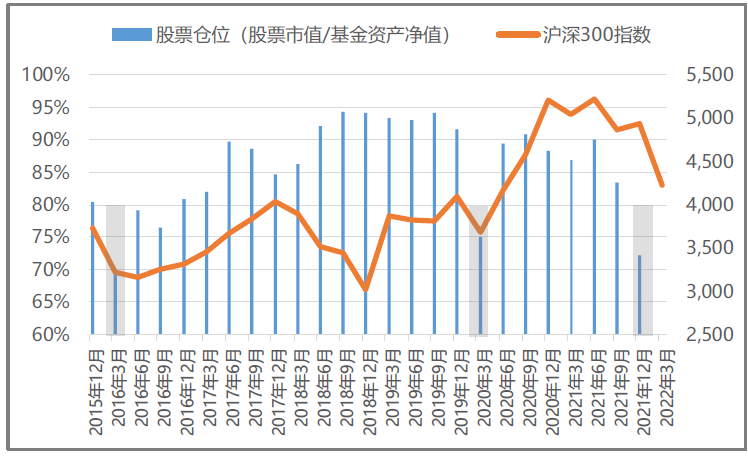

例如,在泥沙俱下的2018年四季度,王春在定期报告中提出:2019年“市场有望重拾升势”;整个2019年,王春旗下的基金都保持了较高的仓位;

在2020年年报中,王春指出“在经济恢复、利率回升的大趋势下,高估值板块将可能加剧市场波动,低估值板块也将迎来价值修复机会。一方面聚焦于现金流充沛,行业景气触底回升的低估值高分红行业;另一方面关注新兴产业竞争格局变化。”随后,基金也从重仓白酒转换到增配顺周期和新能源。

这两次的精准判断,只是王春投资能力具象化的冰山一角…

王春的强悍投资能力最能体现在两点:切换精准,敢于重仓。

1,行业、风格、仓位,切换精准。

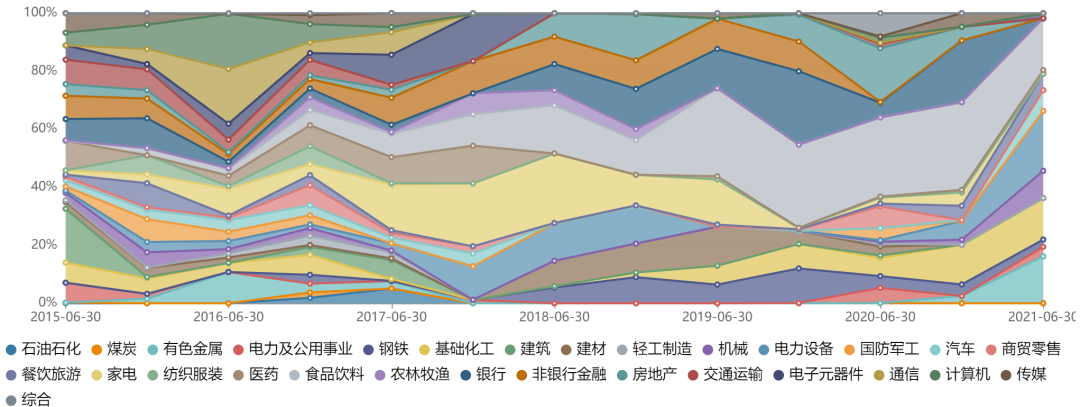

王春的行业持仓跨度非常大,从家电到白酒,从化工到物业,从新能源到传媒,能力圈相当广泛;更重要的是,他能洞悉宏观走势,在不同产业的兴衰浪潮中,踏准节奏切换重仓领域。

资料来源:Wind;截至2021.06.30

资料来源:Wind;截至2021.06.30比如:

在蓝筹白马行情的2017年,王春一直重配格力、美的、平安等白马股;

2019年,卖掉原本重仓的格力,加仓美的,并且买入一系列高端白酒公司;

2020年,逆势加仓万华化学,重仓招商积余;

2021年二、三季度,大量减持白酒,买入宁德、恩捷、天赐、赣锋、亿纬锂能、比亚迪、长城汽车等新能源产业链的标的;

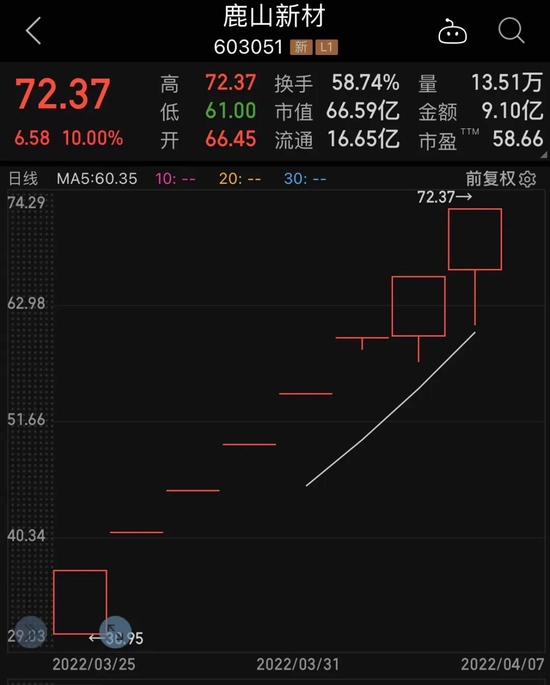

资料来源:Wind;截至2021.12.31

资料来源:Wind;截至2021.12.31而到了2021年四季度,股票仓位大幅下降,大幅减持新能源,也避开了后来的板块下跌。

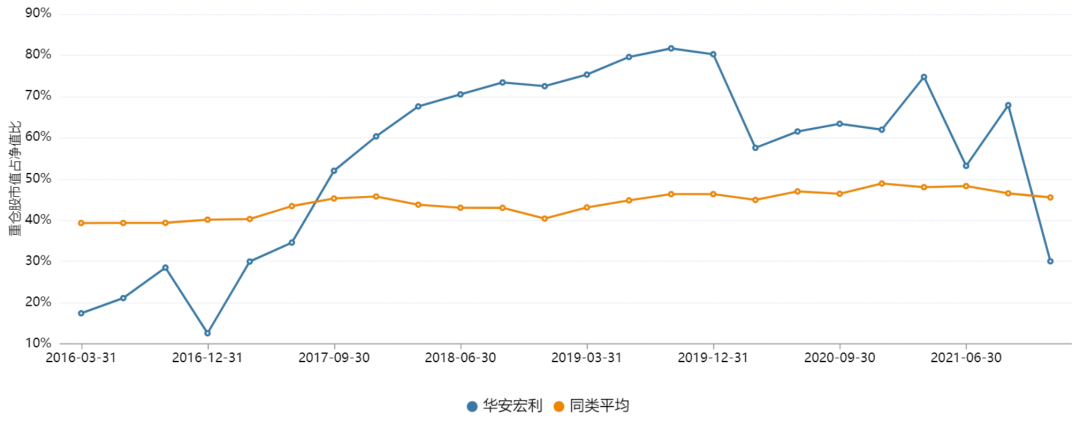

精准“踏浪”的同时,王春也敢于重仓。

2,敢于重仓。

资料来源:Wind;截至2021.12.31

资料来源:Wind;截至2021.12.31王春敢于做切换,但并不代表他是撒胡椒面的选手;相反,对于选中的个股,他都敢于重仓。

从华安宏利历史上的前十大重仓股比例来看,除了少数几个极端时期,前十大重仓股平均水平都在60%以上;2019-2020年,前十大重仓股比例甚至一度高达80%以上。

一方面,敢于重仓,可以规避了市场中大量存在的普通或劣质企业对稀缺的核心优质企业的成长性稀释,有利于提升中长期业绩回报。

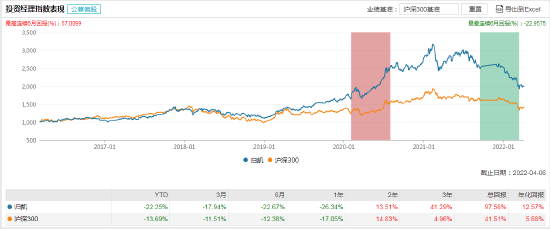

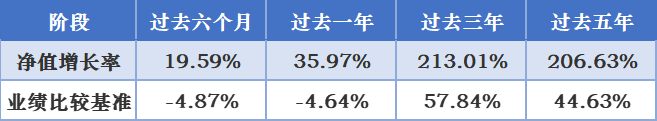

不同阶段华安宏利净值增长情况

资料来源:基金定期报告;截至2021.12.31

资料来源:基金定期报告;截至2021.12.31另一方面,这也是王春深厚研究功底的体现。

研究功底——深厚

2019年,飞天茅台的价格启动上涨,从1800元/瓶,一路涨到中秋节前的2700元/瓶。

对于久经沙场的王春来说,高端白酒批价的上涨,是重要的加仓信号。

因此,从2019年一季度开始,一路重配白酒行业,把茅台、五粮液、泸州老窖、山西汾酒等一网打尽。

而后,当茅台批价在2021年一季度开始停止上涨后,他大幅减持白酒,调仓买入的新板块是新能源。

从白酒、化工到新能源,传统、周期和新兴,这看似研究跨度非常大的几个板块,在王春眼中并不割裂。

他有自己的一套“边际变化”视角:4个加速器,让业绩实现“从1到N”的突破。

1,行业格局的改善。

竞争格局优化、龙头盈利提升,是传统行业,特别是白马股实现戴维斯双击的重要变化拐点。

比如,格力、美的在2015-2016年行业价格战后的利润增长,美的在2019年凭借新生产机制反超格力,两段变化过程都让王春精准捕捉。

白酒在2016年后产销下滑,形成两头大-中间小的杠铃型格局,高端白酒更是量价齐升,王春通过重配茅台、五粮液等,增厚了产品收益。

2,量身打造的国企。

对于国企的研究逻辑,王春讲究的是漂亮的财务报表。

例如曾经的重仓股招商积余,它的物管业务就是依赖招商蛇口的房地产延伸出来的。还有剥离旅游业务、专注免税品业务的中国中免。

3,技术创新的应用。

2019年,王春在华安宏利的一季报里就指出,寻找“深耕于新能源、人工智能、生物医药、机器人等持续增长领域,并且已经具备一定的壁垒优势和持续创新能力的潜力企业”;

在2021年中报里更是直接说,“重点关注竞争格局趋于稳定、国产替代优势明显的新能源、电动车等领域。”

体现在持仓中,王春把上游的锂矿,中游的电池,下游的整车,一网打尽。

4,踩准复苏后周期。

周期股多数时候可能土里土气,但一旦反转,就会雷霆万钧、秋风扫落叶。

在市场上浮沉多年的王春,也深谙个中门道,他曾经表示,在经济转暖背景下,周期复苏将成为市场主导力量,自己也做过多笔精彩的周期股交易。

投资方法——时代感

在投资方法论上,A股的基金经理大致可以分为三大流派:以巴菲特为代表的价值投资流派,以彼得·林奇为代表的GARP流派,以西蒙斯为代表的主动量化流派。

对股票的基本看法,不同流派存在着明显的差异:巴菲特抓住的是“好生意的一部分”,彼得·林奇抓住的是“企业经营的变化”,西蒙斯抓住的是“市场的无效和贪婪”。

但是,股市变幻莫测,没有哪一种流派包打天下。

王春曾认真思考过这个问题,为什么巴菲特集中持有美国运通、可口可乐等股票,能获得巨大成功?

其本质正是由于他抓住了二战后美国消费经济大发展的长期趋势。

这样的思考,也是王春一直秉持的投资态度:“在时代的变化面前,投资永远不是一劳永逸的事情,价值投资更不是买了就不卖。

价值投资中的最大价值并不是以最低的价格买入低估的资产,而在于找出那些符合时代发展特征的伟大企业,并与之一起成长。

只有置身于时代发展的洪流之中,时刻感受时代发展的脉搏,才能挖掘出这个时代赋予的机遇,创造出持续的价值。”

关于这一点,他在2021年基金中报就明确表示过:

“要更加关注那些产业关联度高、竞争格局趋于稳定、国产替代优势明显、并且能够显著受益于国内外双循环的‘起飞期’新兴产业。”

新兴产业的话题,必然少不了新能源。

提到“新能源”,很多人的第一反应可能是“新能源汽车”。

但就像“川菜≠红油火锅”一样,“新能源≠新能源汽车”,新能源囊括了光伏、充电桩、储能、风电、核电、有色、轻工、汽车、机械、建筑等多个细分行业和产业链。

在这些细分领域的共同作用、互相带动下,“新能源”的行业宽度和未来潜力是无限的。

为什么新能源的未来潜力无限?

原因无外乎两个。

首先,“双碳”是经济发展的主旋律。

“碳达峰”、“碳中和”在工作报告中已经被多次提及,这两大主题是我国的重大战略决策,也决定了下一个时代的发展主旋律。

其次,新能源主题本身

就蕴含着丰富的投资机会。

新能源不仅包括对现有能源方式的变革,还会引发“新能源+”浪潮,也就是新能源与经济社会各领域深度融合,带动全产业链新能源化。

因此,新能源主题具有广阔的产业前景和足够大的体量,拥有足够长的产业链和足够宽的行业覆盖,是优秀的长期投资主线。

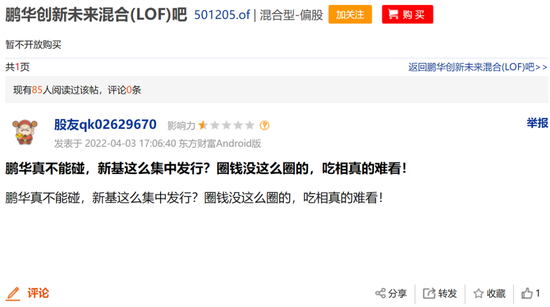

当然,目前市场上的新能源主题基金也越来越多,选择什么样的新能源基金,是投资者的一道新难题。

4月11日,由王春领衔的华安新能源主题基金(A类:014541 ,C类:014542),聚焦“新能源+”,覆盖新能源汽车、光伏、充电桩、储能、风电、核电、有色、轻工、汽车、机械、建筑等多个细分行业和产业链,全面挖掘相关主题的投资机会。

为什么要在目前发行一只布局新能源概念的主题基金?

王春也透露了自己的想法:

1,新能源行业经历了此前一波快速回调后重新步入“最佳布局期”;

2,新能源相关领域高速扩张后步入产能验证期,从粗放扩张进入创新竞争阶段,投资机会也将从β转为α,创新企业有望不断胜出。

在新能源浪潮席卷之下,王春和新基金华安新能源主题(代码:A类014541;C类014542)4月11日惊喜来袭,不见不散!

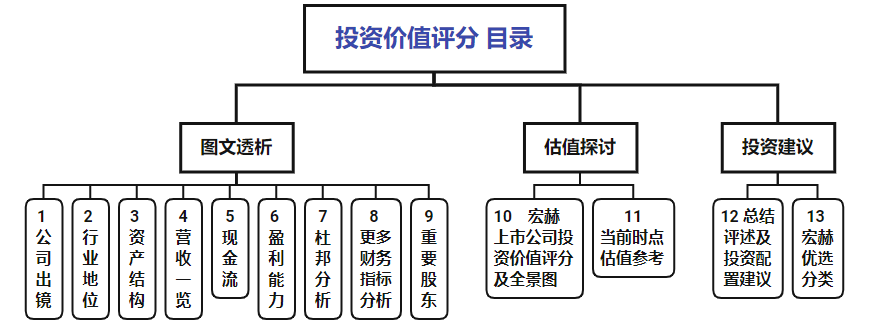

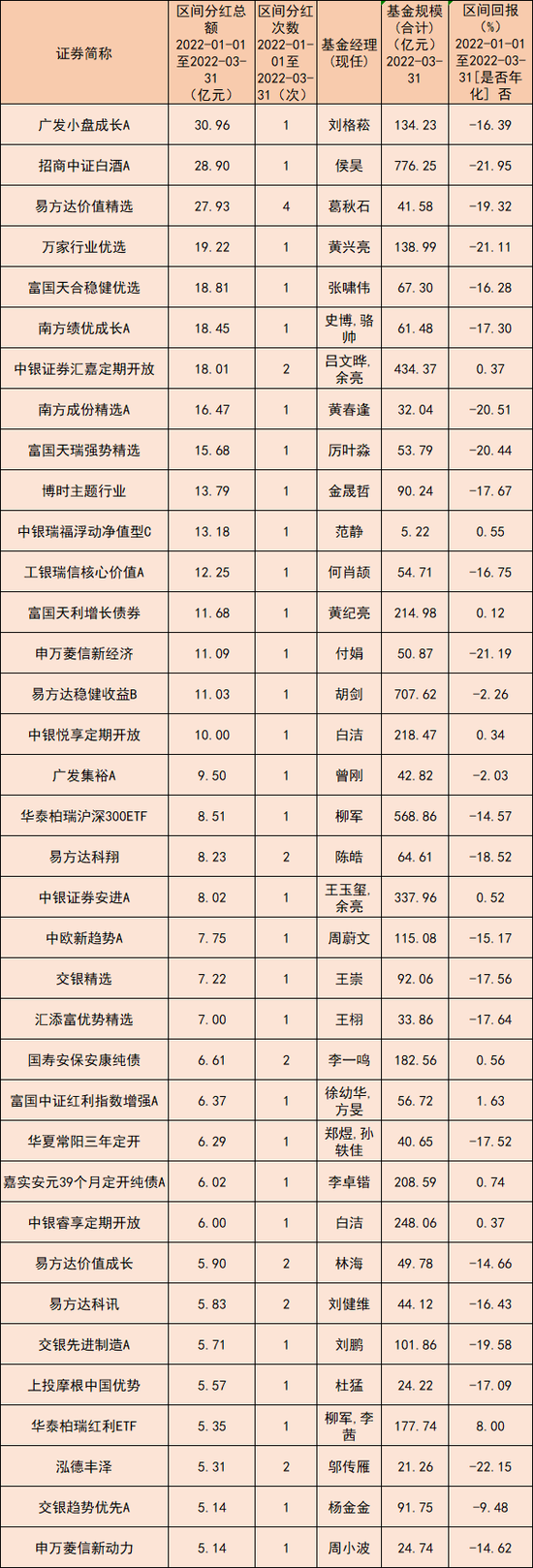

根据基金年报、季报数据,截至2021年12月31日,王春目前管理基金业绩如下:

华安金享,成立日2020/11/25,业绩比较基准为沪深300指数收益率*70%+中债综合全价指数收益率*30%,2021年净值增长率及业绩比较基准收益率分别为:38.23%(-3.01%)历任基金经理为:王春(20201125至今)。

华安宏利,成立日2006/9/6,业绩比较基准为沪深300指数收益率*90%+同业存款利率*10%,2010年-2020年度、2021年净值增长率及业绩比较基准收益率分别为:-1.30%(-9.91%)、-22.49%(-23.01%)、5.36%(6.62%)、16.59%(-4.84%)、12.43%(44.17%)、61.71%(6.14%)、-27.36%(-10.08%)、22.98%(19.67%)、-20.35%(-22.71%)、66.90%(32.54%)、37.93%(24.54%)、35.97%(-4.64%) 。历任基金经理为:尚志民(20060906-20150217)、陈俏宇(20070314-20080213)、汪光成(20080213-20090327)、陈逊(20120530-20140423)、翁启森(20140318-20160921)、施卫平(20140430-20150626)、王春(20151028至今)。

华安智增精选,成立日2016/9/13,业绩比较基准为沪深300指数收益率*50%+中国债券总指数收益率*50%,2016年、2017年-2020年度、2021年净值增长率及业绩比较基准收益率分别为:-3.23%(-0.40%)、-1.35%(9%)、-21.15%(-11.74%)、75.75%(17.94%)、54.97%(15.04%)、40.30%(-2.31%)。历任基金经理为:刘伟亭(20160913-20180629)、王春(20180226至今)。

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。