在海内外各种因素共同影响下,权益市场持续波动剧烈,投资者避险情绪上升,固收类产品成为配置优选。而兼具流动性和收益性,且实施净值化管理的中短债基等中低风险品种引发各家基金公司竞相布局。

公募密集布局中短债基金

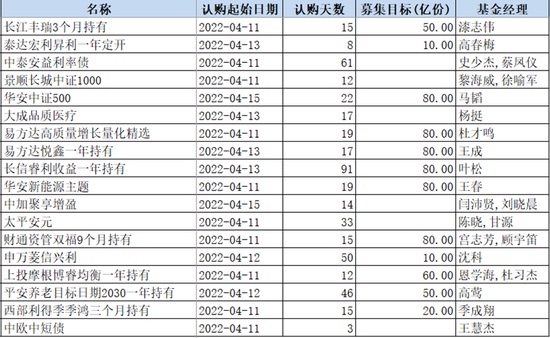

证监会官网数据显示,截至4月8日,今年以来共有19家公募新申报的持有期短债基金数量20只,其中滚动持有期短债9只。

另据Wind统计,截至4月8日,今年以来已有12只短债基金相继成立,而宝盈、同泰基金旗下的中短债基金正在发行,中欧中短债、平安元和90天滚动短债两只基金即将启动发行。

对此业内人士表示,当前市场环境和闲钱理财需求下,短债基金配置价值凸显。鹏华现金投资部总经理叶朝明表示,综合来看,无论从避险角度还是产品本身面临市场时机角度看,短债类产品是比较不错的选择方向。

“资产配置或风险规避角度看,当前市场环境里,我们更需要关注投资的安全性和收益的确定性。短债产品凭借自身的风险收益特征,能够提供较好的规避调整风险和波动的工具,对于有一定流动性需求,期望能够获得更好收益体验,同时也能够接受一点点净值波动的资金来说,可以关注短债产品。”叶朝明说道。

“从产品角度看,”他进一步指出,短债产品的资产标的主要以短久期的债券资产为主。二月份以来,整个债券市场出现了一定调整,在稳增长政策持续推进过程中,长端利率在调整后面临一定的不确定性,随着市场对于政策预期的变化,阶段性有所反复,不排除还有一段风险释放过程。而中短端利率的确定性在调整之后也会更强一些,在央行货币政策维持宽松的大前提下,部分短久期的债券品种在调整后出现了比较好的配置价值,这些资产能够为短债产品提供高性价比的投资标的。

数据显示,今年一季度,三类主要基金品种中,股票型基金指数的收益率是-16.25%,混合型基金指数的收益率是-16.33%,债券型基金指数的收益率是0.46%。具体而言,中长期纯债基金一季度平均上涨0.41%,短债基金一季度平均上涨0.64%。

中欧基金分析称,从投向来看,中短债基金是短期纯债基金,只投资期限较短、流动性好的中短债资产。因此,信用风险、利率风险较小,能更好的控制净值回撤。以近3年最大回撤指标来看,截至2022年2月28日,中证短债指数近三年最大回撤只有-0.25%,同期中长期纯债基金指数最大回撤-1.75%,回撤明显更小些。

业绩表现方面,中证短债指数不仅年内表现出色,还在多个年度之中保持正收益,累计收益不俗。Wind数据显示,截至4月8日中证短债指数年初至今收益0.78%,近3年、近5年收益为8.68%、17.62%。

3月26日,中国证券基金业协会公布的2月公募市场数据显示,相比权益类基金的业绩短期回调,债券基金、货币基金的份额和净值规模均迎来爆发。其中,债券基金2月份份额增加了988.19亿份,净值规模则大幅增加了1054.4亿元。

事实上,震荡行情下,表现稳健的短债基金也受到很多投资者的追捧。今年已有多只短债基金公告暂停大额申购,更有基金连续两次下调申购上限。

平安基金则表示,随着低利率时代的到来,低风险资产收益下滑,货币基金5%以上的7日年化收益日子已经一去不复返。主投期限短、流动性高、波动性低的短期债券,且申赎灵活的短债基金,已经成为“闲钱理财PLUS”新选择。

短端利率仍保持中性偏乐观

展望后市,公募固收投资人士认为,短端利率仍有望保持中性偏乐观,因此组合将保持中性杠杆和适度久期,及时调整攻防节奏。

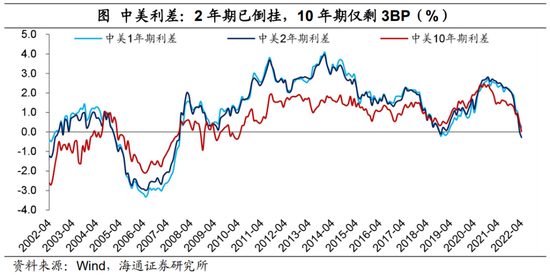

天弘安利短债基金经理柴文婷表示,随着宽货币逐步进入中后期,收益率下行至目前较低的绝对水平,同时面临海外的利率上行风险以及国内宽信用的逐步兑现,长端利率波动将会持续加大,不过短端仍然保持中性偏乐观的态度。综合考虑上述情况,组合将保持中性杠杆和适度久期,当前维持偏谨慎的操作,待市场调整后再加仓。

她进一步分析称,“结合2022 年的宏观经济形势及基金经理的市场展望我们可以看出,22年中美货币周期错位,长端利率的波动性将会提升,稳增长是主基调,‘以我为主’,短端利率仍可保持中性偏乐观。并且3月16日,刘鹤主持国务院金融委会议研究当前形势,会议指出‘切实振作一季度经济,货币政策要主动应对,新增贷款要保持适度增长。积极出台对市场有利的政策,慎重出台收缩性政策。’,也印证了短端利率仍有望保持中性偏乐观的判断。”

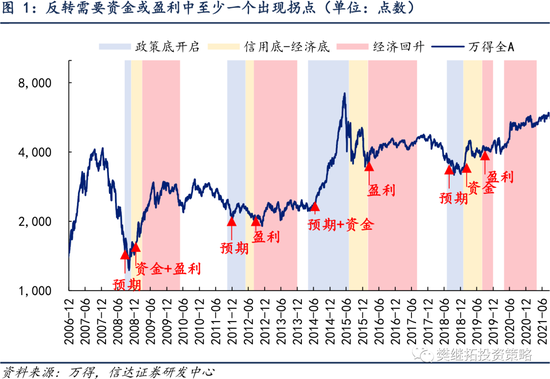

展望今年债券市场,兴业基金固定收益投资部基金经理刘禹含表示围绕稳增长、宽信用,债市方向主要观察经济企稳回升的情况,她倾向于认为二季度中段之前,在宽信用效果可能还不会显著奏效的情况下,债券市场整体上呈现震荡格局,而在二季度中段以后预计宽信用的效果会逐步显现,或对债市形成一定的调整压力。

“货币政策预计会为稳增长保驾护航,发挥其总量和结构双重功能,注重充足发力、精准发力、靠前发力,稳中偏松格局料将持续相对更长时间,因此判断短端债券资产的安全性和确定性相对会更高。”刘禹含分析道,“我们判断,后续短端资产会呈现窄幅震荡的走势,在低波动的情况下,伴随持有期的拉长持有收益相对会较好。”

叶朝明指出,短期利率走势会有一些小小压力,因为开年以来,整体“稳增长”的推进节奏相比之前会更快了,未来也会逐渐看到一些宽信用措施的出台。在这样大背景下,利率走势会面临一定压力,迎来一个风险待释放的过程。所以,短期策略上会更加趋向于谨慎和防守。“当然也有一些结构性机会,短期、中期、长期不同曲线上的不同的点也会有不同表现,整体偏谨慎基础上,也会去尽量捕捉更多的结构性的机会。”

他进一步介绍,在今年大幅震荡的行情下,未来会把握以下机会来增强短债产品的收益,以期实现货币增强的目标。一是在信用品种中发现一些结构性的机会;二是债市在调整过程中结构性和阶段性的机会,把握一些波段;三是从整个市场角度看,债券市场经过比较充分调整后,也面临很好的整体机会。