01

出租公寓成为美国机构资本重仓的配置目标,也是未来美国地产的投资趋势

资本市场因为2020年疫情变的沉寂,在2021年获得充分释放,受疫情的持续影响,美国大公司正在推进混合办公、居家办公,而且有计划长期执行,这增加了对出租公寓类资产的需求。同时,通胀、企业、居民的盈利和财务状况改善,诱发地产类资产配置需求大增。2021年出租公寓的投资总额约为3150亿美元,出租公寓也继续成为美国商业地产各细分领域占比最高的类别,而南部及东南部阳光地带的出租公寓无论是增值改造还是新建物业的核心投资,都是机构资本大举重仓配置的目标市场。

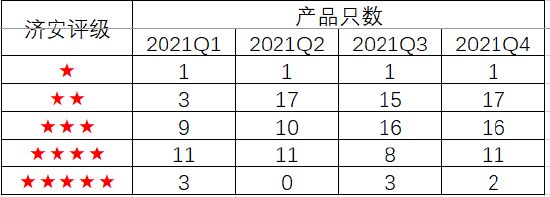

代表性案例是黑石,旗下BREIT连续三个月完成3笔大型出租公寓交易,总金额达130亿,而黑石BREIT的整体资产配置比例中,出租公寓已达到了创纪录的52%。从这类机构资本的动向可以明确的看到美国地产投资的趋势和未来发展方向。

图:黑石BREIT近期私有化收购出租公寓REIT大宗交易

资料来源:Blackstone

资料来源:Blackstone02

美国商业地产各业态市场份额的演变:出租公寓占据明显优势

美国的商业地产主要涵盖工业物流、酒店、零售、出租公寓和办公楼五大板块。从2007年开始,办公楼占据商业地产的半壁江山,达56%;其次是出租公寓,但占比也仅17%,不足两成。进入2019年,占比涨幅最大的是出租公寓,上涨21%,工业物流占比上涨7%;办公楼跌幅最大,达20%。到2020年仅一年时间,工业物流跟出租公寓均上涨,涨幅分别为7%、4%;而办公楼占比继续下跌6%,至30%。

通过波动数据可以看出,出租公寓及工业物流占比增幅最快,市场接受度越来越高。而办公楼市场出现明显萎缩,市场接受度下滑明显。酒店及零售的市场份额也出现不同程度的下滑。各业态的变动也给投资者起到明显的参考作用。尤其是出租公寓,其市场份额已超四成。

表:美国商业地产各类别市场占比演变

03

核心逻辑:人口与供求

人口的迁移加持远程办公的潮流趋势,东南部的出租公寓市场更具有投资价值。

从需求端来看出租公寓的市场:

1. 随着疫苗接种的不断扩大,市场逐渐开放以及在恢复,出租公寓租赁市场在全美范围内迅速恢复并增长。2021年Realtor.com的数据表明,在新兴科技行业集中的市场以及二线市场的带动下,当年5月份全美租金中位数达到了两年以来最高水平,已经超过疫情爆发前水平。

2. 租金增长是全国性的,全美50个最大的市场里有38个租金达到了新的高峰,这38个市场平均租金比去年同期上涨双位数,而有些小型的科技行业集中的市场甚至租金出现了同比增长超过20%。

3. 人群迁移持续出现了往从东西两岸大都市往南部及东南部中小城市迁移,推高了这些地区的租金以及当地的单家庭个人住宅价格,多个地区出现了因个人住宅库存量下降而引发的供不应求的现象。供需之间的不匹配导致很多需求者不得不放缓或者放弃购房,反而促生了出租公寓的需求。

4. 南迁的人口中不乏有较多的高收入阶层,而在家办公或远程办公的潮流在目前看来将成为未来的一个趋势,相当一部人员工可以更灵活的选择居住地,未来5年远程办公雇员可能翻倍,高达3600万员工可能远程办公,比疫情前增加1600万人。而南部及东南部郊区二线中小市场提供了生活成本,生活空间、税收以及生态环境等多种优势,这个趋势仍将会持续较长一段时间(普华永道宣布美国境内4万名员工可以选择永久性的远程办公,每月到公司3-4次)。

5. 企业也随之南移,在南部及东南部多个市场出现大型企业宣布在当地建造大型办公园区,建立区域总部,进一步推动了当地的就业、消费、房地产的蓬勃发展(高盛宣布把曼哈顿的年收入超过80亿美元资产管理部门迁往佛罗里达,众多纽约附近对冲基金和大型金融机构疫情后加速迁往南部;特斯拉创始人马斯克宣布搬到德州居住,随之正式宣布特斯拉总部迁往德州奥斯汀 科技巨头甲骨文(Oracle)宣布把加州总部迁往Austin;由明星管理人Cathie Wood (“木头姐”)管理的500亿美元的股票投资基金Ark Investment Management 宣布永久关闭纽约办公室,迁往佛罗里达等等)。

东南部的市场普遍存在对于新建的高质量且具有良好生活设施出租公寓的强劲需求,可在较短时间超预期满租,97%-98%出租率成为常态,租金同比增幅在2021年达到双位数。而同时,租客的收入也在不断增长,使得租金收入比例稳定在20%左 右,最新全国租客平均收入在7万美元,比疫情前增长11%。

04

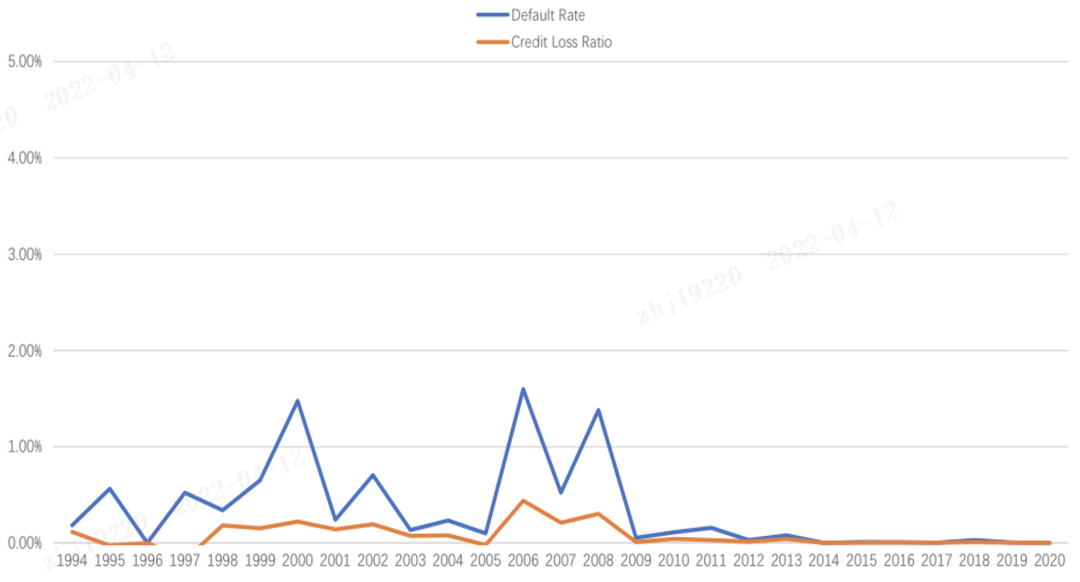

底线思维:出租公寓整体下行风险可控

良好的投资回报不代表其本身无风险,在过去26年周期里,出租公寓的贷款不良比例平均0.34%,而本金损失比例0.07%,整体下行风险可控。无论是2008年金融危机,还是2020年疫情,美国出租公寓在过去都能抗过下行风险的考验,展示了这类资产坚挺的价值。可见这是一个可以历经各种周期和经济波动考验的坚挺资产。

图:出租公寓地产信贷历史坏账率和本金损失率

26年周期平均坏账比例为:0.34%,25年周期平均贷款本金损失比例为:0.07%

数据来源:房地美

数据来源:房地美05

2022年美国出租公寓市场展望:南部二线城市继续受到关注

美国房地产协会(NAR)认为展望2022年,尽管利率预期上涨,但商业地产整体预期会继续表现优异。虽然市场预期利率会分数次上升总共大概0.75%,但相比历史而言仍然属于低利率,不会导致投资活动的下降或者对地产业主支付利息造成挑战。原因在于商业地产的需求基本面比较强劲,完全可以消化略微上升的利率。

对于出租公寓地产,由于利率升高导致的个人住宅贷款利息升高使得住房成本增加,会推动租赁地产的需求,全美平均出租公寓的空置率会进一步下降,从2021年的5.1%降低到4.8%,租金增长10% (2021年平均7.8%)。租客开始返回核心城市如纽约,芝加哥,波士顿,华盛顿特区和旧金山,部分原因是这些市场疫情期间出现较大的租金折扣,但随着租金开始上涨,以及在家办公的流行,租客会被驱动迁入成本低的二线市场或者远郊。

美国商业地产2022年最受投资人欢迎的物业类型就是南部阳光地带的郊区低密度出租公寓和单家庭出租类。CBRE认为2022年机构资本会持续加大投资出租公寓,2022年投资交易量将达到2340亿元,南部二线城市将继续受到投资人的欢迎。

免责声明:本文件所有内容(包括但不限于观点、结论、建议等)仅供参考,不代表任何确定性的判断,您仍应根据您的独立判断做出您的投资决策,投资涉及风险,诺亚控股有限公司(以下简称“本公司”)及其关联公司不对因使用本文件而产生的任何后果承担法律责任。本文件包含前瞻性的预测,任何非对过往历史事实的陈述均为前瞻性的预测,本公司并不保证完全准确或未来不发生变化。本报告的信息来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息及建议不会发生任何变更,本公司已力求报告内容的客观、公正,但文中的观点、结论及建议仅供参考,不代表任何确定性的判断。

本报告相关知识产权归本公司及其关联公司所有,未经本公司及其关联公司许可,任何个人或组织,均不得将本报告内容以转载、复制、编辑、上传或发布等任何形式使用于任何场合。如引用或刊发需注明出处为“诺亚研究工作坊”,且不得对本报告进行有悖原意的引用、删节和修改。诺亚控股有限公司及其关联公司保留追究侵权者法律责任之权利。任何机构或个人使用本文件均视为同意以上声明。

本报告所载的信息、材料及结论只提供参考,不构成投资建立,也不适用于个别投资者特殊的投资目标、财务状况或需要。投资者应考虑本报告中的任何意见或建议是否符合其特定状况。