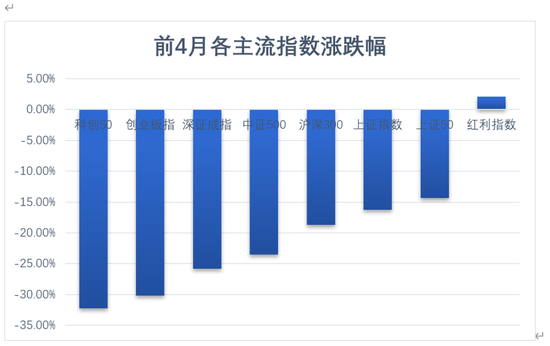

近年来,伴随着我国居民可支配收入的不断提高,资管新规后银行理财产品净值化转型,以及“房住不炒”“三条红线”等政策带来的房地产投资品属性减弱,越来越多的个人投资者选择入市以实现自身财富和资产的增值。

而相较于风险大、投入时间精力多的个股投资而言,许多指数投资者们的财富管理需求仅仅是挂钩某种概念下的个股组合。例如,指数投资者们如果看好大盘股的未来走势,就可以加强关注紧密跟踪沪深300指数的ETF产品(如泰康资产旗下的泰康沪深300ETF,515380.OF);如果认为中盘股未来更有机会,那就可以考虑关注紧密跟踪中证500指数的ETF产品(如泰康资产旗下的泰康中证500ETF,515530.OF);如果相信拥有更强社会责任感、注重环保的企业未来将有更好的业绩表现,那新兴的ESG ETF可能会是更好的选择;如果认同质量、价值、红利、低波等因子策略,那时下流行的Smart Beta ETF或是更为合适的投资工具。

此外,近几年白酒、医药、新能源赛道相继大热,相关基金经理持续出圈,行业ETF也随之成为了个人指数投资者十分关注的一类产品。但国内外市场上有如此之多的行业分类体系,指数投资者应以谁为准?这些行业分类体系有何异同?各自的架构如何?分类逻辑是什么?相同行业在不同分类体系下的绩效表现有何差异?我们将在一系列小文中为大家解答,以使大家能够在投资国内外市场时,对不同行业有更清晰的认知,从而找到自己所喜爱的能力圈。

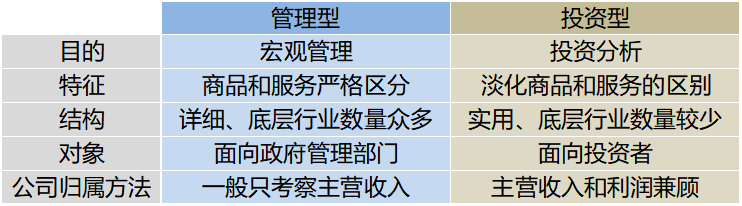

当前国内外主流的行业分类体系可以分为管理型和投资型两种。其中管理型包括“全部经济活动的国际标准产业分类”(International Standard Industrial Classification of All Economics Activities, ISIC)、北美行业分类系统(North American Industry Classification System,NAICS)、国家统计局国民经济行业分类标准及证监会《上市公司行业分类指引》(以下简称“《上市指引》”)。管理型行业分类体系面向各级政府部门、行业协会,目的是正确反映国民经济内部的结构和发展状况,便于宏观统计工作与国家之间的比较。

而投资型则包括全球行业分类标准(Global Industry Classification Standard, GICS)、国际行业分类标准(Industry Classification Benchmark, ICB)、中证、申万、中信、Wind等行业分类标准。投资型行业分类体系是面向投资者的,目的主要是在投资者的投资分析、业绩评价、资产配置或指数跟踪中得到应用,力求反应不同行业的不同投资价值。(参考资料:2003,《管理型和投资型行业分类标准的比较研究》)

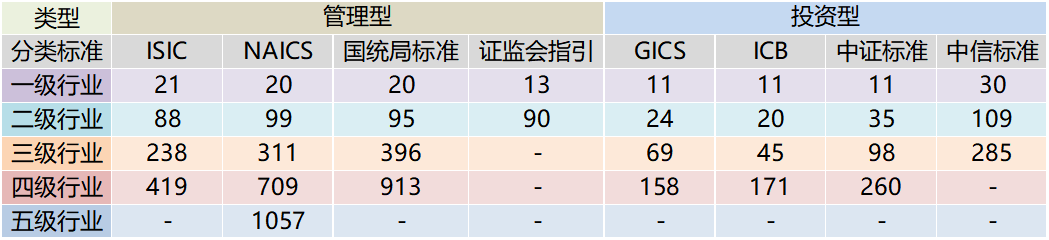

图1:部分主流行业分类体系

信息来源:《管理型和投资型行业分类标准的比较研究》、MBA智库百科、Wind数据库

信息来源:《管理型和投资型行业分类标准的比较研究》、MBA智库百科、Wind数据库除分类目的与适用对象有所不同外,分类特征上,管理型行业分类体系主要以三大产业作为分类基础,也因而严格区分商品和服务行业;而投资型行业分类体系则以“离钱最近”的下游产品的消费特征作为分类基础,便于投资者进行基于营收和净利的投资价值分析。例如,在管理型的ISIC体系中,农林渔(Agriculture,forestry and fishing)作为第一产业被归为一个大类;但在投资型的富时集团FTSE全球分类系统中,农业和渔业被归入食品加工业,而林业则被归入基础工业。

图2:管理型与投资型行业分类体系对比

信息来源:各行业分类体系官网、《管理型和投资型行业分类标准的比较研究》

信息来源:各行业分类体系官网、《管理型和投资型行业分类标准的比较研究》图3:主流行业分类体系结构

信息来源:各行业分类体系编制单位官网最新数据;数据日期:2022年3月

信息来源:各行业分类体系编制单位官网最新数据;数据日期:2022年3月分类结构上,由图3可以得出,管理型分类体系的细分行业数目远超投资型行业分类体系。如NAICS分类体系中有20个部门、99个子部门、311行业、709个细分行业,并最终细分为1057个六位数的NAICS代码。而投资型的GICS分类体系下有11个板块、24个行业组、69个行业和158个子行业,相比而言分类颗粒度较粗。对于管理型而言,分类越详细,越方便对不同分类对象进行管理;而投资型如果分类颗粒度过细,会导致最细行业包含的公司数目过低,行业结构不稳定,投资价值分析难度升高,也无法形成有参考意义的跟踪指数。管理型中只有证监会的《上市指引》细分行业数目较少,这是因为证监会虽为政府管理部门,但服务的是投资者和上市公司,所以本质上《上市指引》还是有投资型分类体系的一定属性。

公司归属方法上,管理型主要按照公司作为经济活动单位的产出特征来划分,基本上只考虑公司营业收入的特征差异。而投资型除关注公司营收差异外,由于最终决定公司投资价值的是流入到股东口袋中的净利润,因而公司创造利润的能力也被作为行业划分的一大依据。

以上是投资型和管理型两种行业分类体系构建思路的对比,由于投资型对我们指数投资者而言更有意义,接下来我们将详细介绍国际市场最为主流的两大投资型体系,分别是摩根斯坦利的GICS体系和富时罗素的ICB体系。

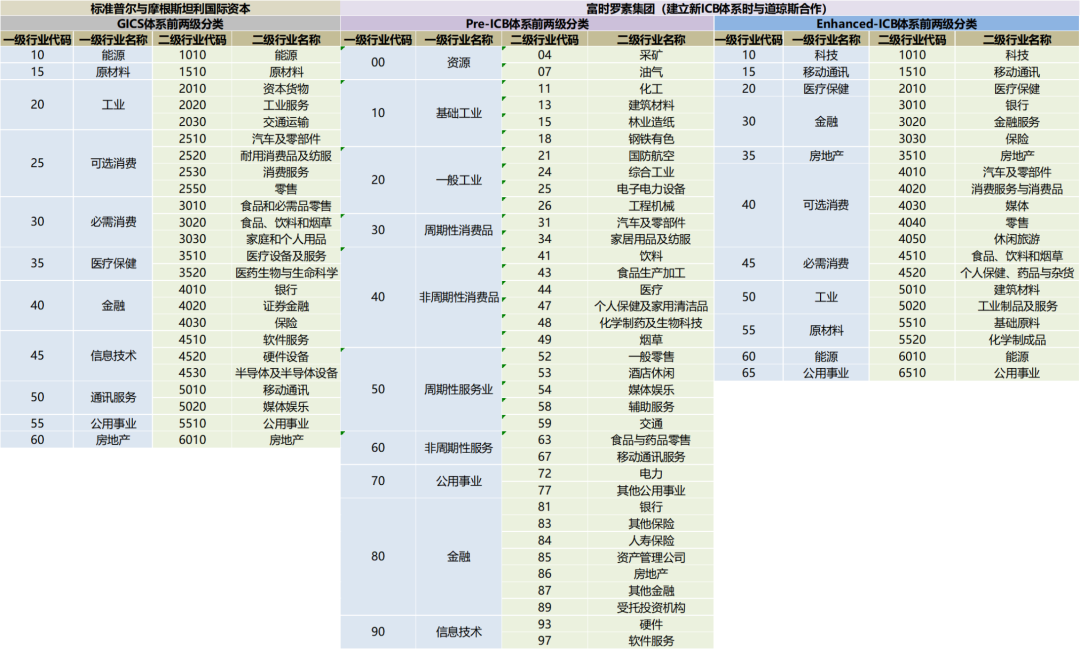

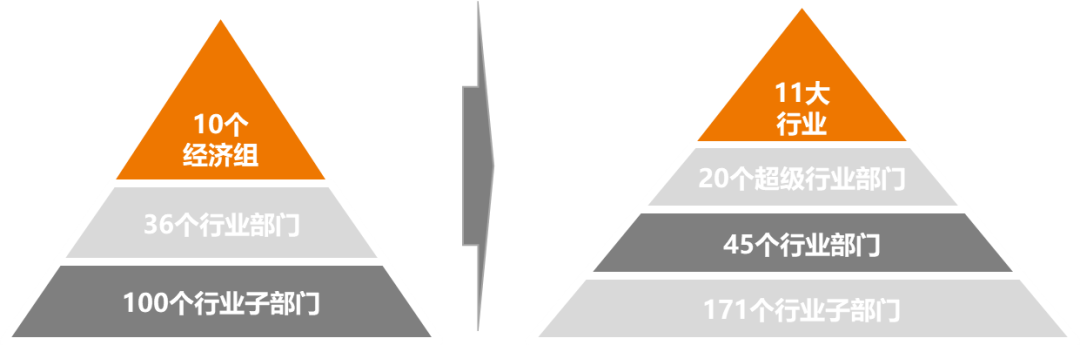

图4:MSCI的GICS体系和FTSE的ICB体系对比

数据来源:MSCI与FTSE官网;数据日期:2022年3月

数据来源:MSCI与FTSE官网;数据日期:2022年3月1999年8月2日,MSCI(Morgan Stanley Capital International,2021年备受关注的MSCI A50指数就由其发布)和标准普尔指数公司强强联合,发布了全球行业分类标准GICS,早期架构为10-23-59-122,后不断发展为今天的11-24-69-158架构。GICS对公司分类的依据主要是销售收入,其次考虑利润。理由一是利润受会计规则及费用项目的处理大,收入相对而言波动更小,更能准确反映公司的活动;二是大部分公司都会披露收入的行业和地区分解数据,但并不提供利润的行业和地区分解,因此以收入为锚更方便确认公司归属。但公司的价值与公司利润的联系是更紧密的,所以GICS体系也会重点考虑公司利润。

也是在1999年,富时集团(FTSE)发布了“富时集团全球分类系统”(Global Classification System, GCS),其架构为10-36-102的三层体系,前两层分级如图4中间四列所示。此体系只考虑公司各项业务的税前利润占总利润的比例,在哪个行业中比例最大,该公司就归属于哪个行业,并不考虑公司的营业收入。例如在GICS体系下,可选消费商品和可选消费服务在营业收入特征上实质相差无几,因此都被归入可选消费大类;但在GCS体系下,由于重点考虑的是利润,在收入相差不大的情况下,实际起决定性作用的是费用,而商品的费用主要来自于原材料,服务的费用主要来自于人力,二者性质是有很大差异的。费用性质的差异导致了利润特征的不同,因此可选消费商品和可选消费服务在GCS体系下被分别归入了周期性消费品和周期性服务两个大类之下。

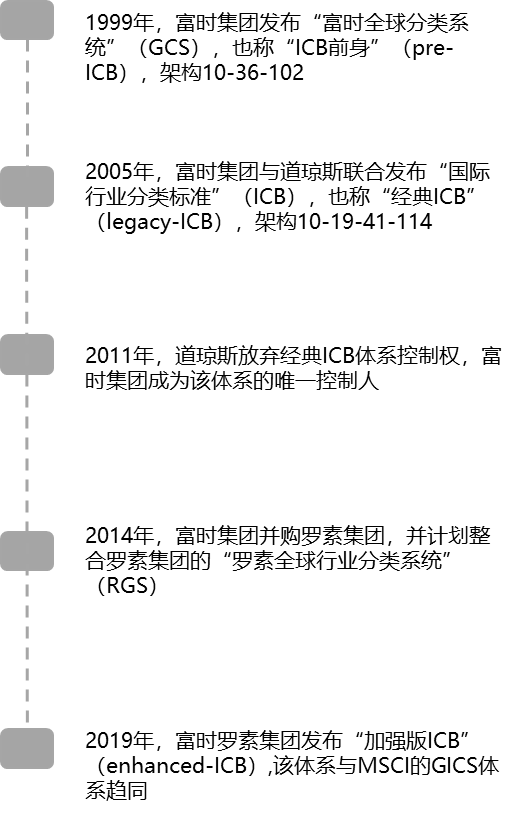

图5:从GCS体系到ICB体系

数据来源:富时罗素官网

数据来源:富时罗素官网行业视角方面,GCS体系也和GICS体系存在较大差异。从图4可以看出,GCS体系非常重视周期,将商品和服务业都进行了周期性和非周期性的区分,这是因为GCS体系认为行业未来会保持较高的稳定性,一个行业的投资机会很大程度上决定于经济周期以及该行业波动与经济周期波动的相关性。而GICS体系则更关注行业自身的生命力和成长性,如将移动通讯、医药生物技术和生命科学单列。从结果上看,GICS体系的行业划分显然更具有前瞻性,更适配21世纪以来新兴行业不断涌现、科学技术的突破不断赋予行业新生命力的现代经济。

图6:富时罗素ICB体系演变历程

信息来源:富时罗素官网、MBA智库百科

信息来源:富时罗素官网、MBA智库百科也正因为GICS相较于GCS有这些优势,富时集团自2005年起对GCS体系进行了全面革新,和道琼斯开发了更接近于GICS系统的全球分类标准(International Classification Benchmark, ICB),初始架构为10-19-41-114,也被称为经典ICB(legacy-ICB)。旧版的GCS体系也被富时集团命名为ICB前身(pre-ICB)。2014年,富时集团收购了罗素公司,当时罗素公司旗下有着“罗素全球行业分类”(Russell Global Sector, RGS)行业分类体系,2019年富时罗素对经典ICB体系和RGS体系进行了整合,得到了沿用至今的加强版ICB体系(enhanced-ICB),架构为11-20-45-171,如图4右边四列所示。可以看到,富时罗素最新的行业分类体系与MSCI的GICS体系已经十分接近。

本文作为行业分类体系科普系列的首篇,介绍了海内外常见行业分类体系的概貌,并分析了管理型和投资型两种分类思路的差异。之后以国际市场上最权威的GICS和ICB两大行业分类体系为例,通过对比两大体系的底层逻辑和梳理ICB体系的发展历程,展示了伴随全球主要经济体全要素生产率的不断提高、新兴行业的不断涌现、传统行业的蜕变或落寞,主流行业分类体系不断自我改进和完善的历史进程。

本材料仅作宣传所用,不作为任何法律文件,观点仅供参考,不作为投资建议。我国证券市场成立运行时间较短,指数过往数据不代表市场运行的所有阶段,不能代表或预示相关基金未来业绩。投资有风险,基金管理人管理的其他基金的业绩不构成对文中提及基金业绩表现的保证。投资文中提及的ETF基金可能遇到的特有风险包括:(1)标的指数回报与股票市场平均回报偏离的风险;(2)标的指数波动的风险;(3)基金投资组合回报与标的指数回报偏离的风险;(4)标的指数变更的风险;(5)指数编制机构停止服务的风险;(6)成份券停牌的风险;(7)基金份额二级市场交易价格折溢价的风险;(8)IOPV计算错误的风险;(9)申购赎回清单差错风险;(10)退市风险;(11)沪市成份证券申赎处理规则带来的风险;(12)投资者申购失败的风险;(13)投资者赎回失败的风险;(14)基金份额赎回对价的变现风险;(15)基金在二级市场的流动性风险;(16)第三方机构服务的风险等。

基金有风险,投资需谨慎。投资者购买基金时应认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件(详阅官网网页www.tkfunds.com.cn或客服热线400-18-95522),在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。