今年以来,受到国内外经济、地缘政治、新冠疫情等多重因素影响,A股市场波动剧烈,消费、制造、科技、新能源等行业内上市公司的股票大幅度下跌,资本市场大幅承压,上证综指一度跌破3000点,投资者情绪低迷。

在这“百年未有之大变局”中,如何理性面对资本市场的剧烈震荡?5月5日,东方红资产管理权益团队投资策略解读联播周正式开启。在首场直播中,围绕当前市场关心的热点问题,东方红资产管理公募权益投资部总经理、基金经理秦绪文以《保持乐观 寻找风险收益比高的投资机会》为题,针对目前市场的估值水平、潜在的风险收益水平进行了深度分析与探讨。

“我们看好今年接下来时间内的A股市场投资机会”,秦绪文表示,在当下位置,不应该再悲观下去,应该主动地去承担市场风险,选择风险收益比高的投资标的,去把握潜在投资回报率已经不错的投资机会。具体到投资板块而言,则看好银行、大宗商品、能源、光伏、锂离子电池等行业的投资机会。

看好年内A股投资机会

近段时间以来,受到内外部环境诸多因素影响,A股投资者的风险偏好快速下降,市场波动比较大。此外,2021年下半年以来,大宗商品价格已经处于上涨的趋势当中,今年的俄乌冲突更是加剧了全球能源、工业金属和粮食等大宗商品供应紧张的局面,价格进一步上涨。4月中下旬,人民币开始快速贬值。所有这些因素,加剧了国内输入性通胀的压力。

不过,在秦绪文看来,自上而下来看,中国宏观经济长期稳健增长的大趋势没有改变,中国政府有智慧、有能力平衡好经济发展和疫情防控之间的关系,在抓好疫情防控的基础上,积极落实各种促进经济增长的政策,使宏观经济重新回到平稳、健康增长的轨道上,“我们对此非常有信心。”

对于接下来的A股市场,秦绪文表示很看好。

“我们看好2022年接下来时间内的A股的投资机会”,在秦绪文看来,在稳增长的宏观政策的加持下,中国经济有望恢复健康增长的态势。

wind数据显示, A股的估值水平已经处在比较低的位置上。截止到4月29日,A股剔除金融服务业的PE(TTM)水平为24.64倍,PB(LF)水平2.15倍,均处于历史均值水平以下一倍标准差附近。创业板PE(TTM)水平为60.19倍,PB(LF)水平3.77倍,低于历史均值水平;科创板PE(TTM)水平39.23倍,PB(LF)水平3.91倍。

“我们很难判断短期市场的涨跌,但是我们可以结合自上而下和自下而上的投资逻辑,从宏观流动性变动趋势、风险偏好的变化趋势、行业基本面变化情况和估值水平等多方面进行观察”,在秦绪文看来,站在当前时点,可以找到很多基本面强劲、估值合理甚至低估的投资标的。

“当下位置,不应该再悲观下去”,秦绪文表示,应该主动地去承担市场风险,选择风险收益比高的投资标的,去把握潜在投资回报率已经不错的投资机会。

当前市场很多行业估值已非常具有吸引力

可以考虑长期布局

在秦绪文看来,经过前期的大幅度的下跌,市场整体的风险溢价水平已经非常高;很多细分行业,无论是传统行业,还是新兴行业,例如银行、煤炭、石油、工业金属、光伏、锂离子电池等细分行业,基本面强劲,行业内大量的优质上市公司估值已经非常有吸引力。

自下而上来看,一些行业,如以能源领域为例,因为受到全球碳达峰、碳中和的大的政策环境的影响,产能投资长期停滞不前,需求平稳增长,但是产能压力已经很大。2022以来又叠加了俄乌冲突的影响,在需求的淡季阶段产品价格非常坚挺。就国内而言,随着国家稳增长的政策逐渐执行到位,对能源的需求还是非常乐观的,“我们认为在能源领域还存在不错的投资机会”。

此外,在电动车产业链,由于年初的时候担心上游原材料价格暴涨会影响终端产品需求,产业链上的各个领域,如动力电池、隔膜、结构件、正极、电解液等各个环节,股价普遍较高点回调30~40%。在秦绪文看来,拉长时间看,电动车产业还处在快速成长阶段,成长性和盈利能力都非常好,这个行业还是值得长期看好的。“站在目前的位置,这些公司的交易拥挤度显著下降,我们可以去选择细分行业竞争格局比较好,有竞争优势的公司,考虑开始长期布局”。

秦绪文认为,投资标的选择不能僵化。每一年,不同板块的景气度是不同的,估值水平、交易拥挤度也是不同的,同时宏观流动性环境和风险偏好都在动态变化中。作为基金经理,需要结合宏观流动性、风险偏好、不同行业的景气度情况、估值水平、交易拥挤度等因素,找出风险收益率比高的投资标的,用这样的标的构建组合。

“我们对投资标的选择没有倾向性,无论传统行业还是成长性行业,都有可能成为我们的投资方向”,其表示,不会以买成长股或价值股为目的,不会给自己贴标签,指引自己标的选择的标准永远是公司的基本面和估值水平,以及宏观流动性和市场风险偏好程度决定的估值体系。

长期紧密跟踪光伏、风电、电动车等

成长性行业的投资机会

秦绪文表示,在全球大力推进碳达峰、碳中和的宏观背景下,光伏、风电、电动车行业的需求依然处在快速成长阶段,长期看好光伏、风电、电动车领域里的投资机会。

在其看来,投资成长性行业,要从“大周期”和“小周期”两个维度去考虑问题。大周期看的是行业的发展阶段,决定了行业内公司的估值中枢水平;小周期看一、两年维度的具体公司的基本面情况和估值水平的匹配度,决定了具体的某一时段是否应该买入或者卖出。

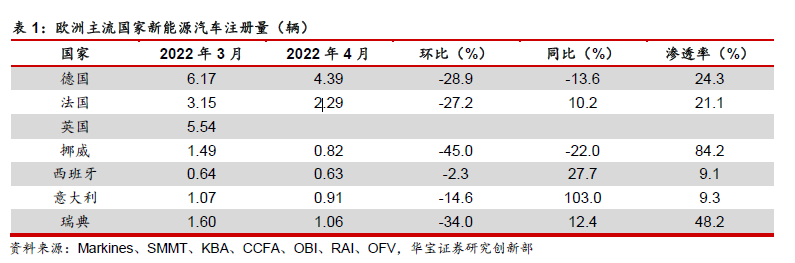

以电动车动力电池领域为例,从大周期的角度来看,该行业仍然处于产品渗透率快速提升的阶段,目前全球电动车的渗透率约为8.5%,未来三年仍然是快速成长期。从小周期的角度看,2021年下半年以来,产业链上各个环节的上市公司的估值水平已经明显偏高,产业链上的各个环节,利润都呈现爆发式增长的态势,各路产业资本纷纷涌入。这将导致动力电池产业链上很多环节短期出现供需错配的局面。未来两、三年的维度,在动力电池产业链上竞争格局恶化的环节,虽然需求上升很快,但盈利能力将快速下降。虽然电动车行业依然处在上升大周期,但并不是产业链上所有环节都值得投资,只能去寻找那些竞争格局较好、有竞争优势、能向下游传导成本压力的公司带来的投资机会。

“自上而下的看,我们将长期紧密跟踪这些成长性行业,动态寻找竞争格局良好,产品属性好,估值合理的环节上的投资标的”,秦绪文表示,将始终动态追踪风险收益率高的投资机会,注重组合的均衡性。

在其看来,投资组合不能一成不变,要根据宏观的流动性、风险偏好倾向,中观的行业景气度,以及公司竞争优势、估值水平等因素进行动态调整。2022年以来,随着股价大幅度的回撤,光伏、电动车产业链、半导体、军工等行业内的上市公司,风险收益比已经很高,隐含的投资回报水平已经非常有吸引力。

风险提示:本材料中包含的内容仅供参考,信息来源于已公开的资料,我司对其准确性及完整性不作任何保证,也不构成任何对投资人的投资建议或承诺。市场有风险,投资需谨慎。直播内容仅供一般参考,前瞻性陈述具有不确定性风险,不代表任何投资意见或建议,本公司不对任何依赖于本直播任何内容而采取的行为所导致的任何后果承担责任。