“

我们最常接触的股票基金主要有两类,主动管理基金和量化基金。主动管理基金是由基金经理在宏观环境、行业状况、公司发展等众多基本面分析的基础上选择要投资的标的构建股票组合。量化基金是指通过对大量历史数据的统计分析,寻找那些未来回报大概率会超越基准表现的股票构建投资组合,靠概率优势和时间积累来获取收益。

根据交易策略的不同,量化基金也可以分为不同的细分类型,今天我们来聊聊量化基金。

量化基金分类

根据交易策略的不同,公募基金中的量化基金大致可以分为三类:

01

主动量化基金

通过对历史数据的统计分析,买入未来上涨概率更大的股票构建投资组合,一般是全市场选股,基金名字中往往带有“量化”、“多因子”等字眼。

02

指数增强量化基金

通过量化的方法选择未来大概率跑赢对标指数的股票构建组合,力争获得超越对标指数的收益。这类基金一般要求投资于标的指数成份股及备选成份股的比例不低于非现金基金资产的80%,对标指数多为沪深300、中证500、中证1000等宽基指数,目标是跑赢对标的指数。

03

量化对冲基金

在通过量化的方法构建股票组合的同时,利用股指期货等工具进行风险对冲,这类基金往往波动比较小,更加注重回撤的控制,基金名字中往往带有“对冲”、“绝对收益”等字眼。

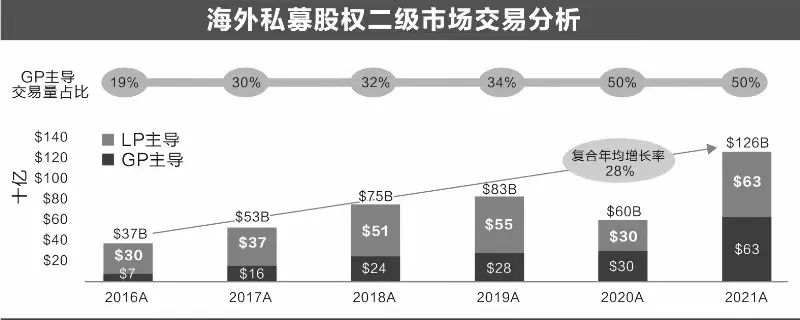

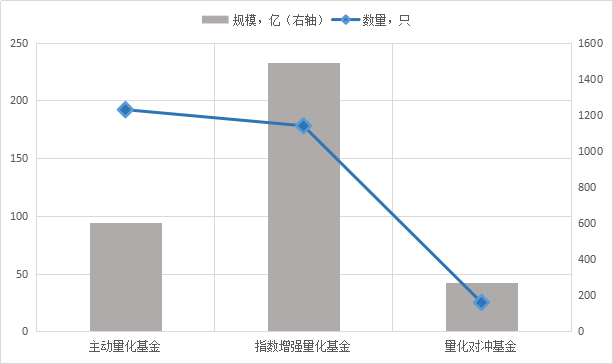

图表1:量化基金分类数量和规模

数据来源:Wind、中信建投整理,截至2022.3.31

数据来源:Wind、中信建投整理,截至2022.3.31从数量上看,主动量化基金的梳理最多,其次是指数增强量化基金数,量化对冲基金的数量相对最少;从规模角度看,指数增强量化基金的存量规模最大,超过了主动量化基金存量规模的两倍,量化对冲基金的存量规模相对最小。

从数量角度,指数增强量化基金与主动量化基金数量相近,但是从规模角度,指数增强量化基金更加受到市场追捧。

量化基金的优势

量化基金具有客观性,用历史数据呈现的涨跌规律和数理算法代替人的主观判断,追求的是概率优势,其优势主要体现在以下几方面:

1

●

纪律性

量化策略一般会坚定执行既有的交易策略,避免人的主观情绪对于交易的影响,基本不会出现盲目追涨杀跌的情况,最大程度克服人性的弱点,使得交易策略更客观地执行;

2

●

分散化

量化指增策略是根据对标指数建立股票投资组合,一般都会涵盖上百只股票,分散化程度较高,通过概率优势和时间积累来获取收益,而不是重仓某单只股票,从而最大程度避免了非系统性风险对整体业绩的影响;

3

●

持仓相对透明

公募基金的持仓相对比较透明,每个季度可以看到前十大重仓股和基金规模变化,每半年可以看到全部持股明细和行业分布,更便于投资者掌握产品的投资动向。

如何挑选量化基金

三类量化基金各有特点,其中量化对冲基金由于利用了股指期货对冲掉了市场贝塔,在降低净值波动的同时,往往也降低了产品的收益率。对于想追求相对更高收益且能承受一定波动的投资者,主动量化基金或指数增强量化基金往往更加合适。

而指数增强量化基金都有明确的对标指数,基金绝大部分资产都是投资于指数的成分股,并且有明确的跟踪误差控制目标。对于投资者来说,指数增强量化基金根据对标指数的表现,就可以大致判断出基金的投资价值,相对来说更加透明和可控。

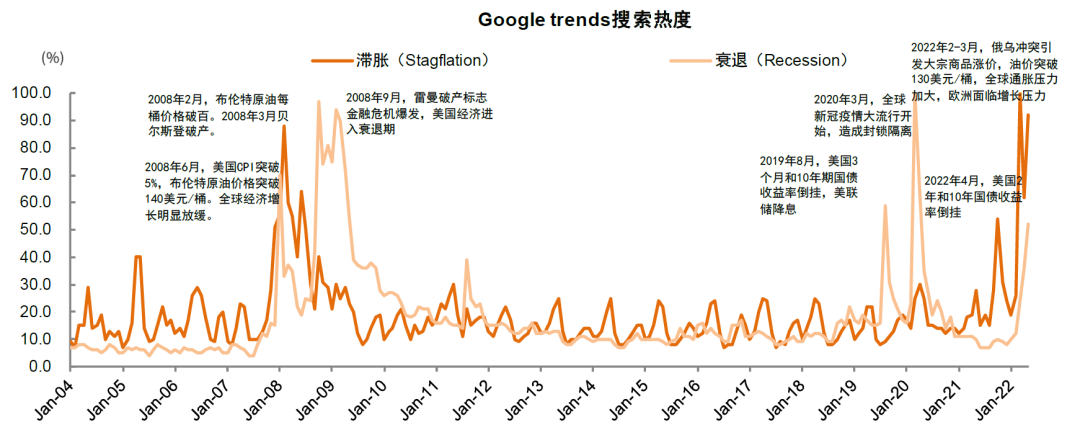

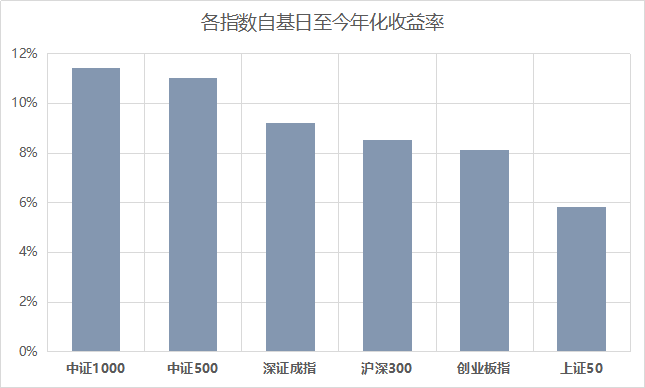

图表2:各指数自基日以来的年化收益率

数据来源:Wind、中信建投整理,截至2022.6.7;历史不代表未来,市场有风险,投资需谨慎

数据来源:Wind、中信建投整理,截至2022.6.7;历史不代表未来,市场有风险,投资需谨慎目前市场上存量的公募指数增强量化基金的对标指数多达50个,其中对标指数数量较多和规模较大主要以沪深300、中证500、中证1000等宽基指数为主。从各指数基日至今的年化回报率角度,可以看出以中小盘成长股为主的中证1000、中证500的年化收益率相对更高,所以从中长期回报角度,以这两个指数为对标的指数增强量化基金或许更适合配置。

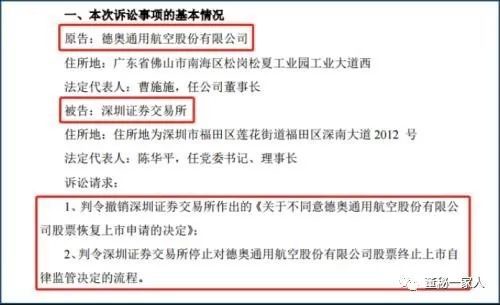

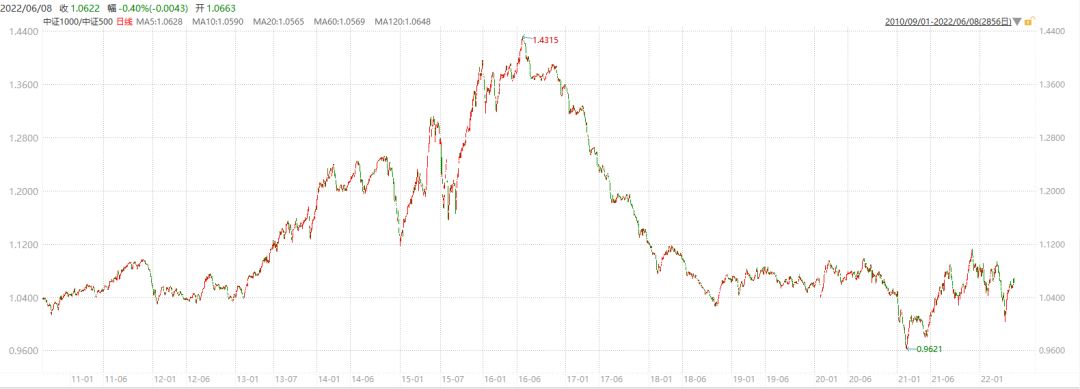

图表3:中证1000与中证500历史比价走势

资料来源:Wind;历史不代表未来,市场有风险,投资需谨慎

资料来源:Wind;历史不代表未来,市场有风险,投资需谨慎至于中证1000和中证500怎么选,我们可以看一下两个指数比价的历史走势。目前中证1000/中证500的比值约在1.06附近,位于近10年的相对低位,未来中证1000有望比中证500走出更多的超额收益。所以对于想追求相对更高收益且能承受一定波动或者选择定投的投资者,目前可以考虑更多地配置一些中证1000指数增强基金。