原标题 财政政策能否超预期?

来源 明晰笔谈

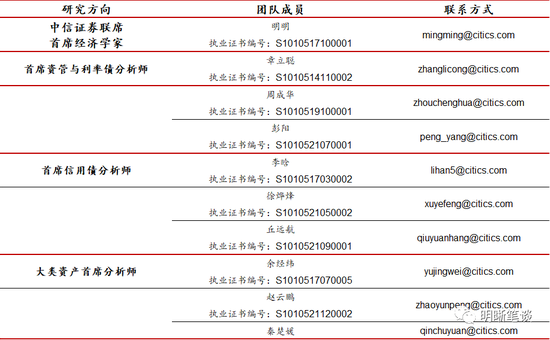

文 明明债券研究团队

核心观点

针对当前相对不确定的经济复苏前景和财政平衡压力,不少专家提出了提高赤字率或发行特别国债的政策建议,是否会被政府采纳,我们认为最关键的是要观察和判断下半年经济走势。最近一次人大常委会上财政部并未提请上调赤字或发行特别国债,从程序上看预计下一次时间窗口至少要等到8月份。

是否会上调赤字或特别国债是当前债市投资者最关心的问题之一。6月21日,财政部部长刘昆在第十三届全国人大常委会第三十五次会议上提到,“从全年来看,财政收支平衡压力较大,完成预算需要付出艰苦努力”。但是,这一次人大常委会上财政部并未提请上调赤字或发行特别国债,从程序上看预计下一次时间窗口至少要等到8月份。

全年财政的缺口有多大?今年财政收入较预算收入的缺口主要来自两个超预期的方面:一是局部疫情冲击影响经济活动,导致税基下降。经我们测算,今年公共财政收入可能会低于预算数1.5万亿左右;二是土地市场持续低迷,若假设全年政府性基金收入同比下滑15%,与政府性基金预算收入的差距也在1.5万亿左右。因此,我们预测全年预算内财政收入与预算数之间的缺口可能在3万亿左右。

短期内财政收支的平衡尚未打破,但四季度若没有增量资金补充,财政支出或许会降速。三季度财政的资金相对充足,一方面当前财政存款较多,2022年年初财政存款余额为5.6万亿(比2020年年初多1.1万亿),加上今年地方债发行节奏大幅前置,财政的安全垫还相对较厚,下半年也可以依靠盘活存量资金腾挪出一定的空间。另一方面,政策性银行调增8000亿元信贷额度支持基础设施建设将发挥准财政的作用,一定程度上能够对冲政府性基金减收的影响。考虑上述增量资金后,预算内财政从全年的维度看可能还会有大几千亿的缺口,若没有额外的资金补充,四季度财政可能需要在紧迫性相对低一些的领域压降支出。

下半年财政政策能否超预期?经济走势决定是否需要增量财政刺激,增加赤字或发行特别国债作为政策储备的可能性更大。这一次人大常委会会议未提出上调赤字或发行特别国债,可能已经错过了现阶段最优的时间窗口,说明政府对于这个选项可能至少还处在观察期,作为政策储备的可能性更大。我们认为后续最关键的变量无疑是未来经济复苏的程度。经济走势之所以重要,一方面增量财政工具的目的就是刺激经济复苏,如果经济复苏比较强劲,那么增量宏观刺激政策出台的必要性也会随之下降;另一方面,财政收入尤其是税收增长与名义经济增速息息相关,如果经济增速高于预期,财政收入压力也会下降。所以,增量财政工具或者财政平衡的问题,最终还是由经济决定的。

债市策略:尽管短期内上调赤字率或发行特别国债的预期落空,对于债券市场有一定的利好,但我们认为三季度利率债市场仍难言乐观。一方面,三季度财政并不缺少子弹,经济可能也会迎来环比改善最快的阶段。另一方面,货币政策和资金面向常态回归将逐步压低当前过高的债市杠杆。因此,三季度不排除10年期国债收益率向MLF利率回归并向上突破的可能性,对于利率债而言仍需保持谨慎,建议关注信用债的配置机会。

正文

近期债券市场表现持续偏弱,10年期国债收益率已经从5月底的低点2.7%逐渐上行到2.8%附近。尽管央行仍维持资金面的宽松状态,但经济动能的环比修复肉眼可见,信贷社融回暖的迹象开始显现,包括近期很多专家学者建议采取增量的财政工具,比如上调赤字规模或发行特别国债等,这些因素均对债券市场预期产生了一定的负面影响。

是否会上调赤字或特别国债是当前债市投资者最关心的问题之一。从目前的状况来看,全年的财政平衡是有一定压力的,6月21日,财政部部长刘昆在第十三届全国人大常委会第三十五次会议上提到,“从全年来看,财政收支平衡压力较大,完成预算需要付出艰苦努力”。但是,这一次人大常委会上财政部并未提请上调赤字或发行特别国债,从程序上看预计下一个时间窗口至少要等到8月份。下面我们将从全年财政缺口测算以及政策逻辑的角度讨论提高赤字率或发行特别国债的可能性。

今年财政的缺口有多大?

今年财政收入缺口主要来自两个超预期的方面:一是局部疫情冲击影响经济活动,导致税基下降;二是土地市场持续低迷,土地财政收入大幅下滑。这两个因素是财政部年初制定预算、两会审议通过的时候没有预期到的。当然还有一些量级相对较小的因素,比如常态化核酸检测的支出,以及国常会增加的1400亿退税规模。

全年税基和土地财政收入下降导致的缺口:3万亿左右

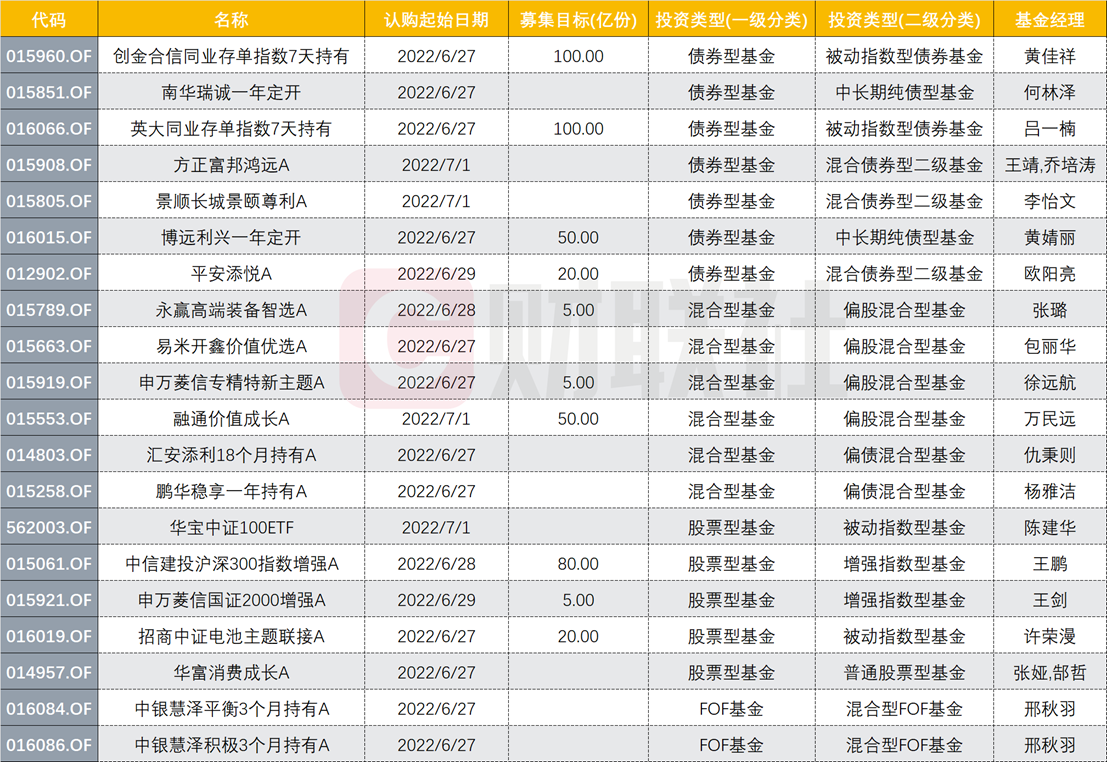

估算税基下降的影响要剔除留抵退税的影响,留抵退税规模基本上都是年初预算计划内的。所以,虽然1-5月全国一般公共预算收入同比下滑10.1%,但若扣除留抵退税因素后,仍有2.9%的增长。从单月的财政收入增速来看,虽然4、5月份财政收入均同比下降超过30%,但若剔除退税因素,则降幅分别收窄至3.05%和3.25%。与2020年疫情期间对比,这一轮疫情对财政收入的负面冲击是远低于当年的。

局部疫情冲击或将导致今年公共财政收入低于预算数1.5万亿左右。上半年的财政收入增速,我们大致按照1-5月的财政状况来进行估算,并将1.64万亿的退税考虑在内。考虑到留抵退税在上半年基本完成,下半年的财政收入则以7%保守估计(与2020年对标:①2020年下半年财政收入增速为5.1%;②彼时减税的力度大于今年;③若假设今年下半年经济平稳复苏,名义经济增速大概率高于2020年,因此今年下半年财政收入增速大概率高于2020年同期),据此预测今年全年财政收入较预算数的缺口大致在1.5万亿左右。

假设全年政府性基金收入下滑15%,与预算目标的差值也在1.5万亿左右。4、5月单月的政府性基金收入分别同比下滑34.4%和19.2%,与全年预算目标增速0.6%差距较大,但也可以看到边际上的改善。一方面,地产政策全面放松的背景下下半年土地市场有望小幅改善,另一方面2021年下半年政府性基金收入的基数较低,因此下半年政府性基金收入的下降幅度会逐步收敛。如果假设全年政府性基金收入下滑15%,那么政府性基金收入与年初预算目标的缺口大概在1.5万亿左右。

同时考虑财政的一般公共预算和政府性基金两本账,全年预算内收入较预算数的缺口可能在3万亿左右。

财政有哪些平衡的手段?

第一,当前财政的安全垫还相对较厚。截至2022年5月,金融机构财政存款余额为6万亿元,是历史同期的峰值,主要受益于2021年财政收入的盈余和2022年地方政府债的大规模前置发行。在稳增长压力最大的当下,或者经济环比修复的关键时期——三季度,财政资金仍非常充足。但是,如果考虑财政存款需要长期保留一定的安全垫,那么今年盘活存量带来的增量资金规模可能在1万亿左右。(过去几年年底财政存款规模均在4万亿左右,2021年底达到5万亿)

第二,政策性银行调增8000亿元信贷额度支持基础设施建设将发挥准财政的作用。今年政府性基金的减收可能很难弥补,但预计可以同时减少一部分预算内的支出,依靠PPP、Reits和政策性银行贷款等手段实现对基建投资的支持力度不减。

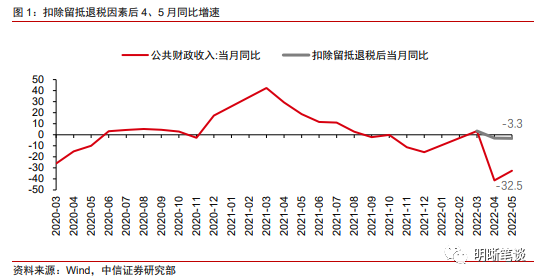

考虑上述增量资金后,预算内财政从全年的维度看可能还会有大几千亿的缺口,若没有额外的资金补充,四季度财政可能需要在紧迫性相对低一些的领域压降支出。历史上看,在,若财政支出预算难以完成,小幅低于目标也是可以接受的,比如2020年和2021年。如果下半年国内经济形势能够如期好转,增量财政工具推出的必要性会随之下降,四季度财政可能会在一些紧迫性相对低一些的领域压降支出。

提高赤字率或发行特别国债的可能性还有多大?

经济走势决定是否需要增量财政刺激。针对当前不确定的经济复苏前景和财政平衡压力,不少专家提出了适当提高赤字率或适量发行特别国债的政策建议,是否会被政府采纳,我们认为最关键的是要观察和判断下半年经济走势。经济走势之所以重要,一方面增量的财政工具本身就是用来刺激经济复苏的,如果经济复苏比较强劲,那么增量宏观刺激政策出台的必要性也会随之下降;另一方面,财政收入尤其是税收增长与名义经济增速息息相关,如果经济增速低于预期,财政也会面临收入压力。所以,增量财政工具或者财政平衡的问题,最终还是由经济决定的。

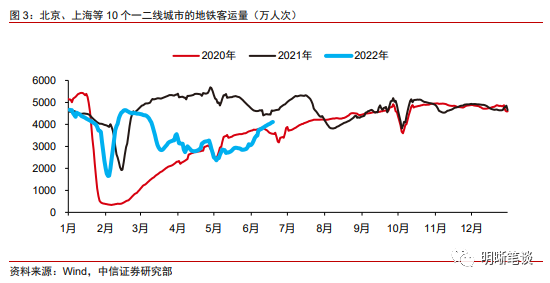

三季度大概率迎来经济环比修复最快的阶段。随着疫情形势的大幅好转,6月经济活动正在逐步恢复正常,北京、上海等10个一二线城市的地铁客运量已经逐渐接近疫情冲击前的水平。在疫情形势平稳的假设下,稳增长政策的效果将在三季度突出体现。财政方面,退税压力逐渐过去,财政支出提速,基建投资也将迎来年内高点。货币层面,三季度大概率是社融增速的高点,金融政策的效果将逐步由宽货币传导至宽信用。预计工业生产将率先反弹,消费、服务业、地产销售等也会进入见底回升的过程。

提高赤字率、发行特别国债可能已经过了短期最佳的时间窗口,作为政策储备的可能性较大。从程序上看,在年内上调赤字率或发行特别国债涉及修改年初制定的财政预算,需要提请人大常委会审议。而本次人大常委会会议上未提出上调赤字或发行特别国债,说明政府对于这个选项可能至少还处在观察期。如果下半年经济复苏符合政府预期,那么增量的赤字或特别国债推出的可能性就比较低了,更多的会作为政策的储备工具。但若经济复苏不及预期或再遇超预期冲击,则可能会适时启动程序。因此,6、7月份的经济数据以及7月底的政治局会议可能是几个重要的观察节点。

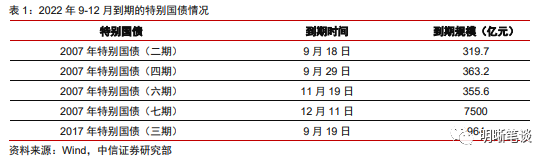

但若今年确因财政平衡压力提高赤字率或新增发行特别国债,预计规模不会超过1万亿。首先,今年本身有9500亿特别国债到期,续发是常规操作。若有新增发行,根据前文的测算,全年财政紧平衡需要的增量财政资金规模或许不超过1万亿。发行的时间节点可能要等到三季度末,用途或类似于2020年,集中于公共财政属性较强的领域,以疫情防控、减税降费和补贴支出为主,用于保就业、保基本民生和保市场主体。

债市策略

尽管短期内上调赤字率或发行特别国债的预期落空,对于债券市场有一定的利好,但我们认为三季度利率债市场仍难言乐观。一方面,三季度财政并不缺少子弹,经济可能也会迎来环比改善最快的阶段。另一方面,货币政策和资金面向常态回归将逐步压低当前过高的债市杠杆。因此,三季度不排除10年期国债收益率向MLF利率回归并向上突破的可能性,对于利率债而言仍需保持谨慎,建议关注信用债的配置机会。

资金面市场回顾

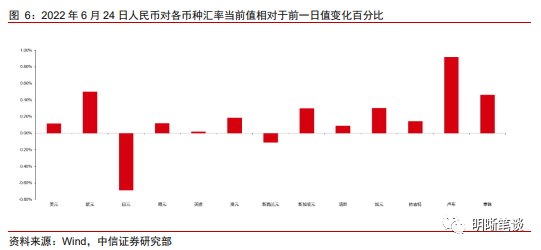

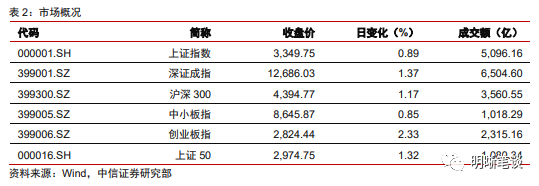

2022年6月24日,银存间质押式回购加权利率涨跌互现,隔夜、7天、14天、21天和1个月分别变动了-0.42bps、18.43bps、1.84bps、-0.07bps和6.77bps至1.43%、1.80%、2.03%、2.00%和2.00%。国债到期收益率全面上行,1年、3年、5年、10年分别变动0.45bps、1.07bps、2.63bps、1.75bps至1.97%、2.38%、2.63%、2.80%。6月24日上证综指上涨0.89%至3,349.75,深证成指上涨1.37%至12,686.03,创业板指上涨2.33%至2,824.44。

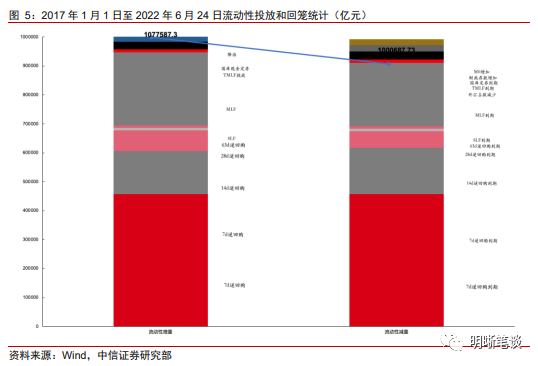

央行公告称,为维护银行体系流动性合理充裕,6月24日以利率招标方式开展了600亿元7天期逆回购操作。当日央行公开市场开展600亿元7天期逆回购操作,当日100亿元逆回购到期,实现流动性净投放500亿元。

【流动性动态监测】我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2020年12月对比2016年12月M0累计增加16010.66亿元,外汇占款累计下降8117.16亿元、财政存款累计增加9868.66亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

市场回顾及观点

可转债市场回顾

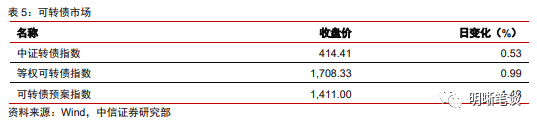

6月24日转债市场,中证转债指数收于414.41点,日上涨0.53%,可转债指数收于1708.33点,日上涨0.99%,可转债预案指数收于1411.00点,日上涨1.43%;平均转债价格147.81元,平均平价为103.61元。415支上市交易可转债,除英科转债停牌,306支上涨,4支横盘,104支下跌。其中溢利转债(26.67%)、道恩转债(20.50%)和天铁转债(11.04%)领涨,三力转债(-7.07%)、中大转债(-6.17%)和通光转债(-5.86%)领跌。409支可转债正股,236支上涨,22支横盘,151支下跌。其中美联新材(11.48%)、天铁股份(10.72%)和道恩股份/日丰股份(10.02%)领涨,中大力德(-7.29%)、创维数字(-6.43%)和永东股份(-5.11%)领跌。

可转债市场周观点

转债市场上周先抑后扬,再次创下本轮反弹的新高。市场交投情绪持续火热,总体趋势依旧强劲。本轮转债市场反弹幅度已经较为显著。

随着行情的持续,转债市场平均价格已经明显回升,虽然前一周末新政对转债市场估值产生一定扰动,但并非持续影响因素,股性估值略有调整后重新走阔,更为值得关注的是市场成交热度依旧,近期或有新资金进场。考虑到当前转债市场估值水平仍旧位于合理位置,意味着转债市场尚未出现过热迹象,虽然波动有所加大,但仍有持续的机会出现。重申当前是弹性决定效率的阶段的判断,建议将持仓弹性维持高位,但同时做好交易准备,市场潜在扰动可能增加,效率仍旧是当前市场的生命线。

周期品价格在近期调整较大,但考虑到中报季的临近,预计上游板块盈利较为亮眼。但长期压力较大,可以考虑趁中报季兑现部分收益。建议重点关注粮食安全相关的上游化工化肥相关品种的弹性机会。

泛消费板块底部已经明确,现在已经开启向上修复的进程。虽然局部疫情扰动未散,但托底政策频出,市场预期逐步回稳。建议把握底部布局的窗口期。

制造业方向近期走势复苏,总体政策方向未变,板块高估值问题已经消化较多。当前市场已经较大程度反映了局部疫情扰动的影响,高弹性的成长标的可以增加一份期待,我们建议加大布局力度,也属于市场阻力较小的方向。建议优先增配景气度触底回升的TMT板块,以及调整较久的清洁能源、军工等相关方向。

高弹性组合建议重点关注斯莱转债、石英转债、利尔转债、川恒转债、傲农转债、苏试转债、三角转债、伯特转债、朗新转债、恩捷转债、高澜(鹏辉)转债。

稳健弹性组合建议关注江丰转债、华友转债、旺能转债、飞凯转债、科伦转债、通22转债、大禹转债、珀莱转债。

风险因素

市场流动性大幅波动,宏观经济增速不如预期,无风险利率大幅波动,正股股价超预期波动。

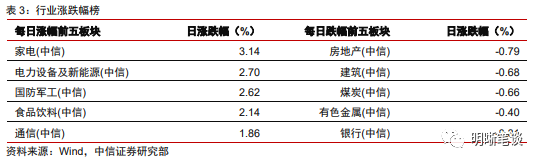

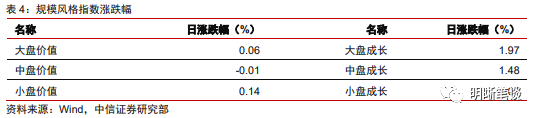

股票市场

可转债市场

中信证券明明研究团队

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>