曲艳丽 | 文

李淑彦是周期制造风格,代表作近一年涨幅同类第一。

他的选股,在大周期、传统制造业、新兴制造业的范畴内,而不是消费、医药、TMT、互联网等。这一点,就可以迅速在全市场圈定他的坐标。

不确定性才是现实世界的主旋律,李淑彦是一个说话留有余地、有一说一的人:

「大家总是说得很乐观,但我也不知道三个月之后市场会怎么样,可能是风云突变的,但大方向是挺好的。」李淑彦判断,新一轮慢牛已启动,目前已在右侧,但没有一味打鸡血。

这种实在的说话风格、承认边界,反而令人有安全感。

1.

李淑彦的代表作——信澳周期动力A,自2020年12月30日管理以来,累计收益72.50%,近一年业绩46.29%,同类排名1/984。(银河证券,经托管行复核,wind,截至2022.7.11)

2021年,信澳周期动力A录得收益率72.80%,2022年上半年录得正收益2.60%。这个业绩,在全市场都是难得的。(季报)

观察其代表作信澳匠心臻选二季报持仓,大多是熟面孔,新能源及相关高端制造等。(信达匠心臻选与冯明远共管)

前十大重仓里,还有三只「生面孔」:中兵红箭、黄河旋风等。

这是因为李淑彦重仓了「培育钻石」,这很特别。

7月,多家培育钻石上市公司披露半年报,净利增速大多翻倍。这对应了李淑彦的选股标准「景气度/增速Growth」。

培育钻石主要需求在欧美,一克拉也仅售一万左右,技术尚未扩散,河南人做得很好。据央视报道,订单火爆。

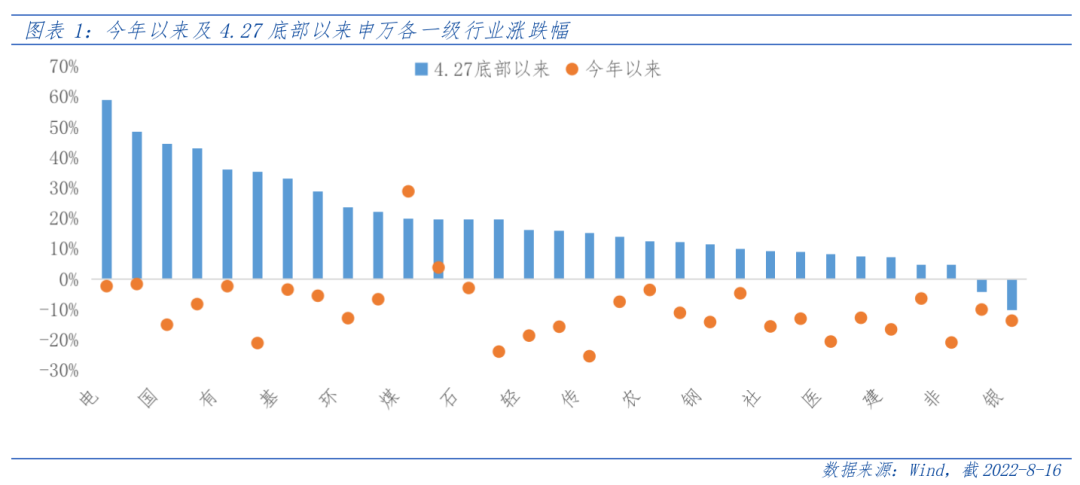

自4月底低点至今,培育钻石相关上市公司股价均几乎翻倍。

信澳周期动力A的二季报持仓有所不同,除了培育钻石之外,在家居、建材等稳增长周期股上着力较多。

目前,李淑彦在管两只产品的规模100亿元出头,相对比较舒适。(二季报,信达匠心臻选与冯明远共管)

2.

李淑彦现任信达澳亚基金副总经理、专户投资部总监兼研究咨询部负责人。

也就是说,他是副总经理级别的基金经理。

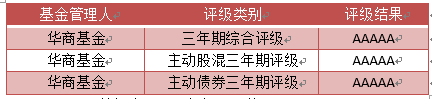

近年来,信达澳亚基金异军突起。据统计,旗下权益类基金绝对收益公募行业排名,最近三年平均收益率181.19%,公募排名3/131,最近五年平均收益率221.66%,公募排名1/107。(数据来源:海通证券,2022.6.30)

「QGV模型」是信达澳亚基金的整体投资体系,这是一个自下而上的挑选公司的框架。

Q指Quality,即研究商业模式的好坏。G指Growth,即公司竞争力、技术实力、管理水平等景气度情况。V指Valuation,即估值。

但每一个基金经理的演化路径不一样。比如同在信达澳亚基金,「优质资产的专业捕手」邹运更看重质地Q,「反弹之王」李博更看重增速G。

李淑彦选取的角度是:景气度Growth和估值Valuation。

这是与他的风格相对应:「看周期股,盈利波动较大,尤其是一年以内,因此,行业景气度比公司质地更重要一些。」

成长股最先关注到的是G,即增速。在变革中,公司增速G会率先变化,如果G的变化能准确体现公司站位,则未来两至三年内,质地Q和估值V都会得到修复。

景气度+估值的组合,意味着李淑彦是成长股选手、同时打得是「稳健牌」。

机构持仓比例,往往是判断一只基金稳定性和风险收益比的重要指标。2021年基金年报显示,李淑彦代表作——信澳周期动力基金,机构持有占比达68.76%。

3.

对比一下,如果在「QGV框架」里面,一个基金经理选择了商业模式Quality+景气度Growth,那就是选择了行业龙头+高增速,而忍耐高估值。

所以,在李淑彦的方法论里面,估值才是真正的题眼。

李淑彦喜欢控回撤。

以信澳周期动力A为例,截至4月27日最低点,最大回撤-21.74%,同期排名435/2685,同期偏股基金指数-26.7%。

2021年,无论在3-4月市场大跌或9月周期股暴跌中,信澳周期动力A整体回撤均较小,去年最大回撤-9.87%,同期偏股基金指数-17.42%。(wind)

他评价,这种方法论是有代价的,以降低组合的攻击性,换取回撤控制。

但好处是,持有人的体验好、拿得住。

信澳周期动力A的夏普比率Sharpe Ratio是1.94。(wind,2020.12.30-2022.6.30)

4.

2021年二季报,李淑彦重仓磷化工,涨到目标价之后,逐步降低配置,不恋战。三季度末,磷化工拐点之际,组合已不见持仓。

磷化工是当年涨幅较大的板块之一。

涨多了就减仓,而不是乘胜追击,这就是看重估值的李淑彦与其他成长股选手不太一样的地方。

李淑彦认为,景气度拼的是认知、是执行力,「要么比别人更早发现预期差,要么比别人对景气度的认知更深刻。」而估值的难点在于主观判断,「它没有一个量化的标准。」

景气度和估值的平衡又是动态的。在一次路演中,李淑彦又说道:

去年买磷化工,「景气度十年一遇」,无人注意,估值也低。同期买培育钻石,已涨了一波,估值就没那么便宜了。

5.

李淑彦的方法论,是「自上而下+自下而上」。

周期与宏观/中观息息相关,这再自然不过。「做周期制造的投资,你不可能完全不看行业,也不可能完全不看宏观。」李淑彦表示,行业分析最重要,宏观分析占10%-30%权重。

到了今年一月中旬及二月春节之后,李淑彦迅速调整思路。他判断,经济处于加速下行的过程中,组合偏向低估值、稳增长方向。

5月底开始,他认为,已处在慢牛的起点,在货币宽松和弱复苏的背景下,资产配置转偏周期成长方向,加了电力设备、新能源等。

自上而下,是为了防范风险,这是有一定胜率的事。

「但不一定每次都能防范到。」李淑彦很实在。去年1-2月,他判断国内去杠杆,防范到了。去年9月份,他判断地产下行,能耗双控和限电不可持续,周期股出现顶部,也防范住了。今年1月份,美国加息缩表,没防范住。今年3-4月,地产下行叠加疫情,防范住了。

「有得有失。」这是他的自我评价。

「只能说是尽量。」李淑彦说话总是留有余地。

应该说,李淑彦是先自上而下地、从宏观和行业分析两大维度,挑选「处于周期正向反转」的细分行业,尤擅长以拐点思维选股,然后,再以景气度和估值的维度去衡量个股性价比。这是他的基本投资理念。

6.

看周期股是需要感觉的。

这种感觉来源于时间的累积。宏观、行业的判断,是直觉也是经验。

勤奋也必不可少。李淑彦每天都在调研、开电话会、专家交流、上市公司交流、同业交流。做投资这一行,需要不断搜集信息,再研究分析。

此外,信达澳亚基金专门配置4-5个周期股研究员,以示重视。

据悉,信达澳亚基金有一个基本要求:「降维和专注」。即初任基金经理的三至五年,专注于研究员时期的能力圈,先证明自己,再向外拓展。内部人士称,公司要求研究员晋升基金经理之前,一定要经历两轮熊市。

在公司,李淑彦有「六边形战士」之称。

李淑彦将周期性行业划分为顺周期、逆周期和独立周期。

与宏观经济步调一致的行业,称为顺周期。与宏观经济背道而驰的行业,称为逆周期,以及一些与宏观经济关联度较低的行业,如军工、养殖等,称独立周期。

7.

在近日调研中,渠道最关心的问题是:「为什么新基金是一年持有期产品?」

这是因为信达澳亚基金发现:一年以内是个人投资人最容易高抛低吸、丢掉基金份额的时候。

换句话说,一年之内的关键期拿得住,是最难的。

李淑彦是控回撤的类型,周期制造又是一个宽域,且目前上证指数点位较低,这是他选择一年持有期的底气。

「目前中国经济处于疫情触底后的弱复苏。中国是在全球主要经济体中为数不多宏观政策偏宽松的国家。A股处在比较好的时间窗口。」这是李淑彦自上而下的判断。

7月14日,李淑彦在雪球路演时称,「本轮行情的持续性较久,目前只是短暂的歇息。」在8月的直播中,李淑彦补充道,以一至两年的维度,战略上高度乐观,「4月底的底部是多重共振砸出来的深坑,往后看,这种场景比较难再出现了。」

8月16日,李淑彦掌舵的新基金「信澳匠心严选一年持有期」(A类:016372 C类:016373)正式发行。

![[预告]公募REITs发展趋势与机构投资者的策略选择——2022年第4期先行示范区金融大讲堂将于8月19日举行](https://n.sinaimg.cn/sinakd20220818s/87/w1080h607/20220818/4b20-d34f820b6984c63b2ea41db4e25dbca0.jpg)