来源:证券市场周刊

华兰生物业绩发布前一交易日股价突然跌停,被质疑消息提前泄露。

本刊记者 杜鹏/文

华兰生物(002007.SZ)2021年中报业绩严重低于市场预期,股价连续大幅下跌,投资者损失惨重。不过投资人更愤怒的是,公司股价在中报发布前一交易日闪崩,被质疑消息提前泄露,存在内幕交易之嫌,华兰生物管理层在这个方面有“前科”。

华兰生物2021年上半年业绩爆雷主要是因为血液制品收入下滑,表现远逊于同行水平。公司目前没有明确的新浆站设立计划,血浆资源拓展能力严重弱于同行,后续增长恐难乐观。此外,作为公司第二大收入来源的疫苗板块也不容乐观,面临产品单一、竞争加剧、研发能力薄弱等风险。

内幕交易之嫌

8月29日晚间,华兰生物发布2021半年报,上半年实现营业收入12.89亿元,同比减少7.06%;净利润约4.57亿元,同比减少10.64%;基本每股收益0.25元,同比减少10.78%。

华兰生物上半年收入和净利润双降为2012年以来同期首次出现。过去三年,公司2018-2020年中期收入同比增速分别为18.59%、16.77%、-1.15%,净利润同比增速分别为5.05%、11.94%、0.94%。

2020年上半年,在疫情爆发背景下,公司净利润仍然实现正增长;2021年疫情已经大幅好转,但公司净利润表现却远不如2020年同期。西部证券研究报告认为,公司整体业绩略低于预期,中金公司、广发证券等多家券商也表达了同样的观点。

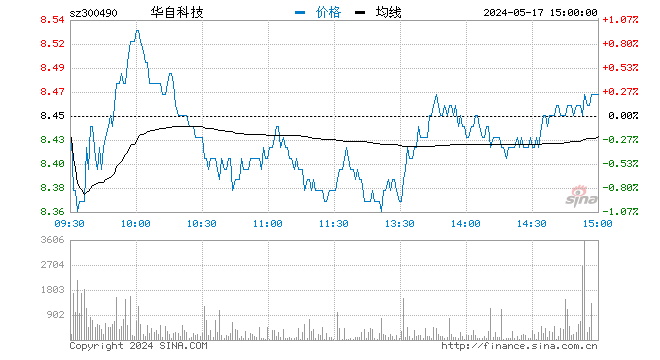

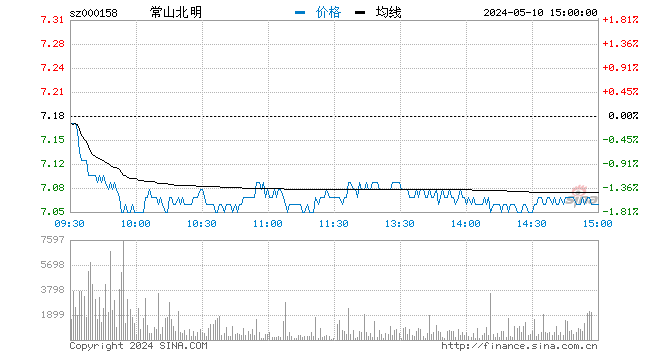

业绩爆雷并不可怕,可怕的是消息提前泄露。2021年中报披露前一交易日,也就是8月27日,公司股价盘中突然放量跌停,当日成交金额高达10.71亿元,显著高于往日水平,全天以跌停价32.05元/股收盘;次日开盘再度大幅下挫,全天下跌9.55%,成交金额16.4亿元。

在业绩发布前后两个交易日,华兰生物市值蒸发121亿元,投资者损失惨重。对于中报发布前一交易日股价突然跌停,不少投资者质疑华兰生物业绩爆雷已经被提前泄露,有大资金抢跑,存在内幕交易之嫌。

对此,华兰生物管理层尚未有公开回应。回顾历史,华兰生物之前也曾被市场质疑存在内幕交易之嫌。2010年6月22日晚间,公司公告称控股子公司华兰生物疫苗有限公司6月21日收到国家食品药品监督管理局签发的重组乙型肝炎疫苗生产文号,次日高开于45.6元/股,收盘最终大涨7.12%。就在乙肝疫苗获批之前,包括董事长在内的华兰生物众多高管6月以来频繁增持,被市场质疑有内幕交易嫌疑。深交所统计数据显示,仅在2010年6月1日至6月18日短短11个交易日中,华兰生物共有10名高管合计增持自家股票27次,累计耗资额高达287万元。

2011年7月,华兰生物再度站上“风口浪尖”。贵州省卫生厅一纸规划让华兰生物6家布局在贵州省的单采血浆站面临关闭5家的厄运,更对未来业绩成长构成重大打击,受此消息影响,公司股价当月大跌20.27%。成立于当年5月的兴全基金旗下兴全绿色在二季度末持有75万股华兰生物,为其第8大重仓股。就在众人皆担心其“踩雷”时,8月31日晚间,兴全基金在官网发布说明称,兴全绿色已将该股在2011年7月15日停牌前全部卖出。兴全基金对风险的预判能力让人“叹为观止”,如此快进快出的操作手法让有关其内幕交易的传言甚嚣尘上。

证监会稽查局副局长陈捷2021年7月9日表示,证监会将坚决贯彻中办、国办发布的《关于依法从严打击证券违法活动的意见》,落实“零容忍”工作方针,依法依规严肃查处操纵市场和内幕交易等行为。

2020年以来,证监会依法启动内幕交易调查160起,行政处罚176件,向公安机关移送涉嫌内幕交易123起。

主业承压

华兰生物业务结构主要由血液制品和疫苗制品构成,2020年贡献收入分别为25.91亿元、24.21亿元,占比分别为51.59%、48.19%。

2021年上半年,公司收入下降的主要原因是血液制品收入同比下降8.28%至12.72亿元,其中静注丙球收入同比下降27.04%至3.83亿元。

在整体收入下降的背景下,华兰生物2021年上半年末应收账款却同比增加51.26%至10.78亿元,说明其采用了更加激进的赊销政策,但是却仍然没能阻止销售端的下滑。

对于血液制品收入下降,华兰生物2021年中报没有解释。国金证券研究报告表示,2020年疫情期间行业原料血浆采集受到一定影响,考虑生产和批签发周期,公司血液制品业务2021上半年成品供应出现一定压力。

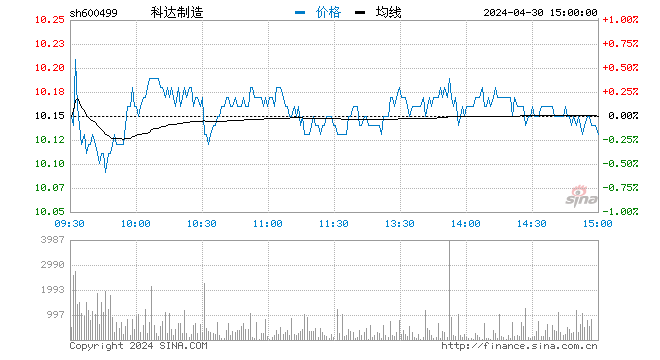

不过,同行业内的其他血液制品上市公司并没有出现国金证券所述供应压力,收入均实现较快增长。

天坛生物(600161.SH)业务全部来自血液制品,2021上半年实现收入18.11亿元,同比增长16.5%。博雅生物(300294.SZ)2021上半年血液制品业务(不含复大医药的经销业务)实现营业收入5.92亿元,同比增长26.39%,其中静注人免疫球蛋白同比增长13.37%至1.83亿元。派林生物(000403.SZ)2021上半年血液制品业务实现收入7.9亿元,同比增长85.11%。上海莱士(002252.SZ)2021上半年血液制品生产及销售业务实现收入17.55亿元,同比增长34.07%。

在同样的外部环境下,为何单单华兰生物血液制品出现供应压力呢?这说明华兰生物血液制品经营层面可能出现了问题。

根据2020年年报,华兰生物共有单采血浆站25家,其中广西4家、贵州1家、重庆15家(含6家单采血浆站分站)、河南5家。血液制品企业核心竞争力在于血浆资源拓展能力,华兰生物2020年年报及2021年中报根本没有关于新设浆站的具体规划。市场普遍认为,其目前没有新增浆站规划。

反观同行,在新增浆站规划方面要显著好于华兰生物。例如,天坛生物2021年中报称,公司55家在营浆站采集血浆874.89吨,较2020年同期相比增加177.67吨;2021年以来,公司在甘肃、河北、江苏等地新设环县、永登、榆中、康县、临城、睢宁等12家浆站,合计新增320吨采浆量,预计建设周期6-12个月。

博雅生物目前有13家浆站数量。根据公告,目前公司在内蒙古、山东省、湖北省、河北省、河南省等多个省份均积极推进新设浆站建设,预计2021-2023年新设19家浆站,预计于2022年至2023年间逐步实现采浆,新设浆站全部建成后预计实现采浆总量350-450吨。

可以看出,华兰生物在血浆资源拓展能力方面显著偏弱,血液制品业务后续增长潜力不足,未来业绩表现恐将持续弱于同行。

疫苗板块是华兰生物第二大收入来源,2020年贡献收入24.21亿元。该板块的经营主体是子公司华兰疫苗,华兰生物持有其75%股权。目前,华兰疫苗正在被分拆上市,2021年8月26日于创业板过会。

根据招股书上会稿,华兰疫苗主营产品为流感疫苗,2020年流感疫苗销售收入24.22亿元,占公司总营业收入24.26亿元的99.87%,存在产品结构相对单一的情况,面临因产品结构单一而导致市场份额缩减的风险。

国内流感疫苗分为三价流感疫苗和四价流感疫苗。华兰疫苗的流感疫苗收入主要来自四价流感疫苗,2020年贡献收入23.46亿元。2018年,华兰疫苗生产的四价流感病毒裂解在国内独家上市,2019年获批企业增加至两家,2020年增加至5家,分别为华兰疫苗、金迪克、长春所、北京科兴、武汉所。

随着同行业竞标产品陆续上市,市场竞争日趋激烈,华兰疫苗市场份额显著下降。招股书披露,2018-2020年,公司生产的四价流感疫苗市场份额分别为100%、86.10%、61.41%。

此外需要指出的是,华兰疫苗的流感疫苗收入竟然大于华兰生物整个疫苗板块的收入,原因未知。

2020年,随着新冠疫情爆发,国内多家疫苗企业纷纷研制相关疫苗。华兰疫苗也积极参与其中,但是其研发进度大幅落后于同行。

目前,国内已有北京生物、北京科兴、武汉生物和康希诺的相关疫苗产品附条件批准上市,而华兰疫苗的新冠疫苗研发刚于不久前拿到临床批件。2020年8月18日,华兰疫苗与恩宝生物签署新冠疫苗项目合作协议,共同生产研发新冠疫苗(Ad5腺病毒载体)。2021年7月28日,公司公告称该疫苗获批进入临床试验。

从新冠疫苗研发进度来看,华兰疫苗研发能力显著弱于同行,长期前景恐难被看好。

《证券市场周刊》记者给华兰生物发去了采访函,截至发稿未收到上市公司回复。

三大炒股神器免费领取!数量有限,先到先得>>