上周受俄乌冲突升级的地缘政治风险影响,全球股市大幅波动,原油黄金先上后下,A股市场同样剧烈波动,成交额急剧放大至1.06万亿,为4个月最高,北向净流出64亿元。上证及沪深300全周分别下跌1.1%和1.7%,创业板及科创板延续反弹,逆势上涨1.0%和3.0%。行业方面,电力设备及新能源与国防军工行业表现出色;建筑、建材、传媒等表现较差。

尽管短期分母端有所扰动,但复苏或是更大的主线,在经济弱,政策逐步发力之下,市场主线更为清晰,整体表现或较此前更加强势,稳增长方向在短期扰动的背景下配置价值提升。

1

市场回顾

1、 基础市场

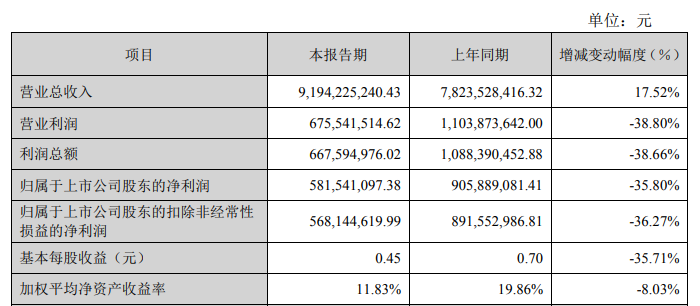

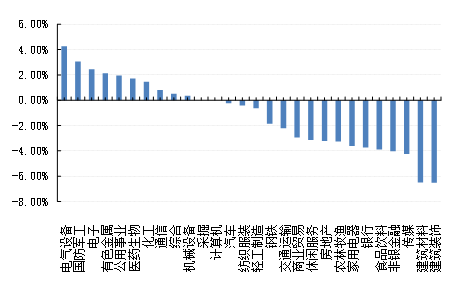

上周,沪深两市双双收跌。截止收盘,上证综指收于3451.41点,跌39.35点,跌幅为1.13%;深成指收于13412.92点,跌46.76点,跌幅为0.35%;沪深300收于4573.42点,跌77.81点,跌幅为1.67%;创业板收于2855.80点,涨28.99点,涨幅为1.03%。两市成交53010.40亿元。总体而言,小盘股强于大盘股。中证100下跌2.51%,中证500下跌0.23%。28个申万一级行业中有10个行业上涨。其中,电气设备、国防军工、电子表现居前,涨跌幅分别为4.25%、3.05%、2.45%,传媒、建筑材料、建筑装饰表现居后,涨跌幅分别为-4.26%、-6.50%、-6.53%。

上周,欧美主要市场涨跌不一,其中,道指下跌0.06%,标普500上涨0.82%;道琼斯欧洲50 下跌1.43%。亚太主要市场普遍下跌,其中,恒生指数下跌6.41%,日经225指数下跌2.38%。

数据来源:

数据来源:Wind、好买基金研究中心,海外数据截止2022-2-27

上周申万一级行业涨跌幅

数据来源:好买基金研究中心,数据截止2022-2-27

数据来源:好买基金研究中心,数据截止2022-2-272、 基金市场

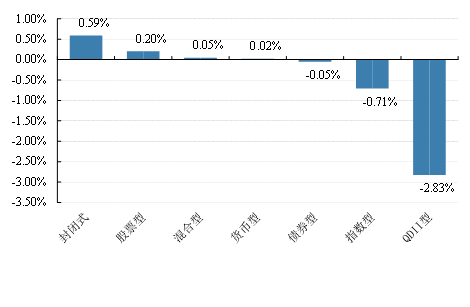

上周,国内基金涨跌不一,其中涨幅最大的是封闭型基金和股票型基金,涨幅为0.59%和0.2%。跌幅最大的是指数型基金和QDII型基金,跌幅为-0.71%和-2.83%。

上周各类基金平均净值涨跌幅

数据来源:好买基金研究中心,数据截止2022-2-27

数据来源:好买基金研究中心,数据截止2022-2-27上周,权益类基金表现较好的是招商移动互联网和申万菱信行业轮动等;混合型基金表现较好的是金信行业优选和博时行业轮动等;封闭式基金表现较好的是中银证券科技创新3年封闭运作和中欧科创主题3年封闭运作等;QDII式基金表现较好的是嘉实原油和南方原油A等;指数型表现较好的是华泰柏瑞中证光伏产业ETF和天弘中证光伏产业ETF等;债券型表现较好的是宝盈融源可转债A和华商丰利增强定开A等;货币型表现较好的是光大添天盈A和国投瑞银货币B等。

2

上周焦点

1、本周俄乌局势一波三折

2月21日,俄罗斯总统普京承认了乌克兰东部两个分离地区的独立,并命令俄军在该地区开展莫斯科维和行动,俄乌紧张局势升级。随后欧美多国宣布对俄罗斯的制裁措施,如停止“北溪二号”天然气管道项目的认证审批、制裁高净值人士、停止发放签证等,但制裁措施影响有限。2月24日,普京发表电视讲话决定在顿巴斯地区发起特别军事行动,再次引发全球市场巨震。随后美国总统拜登发表讲话,称美军不会在乌克兰与俄罗斯交战,同时G7对俄罗斯新制裁方案靴子落地,市场避险情绪再次缓解。

2、六大银行今起下调广州地区房贷利率

2022年2月21日,工商银行、农业银行、中国银行、建设银行、交通银行、邮储银行六大家银行从今天起,下调了广州地区房贷利率。其中,首套房优惠审批利率从此前的LPR+100BP(5.6%)下调至LPR+80BP(5.4%),二套房优惠审批利率从此前的LPR+120BP(5.8%)下调至LPR+100BP(5.6%)。初步测算了一下,贷款200万元、30年期,等额本息还款,首套房贷购房者每个月可以少交月供约250.96元,二套房贷购房者每个月可以少交月供约253.48元。另外,中国人民银行授权全国银行间同业拆借中心公布,2022年2月21日贷款市场报价利率(LPR)为:1年期LPR为3.7%,5年期以上LPR为4.6%。与上月持平,而此前,2021年12月20日的贷款市场报价利率(LPR)为:1年期LPR为3.8%,5年期以上LPR为4.65%。

3、财政部发布《2021年中国财政政策执行情况报告》

财政部2月24日发布《2021年中国财政政策执行情况报告》,2021年,国民经济持续稳定恢复,主要预期目标全面实现。在此基础上,财政收入实现恢复性增长,财政收支执行情况总体较好。

财政收入恢复性增长,预算圆满完成。2021年,全国一般公共预算收入首次突破20万亿元,达到20.25万亿元,比上年增长10.7%,与2019年相比增长6.4%,完成收入预算并有一定超收。其中,中央一般公共预算收入9.15万亿元,同比增长10.5%;地方一般公共预算本级收入11.1万亿元,同比增长10.9%。

受经济稳定恢复和价格上涨带动影响,在有效落实各项减税降费政策的基础上,税收收入较快增长。全国税收收入17.27万亿元,同比增长11.9%。其中,国内增值税、国内消费税、企业所得税等主体税种分别增长11.8%、15.4%、15.4%。非税收入2.98万亿元,同比增长4.2%。

保持必要支出规模,重点领域支出保障有力。2021年,全国一般公共预算支出24.63万亿元,同比增长0.3%,控制在年初预算规模以内。中央财政支出11.73万亿元,同比下降0.9%,主要是中央部门带头落实过紧日子要求,大力推动财力下沉,保障基层财政运行,以及据实结算支出减少。地方一般公共预算支出21.13万亿元,同比增长0.3%。财政支出压一般、保重点,压减非急需非刚性支出,“三保”等重点支出增长较快,基本民生支出得到有力保障。教育、科学技术、社会保障和就业支出分别增长3.5%、7.2%、3.99%,均高于总体支出增幅。卫生健康支出在2020年疫情防控高基数增长15.3%的基础上,2021年继续保持较高强度,支出规模与上年基本持平。

全面落实政府过紧日子要求,财政资源更好用在刀刃上。坚持艰苦奋斗、勤俭节约,将党政机关过紧日子作为预算编制长期坚持的基本方针,把严把紧预算支出关口。一方面,中央部门带头过紧日子。2021年中央本级支出继续安排负增长,进一步大幅压减非刚性非重点项目支出和公用经费,精简会议、差旅、培训、调研、论坛、庆典等公务活动,从严从紧核定“三公”经费预算。2021年中央部门“三公”经费预算下降6%。另一方面,指导督促地方压减一般性支出。督促地方厉行勤俭节约,从严编制预算,压减一般性支出,严格执行各项经费开支标准,严禁违规建设政府性楼堂馆所或建设政绩工程、形象工程,腾出更多财政资金用于改善民生和支持市场主体发展。

3

好买观点

1、股票型基金投资策略

股票基金:俄乌冲突加剧,市场波动剧烈:上周受俄乌冲突升级的地缘政治风险影响,全球股市大幅波动,原油黄金先上后下,A股市场同样剧烈波动,成交额急剧放大至1.06万亿,为4个月最高,北向净流出64亿元。上证及沪深300全周分别下跌1.1%和1.7%,创业板及科创板延续反弹,逆势上涨1.0%和3.0%。行业方面,电力设备及新能源与国防军工行业表现出色;建筑、建材、传媒等表现较差。

存量消耗之下,稳增长容易成为阶段性的共识:1、上周俄乌地缘风险主导了市场表现,但地缘风险本身无法改变股市的趋势,仅构成阶段性的扰动;2、美国主导的全球流动性收紧是今年最大的宏观主线,市场存量博弈特征明显;3、估值逻辑被压制的情况下,盈利作用凸显,因此国内稳增长效果是决定今年市场方向和节奏的关键因素。

稳增长仍在持续推进:1、中央政治局近期召开会议,表示加大政策力度,稳定经济增长,中央政治局于上周五召开会议,讨论国务院拟提请第十三届全国人民代表大会第五次会议审议的《政府工作报告》,会议重申今年工作要坚持稳字当头、稳中求进,表示要加大宏观政策实施力度,稳定经济大盘;2、房地产持续放松,市场在企稳:上周上海和广州下调了针对首套房的房贷利率,此前已有多个城市放松房贷,国家统计局的房价指数显示,1月份70个大中城市新房价格企稳,月度环比变化持平,得益于国内稳增长政策立场逐步明确,房价已经开始呈现企稳迹象。

“稳增长”逐步发力,行情或震荡向上:尽管短期分母端有所扰动,但复苏或是更大的主线,在经济弱,政策逐步发力之下,市场主线更为清晰,整体表现或较此前更加强势,稳增长方向在短期扰动的背景下配置价值提升。

2、债券型基金投资策略

上周中债总财富指数收于210.2359,较前周下跌0.15%;中债国债总财富指数收于207.6569较前周下跌0.08%,中债金融债总财富指数收于214.3452,较前周下跌0.22%;中债企业债总财富指数收于211.3686,较前周下跌0.03%;中债短融总财富指数收于189.6613,较前周上涨0.04%。(数据来源:Wind)

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为2.02%,上行4.61个基点,十年期国债收益率为2.78%,下行2.25个基点;银行间一年期AAA级企业债收益率上行4.94个基点,银行间三年期AAA级企业债收益率上行5.25个基点,五年期AAA级企业债收益率上行5.82个基点,分别为2.52%、2.92%和3.35%;一年期AA级企业债收益率上行4.94个基点,三年期AA级企业债收益率上行1.26个基点,五年期AA级企业债收益率上行4.82个基点,分别为2.77%、3.51%和4.20%。(数据来源:Wind)

资金面:全周央行公开市场累计进行了8100亿元逆回购操作,因此本周净投放7600亿元。资金面方面,银行间市场周四大行等主要资金提供方供给不足,隔夜回购加权利率续涨逾15bp重返2.2%上方。长期资金方面,全国和主要股份制银行一年期同业存单最新发行报价集中在2.55%,与日前变化不大,同时伴有超过百亿元人民币的发行量配合。交易员表示,缴税因素影响尚未完全消退,大行出得少,价格也都高。在不多的隔夜供给报价中,基本都要在加权基础上加点。不过目前来看,市场情绪还算稳定。货币市场方面,2月25日,R001加权平均利率为2.2609%,较上周涨10.26个基点;R007加权平均利率为2.5308%,较上周涨38.46个基点;R014加权平均利率为2.4349%,较上周涨12.6个基点;R1M加权平均利率为2.5074%,较上周涨2.85个基点。2月25日,shibor隔夜为2.231%,较上周涨12.1个基点;shibor1周为2.322%,较上周涨22.4个基点;shibor2周为2.375%,较上周涨14.8个基点;shibor3月为2.374%,较上周跌2.6个基点。(数据来源:Wind)

经济面/政策面:国家统计局2月21日公布数据显示,2022年1月份,70个大中城市新建商品住宅和二手住宅销售价格环比降势减弱,同比涨幅总体回落。各线城市新建商品住宅和二手住宅销售价格环比上涨或降幅收窄,环比下降城市个数减少。1月份,一线城市新建商品住宅销售价格环比由上月下降0.1%转为上涨0.6%,其中北京、上海、广州和深圳分别上涨1.0%、0.6%、0.5%和0.5%;一线城市二手住宅环比上涨0.1%,涨幅与上月相同,其中北京、上海分别上涨0.5%和0.6%,广州、深圳分别下降0.2%和0.5%。二线城市新建商品住宅销售价格环比由上月下降0.3%转为上涨0.1%;二手住宅环比下降0.2%,降幅比上月收窄0.1个百分点。三线城市新建商品住宅和二手住宅销售价格环比分别下降0.2%和0.4%,降幅比上月均收窄0.1个百分点。1月份,70个大中城市中,新建商品住宅和二手住宅销售价格环比下降城市分别有39个和55个,比上月分别减少11个和8个。各线城市新建商品住宅和二手住宅销售价格同比涨幅总体回落,同比下降城市个数增加。1月份,一线城市新建商品住宅销售价格同比上涨4.4%,涨幅与上月相同;二手住宅同比上涨4.1%,涨幅比上月回落1.2个百分点。二线城市新建商品住宅和二手住宅销售价格同比分别上涨2.5%和1.0%,涨幅比上月分别回落0.3和0.5个百分点。三线城市新建商品住宅销售价格同比上涨0.5%,涨幅比上月回落0.4个百分点;二手住宅同比由上月持平转为下降0.7%。1月份,70个大中城市中,新建商品住宅和二手住宅销售价格同比下降城市分别有20个和30个,比上月分别增加3个和4个。(数据来源:Wind)

债市观点:为维护月末流动性平稳,本周央行公开市场投放力度较大,全周累计净投放资金规模7600亿元。由于临近月末,加之缴税因素影响尚未完全消退,银行间资金面边际趋紧,资金利率尤其跨月资金成本有所上涨。本周初,国家统计局发布了最新的70个大中城市住宅价格指数,数据显示70个大中城市中,各线城市新建商品住宅和二手住宅销售价格环比上涨或降幅收窄,环比下降城市个数减少,其中一线城市新房价格回升幅度相对较大;各线城市新建商品住宅和二手住宅销售价格同比涨幅总体回落,同比下降城市个数增加。近期广州、重庆等多个城市下调房贷利率或购房首付比例,其中不乏一线城市。在地产松绑消息的影响下,周一债券市场情绪明显走弱,债市继续调整,债券收益率普遍上行。但随着市场对地产利空消息的逐步消化,长端收益率再次下行。地产政策的边际放松或者纠偏是不争事实,但对于房地产行业而言,要实现投融资的明显改善依然艰难,地产债的市场底也仍需等待。在“房住不炒”和房产消费属性回归的大背景下,地产调控边际放松对宽信用的拉动作用料比较有限,年内稳增长目标的实现面临难度较大。

3、QDII基金投资策略

四季度以来世界经济恢复势头有所放缓,国际大宗商品价格高位运行,“类滞胀”风险高企,发达国家PMI普遍见顶回落,美国第三季度GDP低于预期,凸显通胀攀升对消费增速的制约,以及劳动力不足和供应链短缺的冲击。另一方面,全球疫情多次反弹,而疫情以来的宽松刺激政策已进入收尾阶段,美联储Taper开始落地,全球加息潮渐有蔓延趋势。综合来看,以美国为首的海外发达经济体股市潜在风险有所抬升,建议对美股采取适度配置。