文:国盛金融工程团队

联系人:刘富兵/段伟良/杨晔

报告探讨的问题

本期话题:金融板块当前观点的一些变化。本期将金融板块的银行配置观点由超配下调到标配,核心原因有两个:1)不良率预测模型显示未来半年银行不良率有上行风险;2)银行估值性价比指标显示当前持有银行股一年,会有比较明显的绝对收益,但是超额收益大概率为负。

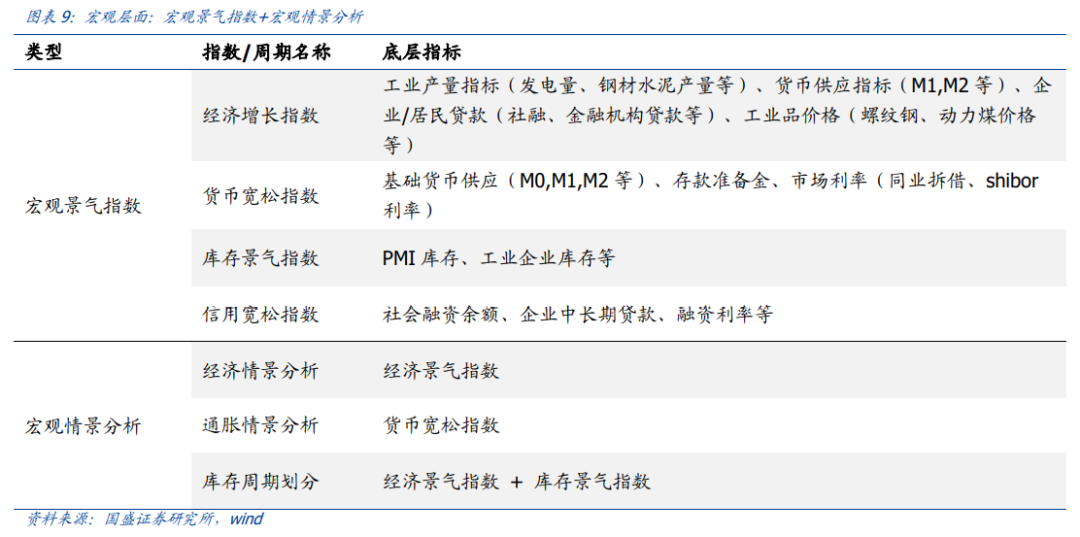

基本面量化体系介绍。1) 宏观层面:主要研究宏观景气指数+宏观情景分析。2) 中观层面:主要研究行业的盈利变化和估值高低。3) 微观层面:从成熟的盈利模式出发,构建具体投资策略,目前跟踪的模型包括:PB-ROE选股模型、行业景气模型、绝对收益模型等。

宏观层面:1) 宏观景气指数:目前总体观点为经济下、货币松、信用松、补库存。2) 宏观情景分析:预计沪深300盈利增速接下来继续下行,PPI指数在2022年上半年会明显下滑,库存周期进行被动补库存阶段。

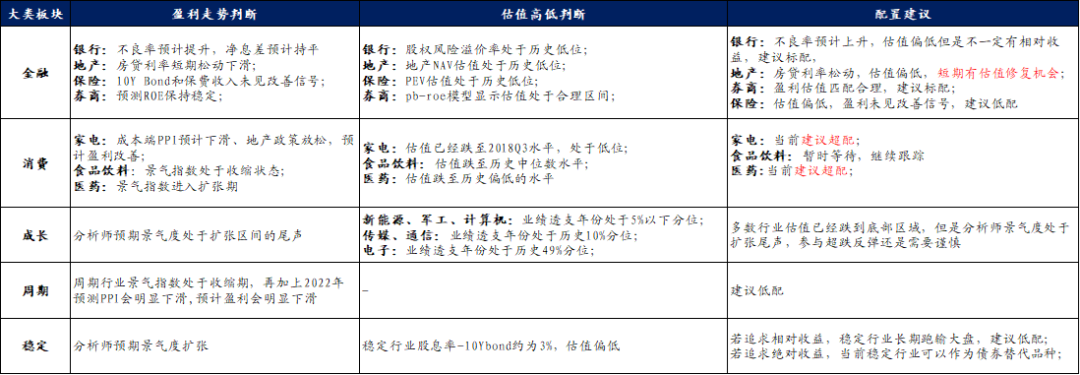

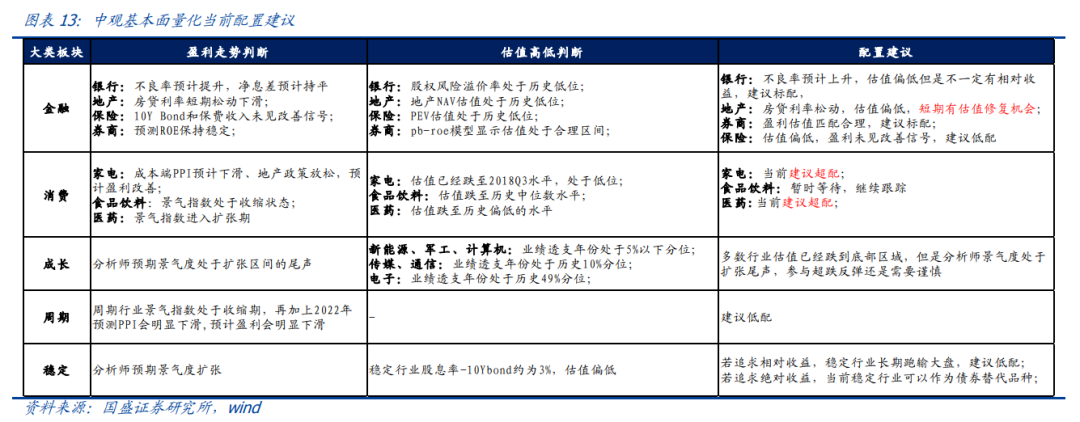

中观层面:金融看好地产,消费看好家电、医药,周期建议低配,成长抄底要谨慎。

金融行业模型最新结论。银行盈利层面预计不良率未来会抬升,建议标配,地产房贷利率预计有所松动,短期估计有估值修复机会,保险仍需等待10Y bond以及保费收入的改善信号再入场,券商估值盈利匹配处于合理位置,建议标配。

消费行业模型最新结论。家电成本端PPI预计下滑、地产政策放松,估值处于2018Q3的水平,建议超配。医药景气指数进入扩张状态,估值跌至合理偏低水平,可以左侧布局。

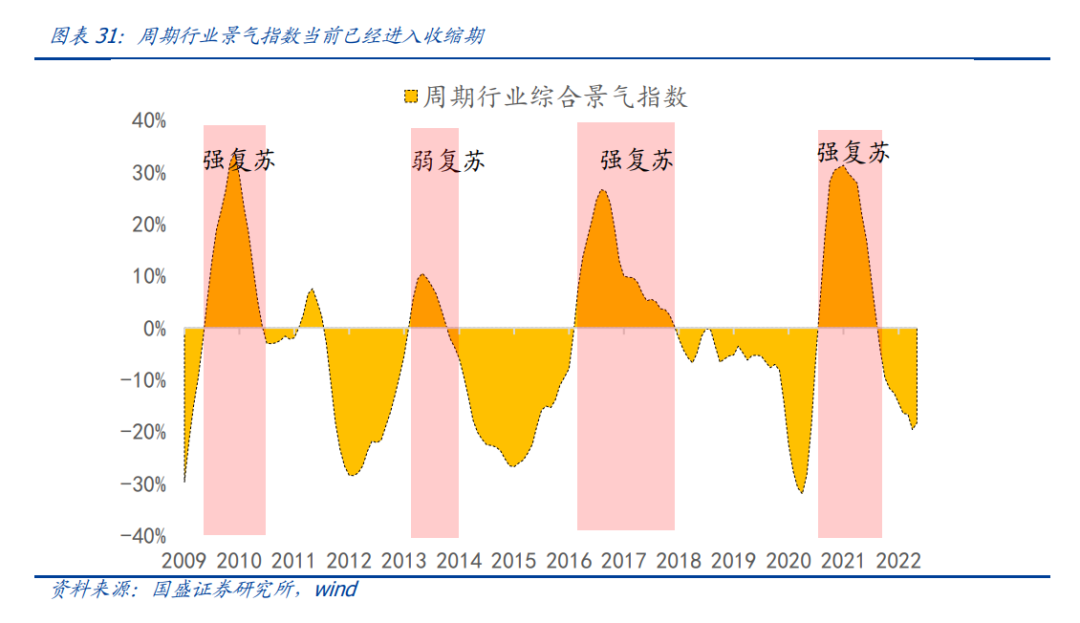

周期行业模型最新结论。周期行业景气指数最新为-18%,进入景气收缩区间,此外宏观层面预计PPI在2022年会明显下滑,建议低配。

成长行业模型最新结论。多数行业业绩透支年份都已经跌到底部区域,但是考虑到分析师景气度处于扩张区间尾声,参与超跌反弹还是需要谨慎。

稳定行业模型最新结论。当前行业股息率和10Y bond的差值约为3%,从绝对收益角度来讲,可以作为债券替代品种。

微观层面:常见盈利模式的策略跟踪。1) 行业景气模型:多头年化26.1%,超额年化18.4%,信息比率1.89,月度胜率76%,年初至今策略超额8.6%,景气度选股超额15.6%。2) PB-ROE选股模型:成长50组合年初年至今收益率-15%(基准-17%),价值30组合年初至今收益率-22%(基准-16%)。3)绝对收益模型:06年至今复合年化收益率6.8%,最大回撤3.7%,2021年收益率3.65%。

风险提示:模型根据历史数据构建,未来存在失效可能。

一、本期话题:金融板块当前观点的一些变化

本期将金融板块的银行配置观点由超配下调到标配,核心分析如下。

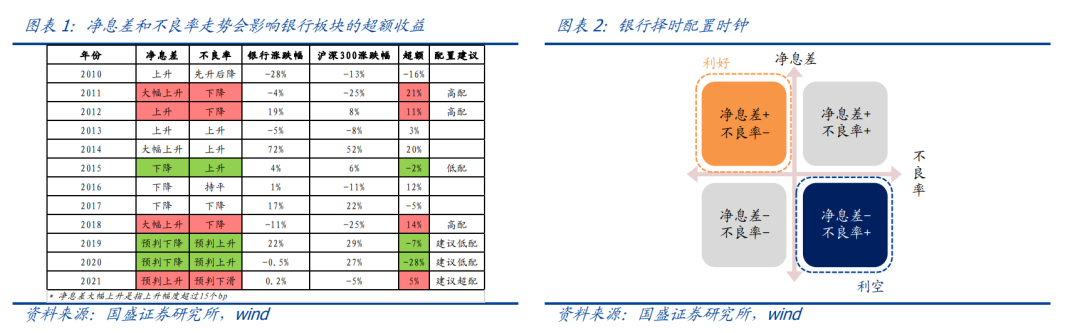

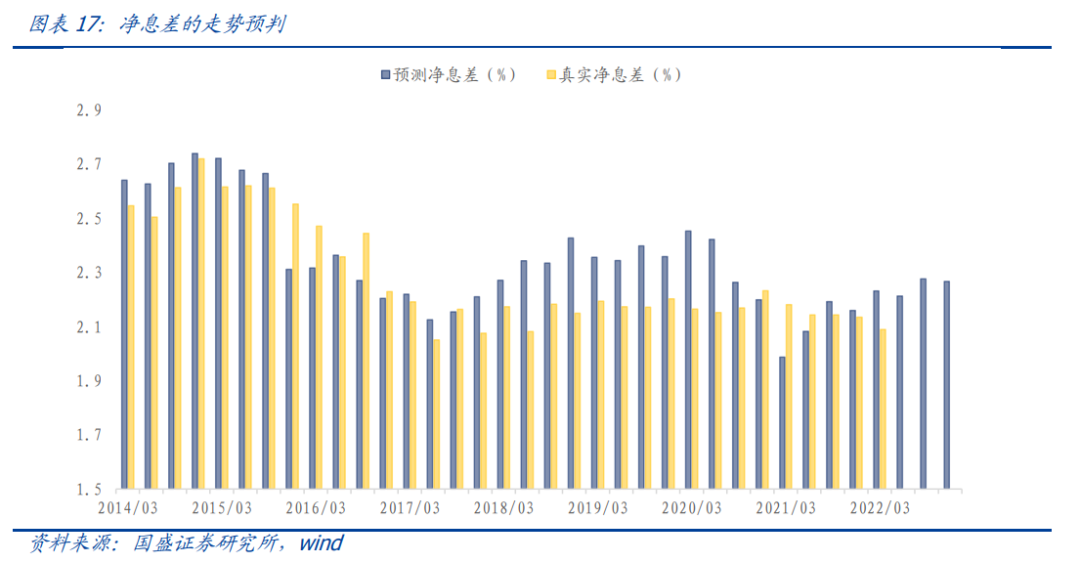

我们之前发布的《银行行业基本面量化——择时与选股》报告构建了银行的“净息差&不良率”配置时钟,模型会在双重利好或者双重利空时发出超配或者低配的信号,其他时间均建议标配。

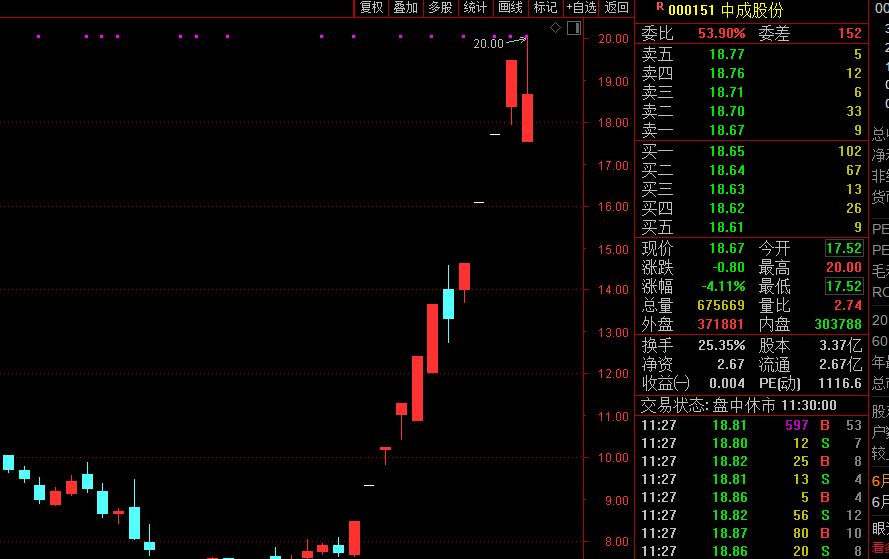

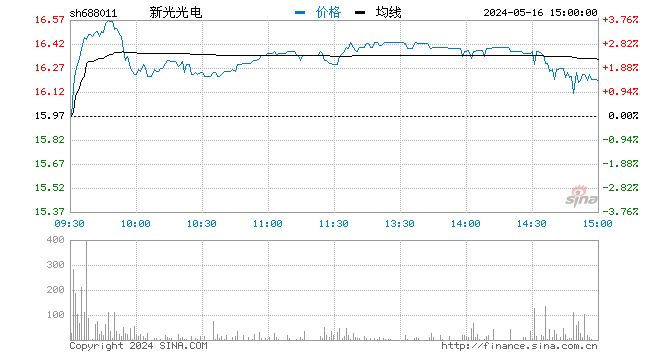

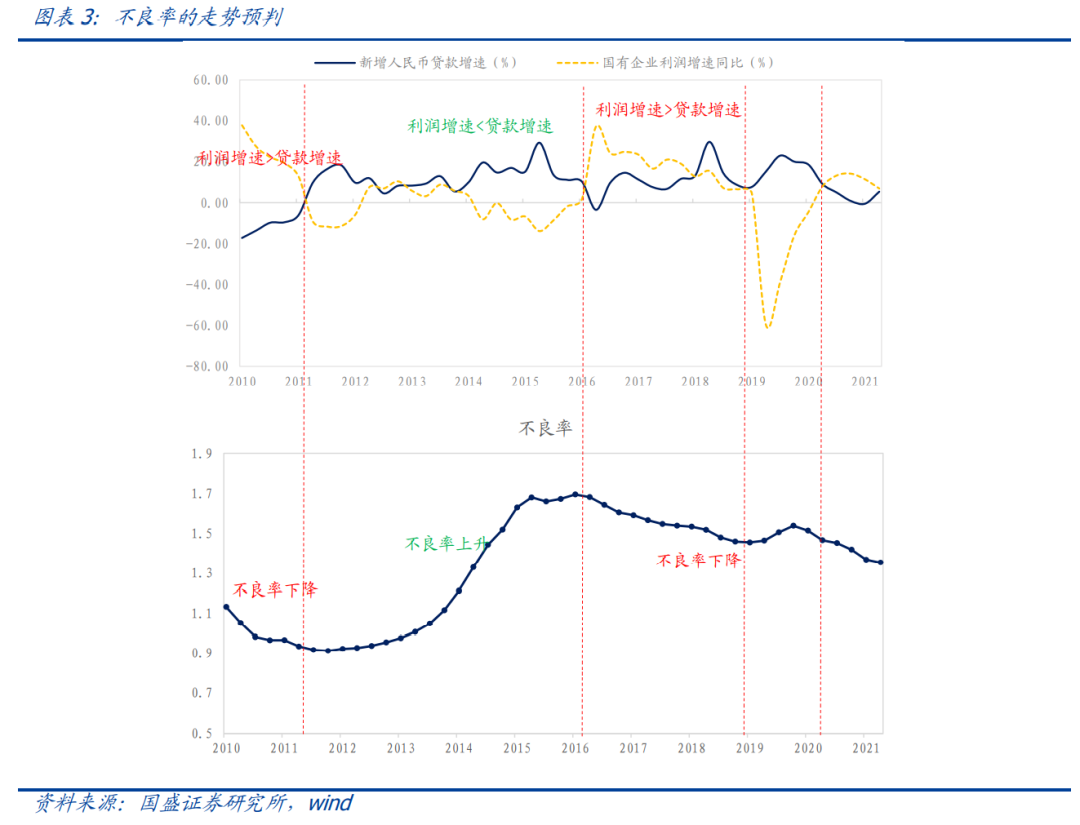

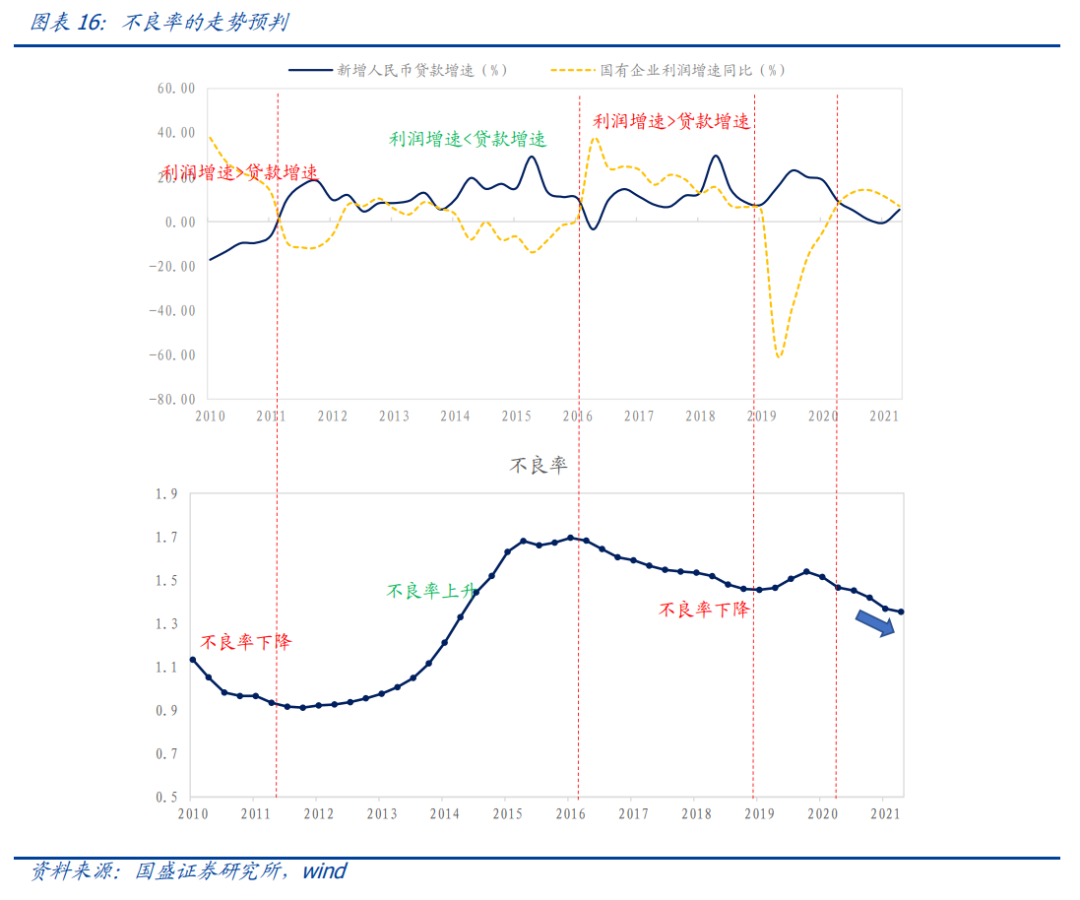

其中不良率走势预判主要参考新增人民币贷款增速和企业利润增速两个指标,如下图所示,可以发现,当企业利润增速大于贷款增速的时候,银行的不良率会降低,反之不良率会上升。今年上半年工业企业利润增速大于贷款增速,因此不良率维持下行,我们也给出相应超配的建议。但是当前交叉点已经出现,考虑到稳增长压力下的货币宽松政策大概率持续,贷款增速将继续上行,预计未来不良率大概率会上行。

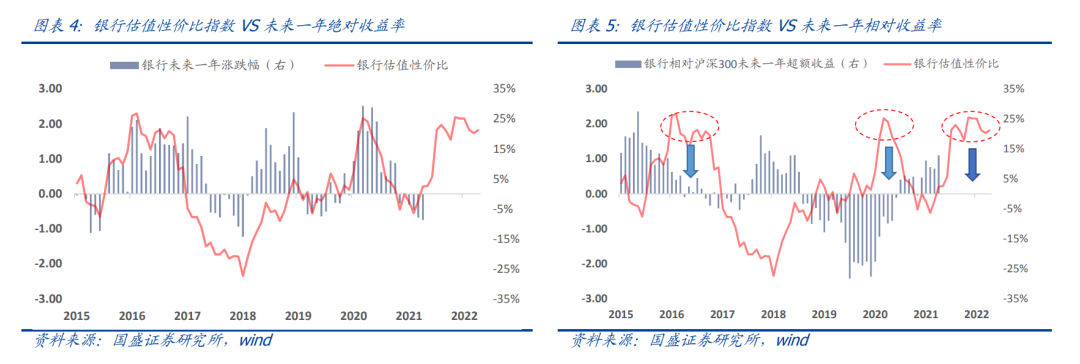

另外,如果从估值层面去考虑,当前银行板块估值性价比确实很高,历史这个水平的估值性价比一般对应未来一年20%左右的绝对收益。但是,如果考虑超额收益,当前估值水平对应未来一年的超额收益并没有显著为正。这背后的核心原因是很多其他行业估值也处于很低水平,市场真正反转的时候,银行股并没有那么高的弹性。

综上,我们将银行上半年的超配建议下调为标配,建议继续关注净息差的走势,若净息差也下行,银行可以考虑进一步低配。

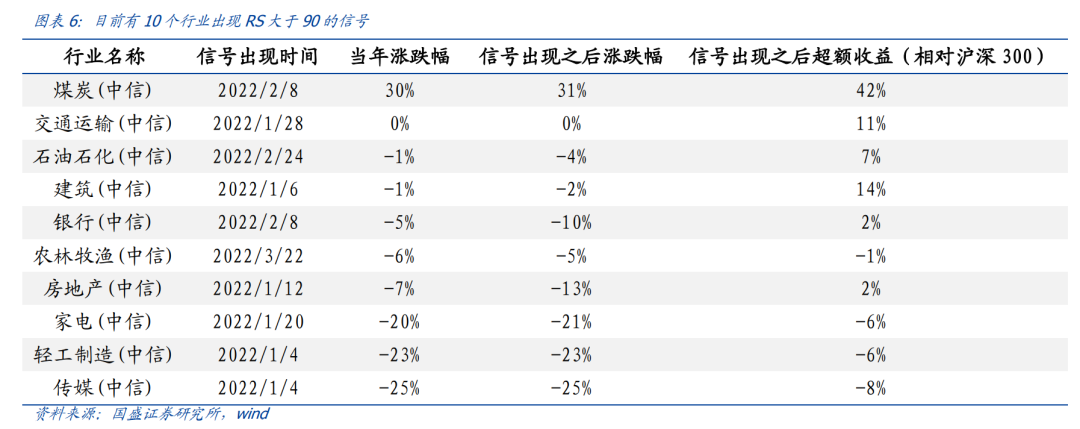

另外,在之前的报告《如何寻找当年的领涨行业?》中,我们基于欧奈尔的Canslim法则构建了行业层面的相对强弱指数RS,并发现大部分当年领涨行业都会在4/30之前出现RS大于90的信号。2022年初迄今为止,已经有10个行业出现这个信号,包括煤炭、银行、石油石化、建筑、交通运输、房地产、轻工制造、家电、传媒、农林牧渔,这些行业有很大可能性会成为当年领涨板块,可以重点关注!

二、基本面量化研究体系介绍

目前我们基本面量化研究体系主要覆盖三个领域:宏观层面、中观层面、微观层面。

1) 宏观层面:主要研究两块内容,一是宏观景气指数的构建,二是宏观状态的情景分析。

2) 中观层面:行业层面的基本面量化,主要研究行业的盈利变化和估值高低。

3) 微观层面:从成熟的盈利模式出发,构建具体投资策略,目前跟踪的模型包括:PB-ROE选股模型、行业景气度模型、绝对收益模型等。

三、宏观层面:经济继续下行,信用处于宽松

宏观层面的量化涉及的领域可以很广,我们这里把聚焦点放在两块:一是构建宏观景气指数,二是宏观状态的情景分析。我们宏观量化分析的框架和选取的底层指标如下:

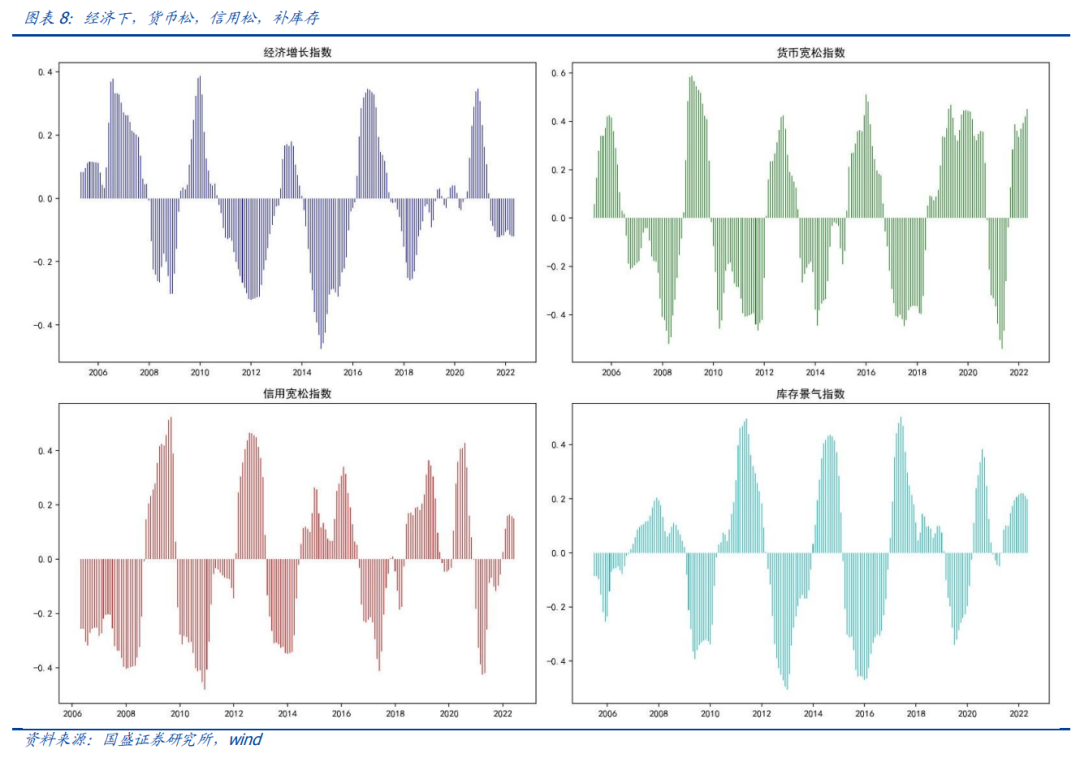

3.1、宏观景气指数:经济下,货币松,信用松,补库存

目前主要跟踪四个宏观景气指数:经济增长指数、货币宽松指数、信用宽松指数、库存景气指数,目前处于经济下,货币松,信用松,补库存的状态。

3.2、宏观情景分析

目前我们的宏观情景分析主要包括经济情景分析、通胀情景分析和库存情景分析。

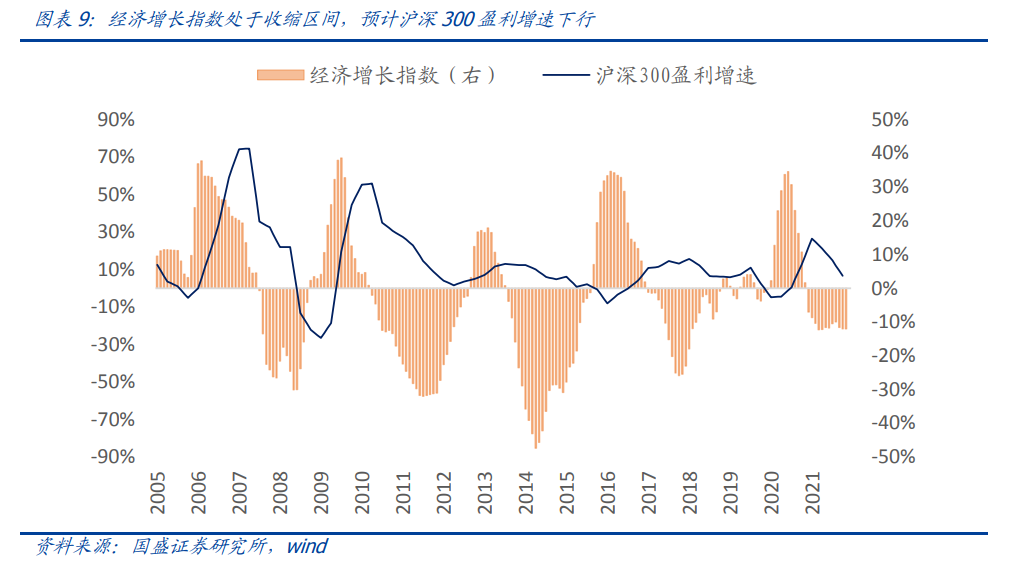

3.2.1、经济情景分析:预计沪深300盈利增速接下来继续下行

经济增长指数可以用于预判沪深300盈利增速,目前处于收缩区间,预计沪深300盈利增速接下来继续下行。

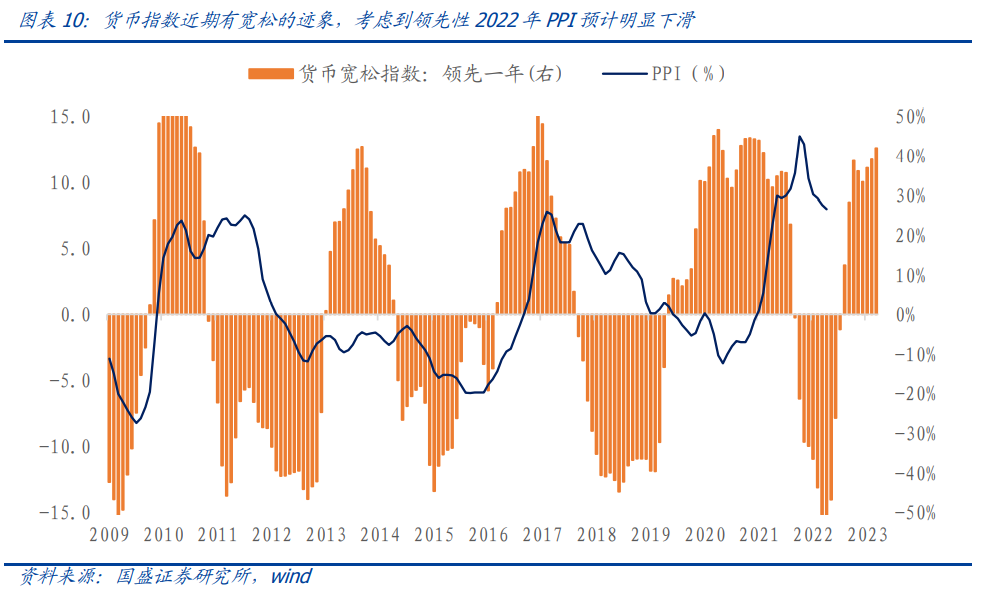

3.2.2、通胀情景分析:预计PPI在2022年上半年维持下滑趋势

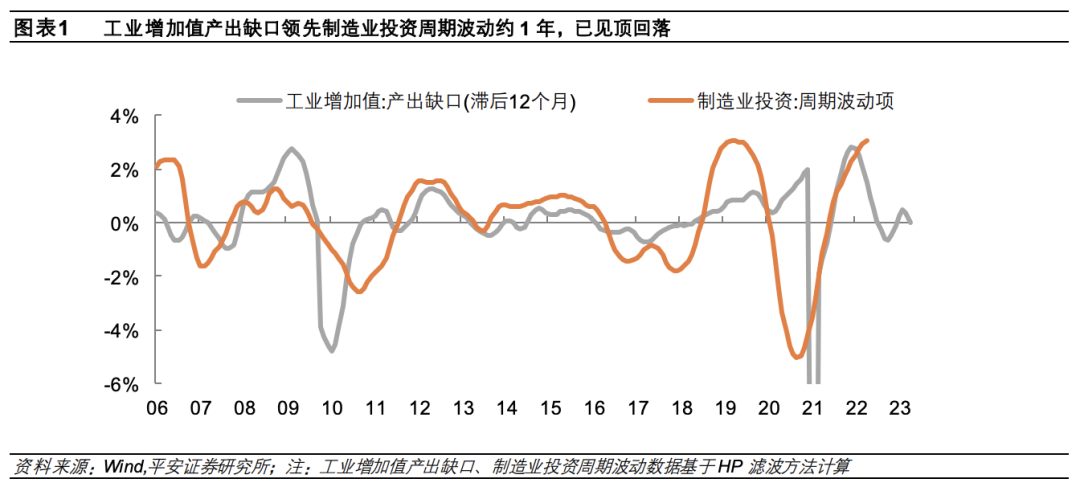

货币宽松指数相对PPI有接近一年的领先期,因此可以预计PPI在2022年上半年会继续下滑。

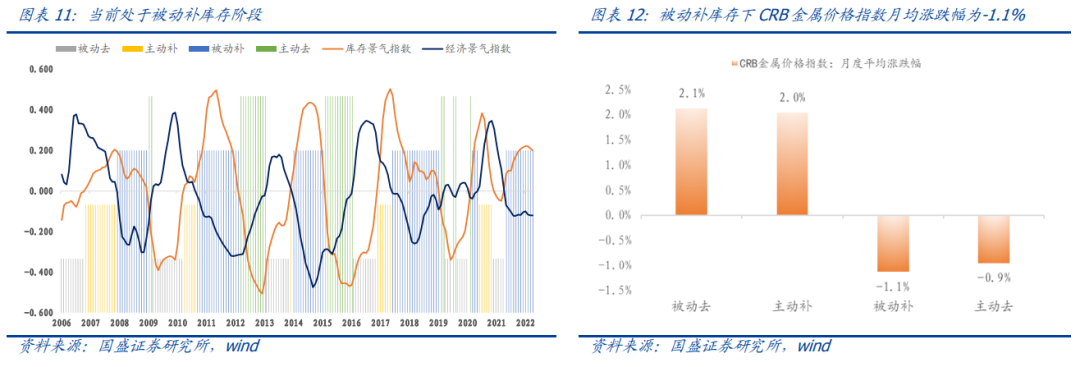

3.2.3、库存周期分析:当前处于被动补库存阶段

目前宏观状态处于经济下,库存上的状态,库存周期进入被动补库存的阶段,意味着当前处于这一轮库存周期的尾声。在历史上,被动补库存下CRB金属价格指数月均涨跌幅为-1.1%,因此建议规避周期板块。

四、中观层面:行业基本面量化+分析师景气指数

4.1、行业基本面量化模型最新观点

为了更清晰地了解中观基本面量化模型的最新观点,我们将其整理成如下表格:

4.1.1、金融:银行、地产、保险、券商

1)银行:

当前预判银行接下来会处于净息差持平、不良率下降的象限,模型建议标配。

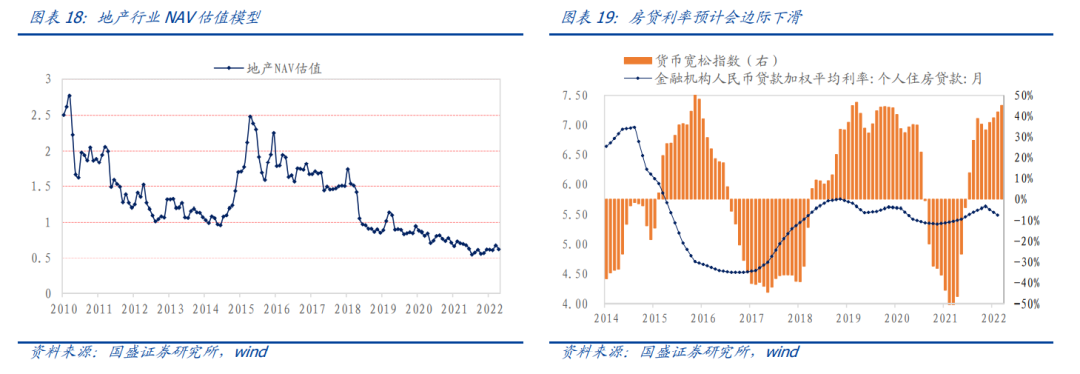

2)地产:

地产行业当前NAV估值偏低,政策层面表现出边际放松迹象,预计短期有估值修复行情。

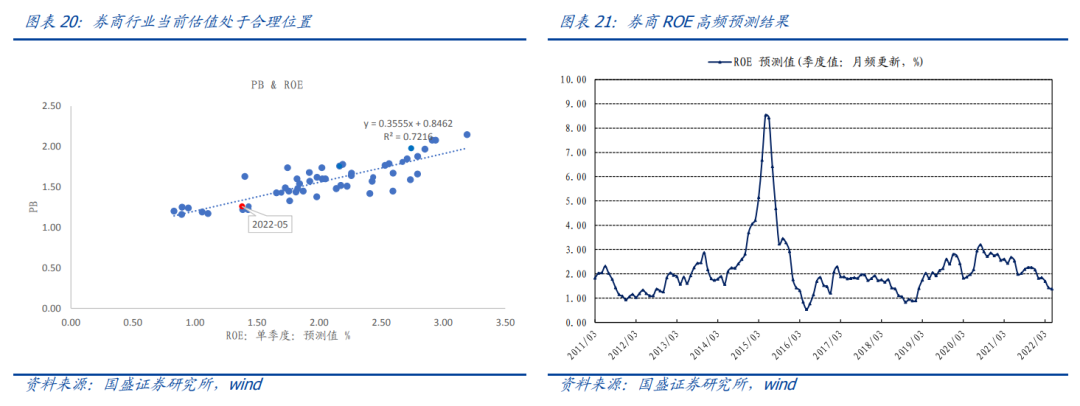

3) 券商:

估值层面,我们从pb-roe模型可以看出当前券商估值处于相对合理水平。盈利层面,券商ROE高频预测值也略微下滑,整体性价比不高,建议标配。

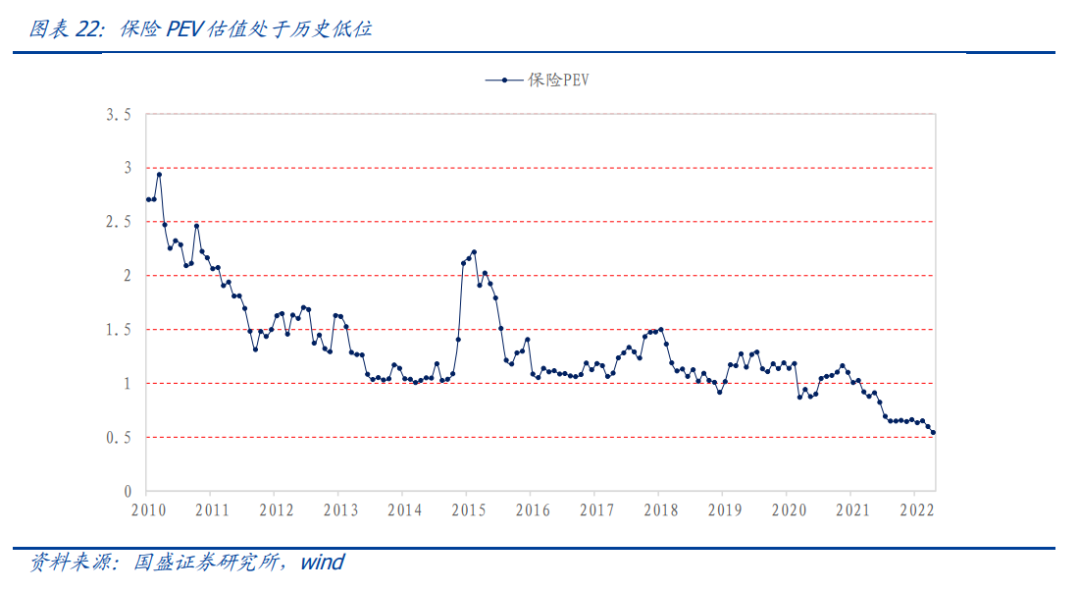

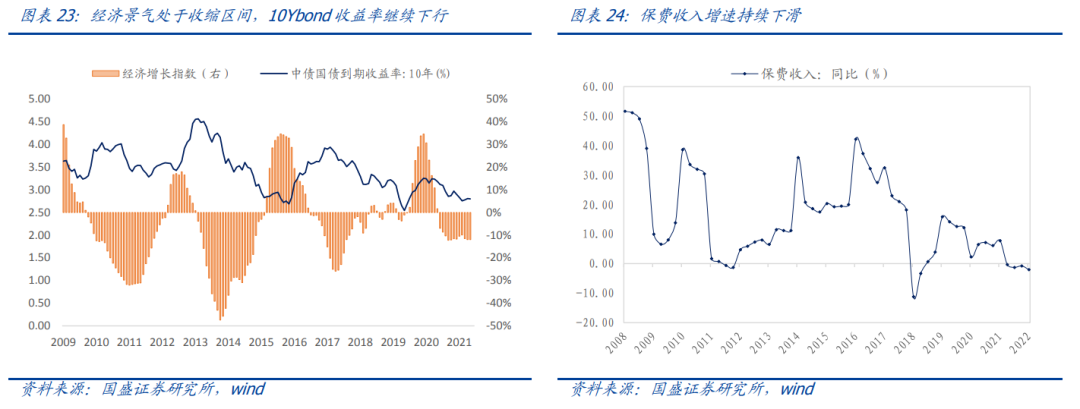

4)保险:

当前保险行业估值虽然处于历史低位,但是盈利层面的十年国债收益率和保费收入增速拐点还没有出现,建议继续等待。

4.1.2、消费:家电、食品饮料、医药等

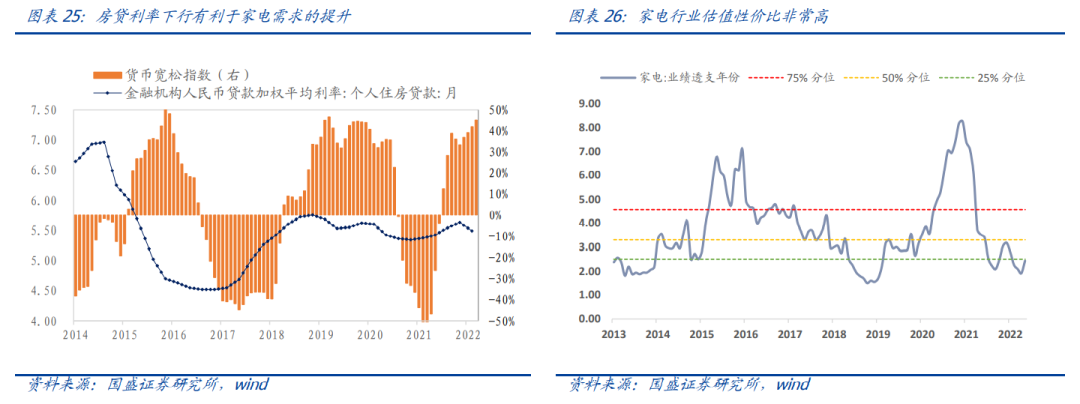

家电行业:盈利层面,PPI的下行有利于成本降低,房贷利率下行有利于家电需求的提升。估值层面,家电行业业绩透支年份处于历史低位,接近2018Q3的水平,建议超配。

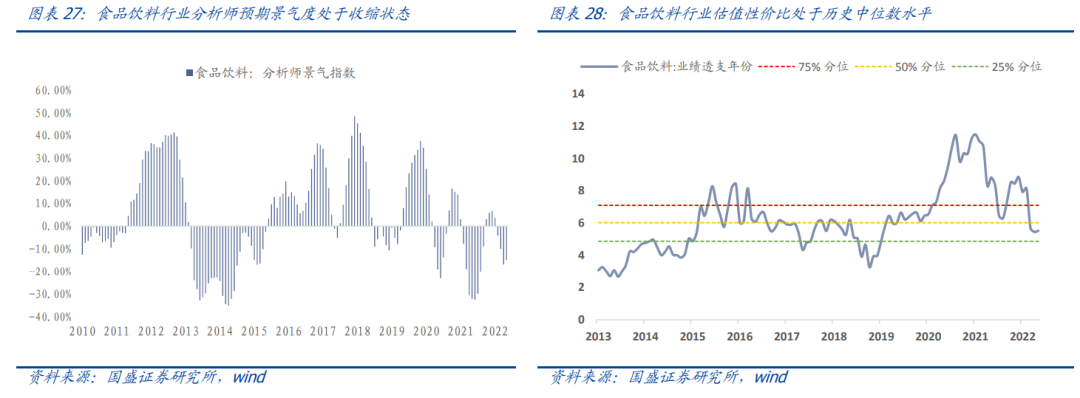

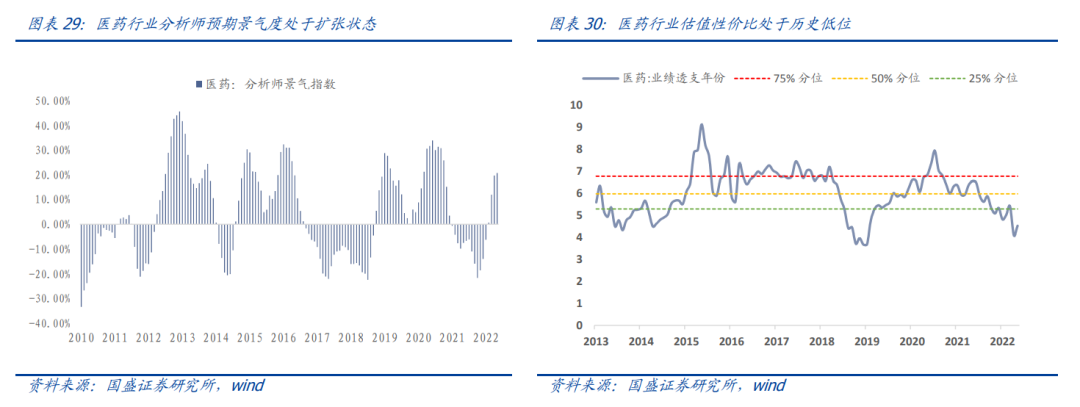

食品饮料行业:盈利层面,分析师预期景气度处于收缩状态。估值层面,行业业绩透支年份处于历史中位数水平,建议继续等待。

医药行业:盈利层面,分析师预期景气度进入扩张状态。估值层面,行业业绩透支年份处于偏低位置,可以考虑左侧布局。

4.1.3、周期:上游周期(钢铁、煤炭、有色、化工、水泥等)

周期行业景气指数最新为-18%,模型显示当前进入景气收缩区间,再叠加第一章节预测PPI在2022年会明显下滑,建议周期行业低配!

4.1.4、成长:TMT、电力设备与新能源等

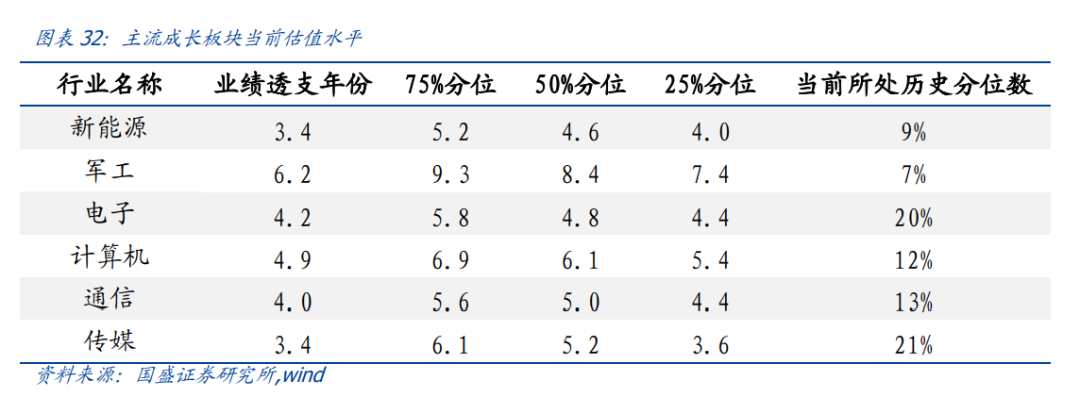

估值层面,我们基于反向dcf模型计算了6个成长板块的业绩透支年份,结果显示,当前新能源板块业绩透支年份约为3.4年(历史9%分位),军工为6.2年(历史7%分位),电子为4.2年(历史20%分位),计算机为4.9年(历史12%分位),通信为4年(历史13%分位),传媒为3.4年(历史21%分位),整体都处于偏低水平。

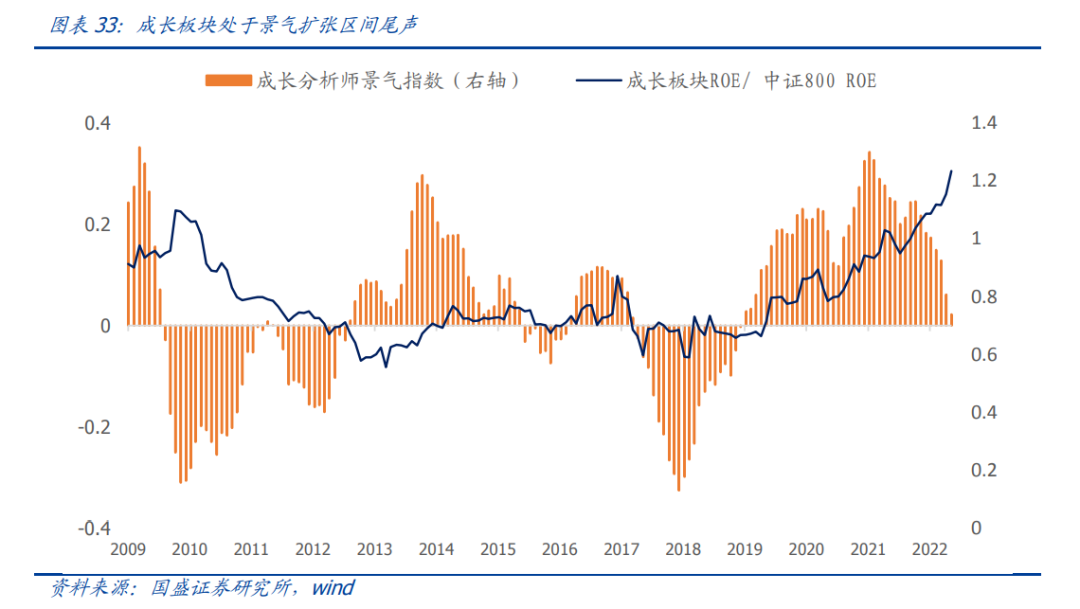

盈利层面,根据我们编制的分析师景气指数,成长板块处于景气扩张区间,但考虑到最近几个月景气度下降明显,因此参与超跌反弹需要谨慎。

4.1.5、稳定:机场、高速公路、电力、铁路运输、港口

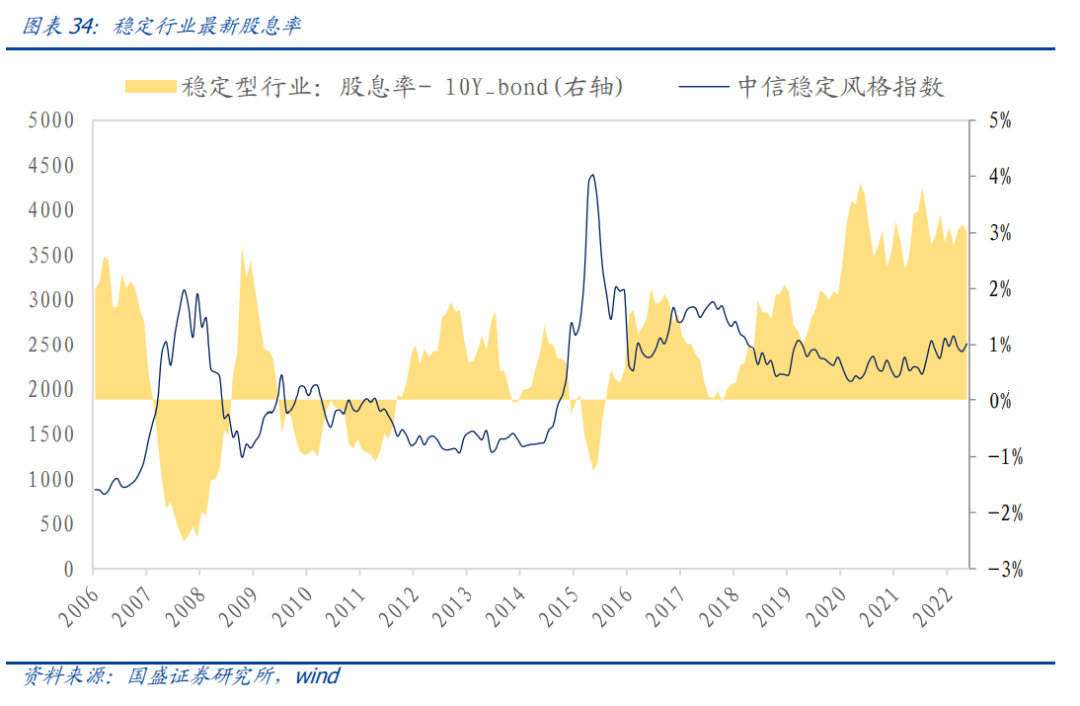

稳定行业的核心影响因素是股息率。当前稳定型行业股息率和十年国债收益率的差值约为3%。从绝对收益角度来讲,当前是配置稳定型行业很好的时点。

4.2、基于分析师预期数据构建的行业景气图谱

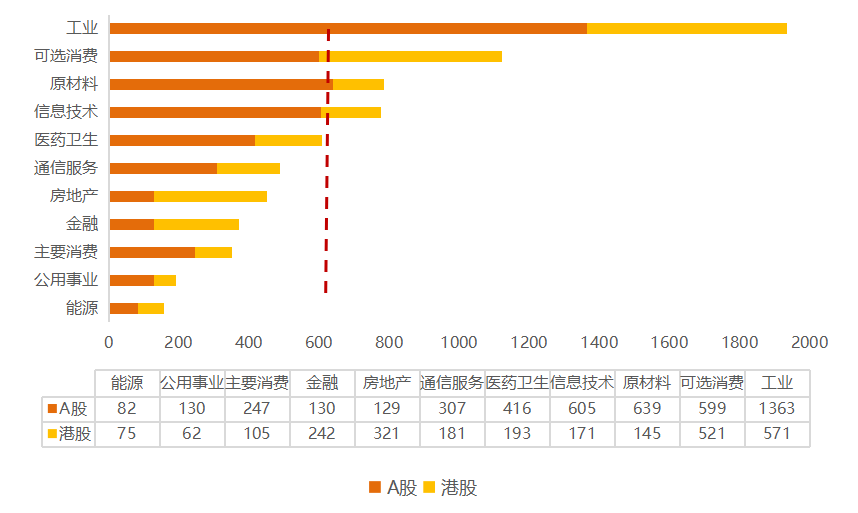

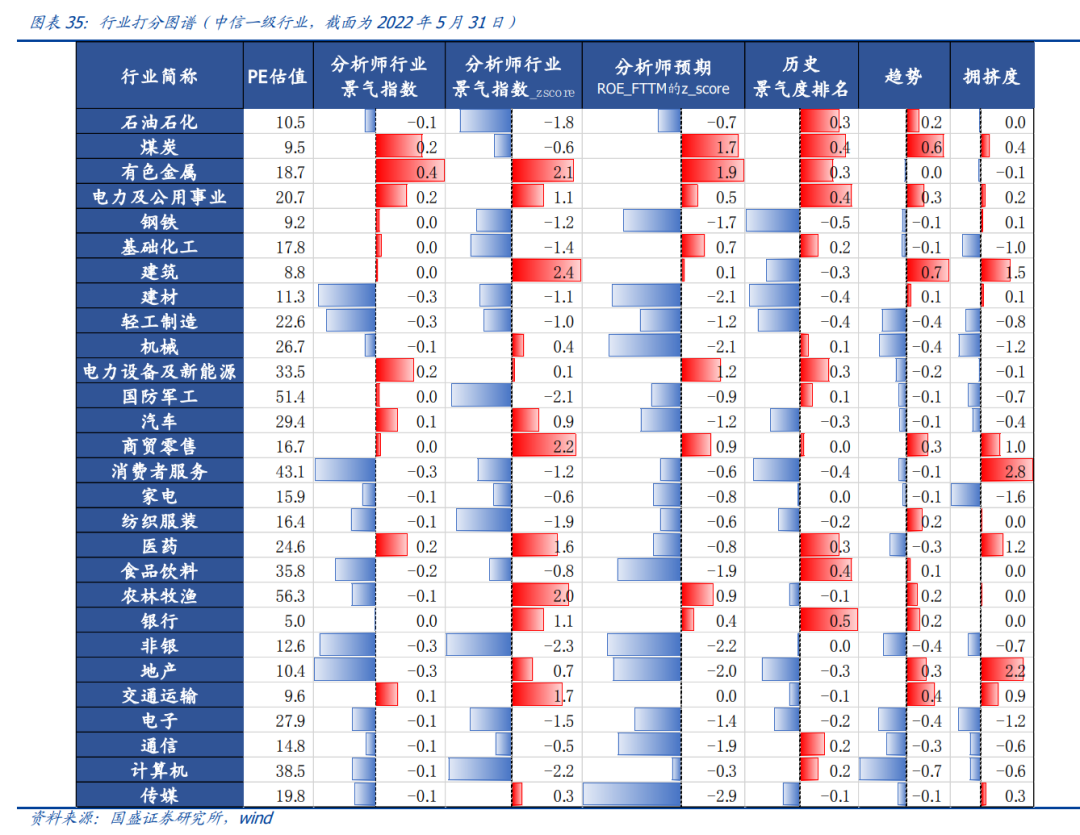

我们根据分析师盈利预测明细数据编制了分析师景气指数FAPI(Financial Analyst Pros Index),用于及时跟踪宽基指数、风格和行业的景气度。

这里展示的行业打分图谱由跟踪的六个行业配置指标组成,除了拥挤度以外,其他指标都是越高越好。即使是偏主动的投资者,我们认为这个景气度图谱也可以供日常的市场观测使用,它可以帮助我们大致感知到目前行业在一轮上涨周期中所处的位置。其中,分析师景气指数代表当前上调行业盈利预测的机构比例,分析师景气指数_zscore代表上调盈利预测的机构最近一年的变化,分析师预期ROE_FTTM的zscore代表当前分析师上调盈利预测的力度,历史景气度代表最新一个季度行业财务数据的改善排名。

五、微观层面:常见盈利模式的策略跟踪

我们从成熟的盈利模式出发,构建具体的主动量化策略。目前跟踪的模型包括:景气度投资模型、PB-ROE选股模型和绝对收益模型等。

5.1、景气度投资模型

5.1.1、行业景气模型表现

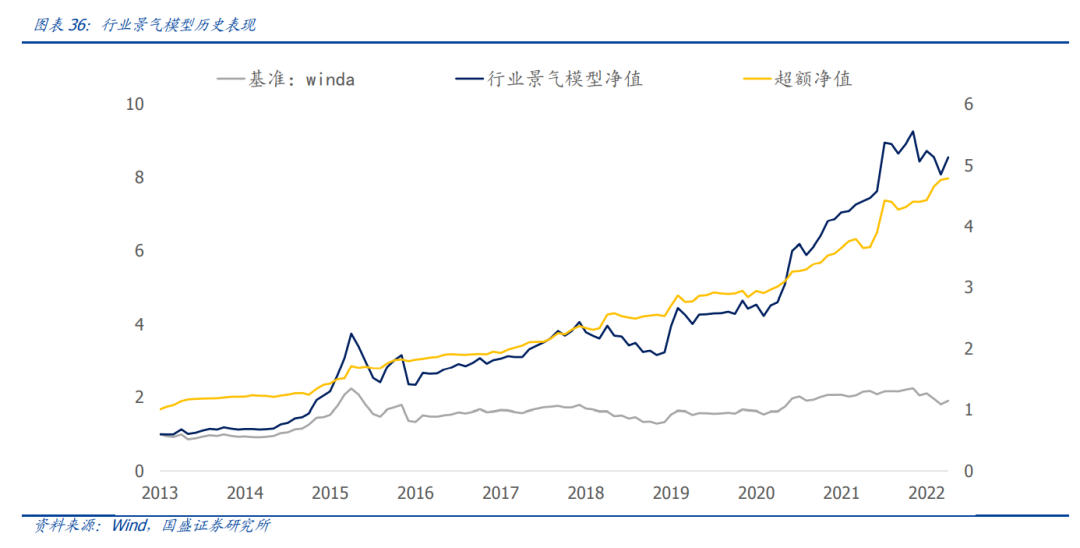

根据《行业轮动:三个标尺与两个方案》所述,我们将行业景气模型进行了迭代研究,相比于原始版本,增加了交易层面拥挤度的信息。具体而言,我们希望能够选择高景气,强趋势并且交易不那么拥挤的行业,同时在策略可能失效时分散持仓降低风险偏好。

模型历史回测结果如下图所示,参数设置为行业偏离上限为0.35,跟踪误差控制在0.15以内,基准是winda(剔除综合和综合金融),采用个股流通市值加权。行业景气模型多头年化26.1%,超额年化18.4%,信息比率1.89,月度超额最大回撤-3.8%,换手单边年化5.3倍。

2022年5月策略超额收益率0.5%,年初至今策略超额8.6%。模型5月行业配置建议如下:基础化工23%,银行18%,纺织服装13%,电力设备与新能源9%,电力及公用事业7%,有色金属7%,煤炭7%,石油石化7%,农林牧渔6%,汽车4%。。从量化模型看总体配置主线为:1)受益于稳增长的银行;2)受益于通胀的上游周期、新旧能源;3)受益于疫情反转的消费。

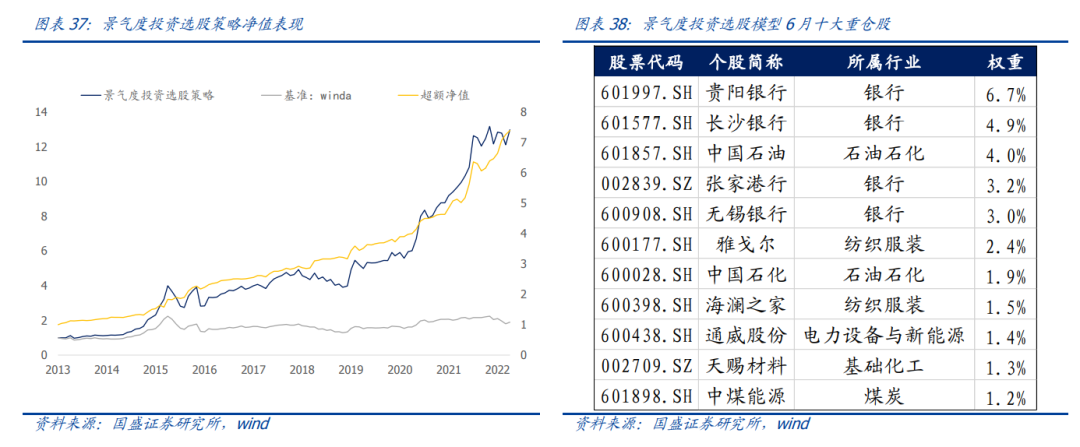

5.1.2、行业景气度选股模型表现

考虑到部分一级行业暂无可投资ETF,我们将行业景气模型也落实到选股层面。具体而言,我们先根据行业配置模型确定行业权重,然后根据PB-ROE模型选取行业内估值性价比高的股票(前40%),按流通市值和PB-ROE打分加权。

2013年至今,行业景气度选股模型多头年化31.9%,超额年化24.2%,信息比率2.19,月度超额最大回撤-4.7%,月度胜率77%,表现较为优异。2022年5月策略超额收益率1.9%,年初至今策略超额15.6%。模型5月最新推荐十大重仓股如下:

5.2、PB-ROE选股模型

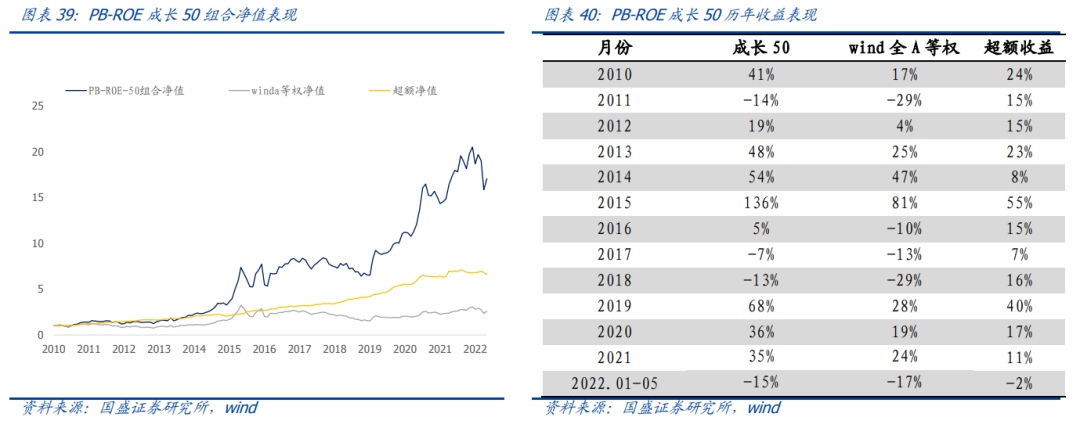

5.2.1、“PB-ROE成长50”组合表现

“PB-ROE成长50组合”选股池是wind全A,整体偏小盘股,基准是wind全A等权。2010年至今年化收益率25.9%,基准年化收益率8.1%,2022年至今收益率-14.8%(基准-16.8%)。

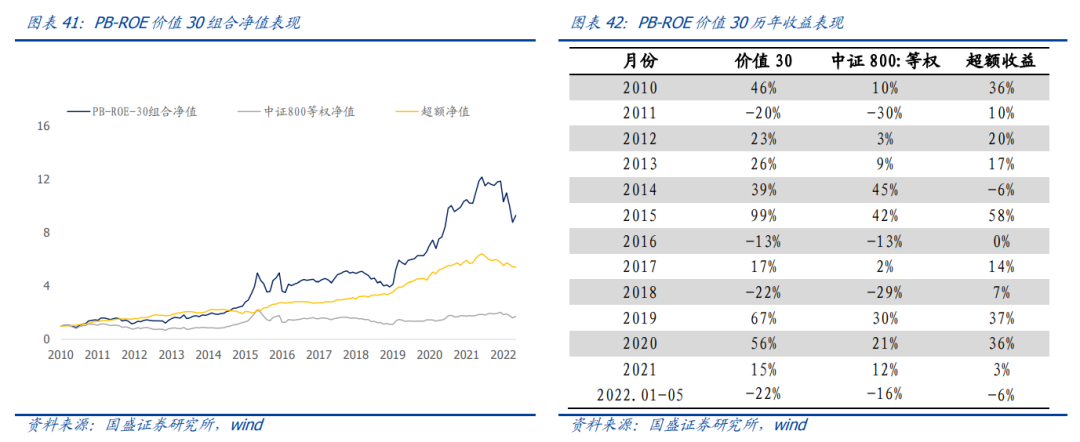

5.2.2、“PB-ROE价值30”组合表现

“PB-ROE成长30组合”选股池是中证800,整体偏中大盘股,基准是中证800等权。2010年至今年化收益率19.8%,基准年化收益率4.5%,2022年至今收益率-22%(基准-16%)。

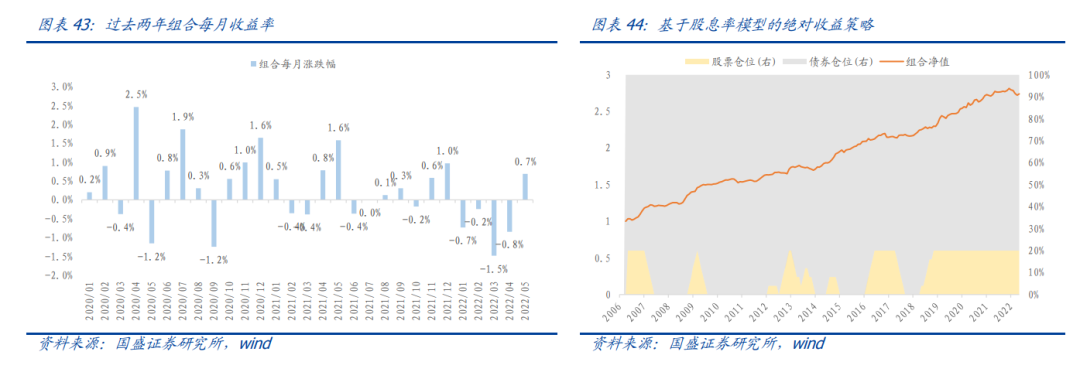

5.3、基于稳定行业股息率的股债混合策略

我们基于稳定行业股息率模型构建股债混合策略。当前模型建议股票20%的仓位,其余80%配置中债-总财富(总值)指数,股票仓位已经达到最高。

策略表现:06年至今复合年化收益率6.8%,最大回撤3.7%。其中,2018年收益率6%,2019年收益率10.4%,2020年收益率7.1%,2021年收益率3.65%;

风险提示:以上结论均基于历史数据和统计模型的测算,如果未来市场环境发生明显改变,不排除模型失效的可能性。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>