一

3月市场观点

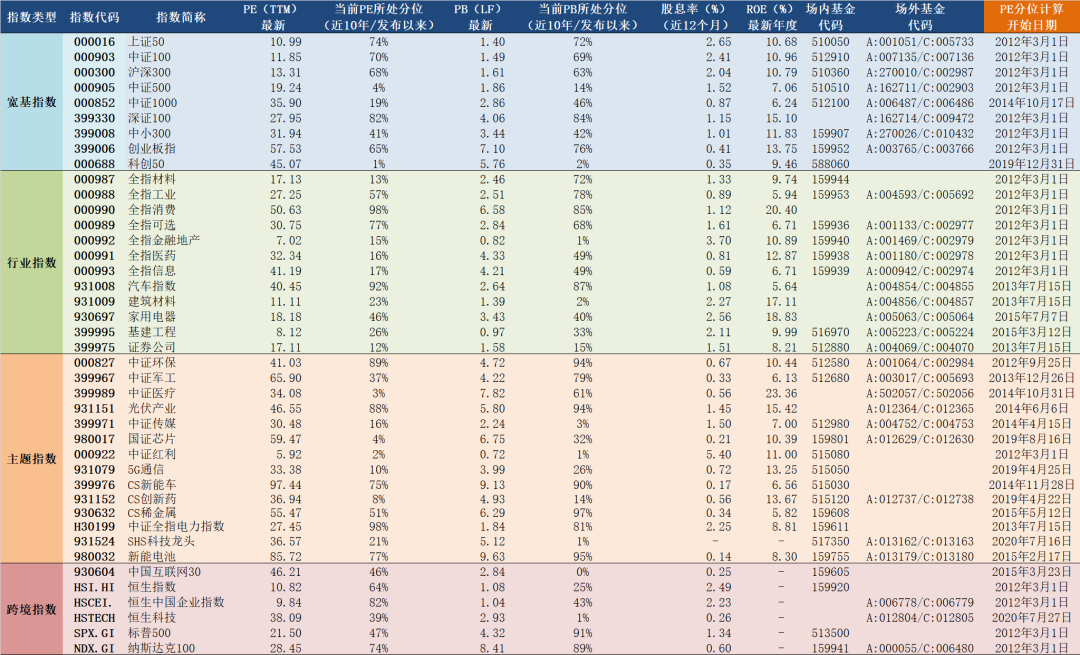

大类资产(量化视角)

权益资产相对风险变化不大,债券资产中利率债相对风险上升。

股票

平衡稳增长,蓄力真成长。两会即将召开,稳增长方向有望在政策定调之后更为明确;成长方向在大幅调整过后,盈利增速具备相对优势的个股值得布局。

债券

2月份央行超额续作MLF,利率未变,社融数据超预期带动债券收益率总体上行,10Y国债利率月中高点触及2.83%。

月末央行资金投放有增加态势,宽货币的意图依然明显,利率债小幅回暖。从政策上来看,基建回升力度仍需验证,地产政策仍偏“克制”,宽信用的预期虽继续加强,但节奏仍存争议。

展望后市,在“稳增长”诉求下,“两会”对于经济增长目标的定调,以及给定的赤字率、专项债额度等指标对于宽信用节奏具有重要指导意义。

我们认为,在前期降息之后,当前债券市场处于“利多出尽”的阶段,市场对于利空消息较为敏感,叠加地缘政治冲突及美联储加息动作对政策端的影响,利率债短期内波动较大。

信用债方面,城投债“分化”格局继续演绎,由于当前收益率点位已较低,短久期债券仍为市场追逐的对象,偏远地区城投仍未见明显的资金下沉动作,再融资压力依然较大。近期地产债仍有新增违约主体,民企地产债券风险仍未出清,短期内仍建议规避。

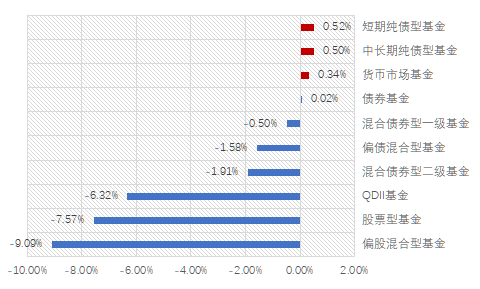

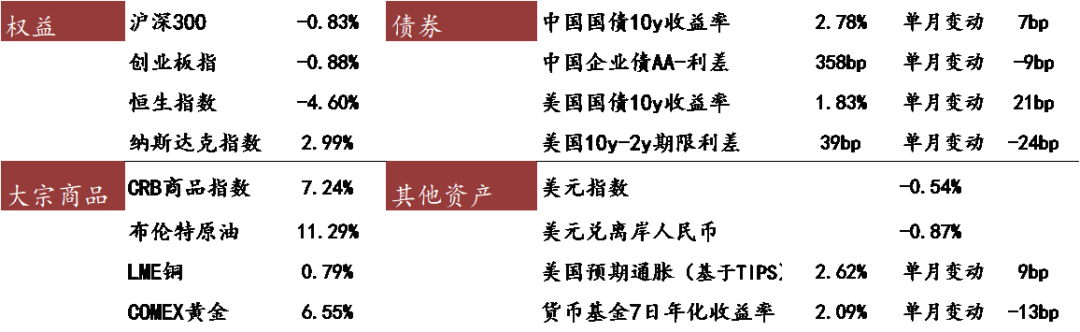

图:2月大类资产表现

数据来源:Wind,截至2022年2月28日

数据来源:Wind,截至2022年2月28日二

金融工程视角

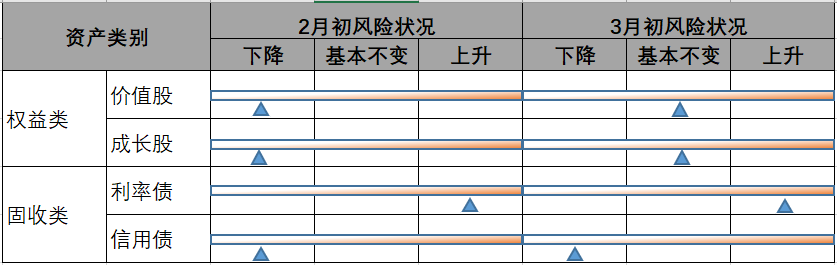

权益整体相对风险变化不大,利率债相对风险上升

2月初模型提示权益资产整体风险下降,固收资产风险上升。2月市场实际运行中,中证全指收益率2.75%,中证综合债收益率-0.18%,模型判断正确。

权益细分资产方面,模型提示成长风格和价值风格风险均下降。2月以来以价值股为主的国证价值指数收益率1.91%,以成长股为主的国证成长指数收益率0.19%,均录得上涨,模型判断准确。固收方面,模型提示利率债风险上升,信用债风险下降。2月表征利率债的10年国开债指数收益率-0.64%,表征信用债的信用债3-5中高等级指数收益率-0.12%,模型判断正确。

模型预测2022年3月风险变化为:权益资产整体相对风险变化不大,利率债相对风险上升,信用债相对风险下降。

表:金工风险监测模型

(注:①模型中的价值股、成长股、利率债、信用债可以分别用沪深300指数、创业板指、10年国开债指数+国开债3-5指数、信用债3-5中高等级指数为表征。②我们采用金融工程方法开发了风险模型,用来监测各类资产之间的相对风险变化。从2020年9月开始发布报告至今,对于股债相对风险状况的变化预测,胜率为81.2%;对于细分资产自身风险状况的变化预测,胜率为78.3%;模型预测效果有效性强。)

三

权益市场

2月A股指数反弹,成长、价值风格轮动加快,中小盘股表现优于大盘股:创业板指下跌0.95%、科创50上涨1.66%,沪深300上涨0.39%,国证2000上涨5.74%。

展望3月市场,我们认为“稳增长”理念下,社融、价格指数、PMI逐步向好;尽管地缘政治对于市场风险偏好的扰动难以预计,需要持续跟踪。

行业表现

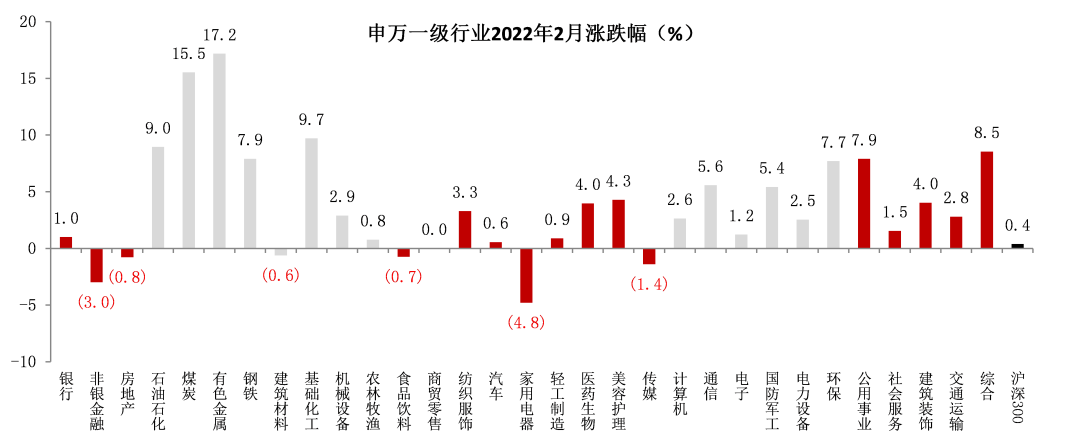

2月申万一级行业指数上涨为主:有色金属(17.2%)、煤炭(15.5%)、石油石化(9.0%)领涨;家用电器(-4.8%)、非银金融(-3.0%)、传媒(-1.4%)领跌。

数据来源:Wind,截至2022年2月28日

数据来源:Wind,截至2022年2月28日资金动向

2022年2月公募基金发行明显降温,2月新发行基金335亿份相较22年1月份新发行基金1188亿份明显放缓。

2022年1月陆股通净买入39.8亿元,较前月167.7亿元明显回落。

2月陆股通增持金额较高的有色金属、公用事业、煤炭大幅跑赢沪深300指数。

股市展望:平衡稳增长,蓄力真成长

确定目标稳定风格,稳增长和真成长在季度层面均可以期待。

我们此前反复提示,两会前稳增长处于政策预期无法验证的业绩真空期,政策空间想象力丰富的方向可能为市场所青睐;随着两会的临近,稳增长方向个股出现一定程度调整,目前市场整体预期2022年GDP增速目标在5.5%,政策定调后方向可能更为明确;至于成长方向,在经历过较大幅度调整之后,年季报业绩预告超预期方向个股表现更为坚挺,自下而上选择的优质成长仍然值得长线布局。

四

固收市场

外围扰动增多,债市波动加大

资金面

2月15日,央行超额续作MLF,略超市场预期;2月21日,央行宣布保持LRP 1年期和5年期品种在3.7%和4.6%不变;2月央行合计开展了12600亿元逆回购操作,并对到期的2000亿元MLF进行了超额续作,当月实现净投放资金1000亿元。

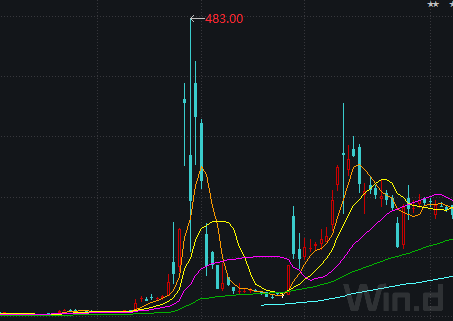

利率债走势

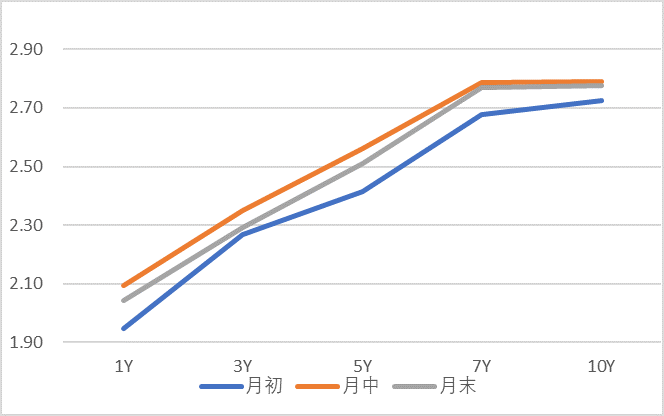

2月中上旬受社融数据超预期影响,利率债收益率明显上行,其中5Y期调整幅度相对较大,收益率曲线曲度有所增加;月末在央行逆回购加码的操作下,债市小幅回暖,月末10Y国债利率收于2.78%。

图:收益率曲线走势(单位:%)

数据来源:Wind,截至2022年2月28日

数据来源:Wind,截至2022年2月28日信用观察

2月无主体评级或展望被上调的主体。评级被下调的公司有13家,以民企为主,包括房地产、资本货物和消费等行业。评级被下调的国企有3家,分别为云南水务,其评级由AA+降至AA;云南康旅由AAA降至AA+;高密城建由A-pi降至BBBpi。二级市场偏离估值成交的债券主要集中于弱资质城投(例如贵州、兰州等)和民企地产。